Комбинированные реальные опционы

Вероятности исходов при исполнении рассматриваемого реального опциона определяются по правилу нахождения вероятности сложных событий. Тогда вероятность реализации сценария, предполагающего улучшение в третьем году конъюнктуры после наступления неблагоприятного сценария, составляет 0,2 0.6 = 0,12, а для варианта, подразумевающего сохранение ухудшения рыночной конъюнктуры и выполнение условий… Читать ещё >

Комбинированные реальные опционы (реферат, курсовая, диплом, контрольная)

Рассмотрим некоторые формы комбинированных реальных опционов, которые предполагают одновременное заключение сразу нескольких контрактных реальных опционов или определенное сочетание контрактных и внутренних реальных опционов.

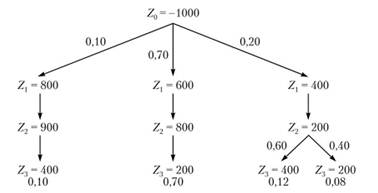

Рассмотрим условия реального опциона на временную приостановку проекта с учетом досрочного ее прекращения. Определенной формой более гибкого реагирования на изменения состояний экономики является использование реального опциона на временную приостановку проекта, предполагающего досрочное ее прекращение и возврат оборудования арендодателю. Для того чтобы пояснить возможности временной приостановки исполнения проекта в условиях данного примера и проанализировать условия реального опциона на временное прекращение исполнения проекта, немного изменим исходные условия. Будем считать, что сохраняются благоприятный или наиболее вероятный сценарии будущего развития, а если реализуется неблагоприятный сценарий будущего развития, то в третьем году существует возможность развития рыночной конъюнктуры как по неблагоприятному, так и по благоприятному сценарию. Предполагаются известными вероятности реализации каждого из исходов в третьем году.

В этих условиях может быть целесообразно приостановить временно исполнение проекта при наступлении неблагоприятного сценария будущего развития, например, в форме сдачи во временную аренду имеющегося оборудования и производственных и складских помещений, используемых при исполнении данного проекта. Л в третьем году при наступлении благоприятных условий вернуться к исполнению проекта и забрать сданное в аренду оборудование и помещения у арендополучателя. Предположим, что условия аренды сохраняются, как в примере 8.2, т. е. что существует некоторая производственная фирма, которая согласна арендовать оборудование и производственные помещения, используемые при исполнении данного проекта, на указанных выше условиях за 200 тыс. руб. в год начиная со второго года. Отличие состоит в том, что рассматриваемый реальный опцион предусматривает заключение условного срочного контракта по поводу аренды оборудования и помещений начиная со второго года на следующих условиях. Договор аренды вступает в силу в начале второго года в том случае, если наступает неблагоприятный сценарий будущего развития. Если к началу третьего года становится ясным, что наблюдается улучшение условий рыночной конъюнктуры и осуществляется переход к условиям благоприятного сценария будущего развития, то договор аренды заканчивается. Если ожидается наступление условий неблагоприятного сценария, то договор аренды действует и в течение третьего года. Предполагается, что в третьем году с вероятностью 0,6 возможно улучшение рыночной конъюнктуры и с вероятностью 0,4 может сохраниться неблагоприятный сценарий будущего развития. В этих условиях можно выделить четыре варианта развития событий при исполнении или временном прекращении исполнения проекта. Денежные потоки и вероятности реализации соответствующих исходов показаны на рис. 8.1.

Вероятности исходов при исполнении рассматриваемого реального опциона определяются по правилу нахождения вероятности сложных событий. Тогда вероятность реализации сценария, предполагающего улучшение в третьем году конъюнктуры после наступления неблагоприятного сценария, составляет 0,2 0.6 = 0,12, а для варианта, подразумевающего сохранение ухудшения рыночной конъюнктуры и выполнение условий неблагоприятного сценария будущего развития в третьем году, эта вероятность равна 0,2 0,4 = 0,08. Вероятности реализации каждого варианта сценария будущего развития экономики приведены на рис. 8.1.

Рис. 8.1. Денежные потоки с учетом исполнения реального опциона, предполагающего возможность возврата оборудования арендодателю в начале третьего года, тыс. руб.

Определим ожидаемую чистую настоящую стоимость и риск проекта в форме дисперсии и стандартного отклонения при условии реализации рассматриваемого реального опциона на временную приостановку проекта. Результаты расчетов приведены в табл. 8.5.

Таблица 8.5

Ожидаемая чистая настоящая стоимость и риск проекта с учетом реального опциона на его временную приостановку, тыс. руб.

Сценарий. | Период. | NPV | Вероятность. | NPV | Риск. | ||||

0-й. | 1-й. | 2-й. | 3-й. | ??? | ??? | ||||

Благоприятный. | — 1000. | 480,70. | 0,10. | 48,07. | 16 591,71. | ; | |||

Наиболее вероятный. | — 1000. | 139,43. | 0,70. | 97.60. | 3055,41. | —. | |||

Неблагоприятный приостановкой проекта до конца периода. | — 1000. | — 427,62. | 0,08. | — 34,21. | 20 078,85. | ||||

Неблагоприятный с приостановкой проекта до третьего года. | — 1000. | — 317,48. | 0,12. | — 38,10. | 18 331,02. | ||||

Итого. | 1,00. | 73,36. | 58 056,99. | 240,95. | |||||

Ожидаемое значение чистой настоящей стоимости проекта с учетом возможности исполнения данного реального опциона на временную приостановку исполнения проекта составляет 73,37 тыс. руб., его внутренняя стоимость равна, как легко показать, 74,35 тыс. руб. При этом предельная цена, которую рассматриваемая фирма может заплатить будущему арендатору за то, что он будет согласен заключить указанный условный срочный контракт на аренду за 200 тыс. руб. оборудования и помещений во втором и третьем годах при наступлении ухудшения рыночной конъюнктуры и при условии прекращении договора аренды в третьем году при наступлении улучшения этой конъюнктуры или иных определенных условий по согласованию сторон условий, зафиксированных в договоре, составляет 73,37 тыс. руб.

Это предельная плата за комбинированный реальный опцион, который включает в себя два условных срочных контракта: один на двухлетнюю аренду оборудования при наступлении неблагоприятного сценария будущего развития экономики; второй — на его прекращение, если в третьем году развитие пойдет по благоприятному сценарию, т. е. если произойдет улучшение рыночной конъюнктуры.

Использование реального опциона подобного вида при исполнении проекта позволяет относительно сократить интервал колебаний значений NPV по сценариям будущего развития экономики, что находит свое отражение в снижении риска в форме стандартного отклонения до 240,95 тыс. руб.

Менеджер или собственник капитала, управляя риском с помощью комбинированного реального опциона, включающего в себя прекращение сдачи оборудования в аренду в каждый из двух периодов, фактически использует стратегию смешанного типа. Она позволяет не только защищаться от нежелательного падения доходов, но одновременно обеспечивает возможности использования роста доходов, которые предоставляют благоприятный и наиболее вероятный сценарии будущего развития рыночной конъюнктуры.

Реальные опционы имеет смысл использовать для управления риском и в том случае, когда инвестор хочет обеспечить развитие проекта, например, в виде роста объема производства по проекту или осуществления новых дополнительных проектов. При этом возможно применение комбинированных стратегий управления риском, когда в условиях наступления неблагоприятного сценария будущего развития возможны приостановка исполнения проекта и возобновление его исполнения при наступлении благоприятной рыночной конъюнктуры. Поясним особенности оценки реального опциона в данном случае.

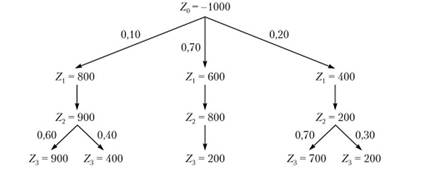

Рассмотрим возможности осуществления комбинированного реального опциона на временную приостановку и развитие проекта. Он предусматривает, во-первых, передачу оборудования и производственных помещений в аренду при наступлении неблагоприятного сценария будущего развития во втором году. При этом если к началу третьего года складывается благоприятная рыночная конъюнктура, то аренда прекращается, менеджер возвращается к исполнению проекта и возможно увеличение объема выпускаемой продукции. Найдена фирма, которая согласна на заключение подобного срочного контракта. Предполагается также, что существуют фирмы, которые в условиях благоприятной конъюнктуры заинтересованы в приобретении дополнительных объемов продукции, выпускаемой по данному проекту. Это возможно в том случае, если по проекту производится уникальная современная техника или технологическое оборудование, которое можно эффективно использовать только в условиях благоприятной рыночной конъюнктуры. Тогда существует возможность заключить с подобной фирмой условный срочный контракт на продажу дополнительного объема производства в третьем году при наступлении благоприятного состояния экономики. Подразумевается, что этот объем продукции может быть профинансирован исходной фирмой и целиком выпущен в течение года. Для простоты предположим, что дополнительный чистый доход от продажи данного объема продукции составляет 500 тыс. руб. по отношению к исходному доходу в условиях благоприятного сценария будущего развития.

В этих условиях определим стоимость комбинированного реального опциона па временную приостановку и развитие проекта, а также риск осуществления проекта при совместном использовании реального опциона на временную приостановку исполнения проекта во втором году и реального опциона на развитие проекта в третьем году.

При этом необходимо выделить пять вариантов сценариев будущего развития, причем основное отличие от предыдущего случая состоит в том, что в третьем году меняются компоненты денежного потока в условиях благоприятной рыночной конъюнктуры. Этот компонент принимается равным 400 + 500 = 900 тыс. руб.

Если произойдет замена неблагоприятного сценария будущего развития на благоприятный, то это определяет исполнение реального опциона на прекращение аренды и возврат оборудования арендодателю. Если реализуется благоприятный сценарий и менеджер видит возможности расширения своего бизнеса по отношению к исходным условиям рассматриваемого проекта, то исполняется реальный опцион на развитие бизнеса.

В данном случае комбинированный реальный опцион включает в себя реальный опцион на временную приостановку бизнеса с возможностью вернуть оборудование в начале третьего года и два реальных опциона на развитие бизнеса, которые исполняются в начале третьего года, или в том случае, если с самого начала развитие пошло по благоприятному сценарию, или в том случае, если условия окружающей среды поменялись в процессе временного прекращения бизнеса в форме сдачи оборудования в аренду и целесообразно вернуться к исполнению исходного проекта. Реальный опцион на развитие бизнеса может включать в себя контракты на дополнительную покупку сырья и материалов, аренду дополнительного оборудования или складов, на продажу продукции заинтересованным потребителям и т. п.

Вероятности реализации рассматриваемых сценариев сохраним, а вероятность сохранения неблагоприятной конъюнктуры в третьем году примем равной 0,3; соответственно, вероятность благоприятной рыночной конъюнктуры в третьем году составит 0,7. Кроме того, менеджмент фирмы ожидает возможного улучшения условий благоприятного сценария с вероятностью 0,6 и его сохранения с вероятностью 0,4. Денежные потоки в условиях каждого сценария и вероятности их реализации приведены на рис. 8.2. При этом возникает своеобразная комбинация метода сценариев и дерева решений.

Рис. 8.2. Денежные потоки с учетом возможности исполнения реальных опционов на временное прекращение исполнения проекта и расширение проекта, тыс. руб., и субъективные вероятности событий.

Определим стоимость реальных опционов на временную приостановку проекта и расширение производства в форме суммарного прироста ожидаемой чистой настоящей стоимости, который возникает в результате использования всех составных частей комбинированного реального опциона. Результаты расчетов ожидаемой чистой настоящей стоимости проекта с учетом комбинированного реального опциона и риска в форме стандартного отклонения приведены в табл. 8.6.

Ее данные показывают, что ожидаемое значение чистой настоящей стоимости при дополнительном использовании реального опциона на приостановку и расширение проекта в условиях данного примера составляет 130,64 тыс. руб., в то время как реальный опцион в аренду при неблагоприятном сценарии обеспечивает прирост ожидаемой чистой настоящей стоимости проекта только до 60,15 тыс. руб. (см. табл. 8.4).

Таблица 8.6

Ожидаемая чистая настоящая стоимость и риск проекта с учетом реальных опционов на временную приостановку проекта во втором и его расширение в третьем году, тыс. руб.

Сценарии. | Период. | NPV | Вероятность. | NPV | Риск. | ||||

0-й. | 1-й. | 2-й. | 3-й. | ??? | ??? | ||||

Благоприятный с расширением в третьем году. | — 1000. | 756,05. | 0,06. | 45,36. | 23 468,20. | ||||

Благоприятный без расширения в третьем году. | — 1000. | 480,70. | 0,04. | 19,23. | 4901,56. | ||||

Наиболее вероятный. | — 1000. | 139,43. | 0,70. | 97,60. | 54,13. | —. | |||

Іблагоприятный с приостановкой проекта до третьего года и расширением в этом году. | — 1000. | — 42,12. | 0,14. | — 5,90. | 4178,60. | ||||

Іблагоприятный с приостановкой проекта до конца периода. | — 1000. | — 427,62. | 0,06. | — 25,66. | 18 699.13. | ||||

Итого. | 1,00. | 130,64. | 51 301,63. | 226,50. | |||||

Если наряду с этим реальным опционом на сдачу в аренду дополнительно использовать реальные опционы на расширение проекта, то это обеспечивает прирост ожидаемой чистой настоящей стоимости проекта, тыс. руб.:

130,64- 60,15 = 70,49.

Эта величина в соответствии с формулой (8.1) характеризует внутреннюю стоимость данного опциона на расширение бизнеса как определенной части рассматриваемого комбинированного реального опциона.

Сумма в размере 130,64 тыс. руб. представляет собой предельную цену, которую имеет смысл уплатить за дополнительные реальные опционы на расширение проекта на указанных условиях. Их применение обеспечивает изменение распределения значений NPV по сценариям будущего развития. При этом увеличивается значение NPV в условиях благоприятного сценария и возрастает значение NPV в условиях неблагоприятного сценария. Обеспечивается сдвиг этого распределения вправо, что позволяет снизить риск в форме стандартного отклонения с 263,45 тыс. (см. табл. 8.4) до 226,50 тыс. руб. (см. табл. 8.6).

В данном случае используемые реальные опционы на развитие оказывают влияние только на доходы в последний год рассматриваемого планового периода. В принципе возможна ситуация, когда расширение бизнеса опирается на создание нового бизнеса по аналогии с условиями его диверсификации. Ниже рассмотрим такие возможности с учетом внутреннего реального опциона на развитие бизнеса.