Законы кредита и закономерности его движения

Закономерность поступательного развития кредитной сферы отражает взаимосвязь экономических законов экономии времени, законов спроса и предложения с кредитной сферой. Развитие экономической системы при соблюдении требований данных законов подразумевает, что кредит, обслуживая интересы экономики, находится в процессе эволюции. Накопление противоречий в экономической системе приводит к необходимости… Читать ещё >

Законы кредита и закономерности его движения (реферат, курсовая, диплом, контрольная)

Законы кредита отражают его внутренние взаимосвязи, обеспечивающие целостность кредита как системы отношений.

Любой экономический закон, равно как и кредитный, обладает рядом признаков. К ним относятся необходимость и существенность.

Необходимость представляет собой фундамент взаимосвязи экономических процессов, в том числе и кредитных. Без необходимости соблюдения закона весьма затруднительно говорить об его объективном существовании. Например, без необходимости соблюдения требования возвратности невозможно говорить о существовании кредита. Однако раскрытие лишь необходимости того или иного свойства кредита не всегда достаточно для формирования закона.

Существенность — второй признак закона. Данный признак порождает устойчивость связей внутри процесса и между процессами. Так, действительно, доверие — важная характеристика элементов кредитных отношений, и в этом смысле оно является существенным, однако не определяющим. Стороны отношений не обязательно должны доверять друг другу, вступая в отношения на основе договора.

Так, законы кредита отражают взаимосвязь сущностных элементов друг с другом, с одной стороны. С другой — законы кредита направлены и на взаимосвязь между кредитом и производством или кредитом и денежными отношениями. Важно отметить, что законы кредита не тождественны сущности кредита — закон кредита отражает лишь отдельный элемент сущности. Также законы кредита должны отражать взаимосвязь между экономическими процессами, т. е. в большей степени направлены на отражение взаимосвязи между сущностями.

Помимо двух базовых признаков законов кредита, важно отметить и еще одну их характеристику — объективность. Законы кредита носят объективный характер в том смысле, что существуют вне зависимости от волеизъявления субъектов отношений. Например, соблюдение требования возвратности является своего рода кредитным императивом, его необходимо соблюдать. В противном случае кредит перестанет быть собой.

Еще один важный признак законов кредита — всеобщность. Всеобщность законов кредита подразумевает их функционирование в независимости от форм или видов кредита, общественной и экономической формации, в которой существует кредит. С другой стороны, свойство или причинноследственную взаимосвязь можно отнести к закону в случае, если они проявляются во всем многообразии форм и видов кредита.

При рассмотрении кредита как процесса движения кредитной материи можно отметить, что законы кредита, в первую очередь, — это законы его движения. Поскольку кредит представляет собой систему отношений между кредитором и заемщиком, а суть кредита сводится к процессу движения ссужаемой стоимости, проходящей ряд этапов, справедливо говорить, что выявление законов кредита должно быть связано непосредственно с движением ссужаемой стоимости.

К числу законов кредита, как правило, относят следующие законы:

- 1) закон возвратности кредита;

- 2) закон сохранения ссуженной стоимости;

- 3) закон равновесия между высвобождаемыми и перераспределяемыми средствами на началах возвратности;

- 4) закон возрастающей кредитной стоимости.

Итак, каждый из законов характеризует устойчивые взаимосвязи кредита с другими стоимостными образованиями (системами отношений), в процессе которых проявляется и сохраняется сущность кредита.

Первым и базовым законом кредита является закон возвратности, который гласит, что всякая стоимость, которая была ссужена или подлежит ссужению, должна быть возвращена заемщиком кредитору. Данный закон отражает взаимосвязь кредита как системы отношений со сферой производства (когда ссужаемая стоимость входит и используется в производственном обороте заемщика), сферой обращения (когда ссужаемая стоимость соприкасается со сферой торговли для закупки продукции для продажи), сферой потребления (когда ценность передается потребителям и задействуется в жизненном цикле домохозяйств). В независимости от формы или вида взаимосвязи, возвратность кредита остается императивом и определяет характер кредитных отношений, однако требования данного закона систематически нарушаются. Яркими примерами нарушения являются наличие просроченной задолженности по ссуженным средствам и списание невозвратных долгов в убыток.

Вторым законом является закон сохранения ссуженной стоимости, который гласит, что всякая стоимость, которая была ссужена или подлежит ссужению, должна не только вернуться кредитору, но и сохранить свою функциональную ценность. Требование данного закона отражает взаимосвязь кредита как системы отношений с денежным оборотом (особенности организации и функционирования которого вызывают к жизни инфляционные и дефляционные процессы), поведением домохозяйств и субъектов хозяйствования. Также как и в случае закона возвратности, требование сохранения ценности проявляется во всех формах. Однако и этот закон на практике нарушается. Сохранение ссуженной стоимости, к примеру, в денежной форме, весьма затруднительно в связи с существованием инфляционных процессов. Ссуженные 1000 руб. с аналогичной покупательной способностью через год при уровне инфляции (дефляции) в 5% (-2%) будут обладать покупательной способностью в 950 (1020) руб. Важно отметить, что нарушение данного закона важно не только для кредитора, но и для заемщика в случае удорожания тела долга (долговой дефляции).

Третьим законом кредита выступает закон равновесия между высвобождаемыми и ссужаемыми средствами, который гласит, что нельзя ссудить средств больше, чем имеется в свободном пользовании у кредитора. Специфика данного закона отражает взаимосвязь кредита с денежным рынком, с источниками образования ссудного фонда — средств для ссужения. Также данный закон справедлив и для товарной формы кредита. Говоря о нарушениях данного закона, стоит отметить, что сами нарушения представляют собой доказательство его ложности. Если основными признаками закона являются его необходимость и существенность, а также всеобщность, то ситуация с созданием ссудного фонда самими коммерческими банками через кредитно-депозитную мультипликацию создает прецедент устойчивого и масштабного нарушения данного «закона» в отдельно взятой форме. Если закон гласит, что нельзя ссудить больше чем имеется.

(«депозиты рождают кредиты»), то практика банковского кредитования гласит, что имеется столько, сколько ссудили, т.с. кредитование создает новые депозитные счета. В таком случае притязания закона равновесия на необходимость, существенность и всеобщность кажутся весьма сомнительными в условиях банковского дела, основанного на системе частичного резервирования вкладов.

Еще одним дискуссионным является закон возрастания кредитной стоимости. Данный закон гласит, что всякая стоимость, которая была ссужена, вернется к кредитору с приращением. Смысл данного закона зиждется на признании ссудного процента атрибутом (сущностным свойством) кредита. Однако любая практика беспроцентных кредитов является ярким нарушением данного «закона». Другими словами, нарушение признаков закона приводит к невозможности возведения данного императива в ранг объективного закона.

Еще одной важной чертой кредитных отношений является временный характер кредита. Подразумевается, что процесс движения ссужаемой стоимости ограничен во времени и возвратное движение четко определено. Действительно, ссужение средств на определенный и оговоренный срок является широко распространенной практикой. Однако определение сроков возврата не всегда происходит в условиях частной (гражданской) формы кредита, что дает основания не выделять закон срочности кредита.

Еще одним дискуссионным законом кредита выступает закон экономического предела кредитования, выдвинутый Ю. П. Авдиянцем, который гласит, что «предельная граница кредитования предприятий и объединений как покупателей зависит от размера временно высвобождающихся ресурсов тех предприятий и объединений, которые являются их поставщиками, и размера поставок»1. Данный закон обрел новое звучание в формулировке Н. И. Валенцевой: «Кредит может использоваться только в пределах экономических границ, которые определяются темпами роста совокупного общественного продукта, структурой кредитных ресурсов, особенностями кругооборота фондов»[1][2]. Данное утверждение определяет пределы роста кредитов темпами роста общественного продукта (ВВП, например). Однако сомнение вызывает соблюдение в рамках данного закона признака объективности — фактические темпы роста ВВП необязательно отражают объективный потенциал развития экономики, а следовательно, ограничивают и темпы роста кредитных вложений, не доводя их до потенциала. Во-вторых, данный закон носит специфический характер и относится к кредиту как к экономической категории. В-третьих, недостатки методологии определения ВВП, игнорирующие, например, финансовые трансакции, приводят к сокращению объемов потенциально необходимых кредитов, сокращают норму дохода в национальной экономике, а следовательно, и норму потребления и инвестиций. Вероятнее, данный предел кредитования относится не столько к законам кредита, сколько к особенностям определения границ и пределов кредитования, как производного теории о законах кредита.

Помимо выделенных нами, существуют иные взаимосвязи кредита с иными категориями, претендующими на статус объективного закона: закон эффективности кредита, закон выделения и функционирования ссудного процента и др. Однако многие из данных законов рассматривают кредит непосредственно в отдельно взятой форме, т. е. постулируют не законы кредита, а законы отдельных форм кредита, либо же рассматривают кредит как сугубо экономическую категорию, забывая о его общественной составляющей.

Практическая значимость соблюдения законов кредита велика; их нарушения приводят к снижению эффективности функционирования кредитного, денежного рынков, рынков активов, товаров и услуг. Несоблюдение требований законов кредита приводит к формированию «перегревов» национальной экономики и кризисных явлений, усиливает диспропорции в перераспределении национального дохода, влияет на инфляционные и дефляционные процессы.

Производным от взаимосвязи между общими экономическими и частными законами кредита становятся закономерности кредита.

Закономерности кредита отражают устойчивые существенные связи внутри кредитной сферы, а также взаимосвязь кредита с другими сферами экономики.

Закономерности кредита отражают устойчивые процессы в кредитной сфере, остающиеся неизменными под воздействием экономических и кредитных законов.

Среди закономерностей кредита можно выделять закономерности движения кредита и закономерности развития кредитной сферы. Первые отражают устойчивые процессы, характеризующие движение кредитной сферы в заданном качестве при заданной доминирующей форме и видах кредита. Вторые отражают развитие кредитной сферы — переход к новому качеству существования кредита, новым формам и видам кредита.

К числу закономерностей кредита и кредитной сферы относят следующие:

- • закономерность циклического движения кредита;

- • закономерность поступательного развития кредитной сферы;

- • закономерность концентрации кредита.

Закономерности кредита отражают специфические особенности движения или развития кредитных отношений и подразумевают устойчивый характер кредитных отношений, их масштабность.

Закономерность поступательного развития кредитной сферы отражает взаимосвязь экономических законов экономии времени, законов спроса и предложения с кредитной сферой. Развитие экономической системы при соблюдении требований данных законов подразумевает, что кредит, обслуживая интересы экономики, находится в процессе эволюции. Накопление противоречий в экономической системе приводит к необходимости снижения капиталоемкости производства, переход на новые технологии. Развитие новых форм экономических отношений, усложнение потребносгей заемщиков приводит к необходимости перехода кредита на новое качество — в новую форму. Ярким примером служит переход от господства ростовщической формы кредита к банковской. Причем развитие кредитной сферы характеризуется и расширением масштабов (территориальных и временных) кредитных отношений.

Ряд авторов, рассматривая данную закономерность развития кредита, приписывает ему пропорциональный характер. Однако история развития кредитных отношений характеризуется систематическим и устойчивым нарушением пропорций между развитием экономической системы и кредитной сферы. Так, в условиях господства ростовщиков кредит по отношению к производству был недостаточным, что привело к переходу новой господствующей формы кредита — банковской. Современный же этап развития кредитной сферы характеризуется диспропорцией в сторону превышения объемов доступного кредита по отношению к потребностям экономики — формированием разрыва между кредитной сферой и сферой производства товаров и услуг.

Закономерность концентрации кредита раскрывает взаимосвязь законов разделения труда, роста производительности труда, концентрации капитала и экономии времени.

Расширение объемов производства, увеличение потребности в кредитных ресурсах, концентрация и укрупнение производственных мощностей, переход в производстве на эффект масштабов, подразумевающий снижение затрат, требовали развития возможностей кредиторов удовлетворять возрастающие нужды. Необходимость в больших объемах кредитных ресурсов приводила к необходимости укрупнения самих кредиторов, концентрации ссудного фонда в руках меньшего количества игроков. Данная закономерность отражает переход кредитной сферы в своем развитии от большого количества мелких кредиторов к малому количеству крупных. Данная закономерность кредитной сферы отражает соответствие кредита потребностям национальной экономики.

Третьей, не менее важной, является закономерность циклического движения кредита. Необходимо понимать, что развитие кредитной сферы представляет собой скачкообразный процесс разрешения накопленных противоречий. Именно движение кредита в рамках заданного качества (ростовщический, банковский, рыночный кредит) отражает накопление данных противоречий и их разрешение. Цикличность движения предстает в виде систематического нарушения частных законов кредита (в первую очередь закона возвратности) в соответствии с общим законом циклического движения материи (накопления противоречий и их разрешения).

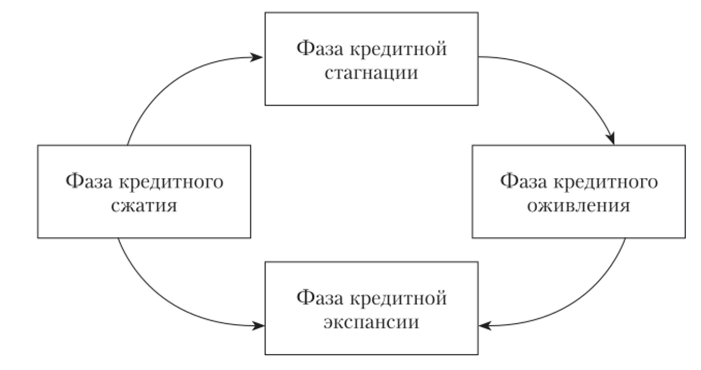

Цикличность движения кредита представляет собой процесс специфического движения кредита, характеризуемого последовательной и устойчивой сменой повышательных и понижательных фаз движения. Основной формой проявления цикличности движения кредита выступает кредитный цикл.

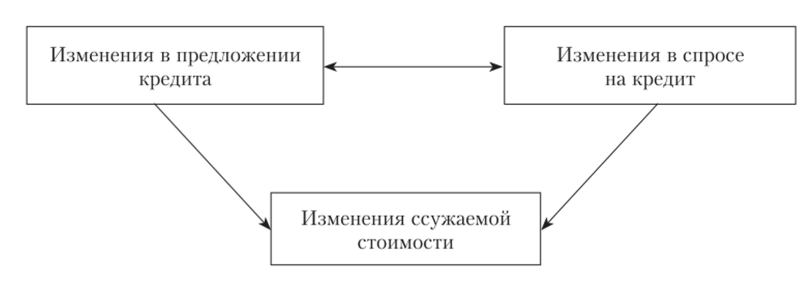

Структура кредитного цикла является симбиозом структуры кредита как системы отношений и структуры цикла, как процесса изменений в движении объекта отношений (рис. 5.3).

Рис. 5.3. Элементы структуры кредитного цикла.

Отталкиваясь от того, что структура кредитного цикла характеризует изменчивость ссужаемой стоимости, поведения кредиторов и заемщиков, необходимо выделить разновидности таких изменений. Ортодоксальная классификация изменений, существующая со времен Аристотеля и используемая исследователями по сей день, учитывает два вида изменений: количественные и качественные.

К сожалению, во многих современных определениях кредитного цикла сущность данного феномена подменяется сущностью одного из элементов структуры или отдельно взятой формой проявления цикла (банковской, микрофинансовой и т. д.).

Этаны движения кредита. Учитывая тот факт, что кредитный цикл является процессом изменений в движении ссужаемой стоимости, вычленение отдельно взятого периода ее изменений (как количественных, так и качественных) нарушает требования анализа, связанные с обеспечением целостности рассматриваемого феномена. Как предоставление кредита не может быть самоцелью, так и смягчение стандартов кредитования не может характеризовать весь цикл. Важно понимать, что кредитный цикл, являясь процессом движения, носит завершенный и замкнутый характер, а также включает в себя ряд этапов, последовательно, устойчиво и закономерно сменяющих друг друга (рис. 5.4).

Рис. 5.4. Этапы движения кредитного цикла.

Как показано на рис. 5.4, кредитный цикл характеризуется наличием ряда фаз, каждой из которых присущи свои особенности, каждая из которых характеризуется своей специфической и присущей только ей совокупностью изменений в спросе на кредит, предложении кредитных ресурсов и результирующих изменениях в количестве и качестве ссужаемой стоимости.

Фаза кредитного оживления характеризует восстановление спроса и предложения на кредит — совокупность изменений в количественных и качественных характеристиках ссужаемой кредиторами заемщикам стоимости по отношению к предыдущей фазе. Данная фаза характеризуется, как правило, улучшением качества ссуд и медленным восстановительным ростом объемов ссуженных средств.

Фаза кредитной экспансии характеризует совокупность изменений в структуре кредитного цикла, связанных с большими объемами ссужаемых средств, чем на фазе кредитного оживления, с большей готовностью ссужать средства со стороны кредиторов и большей готовностью брать средства со стороны заемщиков. Также данная фаза характеризуется увеличением готовности принимать кредитный риск обеими сторонами. Особенностью происходящих изменений на данном этапе движения цикла является возможность избыточного расширения кредита как со стороны спроса, так и со стороны предложения, с существенным ухудшением качественных характеристик ссуженной стоимости.

Фаза кредитного сжатия характеризует совокупность изменений в структуре цикла, связанную с реализацией качественных изменений в ссуженной стоимости (реализация риска невозврата), которая запускает процесс изменений в поведении субъектов. Кредиторы начинают нести убытки вследствие роста удельного веса просроченной задолженности и снижают готовность ссужать средства и брать на себя риски. Заемщики же вынуждены также сократить спрос на кредиты (за исключением реструктуризационных потребностей) вследствие снижения потребности в последних.

Фаза кредитной стагнации характеризует совокупность изменений, которые можно назвать «движением по дну». На данном этапе движения цикла количественные изменения в объемах ссуженных средств достигают своего максимума относительно предыдущей фазы. Качественные изменения в поведении кредиторов и заемщиков связаны с максимально возможным сокращением кредитного риска в ссужаемых средствах. Другими словами, на данной фазе идет постепенная «расчистка балансов». И по мере освобождения от последствий реализации кредитного риска, улучшения конъюнктуры начинается процесс повышательных изменений — увеличение спроса и предложения кредитных ресурсов, а также улучшения качества вновь ссужаемой стоимости, что в итоге приводит к началу фазы кредитного оживления.

Основа цикличности движения кредита. Основа кредитного цикла как процесса изменений в движении ссужаемой стоимости должна быть тесно связана с основой кредита. Учитывая тот факт, что основой кредита является свойство возвратности, без которого кредит перестает быть кредитом, именно возвратность должна являться важной составной частью основы кредитного цикла. Однако отождествление основы кредита и кредитного цикла кажется нам неправомерным, хотя бы потому, что кредит и кредитный цикл, как было допущено выше, нс тождественны по остальным элементам сущности — ни по стадиям движения, ни по структуре.

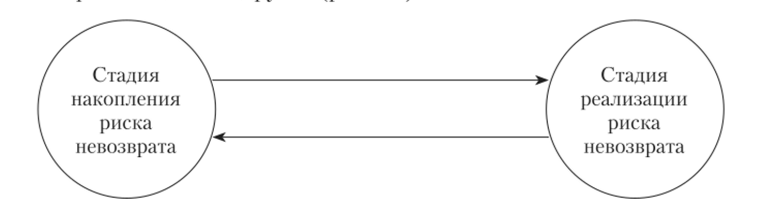

Учитывая тот факт, что кредитные отношения являются разновидностью межвременных отношений (процесс выдачи ссуды и его возврата разделены во времени), существующих в условиях неопределенности и риска, то логичным видится предположить, что основу кредитного цикла формирует именно кредитный риск, или риск невозврата ссуженных средств. Однако нельзя утверждать, что само по себе наличие риска невозврата является основой кредитного цикла, так как это не согласуется с этапами движения цикла. Именно определение точки перехода от повышательных фаз к понижательным и является той самой основой цикла. В то же время статическое представление о кредитном риске на отдельно взятой фазе нельзя возводить в ранг первостепенного и определяющего сущность свойства кредитного цикла. Так как кредитный цикл представляет собой процесс изменений, перехода ссужаемой стоимости из одного состояния в другое, то и основа кредитного цикла должна учитывать данную особенность. Тогда видится целесообразным допустить, что основой кредитного цикла является не столько сам риск невозврата, сколько его динамика как совокупность изменений в риске невозврата ссуженной стоимости. Учитывая тот факт, что сущность кредитного цикла напрямую сопряжена с кредитным риском, можно допустить, что основа как фундаментальное свойство кредитного цикла также носит устойчивый и постоянный характер и проявляется в циклических изменениях в риске невозврата ссужаемой стоимости. Другими словами, движение (изменение) кредитного риска носит замкнутый и целостный характер и включает в себя две стадии, устойчиво сменяющие друг друга: стадию накопления рисков, с одной стороны, и стадию их реализации — с другой (рис. 5.5).

Рис. 5.5. Стадии движения цикла кредитного риска.

Таким образом, основой кредитного цикла могут служить только качественные изменения в кредитном риске, которые отражают процесс их накопления и реализации, своеобразный переход количества в качество, а также определяют переход от одной фазы кредитного цикла к другой. Иными словами, именно цикл движения кредитного риска является ядром кредитного цикла.

Рассмотренные выше требования законов кредита, их соблюдение и нарушение представляют собой фундамент для выявления закономерностей движения и развития кредита.

Организация и регулирование системы кредитных отношений согласно соблюдению требований законов кредита с учетом знания о закономерностях кредитной сферы является первостепенной задачей монетарных властей. Данное регулирование осуществимо через управление границами кредита и пределами кредитования (см. параграф 5.5).

Однако перед тем как перейти к вопросам определения границ и пределов кредита, необходимо ознакомиться с ролью кредита в экономических процессах и потенциалом его воздействия на последнюю.