Понятие и формы банкострахования

Феномен банкострахования (bancassurance) может быть определен как один из наиболее примечательных результатов развития финансовых институтов за несколько последних лет. Основой концепции банкострахования является интеграция банков и страховых компаний. Банкострахование охватывает широкий диапазон детальных соглашений между банками и страховщиками, но во всех случаях речь идет о совместном… Читать ещё >

Понятие и формы банкострахования (реферат, курсовая, диплом, контрольная)

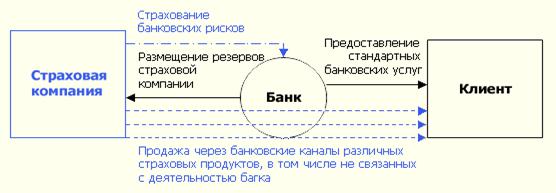

Феномен банкострахования (bancassurance) может быть определен как один из наиболее примечательных результатов развития финансовых институтов за несколько последних лет. Основой концепции банкострахования является интеграция банков и страховых компаний. Банкострахование охватывает широкий диапазон детальных соглашений между банками и страховщиками, но во всех случаях речь идет о совместном распространении страховых и банковских продуктов с использованием общей клиентской базы. И банковские и страховые организации на практике убедились, что модель bancassurance будет, по крайней мере весьма привлекательным дополнением к их профильной деятельности. Следует отметить, что банкострахование — это бизнес-модель, в которой страховые и инвестиционные продукты, как правило, интегрированы в основной рыночный банковский бизнес. В Европе такой бизнес фактически стал основным способом распространения финансовых услуг, что доказывает статистика — от 20 до 30% прибыли европейских банков создается в рамках банкострахования.

Термин «bancassurance» («банковское страхование») имеет французский корни. Он впервые был использован во Франции в начале 80-х годов для характеристики продажи страховых услуг через банковские каналы распространения. На сегодняшний день, помимо первоначального смысла, этот термин включает также взаимодействие финансовых институтов и страховых компаний в таких сферах как юридические услуги, налогообложение, маркетинг и стратегии бизнеса. Теоретически банковское страхование должно основываться на взаимодополняемости банковского и страхового секторов с целью повышения прибыли, завоевания лояльности клиентов, расширения сферы предлагаемых услуг. На практике же распространение страховых продуктов через банки часто связано с большими трудностями и далеко не во всех странах оно успешно.

Продукты Bancassurance можно разделить на две группы:

- а) Простые продукты, интегрирующиеся в банковский продукт. Это может быть или автоматическая страховка или дополнительная опция по выбору клиента. Простой продукт не должен усложнять продажу банковского продукта, его цена должна быть соразмерной. Обычно он продается сотрудниками банка.

- б) Сложные продукты, которые продаются зачастую независимо от банковского продукта сотрудниками страховых компаний или специально подготовленными сотрудниками банка.

При создании продуктов Bancassurance очень важно правильно выстроить систему мотивации. Продукт должен быть хорошим, и сотрудник банка должен понимать это. У него должна быть уверенность, что продукт действительно заслуживает того, чтобы продавать его клиенту. Необходимо включить продажи по продукту Bancassurance, наравне с другими продажами, в план продаж банка. Банк должен быть готов встроить мотивацию по продуктам Bancassurance в свою внутрибанковскую мотивацию.

Выделяют следующие мотивы участия страховщиков в банковском страховании:

ь увеличение числа клиентов и выход на новые рынки;

ь инвестиции для расширения собственного бизнеса;

ь быстрый охват рынка без построения собственной агентской сети;

ь возможности продаж комбинированных финансовых услуг;

ь повышение эффективности инвестиций за счет доходов по страхованию;

ь повышение эффективности продаж по сравнению с агентским каналом;

ь широкие возможности селекции клиентской базы.

Мотивы участия банков в страховании:

- — Получение дополнительных комиссионных в условиях снижения процентной ставки;

- — удержание постоянных клиентов;

- — наращивание кредитных ресурсов за счет привлечения резервов страховых компаний;

- — использование таких активов как клиентская база и точки продаж;

- — диверсификация деятельности и расширение продуктового ряда с использованием новейших информационных технологий.

Термин банкострахование относится не только к специфической дистрибьюции страховых продуктов. Концепцию банкострахования формирует ряд факторов: юридические, финансовые, культурные и поведенческие особенности национальных рынков. Фактически не только комбинация этих характеристик способна объяснить различия и сходства в моделях банкострахования, применяемых в различных странах мира. Зарубежный опыт свидетельствует, что преобладает подобная модель распространения финансовых услуг в первую очередь на страховых ранках, представленных больше, чем на две трети премиями по страхованию жизни.

Банкострахование принимает различные формы в разных странах в зависимости от демографического, экономического и юридического климата. Социодемографические условия определяют тип банкостраховых продуктов, экономическая ситуация определяет тенденцию сроков товарооборота, рыночных долей и пр., а юридические условия определяют сферу, в которой будет действовать банкострахование. Нет общего для всех стран опыта организации банкострахования. Успех деятельности банков по продаже страховых продуктов варьируется от страны к стране, доказывая влияние исторического фактора, сложности предлагаемых продуктов, уровня развития национального рынка страхования жизни, роли пенсионных систем и особенностей потребительского спроса.

Экономическое сообщество склонно определять банкострахование как «вовлечение банков, сберегательных банков и строительных обществ (касс) в производство, маркетинг и распространение страховых продуктов». Однако на сегодняшний день смысл термина «bancassurance» фактически расширился от простого «использования страховщиком банковских каналов продаж» до более содержательного — «кооперация банковской, страховой и инвестиционной деятельности».

В своей деятельности банки пользуются услугами страховых ор-ганизаций, что обусловлено объективностью риска вне зависимости от рода деятельности предприятия. С учетом значимости банковско-го сектора экономики, особенностей банковской деятельности и постоянного расширения сферы деятельности банков сформирова-лась и развивается система банковского страхования. Элементы системы банковского страхования могут быть разде-лены на две группы. Первая охватывает объекты страхования и ри-ски, общие для всех экономических субъектов. Ко второй группе от-носятся объекты и риски, обусловленные специфичностью банков-ской деятельности (Приложение 1).

Виды страхования, которыми банки пользуются наряду с други-ми предприятиями и организациями:

- — страхование имущества предприятий;

- — страхование автотранспортных средств и автогражданской от-ветственности;

- — страхование сотрудников от несчастных случаев;

- — медицинское страхование, страхование пенсий;

- — другие виды личного страхования.

Банковское страхование, учитывающее специфику банковской деятельности, включает:

- — страхование финансовых рисков (страхование депозитов, ри-сков непогашения кредитов, обеспечения кредитов, включая страхо-вание жизни заемщика и страхование залога, страхование банка от простоя и др.);

- — страхование банков от преступлений (страхование от мошен-нических действий персонала и третьих лиц, от электронных и ком-пьютерных преступлений, от несанкционированных профессио-нальных действий сотрудников банка);

- — страхование профессиональной ответственности сотрудников банка.

В процессе сотрудничества банков и страховых компаний можно выделить несколько этапов, следуя которым партнеры развивают свои взаимоотношения и впоследствии строят бизнес на основе принципов банковского страхования. Анализируя опыт банковско-страховых объединений за рубежом и рассматривая тенденции действительности, предлагается следующая классификация форм сотрудничества страхового и банковского бизнеса:

на начальном этапе сотрудничество ограничивается договорными отношениями относительно расчетно-кассового и депозитарного обслуживания и страхования банковских рисков — банк держит депозиты страховщиков; страховщик страхует имущественные и, возможно, финансовые риски банка;

далее возможно сотрудничество в рамках распространения собственно своих продуктов — страховых продуктов по соглашению с банком через его сеть или, возможно, выдача кредитов клиентам страховщика через его агентскую сеть; либо обе организации договариваются о совместном распространении своих продуктов;

альянс/ совместное предприятие — это следующая ступень кооперации между страховщиком и банком, на которой обе организации создают обычно свою новую страховую компанию; на базе новой, более тесной, формы интеграции и строят стратегию банкострахования;

слияния и поглощения — стратегии, с помощью которых банк либо страховщик намерен достигать своих целей посредством своего партнера либо слиянием с ним; это наиболее распространенная и доказавшая свою эффективность стратегия реализации банкострахования среди общемировых лидеров финансовых рынков;

наконец, нельзя не отметить тенденцию последних лет относительно организации собственных «финансовых супермаркетов» финансовыми группами или холдингами; по этому же пути могут пойти страховщик и банк, организовав новую организацию, либо приобретая существующий банк или страховую компанию под свой контроль для реализации концепции bancassurance. Финансовый супермаркет — не являющаяся самостоятельным юридическим образованием модель клиенто-ориентированного бизнеса, представляющая собой единый интегрированный канал доступа клиентов к финансовым услугам в виде территориального и маркетингового объединения компаний, предлагающих широкий спектр финансовых услуг (банковских, страховых, лизинговых, инвестиционных и т. д.).

Итак, банкострахование может быть реализовано в четырех основных формах: агентские отношения, кооперация (включающая в себя стратегический альянс и совместное предприятие), форма контроля (представляющая собой итог процессов слияний/поглощений или создания кэптивной компании) и, наконец, форма финансового супермаркета.

Перейдем непосредственно к рассмотрению различных моделей взаимодействия банка и страховых компаний: соглашение о сотрудничестве, кооперация, контроль, финансовый супермаркет.

банкострахование кооперационный продукт.

Соглашение о распространении продуктов

Агентские отношения, закрепленные соглашением между банком и страховой компанией, являются основой сотрудничества в рамках распространения финансовых услуг — обычно страховых продуктов по согласованию с банком через его сеть. Возможна и продажа кредитных продуктов и других банковских услуг клиентам крупной страховой компании, через ее развитую агентскую сеть. В ряде случаев, когда потенциалы клиентских баз примерно равны, обе организации могут договориться о совместном распространении продуктов (так называемые перекрестные продажи). Однако такие модели перекрестных продаж встречаются реже, чем модели, при которых филиалы банка действуют в качестве агентов или официальных представительств страховщика.

В настоящее время можно выделить три основных вида партнерских соглашений, в которые вступают банки и страховщики при организации банковского страхования:

во-первых, соглашение между банком и страховщиком, при котором банк берет на себя обязательство по распространению страховых продуктов данной страховой компании. Таким образом, фактически банк действует как агент страховщика, получая комиссионное вознаграждение;

во-вторых, соглашение о найме банком на работу менеджеров, которые будут курировать именно страховое направление в деятельности банка. То есть банк, не обладая собственными подготовленными кадрами в данной области, приглашает на работу персонал, имеющий достаточную квалификацию в данной сфере;

в-третьих, соглашение между банком и страховщиком — договор банка с конкретным агентом по продажам страховых продуктов, не являющимся сотрудникам банка, но действующим в тесном контакте с его менеджментом и оперирующим банковской клиентской базой.

Кооперационные модели сотрудничества

Кооперация деятельности банков и страховщиков по дистрибьюции финансовых услуг развивается по двум направлениям. В рамках первого из них партнеры ограничиваются тесным сотрудничеством между собой без образования отдельной компании. Как правило, такая форма взаимоотношений называется «стратегический альянс». В рамках второго, стороны изначально направляют часть своих ресурсов на создание специализированной компании для деятельности в области банковского страхования, при этом все же сохраняя независимость головной организации.

В рамках модели кооперационного сотрудничества под названием «стратегический альянс» партнеры образуют договорной альянс, создавая друг для друга в определенной области на договорной основе «режим наибольшего благоприятствования». Это более высокая ступень сотрудничества между страховщиком и банком по сравнению с подписанием соглашения о сотрудничестве. Она требует координации совместного бизнеса в форме создания некоторых подразделений, которые осуществляли бы на постоянной основе контакты между собой. Партнеры в альянсе работают на рынке уже как единая холдинговая компания.

В рамках подобного альянса достигается высокая диверсификация продуктового ряда. Однако ввиду того, что каждый участник такой модели банкострахования концентрируется лишь на своем сегменте, то говорить о долгосрочном или среднесрочном повышении общей рыночной устойчивости партнеров за счет этой диверсификации услуг нельзя, ведь существующий альянс в любой момент может быть расторгнут.

Наконец, в данной модели присутствует изначальный конфликт интересов сторон. Каждый из участников нацелен на получение результата только собственной организацией, так как центры получения прибыли (подразделения банка и страховой компании) разделены. Банк и страховщик самостоятельно разрабатывают продукты, добавляют стоимость как поставщик услуг, и управляют отношениями с другим участником проекта.

В Беларуси примером стратегического альянса может служить сотрудничество банка Home Credit Bank со страховой компанией Generali.

Другой моделью организации кооперационной формы взаимодействия можно считать учреждение совместного предприятия. Создание новой страховой компании является достаточно распространенным способом реализации концепции банкострахования. В такой модели банк сохраняет контроль над своей клиентской базой и получает доход не только от дистрибьюции страховых услуг, но и от деятельности новой компании в виде дивидендов. В этом случае банк и страховая компания, выступающая партнером банка, совместно строят стратегию деятельности новой компании, управляют и разрабатывают совместные продукты. Как правило, банк выбирает себе в партнеры страховщика с высокой рыночной репутацией, бренд которого используется в названии новой компании.

К достоинствам создания совместной компании как способа вхождения в сегмент банковского страхования можно отнести несколько факторов, снижающих риски каждого из партнеров. Во-первых, высокий уровень формализации отношений, включающий в себя детальное описаний функций сторон по освоению нового сегмента рынка, что позволяет снизить риски. Во-вторых, отсутствие необходимости интегрировать управленческие структуры партнеров в единый механизм позволяет сохранить высокий уровень управляемости проектом.

К недостаткам этой схемы сотрудничества следует отнести довольно высокий уровень начальных затрат на реализацию проекта — расходы на наем и обучение персонала, рыночное продвижение продуктов, управление персоналом и т. п.

Чаще всего новым совместным предприятием является страховая компания. Банк и страховщик создают новую совместную страховую компанию, на базе которой строят стратегию банкострахования.

Модель «Контроль»

В качестве реализации следующей модели банковско-страхового взаимодействия — формы контроля — имеет смысл рассматривать сделки по слияниям, поглощениям, а также учреждению собственной кэптивной страховой компании банком либо небольшого банка страховщиком.

Слияние и поглощение компаний, в том числе в финансовом секторе экономики, являются в последнее время почти повседневным явлением.

Процесс объединения капиталов банка и страховых компаний был стимулирован решениями правительств некоторых стран, которые позволили банкам и страховым компаниям владеть значительными долями акций друг друга.

Слияние и поглощение (M&A) — это механизмы развития бизнеса, с помощью которых банк либо страховщик намерены достигать своих стратегических целей. Применительно в целях создания универсального финансового института в качестве объекта поглощения выбирается компания, которая наиболее удачным образом дополняет собственные капиталы продаж, продуктовый ряд или клиентский массив. Стратегия M&A является наиболее распространенной и доказавшей свою эффективность стратегией реализации банковского страхования среди общемировых лидеров финансовых рынков.

Под полной интеграцией банка и страховой компании подразумевается экономический и управленческий аспекты такой интеграции, а не юридический аспект, так как законодательство большинства стран непосредственное объединение страховой и банковской деятельности в рамках одного юридического лица запрещается.

Возможные следующие варианты осуществления процесса создания и ведения совместного бизнеса в финансовом секторе экономики:

- — интеграция — приобретение доли капитала страховой компании или банка или создание новой организации для осуществления недостающего вида бизнеса;

- — участие в капитале и слияние — более тесная форма интеграции, выражающаяся во взаимном приобретении долей в капиталах с целью достижения максимально высокой управляемости ресурсами;

- — поглощение — банк или страховая компания полностью или частично приобретают партнера для осуществления финансовой деятельности, при этом необходимо провести качественный анализ приобретаемой организации, ее соответствие целям и задачам стратегии развития бизнеса и с помощью финансово-экономического анализа оценить будущую отдачу от вложений.

Другая форма объединения бизнеса — учреждение новой зависимой компании. Чаще всего под этим подразумевается учреждение карманного страховщика банком (кэптивной компании). Основное достоинство данного способа вхождения в банковское страхование — это возможность для банка построить компанию с нуля с учетом своих планов стратегического развития страхового бизнеса и с учетом тех качеств, которые банк планирует получить в конечном итоге.

Можно отметить, что несмотря на высокий уровень затрат на первоначальном этапе, создание кэптивной страховой компании будет, пожалуй, оптимальным вариантом вхождения в область банкострахования для банка. Эта форма, по сути, является предпосылкой для создания финансового супермаркета, если банк имеет такую цель.

Финансовый супермаркет

В банковском словаре дается следующее определение: «Финансовый супермаркет — концепция роли коммерческих банков для частной клиентуры, согласно которой каждый клиент должен удовлетворять в банке не только потребности в банковском обслуживании, но и получать как можно более широкий спектр услуг, как то: страхование, финансовый консалтинг и другое». Это означает консолидацию в одном месте различного рода финансовых услуг (по видам и направлениям), направленных на удовлетворение интересов граждан и организаций.

Участниками таких проектов могут быть инвестиционные и лизинговые компании, управляющие компании и негосударственные пенсионные фонды, паевые инвестиционные фонды, брокеры, риэлтерские, строительные, ипотечные компании и агентства недвижимости, финансовые консультанты и страховые компании, юридические и аудиторские компании, автосалоны, вузы и т. д. И такие проекты выстраиваются в банковскую «линейку» услуг, и чем больше эта линейка, тем привлекательней банк.

Финансовый супермаркет — высокоинтегрированный бизнес с большими возможностями по созданию сложных интегрированных продуктов, по комплексному обслуживанию клиентов.

Основной целью создания финансового супермаркета является предоставление клиенту комплексной финансовой услуги, в которой совмещены банковские и страховые продукты. При предоставлении такой услуги зачастую происходит совмещение каналов их распространения и координация продаж, выход на одну и ту же корпоративную и розничную клиентскую базу. Страховая компания и банк выигрывают в конкурентной борьбе за клиента в случае предоставления ему такой квалифицированной финансовой услуги.

Характерным признаком формы и обязательным условием осуществления проекта «Финансовый супермаркет» является наличие в высших органах управления достаточного числа менеджеров, не просто знакомых и с банковским и со страховым бизнесом, а мыслящих и выстраивающих стратегию развития бизнеса по конвергентному пути. Кроме того, банковская и страховая структуры управления должны быть тесно интегрированы между собой едиными каналами дистрибьюции финансовых услуг. Другими словами, для реализации такой модели развития бизнеса необходимо от тактики использования возможностей партнера для развития собственного бизнеса перейти к стратегии развития интегрированного банковско-страхового бизнеса.

Максимально интегрированная форма функционирования банковского страхования представляет собой организацию, в которой все финансовые услуги производятся (подписываются) в пределах единой корпорации и все действия холдинга финансируются из единой капитальной базы. При подобной форме интеграции страховой, банковский и инвестиционный бизнес находится в рамках единой организационной структуры.

Стратегия банковского страхования, построенная по типу финансового супермаркета, может быть реализована в рамках финансовой группы или холдинга, между входящими в нее банком и страховой компанией. Основной ключ к успеху в этом случае — грамотная политика высшего менеджмента группы.

Построение и развитие бизнеса в рамках модели финансового супермаркета подразумевает создание организации с высокой степенью конвергенции страхового и банковского бизнеса. Высококонвергентная новая финансовая организация имеет свои подразделения, принцип управления которыми, как правило, основывается на традиционной вертикальной интеграции. Однако и инфраструктура, и рыночная стратегия этих подразделений объединены. Таким образом, клиентам предлагается полный портфель финансовых продуктов и услуг единой организацией, единым брендом.

Процесс создания финансового супермаркета включает в себя следующие этапы:

- — выбор степени интеграции между банком и страховой компанией;

- — четкое определение целей создания супермаркета;

- — выделение сегмента рынка, на котором будет первоначально осуществляться проект;

- — разработка структуры управления;

- — определение маркетинговой стратегии проекта;

- — создание оптимального продуктового ряда;

- — выбор бренда для нового проекта;

- — поиск или разработка информационной системы для поддержания проекта;

- — составление бизнес-плана;

- — подбор и обучение персонала;

- — управление качеством обслуживания клиентов.

Основными целями создания финансового супермаркета являются:

- — рост прибыли;

- — уменьшение издержек;

- — увеличение доли рынка и продаж;

- — поддержание репутации у клиентов;

- — формирование положительного имиджа компаний — партнеров проекта.

Финансовый супермаркет — сложная финансовая структура, постоянно пребывающая в движении, подстраивающаяся к меняющейся ситуации на финансовом рынке, требующая оперативного мониторинга и разработки новых продуктов, рассчитанных на различные группы потребителей.

Основными факторами, способствующими обеспечению повышения конкурентоспособности страховых и банковских услуг при создании совместного проекта «Финансовый супермаркет» являются:

- — снижение себестоимости транзакций между партнерами проекта, что приводит к удешевлению тарифной политики на финансовом рынке и делает ее более гибкой и конкурентоспособной;

- — наличие единых целей деятельности и единого информационного пространства ведет к расширению спектра предоставляемых клиентам финансовых услуг;

- — возможность предложить клиентам не только «связанные» продукты, созданные с помощью пакетирования, но и интегрированные услуги, т. е. обладающие и страховыми, и инвестиционными качествами, которые учитывают запросы конкретных клиентов;

- — дополнительные выгоды от объединенной базы данных клиентов и каналов распространения, которые делают полностью доступной информацию о взаимоотношениях с клиентом для маркетингового персонала и службы работы с клиентом;

- — возможность реализовать конкурентное преимущество от синергии предприятий и портфельного подхода к предоставлению услуг.

В то же время, в рамках модели «финансовый супермаркет», как, впрочем, и в других моделях банковско-страхового взаимодействия на рынке финансовых услуг, могут применяться различные стратегии распространения продуктов.

Финансовые супермаркеты в высокоразвитых странах — отнюдь не новинка. В США они появились еще в начале 20-х годов XX века. Сейчас банкострахование, как один из видов финансового супермаркета, наиболее развито в странах Бенилюкса, Южной Европе и Америке. Как ни странно, попытки создания таких альянсов в наиболее консервативной Северной Европе не привели к положительному результату. На данный момент в Беларуси финансовые супермаркеты отсутствуют.