Ипотечное кредитование.

Экономика недвижимости

Кредитные отношения строятся на принципах: целевого использования, обеспеченности, срочности, платности, возвратности. Целевое использование кредита подтверждается документами, предоставленными заемщиком. Основными видами обеспечения кредита являются: поручительство, гарантия, залог, страхование ответственности заемщика за непогашение кредита. Обеспечением ипотечного кредита является залог… Читать ещё >

Ипотечное кредитование. Экономика недвижимости (реферат, курсовая, диплом, контрольная)

В результате изучения данной главы студент должен: знать

- • сущность и виды ипотечных кредитов;

- • перечень нормативных и правовых актов, регламентирующих ипотечное кредитование;

- • модели ипотечного кредитования;

- • схему и участников ипотечного кредитования;

- • способы амортизации ипотечных кредитов;

- • понятия «коэффициент ипотечной задолженности», «ипотечная постоянная»; уметь

- • отличать ипотечный кредит от других видов кредита;

- • определять различные виды ипотечных кредитов;

- • дать характеристику основным видам ипотечного кредита;

- • определять коэффициент ипотечной задолженности, ипотечную постоянную; владеть

- • навыками расчета стандартного аннуитетного платежа;

- • информацией о состоянии ипотечного кредитования в Российской Федерации;

- • специальной терминологией и лексикой данной темы.

Сущность и виды ипотечных кредитов

Одной из форм кредитования, активно использующихся экономическими субъектами в настоящее время, является ипотечный кредит. Ипотечный кредит — это кредит или заем, предоставленный на срок три года и более банком (кредитной организацией) или юридическим лицом (нскредитной организацией) юридическому или физическому для приобретения объекта недвижимости под залог приобретаемого имущества в качестве обеспечения обязательства[1]. Ипотечный кредит выдается на условиях платности, срочности и возвратности, а также при строгом контроле за использованием кредитных средств. Исключительным свойством ипотеки и лучшей гарантией обеспечения кредита является право кредитора распорядиться по своему усмотрению недвижимостью заемщика в случае невыполнения им обязательств по возврату ссуд.

Термин ипотека впервые появился в Древней Греции в начале VI в. до н.э. (его ввел архонт Солон) и был связан с обеспечением ответственности должника перед кредитором определенными земельными владениями. Для этого оформлялись обязательства, а на границе принадлежащей заемщику земельной территории ставился столб с надписью о том, что указанная собственность служит обеспечением претензии кредитора в наименованной сумме. На таком столбе, получившем название «ипотека» (от греч. hypotheka — подставка, подпорка), отмечались все долги собственника земли.

Позже для этой цели стали использовать особые книги, называвшиеся ипотечными. Уже в Древней Греции обеспечивалась гласность, позволявшая каждому заинтересованному лицу беспрепятственно удостовериться в состоянии данной земельной собственности. Новое развитие институт ипотеки получил в Римской империи. В I в. н.э. создавались ипотечные учреждения, которые выдавали кредиты частным лицам под залог имущества.

В нашей стране понятие «ипотека» впервые появилось в российском законодательстве в Законе РФ от 29.05.1992 № 2872−1 «О залоге»[2]. В ст. 42 данного Закона дается следующее определение ипотеки: «Ипотекой признается залог предприятия, строения, здания, сооружения или иного объекта, непосредственно связанного с землей, вместе с соответствующим земельным участком или правом пользования им».

Следующим шагом в развитии законодательства по вопросам ипотечного кредитования стало принятие ГК РФ, вступившего в силу с 1 января 1995 г. В кодексе были установлены общие правила обеспечения кредитов залогом недвижимости, положение о праве собственности и других вещных правах на жилые помещения, основания обращения взыскания на заложенное жилое имущество.

В дальнейшем был принят специальный закон, регламентирующий ипотечное кредитование, — Федеральный закон от 16.07.1998 № 102-ФЗ «Об ипотеке (залоге недвижимости)» (далее — Закон об ипотеке). В нем дается определение договора ипотеки как соглашения, по которому залогодержатель, являющийся кредитором по обязательству, обеспеченному ипотекой, имеет право получить удовлетворение своих денежных требований к должнику по этому обязательству из стоимости заложенного недвижимого имущества другой стороны — залогодателя преимущественно перед другими кредиторами залогодателя, за изъятиями, установленными федеральным законом (п. 1 ст. 1).

Важнейшим событием в развитии ипотечного рынка в Российской Федерации стало постановление Правительства РФ от 11.01.2000 № 28 «О мерах по развитию системы ипотечного жилищного кредитования в Российской Федерации», которым была одобрена Концепция развития системы ипотечного жилищного кредитования в Российской Федерации. Она определила стратегию государства в становлении и развитии сферы ипотечного кредитования и подробно описывала формирование системы и организационно-экономический механизм привлечения кредитных ресурсов в эту сферу.

Попыткой государства улучшить жилищные условия своих граждан явилась Федеральная программа «Жилище», утвержденная постановлением Правительства РФ от 17.09.2001 № 675 «О Федеральной целевой программе „Жилище“ на 2002—2010 годы».

На основании итогов первого этапа реализации ФЦП «Жилище», с учетом вступления в силу пакета федеральных законов по формированию рынка доступного жилья в связи с реализацией национального проекта «Доступное и комфортное жилье — гражданам России» и создания Национального совета, но жилищной политике в указанную Федеральную целевую программу постановлением Правительства РФ от 31.12.2005 № 865 «О дополнительных мерах по реализации федеральной целевой программы „Жилище“ на 2002—2010 годы» были внесены соответствующие изменения, которые привели к модернизации подпрограмм ФЦП «Жилище».

Второй этап реализации ФЦП «Жилище» был осуществлен в 2006— 2010 гг. и предусматривал продолжение начатых преобразований в жилищной сфере и реализацию комплекса мер в рамках приоритетного национального проекта «Доступное и комфортное жилье — гражданам России». Данный этан реализации ФЦП «Жилище» направлен на реализацию подпрограмм «Обеспечение земельных участков коммунальной инфраструктурой в целях жилищного строительства»; «Модернизация объектов коммунальной инфраструктуры»; «Обеспечение жильем молодых семей»; «Выполнение государственных обязательств по обеспечению жильем категорий граждан, установленных федеральным законодательством». Указанные подпрограммы являются мерами, направленными на реализацию основных приоритетных направлений национального проекта и призваны решить одну из основных задач — стабилизировать сбалансированность спроса и предложения на рынке жилья.

Срок реализации ФЦП «Жилище» и входящих в ее состав подпрограмм продлен на период 2011—2015 годы[3]. При этом наряду с ранее действующими подпрограммами и мероприятиями федеральной программы добавились новые направления жилищного обеспечения.

Следующим шагом в развитии системы ипотечного кредитования явилось принятие в 2003 г. Федерального закона от 11.11.2003 № 152-ФЗ «Об ипотечных ценных бумагах» (далее — Закон об ипотечных ценных бумагах). Наличие данного Закона является необходимым для нормального развития и функционирования двухуровневой системы ипотечного кредитования.

Значительным фактом, повлиявшим на становление рынка ипотечного жилищного кредитования, является одобренная Правительством РФ 30 июня 2005 г. Концепция развития унифицированной системы рефинансирования ипотечных жилищных кредитов в России.

Таким образом, в нашей стране порядок осуществления ипотечного кредитования регулируется Законом об ипотеке, частью второй ГК РФ и другими законодательными актами.

Ипотечный кредит — это форма предоставления кредита иод залог недвижимости. Система ипотечного кредитования включает два направления:

- 1) непосредственное предоставление ипотечных кредитов хозяйствующим субъектам и населению;

- 2) продажу ипотечных кредитов на вторичном рынке (ипотечных обязательств).

В первом случае ипотечный кредит выдается ипотечными банками для покрытия крупных капитальных затрат, нового строительства, приобретения недвижимости. Вторым направлением занимаются финансовые компании, фонды, скупающие активы ипотечных банков, обеспеченные залогом имущества, и затем от своего имени на их базе выпускающие ценные бумаги (облигации, сертификаты участия) для обеспечения дополнительного привлечения ресурсов для кредитования.

Кредитные отношения строятся на принципах: целевого использования, обеспеченности, срочности, платности, возвратности. Целевое использование кредита подтверждается документами, предоставленными заемщиком. Основными видами обеспечения кредита являются: поручительство, гарантия, залог, страхование ответственности заемщика за непогашение кредита. Обеспечением ипотечного кредита является залог заемщиком объекта недвижимости и имущественных прав, служащих для кредитора залогом полного и своевременного возврата должником полученного кредита и уплаты им причитающихся процентов. Подтверждением возвратности является предоставление заемщиком документов о его платежеспособности.

Ипотечный кредит выполняет следующие функции'.

- • функцию финансового механизма привлечения инвестиций в сферу материального производства;

- • функцию обеспечения возврата заемных средств;

- • функцию стимулирования оборота и перераспределения недвижимого имущества, когда иные способы (купля-продажа и др.) экономически нецелесообразны или юридически невозможны;

- • функцию формирования многоуровневого фиктивного капитала в виде закладных, производных ипотечных ценных бумаг и др.

Таким образом, с экономической точки зрения ипотека — эго рыночный инструмент оборота имущественных прав на объекты недвижимости, позволяющий привлечь дополнительные финансовые средства для реализации любых проектов, а с юридической точки зрения ипотека состоит в обременении имущественных прав собственности на объекты недвижимости при их залоге[4].

В настоящее время в мире разработано множество видов ипотечных кредитов, различающихся в зависимости от схем выдачи, погашения и обслуживания (табл. 4.1).

Виды ипотечных кредитов.

Классификационный признак. | Виды кредита. | |

Предмет ипотеки. | Недвижимое имущество. |

|

Незавершенное строительство недвижимого имущества. |

| |

Вид кредитора. | По статусу. |

|

Но принадлежности. |

| |

По степени специализации. |

| |

Вид заемщика. | Субъект кредитования. |

|

Степень аффилированности заемщиков. | Кредиты, предоставляемые:

| |

Способ амортизации долга. | Постоянный ипотечный кредит. | |

Кредит с переменными выплатами. |

| |

Способ предоставления кредита. |

| |

Классификационный признак. | Виды кредита. | |

Возможность досрочного погашения. |

| |

Вид процентной ставки. |

| |

Способ рефинансирования. |

| |

Цель кредитования. | Жилищное кредитование. |

|

Разработка земельного участка. | ||

Развитие сельского хозяйства. | ||

Развитие производства. | ||

Кредиты под залог имеющейся недвижимости на различные нужды заемщика. | ||

Срок и цель обращения за кредитом. |

| |

Предметом ипотеки может быть следующее имущество (ст. 5 Закона об ипотеке).

- 1. Недвижимое имущество, указанное в п. 1 ст. 130 ГК РФ[5], права на которое зарегистрированы в порядке, установленном для государственной регистрации прав на недвижимое имущество и сделок с ним, в том числе:

- • земельные участки;

- • предприятия, а также здания, сооружения и иное недвижимое имущество, используемое в предпринимательской деятельности;

- • жилые дома, квартиры и части жилых домов и квартир, состоящие из одной или нескольких изолированных комнат;

- • дачи, садовые дома, гаражи и другие строения потребительского назначения;

- • воздушные и морские суда, суда внутреннего плавания и космические объекты.

- 2. Незавершенное строительство недвижимого имущества, возводимого на земельном участке, отведенном для строительства в установленном законом порядке, в том числе зданий и сооружений.

Залог земельных участков, предприятий, сооружений, квартир и другого недвижимого имущества может возникать лишь постольку, поскольку их оборот допускается федеральными законами.

Часть имущества, раздел которого невозможен без изменения его назначения (неделимая вещь), не может быть самостоятельным предметом ипотеки. Ипотека не допускается в отношении:

- • части земельного участка, который с учетом его размера не может быть использован в качестве самостоятельного участка с соблюдением назначения земель соответствующей категории;

- • жилых комнат, составляющих часть дома или квартиры собственника этого дома или квартиры;

- • предприятия, в отношении которого возбуждено дело о банкротстве либо принято решение о ликвидации или реорганизации.

Ипотека устанавливается на имущество, которое принадлежит залогодателю на правах собственности или хозяйственного ведения. Имущество, на которое установлена ипотека, остается у залогодателя в его владении и пользовании.

На имущество, находящееся в общей совместной собственности (без определения доли каждого из собственников в праве собственности), ипотека может быть установлена при наличии согласия на это всех собственников. Согласие должно быть дано в письменной форме.

Предмет ипотеки определяется в договоре с указанием его наименования, места нахождения и описанием, достаточным для идентификации этого предмета.

Согласно ст. 43 Закона об ипотеке имущество, заложенное по договору об ипотеке в обеспечение исполнения одного обязательства (предшествующая ипотека), может быть предоставлено в залог в обеспечение исполнения другого обязательства того же или иного должника тому же или иному залогодержателю (последующая ипотека). Очередность залогодержателей устанавливается на основании данных Единого государственного реестра прав на недвижимое имущество и сделок с ним о моменте возникновения ипотеки.

Последующая ипотека допускается, если она не запрещена предшествующими договорами об ипотеке того же имущества, действие которых не прекратилось к моменту заключения последующего договора об ипотеке. Если предшествующий договор об ипотеке предусматривает условия, на которых может быть заключен последующий договор об ипотеке, последний должен быть заключен с соблюдением этих условий.

В качестве кредиторов и заемщиков при ипотечном кредитовании могут выступать физические и юридические лица и коммерческие банки.

По виду заемщиков как субъектов кредитования ипотечные кредиты делят на:

- • кредиты, предоставляемые застройщикам и строителям;

- • кредиты, предоставляемые непосредственно будущему владельцу жилья;

- • по степени аффилированности заемщиков.

Участники ипотечного кредитования: банки (осуществляют проверку платежеспособности заемщика) и небанковские организации; страховые компании (обязуются страховать риски, возникающие в процессе ипотечного кредитования); оценочные компании (оценивают рыночную стоимость квартиры)[6].

В зависимости от способа амортизации различают следующие виды кредитов.

Постоянный ипотечный кредит — наиболее простая форма кредита. Данный кредит характеризуется установленным сроком кредитования и фиксированной процентной ставкой. Он характерен для стран с низкой инфляцией, длительными сроками кредитования и предполагает равные выплаты в погашение (амортизацию) через одинаковые промежутки времени (например, один раз в месяц). Поэтому такие кредиты относят к разряду самоамортизирующихся.

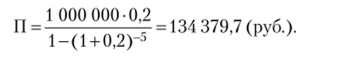

Стандартный аннуитетный платеж рассчитывается по формуле.

где П — размер ежемесячного аннуитетного платежа; К — сумма кредита; i — процентная ставка за период (месяц, год); п — число платежных периодов (месяцев, лет).

Пример 1.

Определите размер аннуитетного платежа. Процентная ставка — 20% годовых. Размер кредита — 1 млн руб. Срок кредитования — 5 лет. Платежи вносятся один раз в год.

Решение.

Воспользуемся формулой (4.1):

Кредиты с переменными выплатами не относятся к числу самоамортизирующихся и предусматривают разную периодичность погашения основного долга и процентов, а также другие дополнительные условия. К числу таких кредитов относятся кредиты с шаровым платежом, предполагающие единовременный итоговый (шаровой) платеж или с разбивкой разового платежа. Они подразделяются:

- • на кредиты с выплатой только процентов — это разновидность кредита с шаровым платежом, предусматривающая шаровой платеж основной суммы в конце срока, а выплату процентов — регулярно в течение всего срока кредита. Такой кредит еще называется отсроченной ипотекой;

- • кредиты с замораживанием процентных выплат до истечения срока кредита, которые не предусматривают каких-либо выплат, как в погашение основного долга, так и процентов. Погашение кредита и капитализированных процентов по нему производится в конце срока кредитования. Использование подобных кредитов достаточно дорого и поэтому, ограничено. К ним прибегают в основном земельные спекулянты, рассчитывающие на продажу участка земли в конце срока за сумму, позволяющую выплатить кредит, проценты и получить прибыль от продажи;

- • кредиты с частичной амортизацией и итоговым шаровым платежом предполагают осуществление частичных периодических выплат как сумм основного долга, так и процентов, а также разового платежа оставшейся суммы задолженности;

- • кредиты с постепенной выплатой только основного долга предполагают осуществление выплат сумм основного долга и разовый платеж, включающий долг по оплате процентов.

Пружинные кредиты предполагают регулярные выплаты в счет погашения основного долга. Например, в течение первых четырех лет предусматриваются выплаты только процентов, а в последующие три года выплачиваются проценты и основной долг.

Кредиты с участием применяются при финансировании доходной недвижимости. Данный кредит близок к самоамортизирующемуся кредиту, но предполагает, что кредитор, регулярно получая основной долг и проценты по нему, участвует и в доходах от объекта. Участие кредитора может быть различным: он может претендовать на часть превышения ренты, часть превышения чистого операционного дохода (кредит с участием в доходах), часть прироста капитала или выручки, полученной от реализации недвижимости (кредит с участием в приросте стоимости), и т. п.

Кредиты с нарастающими платежами (с нарастающим аннуитетом) предусматривают равнопеременные выплаты в течение всего срока и используются владельцами сдаваемой в аренду недвижимости в расчете, что платежи будут увеличиваться ежегодно или с другой периодичностью. Подобные кредиты используются для кредитования молодых семей, имеющих в начале срока кредитования доход меньший, чем в конце.

Кредиты с обратным аннуитетом, наоборот, предполагают снижение выплат, но кредиту в конце срока или их прекращение. В этом смысле они сопоставимы с замороженными кредитами. Используются такие кредиты для финансирования пожилых арендодателей.

Кредиты с переменной ставкой, обычно «привязанные» к одному из индексов денежного рынка, инфляции, валюты и т. п., позволяют оплачивать кредит по переменной ставке с ограничениями по минимальной и максимальной ее величине. Изменение ставок влияет на сроки кредитования.

Канадский ролловер характеризуется переменными ставками процента через заранее оговоренные промежутки времени (например, каждые пять лет). Разновидность этого вида кредита — кредит с переговорной ставкой, который отличается тем, что помимо периодичности выплат заранее оговариваются предельные ставки процента.

Завершающие ипотеки имеют несколько разновидностей и сами являются частным случаем вторичного (младшего) финансирования. Суть этого типа кредитования в том, что под уже нроаккредитованную недвижимость предоставляется второй кредит, платежи по которому направляются в погашение первого кредита. Ставки по таким кредитам, как правило, выше, чем по первому кредиту.

Кредиты с добавленной процентной ставкой предусматривают отнесение процентов на основной долг, а результат делится на число периодов погашения для выявления величины очередного платежа.

В зависимости от способа предоставления кредита в истории развития ипотеки выделяют две основные модели рынка ипотечного кредитования: европейскую и американскую.

Европейская модель — это одноуровневая модель ипотечного кредитования, суть которой заключается в том, что банк, выдав кредит, самостоятельно рефинансирует его за счет выпуска собственных ценных бумаг (закладных, долгосрочных облигаций с ипотечным покрытием) стандартной структуры с выплатой суммы основного долга в конце платежного периода (рис. 4.1). Выпуск и обращение таких ценных бумаг регулируются специальным законодательством. Кредиты, входящие в состав ипотечного покрытия, остаются на балансе банка-эмитента. Деятельность эмитентов закладных листов, как правило, законодательно ограничена выдачей ипотечных кредитов и иными операциями, характеризующимися невысокой степенью риска. Выпускать ценные бумаги, именуемые «закладной лист», не может ни один другой эмитент, кроме перечисленных в законе. Деятельность ипотечных банков строго контролируется государством и органами банковского надзора.

Рис. 4.1. Одноуровневая модель ипотечного кредитования:

1 — накопительный вклад; 2 — получение заемщиком ипотечного кредита; 3 — оплата жилья по договорам купли-продажи или договору подряда (собственный и заемный капитал); 4 — возврат ипотечного кредита и процентов, но нему; 5 — страхование заложенного жилья; 6 — доход от продажи ценных бумаг (закладных); 7 — доход, но ценным бумагам (закладным) и их погашение При реализации данной модели предусмотрено заключение следующих основных видов договоров:

- • между заемщиком и кредитором — договор о накопительном жилищном вкладе, а затем — кредитный договор и договор об ипотеке;

- • между заемщиком и страховой компанией — договор страхования заложенного жилья;

- • между заемщиком и продавцом (строителем) — договор купли-продажи жилья.

Данная модель ипотечного кредитования уже долгое время действует в ряде западноевропейских стран — Дании, Германии, Франции, а с недавнего времени — в Польше, Чехии, Словакии, Венгрии.

Наиболее ярким примером применения этой схемы является немецкая модель. Она основана на сберегательно-ссудном принципе функционирования, как у немецких «частных стройсберкасс» — Bausparkasse, французских Livret Epargne Logement, американских Savings & Loans. Строительная сберегательная касса является замкнутой финансовой структурой и начинает свою деятельность с формирования уставного капитала и имеет на его основе собственный источник средств (включая квартирный фонд) для выдачи кредитов. Все имеющиеся средства кассы (собственные и привлеченные) используются только для осуществления уставной деятельности, т. е. на финансирование строительства жилья и выдачу ипотечных кредитов на покупку уже построенных квартир. Вкладчик получает возможность накопить необходимый взнос на покупку квартиры (например, в размере 50% ее стоимости) в течение длительного периода, а затем получить ипотечный кредит на покупку (строительство) заранее выбранной квартиры. В немецком варианте в роли кредита выступают не денежные средства, а непосредственно жилье — готовое или недостроенное (так называемая строительная ипотека).

Недостатками немецкой модели являются: ограниченный выбор жилых помещений, которые строятся строительной сберегательной кассой и могут быть предложены участник}'; фиксированность цены, которую определяет сама касса; ограниченность сроков кредитования тремя — пятью годами, невозможность продажи квартиры заемщиком до момента расчета по долгу.

Другой моделью ипотечного кредитования является американская двухуровневая модель, которая распространена в странах англосаксонской системы права. Суть ее в том, что банк, выдав кредит, рефинансирует его за счет привлечении долгосрочных ресурсов, путем уступки прав требований по уже выданным ипотечным кредитам другому финансовому институту (оператору вторичного рынка, специально созданным агентствам).

В свою очередь финансовые институты (операторы вторичного рынка, специально созданные агентства) могут поступить с полученными ипотечными кредитами следующим образом:

- 1) переуступить их вторичным инвесторам;

- 2) сформировать из единообразных ипотечных кредитов пулы и продать вторичным инвесторам такие неделимые пулы ипотек или же права участия (доли) в таких пулах;

- 3) выпустить и разместить ипотечные ценные бумаги (таковыми могут быть облигации с ипотечным покрытием или ипотечные сертификаты участия).

Эта система очень распространена в США. Упрощенная схема американской модели двухуровневого строения представлена на рис. 4.2. Выданные ипотечные кредиты банки затем переуступают специализированным ипотечным агентствам. Выкупив у банков кредиты по номинальной стоимости, ипотечные агентства объединяют их в пулы и выпускают под обеспечение ими собственные долговые обязательства. Заемщики вносят деньги в банки в счет уплаты за полученный кредит, а банки перечисляют эти средства, удерживая комиссионные, ипотечному агенту, который выплачивает из них доходы владельцам ипотечных ценных бумаг.

Рис. 4.2. Двухуровневая модель ипотечного кредитования:

- 1 — кредитный договор; 2 — договор об ипотеке; 3 — договор страхования заложенного жилья; 4 — договор купли-продажи или договор подряда;

- 5 — генеральное соглашение кредитора и ипотечного агентства; б — агентский договор;

- 7 — договор цессии; 8 — договор о порядке осуществления операций с ценными

бумагами ипотечного агентства; 9 — договор страхования предпринимательского риска; 10 — договоры купли-продажи ценных бумаг При реализации двухуровневой модели ипотечного кредитования предусмотрено заключение:

- • кредитного договора и договора об ипотеке между заемщиком и кредитором;

- • договора купли-продажи жилья между заемщиком и продавцом (строителем);

- • договора страхования заложенного жилья между заемщиком и страховой компанией;

- • договора страхования предпринимательских рисков между страховой компанией и ипотечным агентством;

- • договора переуступки права требования по ипотечным кредитам между кредитором и ипотечным агентством;

- • договора доверительного управления приобретенными правами требования.

Выбор двухуровневой модели объясняется не только государственными интересами, но и особенностями концепции нрава собственности в англосаксонской системе права, которая предполагает ее расщепление. На одно и то же имущество возможно установление нескольких титулов собственности и разделение содержания права собственности между различными лицами. Объектом права собственности в странах англо-американской правовой системы может быть само право.

Понятие ипотеки (англ, mongage) в гражданском праве США (и английском гражданском праве) не вполне совпадает с понятием ипотеки в гражданском праве стран континентальной Европы. В частности, предметом ипотеки может быть и недвижимое, и движимое имущество. Но главное — при ипотеке право собственности на заложенное имущество переходит к залогодержателю. Это фидуциарный залог, при котором залогодержатель становится собственником заложенного имущества1.

Сложность механизма двухуровневой модели вторичного рынка ипотечного кредитования предопределяет увеличение затрат на его содержание. Это в свою очередь влечет удорожание кредитных средств для заемщика. Еще один недостаток заключается в невозможности четко и эффективно регулировать построенный по англо-американской модели рынок ипотечного кредитования в рамках континентальной системы нрава[7][8].

На данном этапе российское законодательство по ипотечным ценным бумагам, с учетом принятых в рамках реформы по созданию рынка доступного жилья изменений, позволяет кредитным организациям прибегать ко всем вышеописанным способам развития ипотеки как через привлечение ресурсов банками, так и через использование финансовых инструментов операторов вторичного рынка.

В зависимости от возможности досрочного погашения выделяют кредиты с правом досрочного погашения и без права досрочного погашения. Согласно ст. 45 Закона об ипотеке залогодатель вправе в любое время досрочно исполнить обеспеченное ипотекой обязательство в полном объеме, если договор об ипотеке исключает возможность последующего залога того же предмета ипотеки.

В зависимости от вида процентной ставки кредит бывает с фиксированной процентной ставкой и с переменной процентной ставкой. В Российской Федерации процентная ставка по ипотечному кредиту может быть как фиксированная, так и переменная. Например, ипотечный банк ЗАО «КБ ДельтаКредит» запустил кредитный продукт в рублях с плавающей процентной ставкой, привязанной к индикативной ставке MosPrime Rate[9].

Для заемщиков, способных официально подтвердить свои доходы, банк «ДельтаКредит» назначает ставку в 5,5% + трехмесячный MosPrime Rate, для заемщиков с «серыми» доходами — 6,5% + трехмесячный MosPrime Rate. Пересчет ставки осуществляется ежеквартально.

По способу рефинансирования — ипотечным кредитованием занимаются различные кредитные институты. Особенности их деятельности заключаются в способе рефинансирования выдаваемых кредитов[10] (табл. 4.2).

Таблица 4.2

Способы рефинансирования ипотечных кредитов.

Способ рефинансирования. | Вид кредитного института. |

Выпуск ипотечных облигаций. | Ипотечные банки. |

Предварительные накопления заемщиков, государственные субсидии. | Сгройсберкассы. |

Собственные, привлеченные и заемные средства (в том числе займы международных организаций). | Универсальные банки. |

Продажа закладных ипотечному агентству или крупному ипотечному банку. | Кредитные учреждения, занимающиеся ипотечным кредитованием и заключившие договор с ипотечным агентством или крупным ипотечным банком. |

По степени обеспеченности кредиты делятся в зависимости от величины первоначального платежа, размер которого может составлять от 0 до 100% стоимости заложенного имущества. Ипотечные кредиты могут быть обеспечены первыми либо последующими ипотеками (младшие, старшие закладные).

В зависимости от количества кредиторов, участвующих в выдаче кредита, ипотечные кредиты бывают: обычными и комбинированными. Обычные кредиты выдаются единственным кредитором, комбинированные кредиты выдаются несколькими кредиторами.

В зависимости от условий предоставления кредита выделяют: субсидируемый кредит и кредит, выдаваемый на общих условиях. Субсидируемый кредит выдается физическим и юридическим лицам — группам льготников, включенным в государственные программы. Финансирование осуществляется как государством, так и кредитными организациями. Так, в 2011 г. Сбербанк России реализовывал программы: «Ипотека с государственной поддержкой», «Ипотека плюс материнский капитал», «Военная ипотека» и др.; Агентство по ипотечному жилищному кредитованию (АИЖК) открыло программу «Ипотека для молодых ученых»; Банк «Глобэкс» активно выдавал кредиты по ипотечной программе для военнослужащих. Однако к таким программам получают доступ ограниченный круг лиц.

Кроме того, ипотечные кредиты могут выдаваться в виде кредитных линий и в разовом порядке.

Преимуществами ипотечного кредита являются:

- • возможность в достаточно короткие сроки стать собственником жилья и вселиться в новую квартиру;

- • получение кредита на длительный срок, за который размер ежемесячных платежей не изменится в случае повышения стоимости квартиры;

- • возможность оплачивать собственную квартиру, а не арендовать чужую недвижимость, в то время как проценты по кредиту сопоставимы с месячной арендной платой за аналогичную квартиру;

- • возможность зарегистрироваться в квартире, приобретенной по ипотечному кредиту, заемщику и членам его семьи;

- • выгодное вложение средств (цены на недвижимость стабильно растут);

- • получение налоговой льготы на весь срок ипотеки с суммы в пределах 2 млн руб., а также с суммы, выплачиваемой по процентам, на срок выплаты кредита (подп. 2 п. 1 ст. 220 НК РФ).

- [1] Постановление Правительства РФ от 11.01.2000 № 28 «О мерах по развитию системыипотечного жилищного кредитования в Российской Федерации», включающее Концепциюразвития системы ипотечного жилищного кредитования в Российской Федерации и Планподготовки проектов нормативных правовых актов, обеспечивающих развитие системы ипотечного жилищного кредитования в Российской Федерации.

- [2] Утратил силу.

- [3] Федеральная целевая программа «Жилище» на 2011—2015 годы, утвержденная постановлением Правительства РФ от 17.12.2010 № 1050.

- [4] Лсаул А. II. Экономика недвижимости. С. 336.

- [5] Согласно ст. 130 ГК РФ к недвижимости относятся земельные участки недр, обособленные водные объекты, леса, здания, сооружения, предприятия, квартиры, а также подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания, космические объекты.

- [6] Данные участники рассмотрены в параграфе 4.2.

- [7] Ласк Г. Гражданское право США: право торгового оборота / под рсд. Е. А. Флейшиц.М.: Иностранная литература, 1961. С. 525.

- [8] Правовые проблемы организации рынка ипотечного кредитования в России / под ред.В. С. Ема. М.: Статут, 1999. С. 24.

- [9] Индикатор денежного рынка России, представляющий собой усредненную ставку предоставления рублевых кредитов (депозитов) на московском денежном рынке и рассчитываемый Национальной валютной ассоциацией.

- [10] Разумова И. А. Ипотечное кредитование. 2-е изд. СПб.: Питер, 2009. С. 14.