Имитационное моделирование.

Инвестиционная и финансовая политика фирмы

Нетрудно заметить, что по результатам имитационного анализа риск проекта значительно ниже. Величина ожидаемой NPV меньше результата предыдущего анализа (3361,96 и 4502,30 ед. соответственно). Однако величина стандартного отклонения также существенно ниже (2271,31 и 4673,62) и не превышает значения NPV. Коэффициент вариации (0,68) меньше 1, таким образом, риск данного проекта в целом ниже среднего… Читать ещё >

Имитационное моделирование. Инвестиционная и финансовая политика фирмы (реферат, курсовая, диплом, контрольная)

Имитационное моделирование представляет собой серию численных экспериментов, призванных получить эмпирические оценки степени влияния различных факторов (исходных величин) на некоторые зависящие от них результаты (показатели).

В общем случае проведение имитационного эксперимента можно разбить на следующие этапы:

- 1) установить взаимосвязи между исходными и выходными показателями в виде математического уравнения или неравенства;

- 2) задать законы распределения вероятностей для ключевых параметров модели;

- 3) провести компьютерную имитацию значений ключевых параметров модели;

- 4) рассчитать основные характеристики распределений исходных и выходных показателей;

- 5) провести анализ полученных результатов и принять решение.

Результаты имитационного эксперимента могут быть дополнены статистическим анализом, а также использоваться для построения прогнозных моделей и сценариев.

Осуществим имитационное моделирование анализа рисков инвестиционного проекта на основании данных уже использованного примера.

Первым этапом анализа согласно сформулированному выше алгоритму является определение зависимости результирующего показателя от исходных. При этом в качестве результирующего показателя обычно выступает один из критериев эффективности: NPV, IRR, PI.

Предположим, что используемым критерием является чистая современная стоимость проекта NPV:

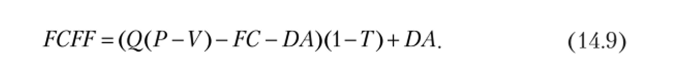

где FCFF( — величина свободного потока платежей  в периоде t.

в периоде t.

По условиям примера значения нормы дисконта г и первоначального объема инвестиций /С0 известны и считаются постоянными в течение срока реализации проекта.

В целях упрощения будем полагать, что генерируемый проектом поток платежей имеет вид аннуитета. Тогда величина потока платежей FCFF для любого периода t одинакова и может быть определена из следующего соотношения:

Вторым этапом проведения анализа является выбор законов распределения вероятностей ключевых переменных.

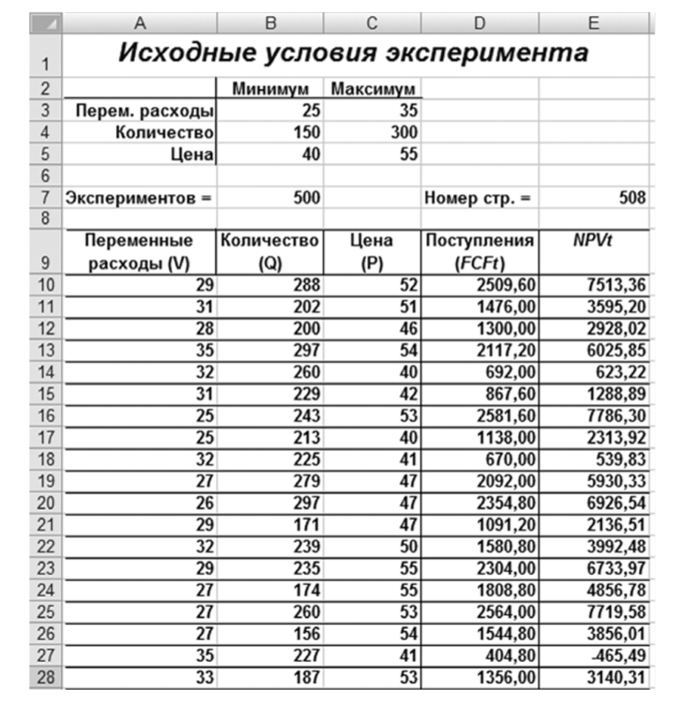

По условиям примера ключевыми варьируемыми параметрами являются: переменные расходы V, объем выпуска Q и цена Р. Диапазоны возможных изменений варьируемых показателей известны. При этом будем исходить из предположения, что все ключевые переменные имеют равномерное распределение вероятностей.

Реализация третьего этапа может быть осуществлена только с применением ЭВМ, оснащенной специальными программными средствами.

В частности, проведение имитационных экспериментов в среде MS Excel можно осуществить двумя способами — с помощью встроенных функций и путем использования инструмента «Генератор случайных чисел» дополнения «Анализ данных» {Analysis Tool Pack).

Фрагменты электронных таблиц результатами имитационного моделирования для данного примера приведены на рис. 14.3 и 14.4.

Рис. 14.3. Результаты имитации.

Сравним полученные результаты с данными анализа по методу сценариев, проведенного нами ранее.

Нетрудно заметить, что по результатам имитационного анализа риск проекта значительно ниже. Величина ожидаемой NPV меньше результата предыдущего анализа (3361,96 и 4502,30 ед. соответственно). Однако величина стандартного отклонения также существенно ниже (2271,31 и 4673,62) и не превышает значения NPV. Коэффициент вариации (0,68) меньше 1, таким образом, риск данного проекта в целом ниже среднего риска инвестиционного портфеля фирмы. Результаты вероятностного анализа показывают, что шанс получить отрицательную величину NPV не превышает.

7%. Еще больший оптимизм внушают результаты анализа распределения чистых поступлений от проекта FCFF. Величина стандартного отклонения здесь составляет всего 42% от среднего значения. Итак, с вероятностью более 90% можно утверждать, что поступления от проекта будут положительными величинами.

Рис. 14.4. Результаты анализа.

Сумма всех отрицательных значений NPV в полученной генеральной совокупности может быть интерпретирована как чистая стоимость неопределенности для инвестора в случае принятия проекта. Аналогично сумма всех положительных значений NPV может трактоваться как чистая стоимость неопределенности для инвестора в случае отклонения проекта. Несмотря на всю условность этих показателей, в целом они представляют собой индикаторы целесообразности проведения дальнейшего анализа.

В данном случае они наглядно демонстрируют несоизмеримость суммы возможных убытков по отношению к общей сумме доходов (-11 691,92 и 1 692 669,76 соответственно).

В заключение отметим, что современные табличные процессоры (MS Excel), математические программы (Mathcad, MatLab, Mapple и др.) и пакеты прикладных программ для оценки инвестиционных проектов (Project Expert и др.) содержат готовые встроенные средства, позволяющие быстро и эффективно автоматизировать проведение и моделирование анализа рисков инвестиционных проектов с использованием рассмотренных выше методов. Кроме того, существуют и специальные программные средства (например, пакет @RISK), ориентированные на количественный анализ рисков в финансовой сфере.

В настоящее время в оценке инвестиционных рисков все большее применение находят такие методы искусственного интеллекта, как нейронные сети, нечеткие множества и др.

Вопросы и задания для самоконтроля

- 1. Перечислите и охарактеризуйте основные виды рисков, сопутствующих реализации инвестиционных проектов.

- 2. Назовите методы оценки рисков, применяемые в процессе анализа инвестиционных проектов.

- 3. Какие качественные методы анализа рисков инвестиционного проекта вы знаете?

- 4. Дайте краткую характеристику методу корректировки ставки дисконтирования. В чем заключаются его достоинства и недостатки?

- 5. В чем сущность метода коэффициентов достоверности?

- 6. С какой целью проводят анализ чувствительности?

- 7. Дайте краткую характеристику методу сценариев, назовите его основные достоинства и недостатки.

- 8. Охарактеризуйте основные этапы применения метода деревьев решений.

- 9. Какие еще подходы к оценке рисков вы могли бы назвать?

- 10. Какие программные средства используются в финансовом менеджменте для оценки рисков?