Показатели эффективности инвестиционных проектов

Применение программного продукта Microsoft Excel 5.0a (русифицированная версия) позволяет автоматизировать расчет показателей ЧДД, ВНД, срок окупаемости. С этой целью используются встроенные в Ms Excel стандартные финансовые функции. При этом в качестве аргументов при проведении расчетов вводятся значения денежных потоков. Если рассчитанный ЧДД положителен, то прибыль инвестиций выше нормы… Читать ещё >

Показатели эффективности инвестиционных проектов (реферат, курсовая, диплом, контрольная)

Для оценки экономической эффективности инвестиционных проектов могут использоваться следующие критерии:

- — чистый дисконтированный доход (ЧДД);

- — индекс доходности (ИД);

- — внутренняя норма доходности (ВНД);

- — срок окупаемости с учетом фактора времени (дисконтирования).

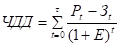

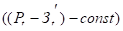

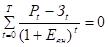

Чистый дисконтированный доход определяется как сумма следующего вида:

(1).

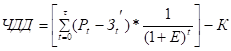

или.

.

где — шаги расчета;

— стоимостная оценка результата реализации проекта (приток денежных средств);

— стоимостная оценка затрат, включая капитальные вложения (отток денежных средств);

— срок жизни проекта (расчетный период);

— ставка (норма) дисконта;

— поток реальных денег для проекта в целом или отдельного его участника;

— коэффициент дисконтирования в момент времени .

Расчетный период разбивается на шаги, в пределах которых производится агрегирование данных, используемых для оценки финансовых показателей. Шаги расчета определяются их номерами (0,1…). Время в расчетном периоде измеряется в годах или долях года и отсчитывается от фиксированного момента, принимаемого за базовый (обычно в качестве базового принимается момент начала или конца нулевого шага).

Норма дисконта (привидения) отражает возможную стоимость капитала, соответствующую возможной прибыли инвестора, которую он мог получить на туже сумму капитала, вкладывая его в другом месте, при допущении, финансовые риски одинаковы для обоих вариантов инвестирования. Другими словами, норма дисконта должна являться минимальной нормой прибыли, ниже которой предприниматель счел бы инвестиции невыгодными для себя.

Для инвестиционного проекта в качестве нормы дисконта иногда используется ставка процента, которая уплачивается получателем ссуды.

Если из состава затрат исключить капитальные вложения (инвестиции), то формула (1) примет следующий вид:

.

где — затраты на t-м шаге без учета капитальных вложений;

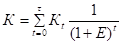

— дисконтированные капитальные вложения, определяемые по формуле:

(2).

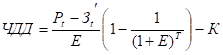

Если разница между стоимостными оценками результатов и затрат постоянна в течение всего срока жизни проекта, то формула (2) может быть преобразована в следующий вид:

В данном случае величина получена как сумма членов геометрической прогрессии.

Значения коэффициентов и можно получить из специальных таблиц дисконтированных величин.

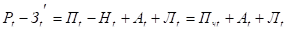

Величину можно представить в виде.

.

где — выручка от реализации продукции (услуг) на t-м шаге;

— амортизационные отчисления выплаты из прибыли на t-м шаге.

В свою очередь:

.

где — прибыль до налогообложения на t-м шаге.

Следовательно:

.

где — чистая прибыль на t-м шаге.

Если рассчитанный ЧДД положителен, то прибыль инвестиций выше нормы дисконта и проект следует принять. Если ЧДД равен нулю, то прибыльность равна норме дисконта. Если ЧДД меньше нуля, то прибыльность инвестиций ниже нормы дисконта и от проекта следует отказаться.

При сравнении альтернативных проектов предпочтение должно отдаваться проекту с большим значением ЧДД.

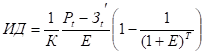

Индекс доходности (ИД) определяется как отношение суммы дисконтированных эффектов к сумме дисконтированных капитальных вложений:

или.

.

Индекс доходности тесно связан с ЧДД. Если ЧДД положителен, то ИД >1. Если ЧДД отрицателен, то ИД 1, то проект эффективен; если ИД <1 — неэффективен.

Внутренней нормой доходности (ВНД) называется такое положительное число, что при норме дисконта чистый дисконтированный доход проекта обращается в 0, при всех больших значениях Е — отрицателен, при всех меньших значениях Е — положителен. Если не выполнено хотя бы одно из этих условий, считается, что ВНД не существует.

Экономический смысл показателя ВНД состоит в том, что он показывает максимальную ставку платы за инвестиции, при которой они остаются безубыточными. Таким образом, ВНД может трактоваться как нижний гарантированный уровень прибыльности инвестиционных затрат.

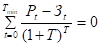

ВНД определяется из уравнения, которое можно записать в виде:

.

Для оценки эффективности ИП значение ВНД необходимо сопоставлять с нормой дисконта Е. Инвестиционные проекты у которых ВНД >Е, имеют отрицательный ЧДД и поэтому неэффективны.

Сроком окупаемости с учетом дисконтирования называется продолжительность периода от начального момента до момента окупаемости. Моментом окупаемости с учетом дисконтирования называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий ЧДД становится и в дальнейшем остается неотрицательным (иными словами, результаты реализации проекта превышают первоначальные капитальные вложения и другие затраты).

При определении срока окупаемости с учетом дисконтирования используется следующая формула:

Расчет срока окупаемости можно проводить графически.

Применение программного продукта Microsoft Excel 5.0a (русифицированная версия) позволяет автоматизировать расчет показателей ЧДД, ВНД, срок окупаемости. С этой целью используются встроенные в Ms Excel стандартные финансовые функции. При этом в качестве аргументов при проведении расчетов вводятся значения денежных потоков .

Любой инвестиционный проект должен оцениваться не изолированно, а рассматриваться с учетом его связей с другими проектами и текущей деятельностью предприятия. В простейшем случае, когда предприятие пытается реализовать только один новый инвестиционный проект, необходимо рассмотреть, по меньшей мере, две альтернативные возможности:

- 1) реализация проекта (ситуация «с проектом»)

- 2) отказ от реализации проекта (ситуация «без проекта»).

Приближенным методом оценки ИП на действующем предприятии является так называемый приростный метод. В этом случае в качестве выручки от реализации продукции, себестоимости и других показателей проекта принимается изменение соответствующих показателей по предприятию в целом, обусловленное реализацией проекта.

Для расчета денежных потоков проекта могут использоваться различные виды цен: базисные, прогнозные, мировые.

Расчет стоимости и объем строительно-монтажных работ определяем с учетом коэффициентов на проектные и изыскательные работы для строительства каждого объекта АЗС.

Таблица 4 Сводный сметный расчет стоимости строительства ООО «АЗС-Строй».

Сметная стоимость 103 532,8 тыс. руб.

Составлен в ценах по состоянию на 2015 г.

ООО «АЗС-Строй».

(наименование организации) СВОДНЫЙ СМЕТНЫЙ РАСЧЕТ СТОИМОСТИ СТРОИТЕЛЬСТВА.

«МАЗС на а/д Урал М-5 1265км, н.п.Александровка».

№ пп. | Номера сметных расчетов и смет. | Наименование глав, объектов, работ и затрат. | Общая сметная стоимость тыс. руб. |

строительных работ. | |||

ЛС № 2−1/1. ЛС № 2−6/8. | Основные объекты строительства МАЗС. | 27 544,5. | |

Итого по Главе 2. | 27 544,5. | ||

Итого по Главам 1−2. | 27 544,5. | ||

СМР=8,56; ОБ=3,12. | |||

ЛС № 4−1/1 ; ЛС № 41/10. | Объекты энергетического хозяйства. | 8121,4. | |

Итого по Главе 4. | 8121,4. | ||

Итого по Главам 1−4. | 35 665,9. | ||

ЛС № 6−1/1 ; ЛС № 6- 2/1. | Наружные сети и сооружения водоснабжения. | 3921,1. | |

Итого по Главе 6. | 3921,1. | ||

Итого по Главам 1−6. | 39 586,1. | ||

ЛС № 7 — 1/1 ; ЛС № 7 — 1/6. | Благоустройство и озеленение территории. | 23 121,7. | |

Итого по Главе 7. | 23 121,7. | ||

Итого по Главам 1−7. | 62 707,8. | ||

ГСН 81−05−01 2001 п. 5.9. | Временные здания и сооружения. | 895,8. | |

Итого по Главе 8. | 895,8. | ||

Итого по Главе 1−8. | 63 603,6. | ||

ГСН 81−05−02−2001 п. 6.2. ГС РФ НДС -81−1-91. | Прочие работы и затраты. | 4261,8. | |

Итого по Главе 9. | 4261,8. | ||

Итого по Главам 1−9. | 67 865,4. | ||

смета. | Проектные работы и изыскательние работы. | 2395,0. | |

Итого по Главе 12. | 2395,0. | ||

Итого по Главам 1−12. | 70 260,4. | ||

МДС 81−35.2004,п.3.5.9.1. | Непредвиденные затраты 3%. | 1145,9. | |

Итого с непредвиденными затратами. | 71 406,3. | ||

(аналог). | Дополнительные затраты в текущих ценах. | 16 327,1. | |

Итого с дополнительными затратами. | 87 733,3. | ||

Зак.РФ № 63-ФЗ от 25.04.95 г. | Налог на добавленную стоимость НДС 18%. | 15 792,0. | |

Итого по сводному сметному расчету: | 103 525,3. | ||

Всего по сводному сметному расчету : | 103 532,8. |