Внешние источники инвестирования

Лизинг как экономическая категория служит для разделения функции собственности: владения и использования. Понимание этого инвесторами и предпринимателями дало возможность быстрого развития рынку лизинговых услуг, потому что мировое бизнес-сообщество понимает свою задачу не в накоплении основных фондов, а именно в производстве товаров и услуг. В этом случае лизинг является предпочтительным… Читать ещё >

Внешние источники инвестирования (реферат, курсовая, диплом, контрольная)

К внешним источникам финансирования относятся кредиты, венчурный капитал, государственное финансирование инновационных проектов. При выборе средств инвестирования инновационной деятельности или инновационного проекта необходимо учитывать требования, ограничивающие его получение, и преимущества и недостатки источников финансирования. В табл. 5.2 даны такие характеристики.

Таблица 5.2

Характеристика основных источников финансирования

Источники финансирования. | Ограничения и требования. | Преимущества. | Недостатки. |

Кредиты. | Наличие ликвидного залога; проверенная надежность кредитора; высокие требования к качеству бизнес-плана проекта. | Гибкость в заимствовании и обслуживании кредита; отсутствие оперативного контроля за расходованием средств. | Риск невозврата; высокая процентная ставка; особые требования к ликвидному залогу. |

Венчурный капитал. | Наличие уникальной идеи проекта; высокий профессиональный уровень команды менеджеров; большой потенциал предприятия. | Использование опыта работы менеджеров в условия финансовых рисков. | Процесс получения прибыли долгий и сложный; инвестор может вмешиваться в кадровую политики предприятия. |

Государственное финансирование. | Проект должен иметь многоцелевое назначение (социальные, экологические, технико-технологические и инновации). | Процент выплат небольшой, в длительные сроки. | Большие трудности в получении; ограниченная сфера деятельности; небольшой объем предоставляемого кредита. |

Целевые инвестиции. | Устойчивая и надежная позиция на рынке; наличие высокопрофессиональных менеджеров. | Использование опыта инвестора; трудности при отказе инвестора. | Жесткий контроль инвестора за процессом принятия управленческих решений. |

Специальные источники финансирования

Лизинг (от англ. to lease — сдать в аренду) — это вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определенную плату, на определенный срок и на определенных условиях, обусловленных договором, с правом выкупа имущества лизингополучателем[1].

Для инновационной деятельности лизинг может являться важным инструментом. В экономическом смысле лизинг — это те же самые инвестиции, в рамках которых лизингодатель (кредитор, инвестор) получает связанные с использованием предмета лизинга платежи и предусмотренное договором вознаграждение помимо возмещения инвестиционных расходов, а лизингополучатель получает оборудование (инвестиции) в распоряжение и обязанности по выплате.

Лизинг как экономическая категория служит для разделения функции собственности: владения и использования. Понимание этого инвесторами и предпринимателями дало возможность быстрого развития рынку лизинговых услуг, потому что мировое бизнес-сообщество понимает свою задачу не в накоплении основных фондов, а именно в производстве товаров и услуг. В этом случае лизинг является предпочтительным, особенно для малого и среднего бизнеса.

Основные формы лизинга по отношению к стране-резиденту:

- — внутренний лизинг (лизингодатель и лизингополучатель являются резидентами РФ);

- — международный лизинг (одна из сторон — нерезидент).

Международный лизинг может представлять собой эффективную форму сотрудничества для инновационного предприятия, так как при этом для реорганизации производства и перевода его на более эффективную технологию и выпуск новой продукции, отвечающей требованиям международного рынка, не требуется изначального выделения крупных средств в иностранной валюте. Все расходы по приобретению необходимых основных фондов на первом этапе внедрения новой технологии покрывает лизинговая компания (арендодатель)[2].

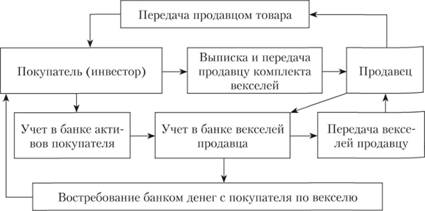

Форфейтинг — форма трансформации коммерческого кредита в банковский кредит. Суть этой формы инвестирования заключается в том, что устанавливаются финансовые отношения между покупателем (инвестором) и продавцом товара (бизнеса) на основе выписки и передачи комплекта векселей, которые обналичиваются в банке и выдаются продавцу за проданный товар. В этом случае все права, связанные с взысканием долга с покупателя, переходят от продавца к банку, который стал владельцем векселей. Гарантией платежеспособности покупателя являются его активы, закладываемые в банк. Разница в степени кредитного риска отражается на величине дисконтной ставки, по которой долговое обязательство учитывает банк. Форфейтинг для инвестора является дорогой формой кредитования и имеет среднеи долгосрочный характер. Схема процедур, осуществляемых при форфейтинговой сделке, представлена на рис. 5.1.

Рис. 5.1. Система финансовых отношений в форме форфейтинга.

Франчайзинг — это способ совместного ведения бизнеса с зарубежным партнером на основе договора о продаже коммерческой или промышленной лицензии на торговую марку, при условии непосредственного участия фирмы — владельца технологии (франчайзера) в производстве и сбыте продукции на рынке своего зарубежного партнера (франчайзи). В отечественной практике фирму-франчайзер называют головной, а фирму-франчайзи — компанией-оператором. Такая форма инвестирования крупного капитала в мелкие фирмы создает условия для вертикальной интеграции промышленных и торговых фирм.