Налог на имущество организаций

В случае если объект недвижимого имущества, подлежащий налогообложению, имеет фактическое местонахождение на территориях разных субъектов РФ либо на территории субъекта РФ и в территориальном море РФ (на континентальном шельфе РФ или в исключительной экономической зоне РФ), в отношении указанного объекта недвижимого имущества налоговая база определяется отдельно и принимается при исчислении… Читать ещё >

Налог на имущество организаций (реферат, курсовая, диплом, контрольная)

Налог на имущество организаций в соответствии со ст. 14 НК является региональным.

Он устанавливается НК и законами субъектов РФ, вводится в действие законами субъектов РФ и с момента введения в действие обязателен к уплате на территории соответствующего субъекта РФ.

Цель установления данного налога — стимулирование более эффективного использования имущества организаций и сокращение неиспользуемых запасов.

Правовое регулирование осуществляется в соответствии с положениями гл. 30 НК.

Устанавливая налог, законодательные (представительные) органы субъектов РФ определяют налоговую ставку в пределах, обозначенных федеральным законом, порядок и сроки уплаты налога.

При установлении налога законами субъектов РФ могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиками.

Плательщиками налога являются организации, имеющие имущество, признаваемое объектом налогообложения. До I января 2010 г. плательщиками налога признавались все российские организации, а также иностранные организации, осуществляющие деятельность в Российской Федерации через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории РФ, на континентальном шельфе РФ и в исключительной экономической зоне РФ.

Деятельность иностранной организации признается приводящей к образованию постоянного представительства в Российской Федерации в соответствии со ст. 306 НК, если иное не предусмотрено международными договорами РФ.

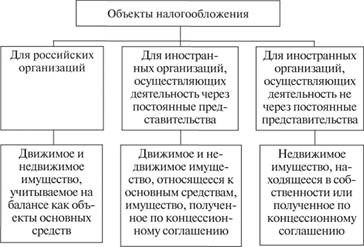

Объектами налогообложения (рис. 16) для российских организаций признается движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

Объектами налогообложения для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, признаются.

Рис. 16. Налог на имущество организаций: объекты налогообложения.

движимое и недвижимое имущество, относящееся к объектам основных средств, имущество, полученное по концессионному соглашению.

Объектами налогообложения для иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, признаются находящееся на территории РФ и принадлежащее указанным иностранным организациям на праве собственности недвижимое имущество и полученное по концессионному соглашению недвижимое имущество.

Иностранные организации ведут учет объектов налогообложения в соответствии с установленным в Российской Федерации порядком ведения бухгалтерского учета.

При взимании налога на имущество организаций не являются объектами налогообложения:

- — земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы);

- — имущество, принадлежащее на праве оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в Российской Федерации;

- — объекты, признаваемые объектами культурного наследия (памятниками истории и культуры) народов РФ федерального значения в установленном законодательством РФ порядке;

- — ядерные установки, используемые для научных целей, пункты хранения ядерных материалов и радиоактивных веществ и хранилища радиоактивных отходов;

- — ледоколы, суда с ядерными энергетическими установками и суда атомно-технологического обслуживания;

- — космические объекты;

- — суда, зарегистрированные в Российском международном реестре судов;

- — движимое имущество, принятое с 1 января 2013 г. на учет в качестве основных средств.

Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения, если иное не предусмотрено ст. 375 НК.

При определении налоговой базы имущество, признаваемое объектом налогообложения, учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации.

В случае если для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

В случае если объект недвижимого имущества, подлежащий налогообложению, имеет фактическое местонахождение на территориях разных субъектов РФ либо на территории субъекта РФ и в территориальном море РФ (на континентальном шельфе РФ или в исключительной экономической зоне РФ), в отношении указанного объекта недвижимого имущества налоговая база определяется отдельно и принимается при исчислении налога в соответствующем субъекте РФ в части, пропорциональной доле балансовой стоимости объекта недвижимого имущества на территории соответствующего субъекта РФ.

Налоговая база определяется налогоплательщиками самостоятельно.

Налоговым периодом признается календарный год.

Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

Законодательный (представительный) орган субъекта РФ при установлении налога вправе не устанавливать отчетные периоды.

Налог и авансовые платежи по налогу подлежат уплате налогоплательщиками в порядке и сроки, которые определены законами субъектов РФ.

Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2%, если иное не предусмотрено ст. 380 НК.

Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

Сумма налога исчисляется по итогам налогового периода как произведение соответствующей налоговой ставки и налоговой базы, определенной за налоговый период.

Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется как разница между суммой налога и суммами авансовых платежей по налогу, исчисленных в течение налогового периода.

Сумма налога, подлежащая уплате в бюджет, исчисляется отдельно в отношении имущества, подлежащего налогообложению по местонахождению организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации), в отношении имущества каждого обособленного подразделения организации, имеющего отдельный баланс, в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, или постоянного представительства иностранной организации, в отношении имущества, входящего в состав Единой системы газоснабжения, а также в отношении имущества, облагаемого по разным налоговым ставкам.

НК устанавливаются следующие налоговые льготы при уплате налога на имущество организаций в виде освобождения от уплаты налога:

- — организаций и учреждений уголовно-исполнительной системы Минюста России — в отношении имущества, используемого для осуществления возложенных на них функций;

- — религиозных организаций — в отношении имущества, используемого ими для осуществления религиозной деятельности;

- — общероссийских общественных организаций инвалидов (в том числе созданных как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80%;

- — в отношении имущества, используемого ими для осуществления их уставной деятельности;

- — иных организаций в соответствии с законодательством.