Практикум.

Финансы, деньги и кредит

Задание 2. Считается, что существует взаимосвязь между депозитной ставкой коммерческих банков и ставкой денежных властей (например, ключевой ставкой Банка России). Объясните механизм взаимосвязи между ними и выявите тенденции данной взаимосвязи на примере расчетов временного ряда значений средневзвешенных процентных ставок по привлеченным кредитными организациями вкладам физических лиц со сроком… Читать ещё >

Практикум. Финансы, деньги и кредит (реферат, курсовая, диплом, контрольная)

Вопросы и задания для самоконтроля.

- 1. Как связаны теории ссудного процента и теории кредита?

- 2. Как объясняет происхождение ссудного процента меновая теория кредита?

- 3. Как объясняет происхождение ссудного процента теория ссужения капитала?

- 4. В чем состоят различия в подходах меновой теории кредита и теории ссужения капитала в объяснении происхождения ссудного процента?

- 5. Каковы общие предпосылки появления ссудного процента?

- 6. Какие формы ссудного процента можно выделить по критерию сроков кредитования?

- 7. Какие формы ссудного процента можно выделить по видам операций кредитного учреждения?

- 8. Какова структура ссудного процента в банковской форме?

- 9. В чем разница между структурной премией за риск и ее циклической компонентой?

- 10. Как в ссудном проценте учитывается инфляция?

- 11. Перечислите функции ссудного процента.

- 12. В чем разница между регулирующей и перераспределительной функциями ссудного процента?

- 13. В чем заключается уязвимость равновесного подхода к объяснению функции ссудного процента?

- 14. Каковы основные положения теории несовершенного рынка кредита? Какую роль в ней играет ссудный процент?

- 15. Назовите факторы, влияющие на уровень ссудного процента в экономике.

- 16. В чем разница между объективным и субъективным в роли ссудного процента в экономике?

- 17. От чего зависит роль ссудного процента в экономике?

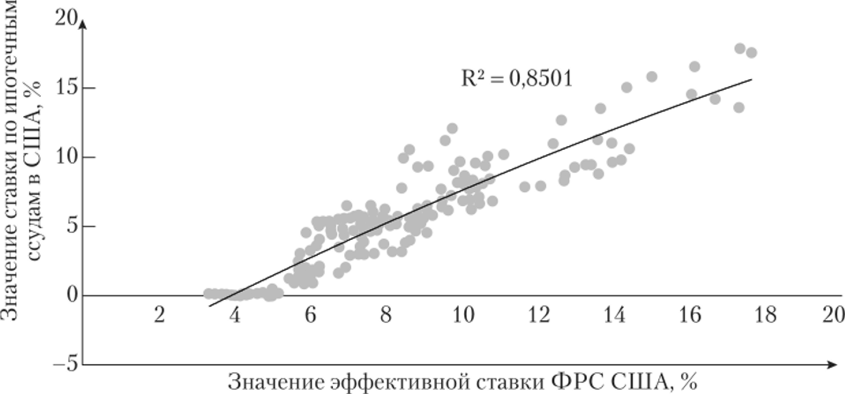

Ситуационные задания Задание 1. На рис. П6.1 представлены результаты корреляционного анализа взаимосвязи между ставкой ссудного процента по ипотечным кредитам в США и эффективной ставкой ФРС США. Объясните данную взаимосвязь исходя из структуры ссудного процента.

Рис. II6.1. Зависимость ставки по ипотечным ссудам в США от эффективной ставки ФРС США в 1971;2014 гг.,%.

Задание 2. Считается, что существует взаимосвязь между депозитной ставкой коммерческих банков и ставкой денежных властей (например, ключевой ставкой Банка России). Объясните механизм взаимосвязи между ними и выявите тенденции данной взаимосвязи на примере расчетов временного ряда значений средневзвешенных процентных ставок по привлеченным кредитными организациями вкладам физических лиц со сроком от 181 дня до 1 года и временного ряда значений ключевой ставки Банка России за период с января 2010 г. по январь 2015 г.

Задание 3. Согласно данным статистики, усредненный за последние десять лет уровень маржи, закладываемый российскими коммерческими банками в ставку ссудного процента, составляет от 3,5 до 6,5%. Для сравнения: в коммерческих банках США и стран Европейского союза аналогичный показатель за данный период находится на уровне ниже 1%. Объясните, почему российские банки сохраняют возможность закладывать в ставку ссудного процента такой высокий уровень дохода?

Задание 4. Соотношение рисковой премии по корпоративным кредитам в России к развитым странам (США, страны Европейского союза) составляет в среднем 10 к 1. Объясните, какими факторами определяется высокий размер рисковой премии в ставке ссудного процента, но кредитам нефинансовому сектору, выдаваемым российскими коммерческими банками.

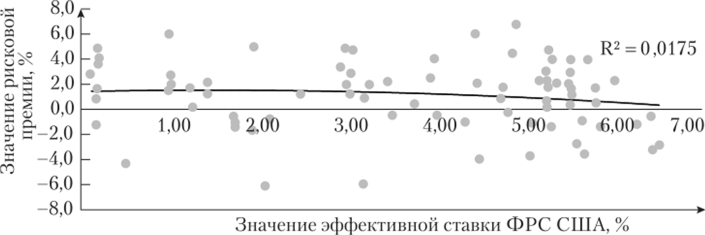

Задание 5. Согласно классической теории рынка ссудных капиталов считается, что рисковая премия находится в прямой взаимосвязи с нормой дохода: чем выше доход, тем выше вероятный риск, соответственно, тем больше размер рисковой премии в ставке ссудного процента. Тогда увеличение ключевой ставки должно привести к снижению ожидаемого дохода, снижению готовности к принятию риска и росту рисковой премии. Однако, как показано на рис. П6.2, зависимость рисковой премии от значений эффективной ставки ФРС США стремится к нулю. Объясните данный парадокс классической теории рынка ссудных капиталов с помощью положений теории несовершенного кредитного рынка.

Задание 6. На основе данных Банка России постройте временные ряды индекса потребительских цен и ключевой ставки Банка России. Базовый период — 1 год. Определите наличие либо отсутствие взаимосвязи между ними, ответ поясните. Обладает ли ключевая ставка потенциалом воздействия на уровень инфляции? Влияет ли уровень инфляции на размер ключевой ставки? Что произойдет с национальной экономикой, если уровень инфляции превысит ключевую ставку?

Рис. П6.2. Зависимость рисковой премии в ставке ссудного процента от эффективной ставки ФРС США, в 1990—2014 гг., %.

Темы рефератов и докладов.

- 1. Уровень маржи в банковской ставке ссудного процента в России и США: причины различий.

- 2. Взаимосвязь между ставкой ссудного процента и уровнем инфляции в национальной экономике.

- 3. Зависимость ставки ссудного процента от учетной ставки центрального банка.

- 4. Ссудный процент как инструмент борьбы с перегревом экономики: негативные последствия использования.

- 5. Проблема устойчиво высокого ссудного процента в России: причины и способы решения.

- 6. Анализ структуры и динамики банковского ссудного процента в России: особенности поведения.

- 7. Сравнительный анализ структуры банковского процента в развитых и развивающихся странах: причины различий.

- 8. Анализ соотношения ссудного процента и инфляции: реальные и номинальные ставки процента на примере России.

- 9. Анализ роли банковского ссудного процента на современном этапе развития малого и среднего бизнеса в России.

- 10. Роль банковского ссудного процента на рынке ипотечного кредитования России.

- 11. Роль качества институтов в формировании уровня ссудного процента в России.

Тесты.

- 1. С точки зрения обменной теории кредита возникновение ссудного процента связано:

- а) со сменой владельцев стоимостей;

- б) с наличием инфляционных процессов в экономике;

- в) с необходимостью компенсации использования капитала;

- г) с межвременной формой обмена.

- 2. С точки зрения теории ссужения средств, возникновение ссудного процента связано:

- а) с меновым характером кредитных отношений;

- б) с необходимостью компенсации упущенных возможностей;

- в) с временным характером использования капитала;

- г) с сохранением права собственности за кредитором.

- 3. К числу общих предпосылок возникновения ссудного процента относятся:

- а) наличие товарно-денежных отношений;

- б) наличие права собственности на стоимость в материальной и иной формах;

- в) наличие избытков в товарно-денежной массе, допускающих возможность высвобождения стоимости из оборота кредитора;

- г) совпадение интересов сторон кредитных отношений;

- д) наличие условия выгодности хотя бы для одной из сторон вступать в отношения.

- 4. Ссудный процент состоит из следующих элементов:

- а) себестоимость фондирования (ресурсов);

- б) текущий уровень инфляции и инфляционные ожидания;

- в) удельный вес операционных и административных расходов, заложенных в ставку процента по ссуде;

- г) уровень дохода, но ссудной операции;

- д) налоговая премия;

- е) премия за риск, заключенный в ссудной операции.

- 5. К числу функций ссудного процента относятся:

- а) перераспределительная;

- б) стимулирующая;

- в) регулирующая;

- г) контролирующая;

- д) организационная; с) клиринговая.

- 6. Функция ссудного процента, суть которой заключается в обеспечении наиболее эффективного движения ссужаемой ценности, — это:

- а) перераспределительная функция;

- б) стимулирующая функция;

- в) регулирующая функция;

- г) клиринговая функция.

- 7. Функция ссудного процента, суть которой заключается в приведении кредитного рынка в состояние оптимального равновесия между спросом и предложением, — это:

- а) перераспределительная функция;

- б) стимулирующая функция;

- в) регулирующая функция;

- г) клиринговая функция.

- 8. Функция ссудного процента, суть которой заключается в обеспечении эффективного ведения хозяйствования заемщиков, — это:

- а) перераспределительная функция;

- б) стимулирующая функция;

- в) регулирующая функция;

- г) клиринговая функция.

- 9. Классическая теория рынка ссудного капитала исходит из следующих допущений:

- а) отношение к риску кредиторов и заемщиков носит дифференцированный характер;

- б) все заемщики и кредиторы испытывают отвращение к потерям и не готовы принимать на себя большие риски;

- в) нарушение принципа целевого использования кредита возможно в связи с наличием информационной асимметрии;

- г) заемщики не могут нарушить принцип целевого использования кредита;

- д) изменения ставки ссудного процента достаточно для приведения рынка кредита в равновесие;

- е) изменение ставки ссудного процента не решает проблему морального риска и вызывает проблему негативного отбора.

- 10. Теория несовершенного кредитного рынка исходит из следующих допущений:

- а) отношение к риску кредиторов и заемщиков носит дифференцированный характер;

- б) все заемщики и кредиторы испытывают отвращение к потерям и не готовы принимать на себя большие риски;

- в) нарушение принципа целевого использования кредита возможно в связи с наличием информационной асимметрии;

- г) заемщики не могут нарушить принцип целевого использования кредита;

- д) изменения ставки ссудного процента достаточно для приведения рынка кредита в равновесие;

- е) изменение ставки ссудного процента не решает проблему морального риска и вызывает проблему негативного отбора.

- 11. Влияние качества рыночных институтов на величину ссудного процента связано:

- а) с зависимостью между качеством институтов рынка и уровнем издержек обращения;

- б) с зависимостью между качеством институтов рынка и уровнем трансакционных издержек в экономике;

- в) с зависимостью между качеством институтов рынка и уровнем странового риска;

- г) с зависимостью между качеством институтов рынка и уровнем рисковой премии.

- 12. Влияние международного движения капитала на уровень ссудного процента проявляется следующим образом:

- а) приток иностранного капитала приводит к росту спроса на кредитные ресурсы и вызывает рост ставки процента;

- б) приток иностранного капитала приводит к увеличению ссудного фонда и вызывает снижение ставки ссудного процента;

- в) отток иностранного капитала приводит к снижению спроса на кредитные ресурсы и вызывает снижение ставки процента;

- г) отток иностранного капитала приводит к сокращению ссудного фонда и вызывает рост ставки ссудного процента.

- 13. Механизм влияния конкуренции на рынке кредита на ставку ссудного процента заключается в следующем:

- а) в случае высокого уровня конкурентного давления на рынке ссудный процент имеет тенденцию к понижению;

- б) по мере экономического роста и усиления конкурентной борьбы ставка ссудного процента сокращается;

- в) в условиях системы частичного резервирования вкладов по мере роста спроса на кредит ставка ссудного процента растет в связи с ограниченностью ссудного фонда;

- г) в условиях экономического кризиса ставка ссудного процента растет в связи с сокращением конкурентного давления.

- 14. Денежно-кредитная политика монетарных властей влияет на ставку ссудного процента посредством изменения:

- а) уровня маржи в ссудном проценте;

- б) инфляционных ожиданий;

- в) рисковой премии;

- г) себестоимости фондирования ссудных операций.

- 15. Степень развитости кредитного рынка и рынка ценных бумаг влияет на ставку ссудного процента следующим образом:

- а) высокий уровень развития рынка ценных бумаг приводит к снижению ставки процента в связи с качеством технологий, но оценке рисков;

- б) высокий уровень развития рынка ценных бумаг приводит к снижению ставки процента в связи с высокой нормой накопления в обществе;

- в) высокий уровень развития рынка ценных бумаг приводит к снижению ставки процента в связи с существенными объемами ликвидности;

- г) высокий уровень развития рынка ценных бумаг приводит к привязке ставки процента к норме доходности на рынке ценных бумаг.