Управление производственным и финансовым циклом на основе стоимостного подхода

Предприятия Как видно из рис. 5.5, несмотря на то, что происходит непрерывное движение активов внутри одного цикла от одного этапа производственного процесса к другому, реальное изменение денежных средств происходит лишь дважды: в момент погашения компанией кредиторской задолженности и в момент получения платежа за отгруженную продукцию от дебиторов. С учетом этого стоимость цикла можно… Читать ещё >

Управление производственным и финансовым циклом на основе стоимостного подхода (реферат, курсовая, диплом, контрольная)

Подход к управлению стоимостью предприятия на основе производственного и финансового циклов был предложен И. А. Егеревым, который исследовал влияние параметров этих циклов на стоимость бизнеса.

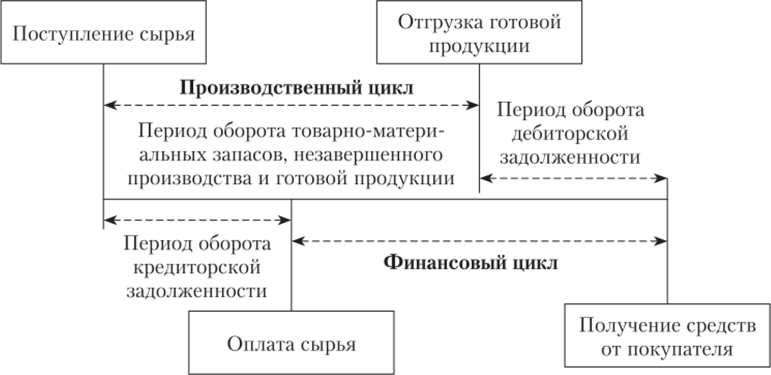

Производственный цикл предприятия характеризует период полного оборота материальных элементов оборотных активов, используемых для обслуживания производственного процесса, начиная с момента поступления сырья, материалов и полуфабрикатов на предприятие и заканчивая моментом отгрузки изготовленной из них готовой продукции покупателям.

Производственный цикл (ПЦ) определяется по формуле.

где ГПц — длительность производственного цикла, дни; Тш — длительность оборота материально-производственных запасов, дни; Гнзп — период оборота незавершенного производства, дни; Ггп — период оборота готовой продукции, дни.

Таким образом, продолжительность производственного цикла зависит от продолжительности оборота следующих элементов оборотных активов:

- • запасов сырья, материалов и полуфабрикатов;

- • незавершенного производства;

- • запасов готовой продукции.

Финансовый цикл (ФЦ, цикл денежного оборота) предприятия представляет собой период времени между моментом оплаты поставщикам полученных от них сырья и материалов (погашением кредиторской задолженности) и моментом поступления денежных средств от покупателей за поставленную им продукцию (погашением дебиторской задолженности).

Продолжительность финансового цикла (или цикла денежного оборота) предприятия определяется по формуле.

где Гфц — продолжительность финансового цикла, дни; Гпц — продолжительность производственного цикла, дни; Гд3 — период оборачиваемости дебиторской задолженности, дни; Гкз — период оборачиваемости кредиторской задолженности, дни.

Формат полного цикла оборота оборотных активов представлен на рис. 5.5.

Рис. 5.5 Соотношение производственного и финансового циклов.

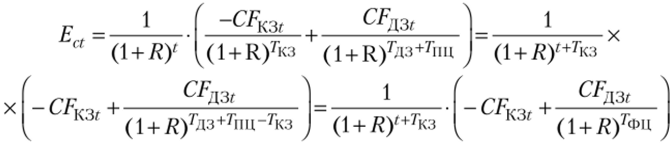

предприятия Как видно из рис. 5.5, несмотря на то, что происходит непрерывное движение активов внутри одного цикла от одного этапа производственного процесса к другому, реальное изменение денежных средств происходит лишь дважды: в момент погашения компанией кредиторской задолженности и в момент получения платежа за отгруженную продукцию от дебиторов. С учетом этого стоимость цикла можно определить по следующей формуле[1]: где Ect — стоимость цикла; t — период, для которого рассматривается влияние цикла; R — ставка дисконтирования; CFK3t — денежный поток, обусловленный погашением кредиторской задолженности; CF%3t — денежный поток, обусловленный погашением дебиторской задолженности.

По мнению автора этой модели, ставка дисконтирования должна включать необходимые надбавки для компенсации рисков, связанных с поставляемыми сырьем и материалами, производством продукции, хранением и сбытом готовой продукции и взысканием дебиторской задолженности.

Если преобразовать последнюю формулу, убрав период и оставив только временные характеристики цикла, то получим следующую формулу1:

Из анализа этой формулы следует несколько подходов к управлению оборотными активами.

Во-первых, на стоимость компании оказывают влияние все аспекты финансового цикла, часть которых действует в противоположных направлениях. Это влияние носит характер как линейной, так и нелинейной зависимости. Например, к росту стоимости приводит увеличение дебиторской задолженности при отсутствии роста длительности финансового цикла. С одной стороны, это равносильно сокращению сроков коммерческого кредитования покупателей при росте продаж и (или) росте поступления дебиторской задолженности. С другой стороны, увеличение срока коммерческого кредита от поставщиков с тенденцией снижения цен на закупаемые сырье и материалы, при условии несокращения объемов выпуска, положительно повлияет на стоимость бизнеса. Последняя формула позволяет дать количественную оценку влияния разных стратегий управления дебиторской и кредиторской задолженностью на стоимость предприятия.

Поскольку производственный процесс является основным источником поступления денежных средств, то должно выполняться неравенство положительного вклада, вносимого потоками от оборота активов в итоговую стоимость бизнеса. Положительный вклад может быть представлен следующим выражением:

1 Козырь Ю. В. Стоимость компании: оценка и управленческие решения. С. 26.

Если последнее неравенство будет систематически нарушаться, то производственная деятельность не будет увеличивать стоимость компании. На практике использование этих неравенств может быть использовано при принятии управленческих решений по управлению оборотными активами: если вследствие принятия управленческого решения неравенство будет нарушено, то целесообразно не принимать такое решение или отложить его принятие до того момента, когда условия будут более благоприятными.

Ю. В. Козырь определил коэффициенты чувствительности стоимости циклов к факторам стоимости (табл. 5.15)[2].

Таблица 5.15

Коэффициенты чувствительности стоимости циклов к факторам стоимости.

Фактор стоимости цикла. | Способ расчета. |

Продолжительность оборота кредиторской задолженности, Ткз | сгкз_Ткз Ml + R) (l + Rf™-Ec |

Продолжительность оборота дебиторской задолженности, Гд3 |

|

Длительность производственного цикла, Гиц |

|

Денежный поток, обусловленный погашением кредиторской задолженности, CFK3f | CFK:i (1 +Л)гкз -Ес |

Денежный поток, обусловленный погашением дебиторской задолженности, CF^3t | Щуз (1 + R)T<«ч+гкз • Ес |

Коэффициент дисконтирования, 1+R |

|

Коэффициенты чувствительности представляют собой инструмент исследования степени влияния отдельных составляющих финансового цикла на итоговую стоимость и указывают, на что менеджмент должен обратить особое внимание при управлении финансовым циклом.

Аналитики указывают на следующие недостатки рассмотренного подхода к управлению стоимостью предприятия на основе производственного и финансового циклов:

- • он не учитывает степень эластичности поведения дебиторов и кредиторов (поставщиков и потребителей) на срок предоставления коммерческого кредита. Если внимание менеджеров будет направлено на сокращение периода погашения дебиторской задолженности, то это может привести к ухудшению отношений с клиентами и оттоку потребителей продукции компании;

- • обладая хорошими диагностическими свойствами в части выявления возможных приоритетных факторов управления стоимостью, данный подход, однако, требует учета многих других факторов и применения механизмов воздействия на эти факторы.

Данный подход может быть использован в управлении оборотными активами при анализе фактора инвестиций в рабочий капитал и проекты, направленные на сокращение запасов товарно-материальных ценностей, производственного, финансового и операционного циклов.

Оборотные активы предприятия должны быть минимальными, но достаточными для бесперебойной работы. Следовательно, их управление представляет собой непрерывный процесс, при котором каждая компания стремится сократить (но без вреда для своей деятельности) период обращения денежных средств (т.е. финансовый цикл), что ведет к увеличению прибыли и уменьшает потребность в привлечении внешних источников финансирования рабочего капитала.

Финансовый цикл также может быть уменьшен путем проведения определенных мероприятий на оперативном уровне, в частности путем[3]:

- 1) сокращения периода обращения товарно-материальных запасов за счет более оперативного производства и реализации продукции;

- 2) сокращения периода обращения дебиторской задолженности за счет ускорения расчетов (например, за счет ужесточения кредитной политики и политики инкассации);

- 3) удлинения периода обращения кредиторской задолженности за счет замедления расчетов за приобретенные ресурсы.

Меры воздействия на фактор инвестиций во внеоборотные активы связаны также с эффективностью использования производственных мощностей, возможностей лизинга, своевременным избавлением от неработающих или недоиспользуемых активов и т. д.