Денежно-кредитная политика центральных банков

Основными подразделениями являются департамент денежно-кредитной политики, департамент наличного денежного обращения, департамент национальной платежной системы, а также подразделения, осуществляющие управление валютным резервом и операции на открытом рынке. При этом важно, чтобы при формировании структуры органов регулирования денежного обращения четко соблюдался принцип распределения… Читать ещё >

Денежно-кредитная политика центральных банков (реферат, курсовая, диплом, контрольная)

Денежно-кредитная политика представляет собой комплекс мер в сфере денежного обращения и кредита, направленных на обеспечение стабильности национальной денежной единицы на основе использования совокупности средств и методов. К методам денежно-кредитной политики относят:

- — определение и регулирование норм обязательных резервов банков;

- — процентную политику;

- — рефинансирование коммерческих банков;

- — управление золотовалютными резервами;

- — операции с ценными бумагами на открытом рынке;

- — регулирование импорта и экспорта капитала;

- — эмиссию собственных долговых обязательств и операции с ними.

В монетарной теории различают два вида направленности денежнокредитной политики: экспансионистскую (стимулирующую) и ограничительную (жесткую). Целесообразность использования того или иного направления денежно-кредитной политики определяется конкретными макроэкономическими условиями страны и состоянием денежного рынка.

В качестве разграничительного критерия для оценки направленности денежно-кредитной политики используют показатель реальной процентной ставки, определяемый как разница между ставкой рефинансирования центрального банка для обеспеченных кредитов «овернайт» и уровнем инфляции. Положительное значение реальной процентной ставки свидетельствует о реализации центральным банком ограничительной политики, а отрицательное — экспансионистской. Например, если ставка рефинансирования «овернайт» составляет 9%, а годовая инфляция — 8%, то их разница составит положительное число — 1, что характеризует денежно-кредитную политику как ограничительную (жесткую). В случае если ставка рефинансирования останется неизменной, а инфляция составит 10%, то денежно-кредигую политику можно считать экспансионистской.

Традиционными методами реализации монетарной политики для всех центральных банках являются регулирование объемов денежной массы в обращении, осуществление процентной и валютной политики, управление официальными резервными активами и регулирование потоков капитала. Все эти методы прямо или косвенно используются в процессе регулирования денежного обращения.

После мирового финансового кризиса 2008—2009 гг. во многих странах произошли существенные изменения в целях, характере и приоритетах монетарной политики, поскольку традиционные подходы к организации денежно-кредитного регулирования перестали соответствовать потребностям развития экономики. Необходимость обеспечения более надежного функционирования денежных рынков потребовала расширения спектра и совершенствования используемых центральными банками инструментов, применения новых методов и разработки новых монетарных режимов.

Для условий посткризисного развития МВФ определил три приоритета политики центральных банков:

- 1) обеспечение ценовой стабильности как главной цели денежно-кредитной политики;

- 2) совершенствование управления ликвидностью банковской системы на основе повышения гибкости применяемых центральными банками процедур, а также усиление контроля и регулирования деятельности финансовых учреждений и рынков, являющихся потенциальными получателями поддержки ликвидности;

- 3) использование в процессе выработки и реализации денежно-кредитной политики результатов макропруденциального анализа и расширение полномочий центральных банков как главных регуляторов финансового рынка.

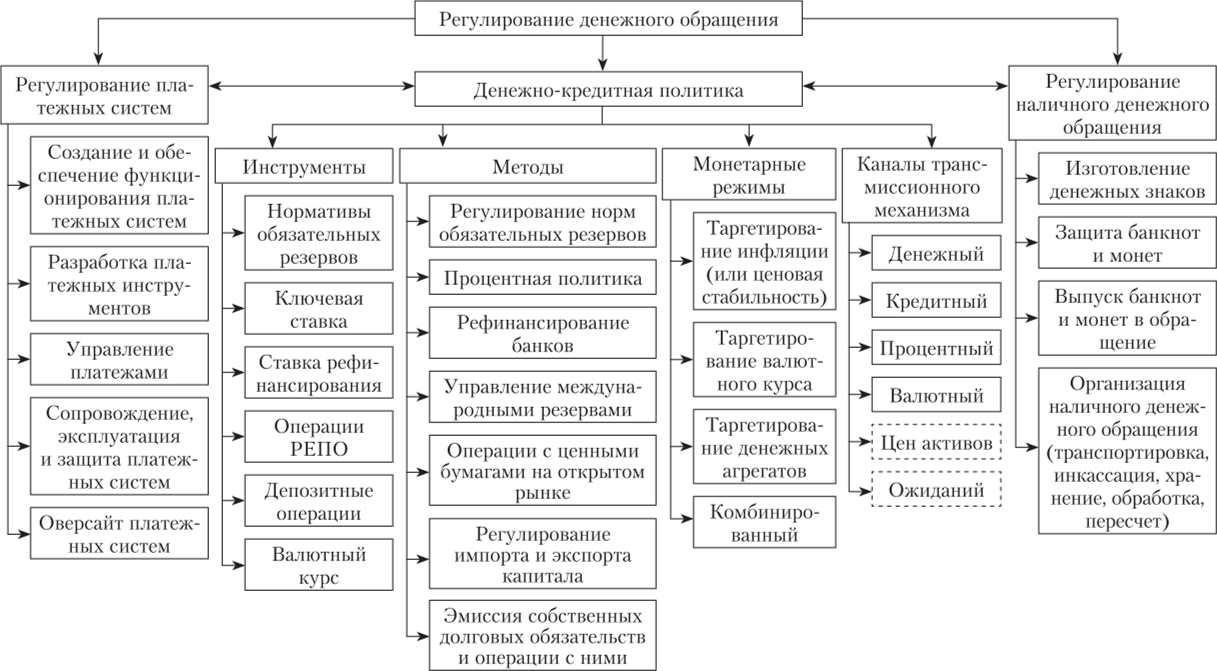

Составной частью инструментария регулирования денежного обращения являются инструменты и методы денежно-кредитной политики. На рис. 2.2 в обобщенном виде представлены направления регулирования денежного обращения с использованием инструментов и методов денежнокредитной политики, а также методов регулирования платежных систем и наличного денежного обращения.

На практике влияние использования инструментов и методов денежнокредитной политики на денежный рынок и экономику в целом происходит через каналы трансмиссионного механизма денежно-кредитной политики.

Под трансмиссионным механизмом денежно-кредитной политики понимают процесс воздействия решений в области денежно-кредитной политики на экономику в целом и, прежде всего, на ценовую динамику.

В соответствии с функциональными направлениями регулирования денежного обращения центральный банк страны формирует свою организационную структуру, которая представлена совокупностью структурных подразделений, выполняющих функции регулирования.

Рис. 2.2. Методы и инструменты регулирования денежного обращения.

Примечание. Каналы трансмиссии, контролируемые центральным банком: | | — монетарные (хорошо контролируемые); [ ! — слабо контролируемые.

Основными подразделениями являются департамент денежно-кредитной политики, департамент наличного денежного обращения, департамент национальной платежной системы, а также подразделения, осуществляющие управление валютным резервом и операции на открытом рынке. При этом важно, чтобы при формировании структуры органов регулирования денежного обращения четко соблюдался принцип распределения стратегических (выработка политики), операционных и контролирующих функций. Кроме того, необходимо, чтобы внутри самих подразделений не допускалось совмещение этих функций в одном подразделении. Поэтому, исходя из необходимости решения задач регулирования денежного обращения, организационная структура центрального банка периодически пересматривается.

Одним из основных методов денежно-кредитной политики, используемых в регулировании денежного обращения, является установление центральным банком нормативов обязательного резервирования для формирования банками обязательных резервов. Значение нормативов этих резервов и их роль в регулировании денежного обращения состоят в том, что они активно используются для регулирования объемов денежной массы, находящейся в обращении.

Повышение нормативов обязательного резервирования ведет к снижению объема денежной массы в обращении, и наоборот. Кроме того, начисленная сумма обязательных резервов (полностью или частично) зачисляется на корреспондентский счет в центральном банке и используется для определения показателя денежной базы, который служит основой для определения размеров будущей эмиссии денег. Поэтому вопросам определения и регулирования норм обязательных резервов центральные банки уделяют большое внимание.

Банк России устанавливает нормативы обязательных резервов кредитных организаций в процентах от объема привлеченных средств по трем категориям обязательств: перед юридическими лицами-нерезидентами, перед физическими лицами и по иным обязательствам. С целью регулирования денежного рынка и, исходя из ситуации на денежном рынке, центральные банки используют обязательное резервирование достаточно активно. Так, например, за период 2004—2014 гг. Банк России пересматривал нормативы обязательного резервирования 20 раз.

Следующим методом реализации денежно-кредитной политики, используемым в регулировании денежного обращения, является процентная политика, суть которой состоит в регулировании спроса и предложения денег путем определения их цены на основе установления определенных видов процентных ставок. Основными инструментами процентной политики являются ключевая ставка, ставки по предоставлению ликвидности и ставки по абсорбированию (изъятию) ликвидности (ставки по депозитным операциям центрального банка).

Ключевая ставка является основным индикатором направленности денежно-кредитной политики, поскольку на ее уровень ориентируются практически все ставки денежно-кредитного рынка, что является базой для реализации центральным банком эффективной процентной политики.

Размер ключевой ставки устанавливается решением Совета директоров Банка России, исходя из состояния экономики и перспектив реализации денежно-кредитной политики. Так, например, 25.07.2014 Совет директоров повысил ключевую ставку с 7,5 до 8,00%.

О ключевой ставке Банка России[1]

Совет директоров Банка России 25.07.2014 принял решение повысить ключевую ставку до 8,00% годовых. Замедление роста потребительских цен в июле 2014 г. происходит меньшими темпами, чем прогнозировалось. При этом возросли инфляционные риски, связанные в том числе с усилением геополитической напряженности и его возможным влиянием на динамику курса национальной валюты, а также обсуждаемыми изменениями в налоговой и тарифной политике. Усиление данных рисков приведет к сохранению инфляционных ожиданий на повышенном уровне и создаст угрозу превышения инфляцией целевого уровня в ближайшие годы. Принятое решение направлено на замедление роста потребительских цен до целевого уровня 4,0% в среднесрочной перспективе. В случае сохранения инфляционных рисков на высоком уровне Банк России продолжит повышение ключевой ставки.

Предоставление Банком России ликвидности кредитным учреждениям осуществляется на основе операций постоянного действия по фиксированным процентным ставкам и операций на аукционной основе.

К операциям постоянного действия относят: кредиты «овернайт»; ломбардные кредиты; РЕПО; кредиты, обеспеченные золотом; кредиты, обеспеченные нерыночными активами или поручительствами, и сделки «валютный своп» (рублевая часть). К операциям на аукционной основе с установлением минимальных процентных ставок относят аукционы по предоставлению кредитов, обеспеченных нерыночными активами, и аукционы РЕПО, которые еще называют операциями «тонкой настройки».

Проводя операции по регулированию ликвидности банковского сектора, Банк России стремится к поддержанию однодневных ставок денежного рынка вблизи ключевой ставки.

Операции Банка России по изъятию избыточной ликвидности с рынка также подразделяют на операции постоянного действия (по фиксированным процентным ставкам) и на операции, осуществляемые на основе аукционов (но максимальным процентным ставкам). К первым относят депозитные операции на 1 день и «до востребования», а ко вторым — депозитные аукционы (операции «тонкой настройки») сроком 1—6 дней и 1 неделя. Процентные ставки по основным операциям периодически изменяются.

Об этом свидетельствуют данные, приведенные в табл. 2.1. В настоящее время главными инструментами Банка России по предоставлению ликвидности кредитным организациям являются кредиты, обеспеченные залогом ценных бумаг, активами или поручительствами, а также золотом. Основными видами депозитных операций постоянного действия являются операции: «овернайт» (overnight), том-некст (tom-next), спот-некст (spot-next) и «до востребования» (call deposit).

Процентные ставки по основным операциям Банка России.

Таблица 2.1

Назначение. | Вид операции. | Инструмент. | Срок. | Ставка, % (годовых). | |

с 28.04.2014. | с 28.07.2014. | ||||

Предоставление ликвидности. | Операции постоянного действия (по фиксированным процентным ставкам). | кредиты «овернайт»; ломбардные кредиты; РЕПО; сделки «валютный своп» (рублевая часть). | 1 день. | 8,50. | 9,00. |

кредиты, обеспеченные золотом. | 1 день. | 8,50. | 9,00. | ||

2—549 дней. | 9,00. | 9,50. | |||

кредиты, обеспеченные нерыI юч ными акти вам и ил и п ору ч ител ьствам и. | 1 день. | 8,50. | 9,00. | ||

2—549 дней. | 9,25. | 9,75. | |||

Операции на аукционной основе (минимальные процентные ставки). | аукционы по предоставлению кредитов, обеспеченных нерыночными активами. | 3 месяца; 12 месяцев. |

|

| |

аукционы РЕПО (операции «тонкой настройки»). | 1—6 дней; 1 неделя. | 7,50. | 8,00. | ||

Абсорбирование ликвидности. | Операции на аукционной основе (максимальные процентные ставки). | депозитные аукционы (операции «тонкой настройки»). | 1—6 дней; 1 неделя. | ||

Операции постоянного действ и я (ф и кси рова нные процентные ставки). | депозитные операции. | 1 день; до востребования. | 6,50. | 7,00. | |

Справочно: Ставка рефинансирования. | 8,25. | 8,25. | |||

Отметим, что процентные ставки были тесно связаны между собой, колебались в достаточно узком диапазоне — от 7,00% но депозитным операциям до 9,75% по кредитам, обеспеченным нерыночными активами или поручительствами. Вместе с тем ключевая ставка, а также ставки по обеспечению ликвидности и ставки по депозитным операциям Банка России существенно превышали соответствующие процентные ставки ведущих банков мира (табл. 2.2).

Таблица 2.2

Процентные ставки центральных банков отдельных стран мира и ЕЦБ, %.

Страна. | Базовая ставка. | Депозитная ставка. |

США. | 0,25. | 0,50. |

Великобритания. | 0,50. | ; |

Канада. | 1,00. | 0,25. |

Китай. | 6,00. | 3,50. |

Япония. | 0,30. | 0,10. |

ЕЦБ. | 0,05. | — 0,20. |

Примечание. Данные представлены по состоянию на 11.09.2014.

Различия в уровнях базовых ставок по операциям центральных банков обусловлены состоянием экономики отдельных стран, а также характером и особенностями функционирования денежного рынка и реализации денежно-кредитной политики.

Особого внимания заслуживает опыт реализации процентной политики ЕЦБ, который использует две группы инструментов монетарной политики: операции на открытом рынке, а также постоянные кредитные и депозитные линии.

Основной ставкой процентной политики ЕЦБ является ставка «овернайт». В соответствии с документами ЕЦБ: «Денежно-кредитная политика Европейского центрального банка» и «Реализация монетарной политики в еврозоне. Общий документ Евросистемы относительно инструментов и процедур монетарной политики» кредитная и депозитная ставки образуют вокруг ставки «овернайт» симметричный коридор[2]. Такая «модель коридора» служит надежным механизмом регулирования процентных ставок и может быть достаточно эффективным примером реализации процентной политики для многих стран, особенно с развивающимися рынками.

В соответствии с теорией монетарной трансмиссии регулирование процентных ставок денежного рынка позволяет в краткосрочном периоде управлять экономической активностью и, соответственно, инфляцией. Создание каких-либо дополнительных стимулов для рефинансирования банков на длительные сроки с монетарной точки зрения считается достаточно опасным, поскольку закладывает на перспективу основы экспансионистского характера денежно-кредитной политики и может стимулировать инфляционные процессы. Вместе с тем после кризиса 2008—2009 гг. центральные банки многих стран вынуждены были изменить свои подходы, и начали предоставлять ликвидность на более длительные сроки, используя так называемые стабилизационные кредиты.

Отдельные страны начали реализацию так называемых программ (.механизмов) «количественного смягчения», суть которых состоит в предоставлении финансово-кредитным учреждениям значительных объемов дополнительной ликвидности. Первыми реализацию программ «количественного смягчения» в 2009 г. начали США и Великобритания. Программа QE в США была рассчитана на сумму 1,7 трлн долл, и предназначена для преодоления последствий банковского кризиса. На программу QE2 в 2010 г. ФРС США выделила 600 млрд долл.

В 2011 г. на реализацию программы «Operation Twist» с целью снижения процентных ставок по долгосрочным долговым ценным бумагам было направлено 400 млрд долл. В конце 2012 г. началась реализация программы QE3, которая прекращена в 2014 г. Великобритания выделила на программы количественного смягчения 375 млрд фунтов стерлингов, что составляет почти 25% от ВВП страны, а Банк Японии в 2010—2012 гг. направил на стабилизацию финансовой системы 65 трлн иен. В сентябре 2014 г. в связи со стагнацией экономики большинства стран ЕС о начале программы выкупа облигаций по аналогии с американской QE объявил ЕЦБ.

Большое значение для обеспечения устойчивости денежного рынка имеет проведение центральным банком взвешенной валютной политики, поскольку в современных денежных системах валютный рынок является составной частью национального денежного рынка, а происходящие на нем процессы формируют характер и структуру национальной денежной системы. Это связано также и с тем, что приобретение центральными банками иностранной валюты для формирования международных резервов, особенно в странах с развивающимися рынками, является одним из каналов эмиссии национальных денег и, таким образом, влияет на объемы денежной массы, находящейся в обращении.

Кроме формирования международных резервов, а также осуществления международных платежей и расчетов, иностранная валюта может использоваться населением как средство накопления и средство обращения. Поэтому валютный рынок страны и национальная система валютного регулирования играют исключительно важную роль в обеспечении стабильности денежной системы и устойчивости денежного обращения.

Валютный курс важен не сам по себе, а из-за той роли, которую он играет в экспортно-импортных операциях и при формировании сальдо платежного баланса, в стимулировании потоков иностранного капитала, а также из-за его влияния на внешний долг страны. В сущности, валютный курс является техническим параметром, отражающим посредством паритета покупательной способности валют разных стран состояние национальной экономики и уровень ее конкурентоспособности.

Критериями эффективности валютной политики центрального банка являются: низкая волатильность валютного курса, снижение уровня долларизации экономики (прежде всего внутренней), обеспечение сбалансированности платежного баланса и повышение уровня конкурентоспособности национальной экономики.

В последние годы на мировом валютно-финансовом рынке происходит смена устоявшейся системы рыночного регулирования курсов ведущих валют. Оно заменяется регулированием валютных курсов центральными банками на основе двусторонних соглашений о взаимном обмене валютами и доступе к ликвидным средствам ФРС США с использованием валютных свопов. Такой подход можно назвать таргетированием валютных курсов центральными банками.

Осуществляя своп-операции, центральные банки фактически согласовывают динамику курсов своих валют к доллару США на основе договора о курсе валюты и цене свопа. Это позволяет существенно сгладить волатильность курсов, обеспечивает контроль над ними, делает денежнокредитную политику более прогнозируемой, а ее влияние на экономику — более эффективным.

Впервые указанные своп-линии были использованы ФРС США в 2009 г. с ЕЦБ, Банком Англии, Банком Японии и Национальным банком Швейцарии. С 2011 г. этот механизм используется постоянно, и к нему присоединился Банк Канады. Вместе с тем говорить о новой валютной системе пока еще рано, поскольку официального закрепления она не получила, а проводимые операции можно охарактеризовать как расширение инструментария центральных банков по совершенствованию их валютной политики.

Практическое использование центральными банками в своей денежнокредитной политике определенной совокупности инструментов и методов с целью решения конкретной задачи характеризуется понятием монетарного режима. В настоящее время наиболее эффективным монетарным режимом, содействующим обеспечению ценовой стабильности, принято считать режим таргетирования инфляции. Он стал основой реализации монетарной политики центральных банков более 40 стран мира, хотя в классическом виде применяется только в 27 странах.

Некоторые центральные банки, например ЕЦБ, ФРС США, Банк Японии, Национальный байк Швейцарии используют лишь отдельные элементы режима таргетирования инфляции, ориентируясь на общий стандарт таргета на уровне 2%. В соответствии с исследованиями МВФ, в рамках данного режима в развитых странах инфляция поддерживается на определенном целевом уровне или в пределах установленного диапазона 1—3%, а в развивающихся странах — в диапазоне 3—6%[3] (табл. 2.3).

Таблица 2.3

Целевые показатели инфляции, темпы прироста ВВП и фактический уровень инфляции в отдельных странах мира в 2012—2013 гг., %х

Страна. | Орган, устанавливающий таргет. | Целевой показатель инфляции. (таргет). | Темп прироста ВВП. | Фактическое значение уровня инфляции. | ||

1. Австралия. | Правительство и центральный банк. | 2−3. | 2,5. | 3,7. | 1,8. | 2,4. |

2. Армения. | Правительство и центральный банк. | 4,5 + 2. | 7,2. | 4,6. | 2,6. | 6,2. |

3. Бразилия. | Правительство и центральный банк. | 4 + 1,5. | 0,9. | 2,3. | 5,4. | 6,2. |

4. Великобритания. | Правительство. | 2,0. | 0,1. | 1,8. | 2,7. | 2,0. |

5. Венгрия. | Центральный банк. | 3,0. | — 1,7. | 0,2. | 5,7. | 1,9. |

6. Гана. | Правительство и центральный банк. | 8,7 + 2. | 7,9. | 7,9. | 9,2. | 11,0. |

7. Гватемала. | Центральный банк. | 4,5+ 1. | 3,0. | 3,3. | 3,8. | 4,4. |

8. Израиль. | Правительство и центральный банк. | 1−3. | 3,4. | 3,3. | 1,7. | 1,7. |

9. Индонезия. | Правительство и центральный банк. | 4,5+ 1. | 6,2. | 5,3. | 4,3. | 7,7. |

10. Исландия. | Правительство и центральный банк. | 2,5. | 1,6. | 1,9. | 4,2. | 3,9. |

11. Канада. | Правительство и центральный банк. | 1−3. | 1,6. | 1,7. | 1,5. | 1,0. |

12. Колумбия. | Центральный банк. | 2−4. | 4,2. | 4,2. | 3,4. | 2,2. |

13. Мексика. | Центральный банк. | 3+ 1. | 3,6. | 1,2. | 3,6. | 4,0. |

14. Новая Зеландия. | Правительство и центральный банк. | 1−3. | 2,7. | 2,5. | U. | 1,3. |

15. Норвегия. | Правительство. | 2,5. | 3,0. | 1,6. | 0,7. | 1,9. |

16. Перу. | Центральный банк. | 3+ 1. | 6,3. | 5,1. | 3,4. | 2,9. |

17. Польша. | Центральный банк. | 2,5+ 1. | 1,9. | 1,3. | 3,7. | 1,0. |

18. Румыния. | Правительство и центральный банк. | 3+ 1. | 0,6. | 3,5. | 3,4. | 3,2. |

19. Сербия. | Правительство и центральный банк. | 4,0+ 1,5. | — 1,7. | 2,0. | 12,2. | 2,2. |

20. Таиланд. | Правительство и центральный банк. | 3+1,5. | 6,5. | 2,9. | 3,0. | 2,2. |

1 URL: http://www.cbr.ru/DKP/ccbshb29r.pdf; URL: http://www.cia.gov.

Окончание табл. 23

Страна. | Орган, устанавливающий таргет. | Целевой показатель инфляции. (таргет). | Темн прироста ВВП. | Фактическое значение уровня инфляции. | ||

21. Турция. | Правительство и центральный банк. | 5 + 2. | 2,2. | 3,8. | 8,9. | 7,6. |

22. Филиппины. | Правительство и центральный банк. | 4 + 1. | 6,8. | 6,8. | 3,2. | 2,8. |

23. Чешская Республика. | Центральный банк. | 2+1. | — 1,0. | — 0,9. | 3,3. | 1,4. |

24. Чили. | Центральный банк. | 3+1. | 5,6. | 4,4. | 3,0. | 1,7. |

25. Швеция. | Центральный банк. | 2,0. | 2,0. | 1,0. | 0,9. | 0,0. |

26. ЮАР. | Правительство. | 3−6. | 2,5. | 2,0. | 5,7. | 5,8. |

27. Южная Корея. | Правительство и центральный банк. | 3+1. | 2,0. | 2,8. | 2,2. | и. |

Таргетирование инфляции, как наиболее эффективный монетарный режим, призвано обеспечить стабильность цен и зафиксировать инфляционные ожидания. Страны с развивающимися рынками начали переходить к использованию отдельных элементов этого режима, начиная с 2000;х гг., поскольку полный переход к данному режиму в этих странах сдерживается высоким уровнем инфляции. В соответствии с общепринятым подходом, основными элементами режима таргетирования инфляции являются:

- 1) определение центральным банком стабильности цен в качестве главной цели денежно-кредитной политики и установление четких количественных показателей инфляции — инфляционного таргета;

- 2) высокий уровень операционной независимости центрального банка;

- 3) подотчетность центрального банка за обеспечение установленных целевых показателей инфляции;

- 4) проведение денежно-кредитной политики на основе оценки инфляционного давления и инфляционных ожиданий.

Учитывая снижение темпов экономического роста, в последние годы в рамках режима таргетирования инфляции центральные банки многих стран снижали процентные ставки и проводили мягкую денежно-кредитную политику. Это способствовало повышению спроса на деньги и увеличению объемов кредитования.

В условиях криза многие страны не смогли обеспечить финансовую стабильность и снизить напряжение на финансовых рынках. Поэтому практика поставила под сомнение тезис о возможности одновременного достижения высокого экономического роста и стабильности финансовой системы только с помощью инструментов денежно-кредитной политики. В нынешних условиях угроза замедления темпов экономического роста начинает перевешивать опасения в отношении ценовой стабильности, что требует корректировки процентной политики в сторону снижения стоимости денежного предложения.

В связи с усилением финансовой нестабильности многие центральные банки пересматривают свое отношение к режиму таргетирования инфляции и переходят к реализации его гибкого варианта, который предусматривает установление целевого показателя инфляции для среднесрочного периода (2—3 года) и допускает небольшие отклонения от него в краткосрочном периоде. Это позволяет совмещать реализацию главной цели монетарной политики с решением других задач, в частности с обеспечением устойчивости денежного рынка и денежного обращения. В настоящее время Банк России использует режим, основанный на обеспечении ценовой стабильности, которая признается приоритетной целью денежнокредитной политики.

Из интервью первого заместителя Председателя Банка России К. В. Юдаевой «Перелом в экономике может произойти неожиданно» (24.02.2014)[4]

«Когда ЦБ говорит о режиме инфляционного таргетирования, он говорит о всей системе институтов, необходимых для функционирования инфляционного таргетирования, включая механизмы проведения операций рефинансирования, систему принятия решений и отчетности об их выполнении, коммуникационную политику и т. д. Валютный курс играет далеко не первую роль в этом списке. Таргетирование инфляции — это не просто меры по ее снижению, это определенный режим денежно-кредитной политики, предполагающий, что центробанки ставят цели по инфляции на среднесрочный период, а основной инструмент достижения этих целей — процентная политика.

Мы уже практически внедрили классическую систему процентных ставок для инфляционного таргетирования. У нас есть ключевая ставка, по которой мы либо предоставляем, либо изымаем основной объем ликвидности, — это ставка недельного РЕПО. Вокруг нее — плюс-минус 1 процентный пункт — коридор из фиксированных ставок: если у отдельных банков возникают проблемы с ликвидностью и они их нс могут решить через межбанковский рынок, они могут занять у ЦБ в любой момент по этим фиксированным ставкам. Еще есть так называемые операции «тонкой настройки», на срок от 1 до 6 дней, на случай, если после проведения недельного аукциона выявились существенные потребности в ликвидности или, наоборот, в ее изъятии. ЕЦБ, например, регулярно проводил аукционы по изъятию, когда подходили сроки усреднения нормативов обязательных резервов".

«В развитых странах центробанки обычно таргетируют инфляцию па уровне 2% и ниже, сейчас появилась критика такой политики даже со стороны МВФ, и идет большая дискуссия, можно ли поддерживать инфляцию повыше — на уровне 4%, сохраняя при этом доверие к политике центробанков. В развивающихся странах, где происходят большие структурные изменения, в том числе с точки зрения цен на разные товары, там все-таки чаще цели строятся вокруг 4, а не 2%.

Пока мы считаем, что долгосрочный уровень — 3—4%, но тут тоже есть споры. К 2016 г. мы поставили себе целью достичь 4%".

«Поскольку мы переходим к инфляционному таргетированию, наш главный операционный ориентир — это процентная ставка на межбанковском рынке. И при этом крайне важно, чтобы ставка на межбанковском рынке не сильно отклонялась от ключевой ставки Банка России. В тех странах, где банковская система не сегментирована, ставки на межбанковском рынке очень близки к ключевой. Если что-то происходит в банковской системе и в ней просматривается несколько хорошо идентифицируемых частей, то ставка в каждой из этих частей может варьироваться. Особенность России в том, что у нас банковский рынок всегда был фрагментированным, сегментированным, поэтому у нас рыночная ставка отличается от ключевой. Но как только мы ввели процентный коридор, она все-таки 99,9% времени находится внутри этого коридора».

В рамках режима инфляционного таргетирования главным инструментом денежно-кредитной политики является процентная ставка. Ее уровень посредством процентного канала трансмиссионного механизма (основного канала воздействия Банка России на экономику) оказывает непосредственное влияние как на кредитный, так и на денежный каналы. Однако использование инструментов краткосрочного действия не всегда позволяет обеспечить достижение долгосрочных целей. Если краткосрочные инструменты денежно-кредитной политики успешно используются для управления текущей конъюнктурой финансовых рынков и инфляционными ожиданиями, то для предотвращения дисбалансов в финансовой системе необходимы инструменты, характеризующиеся более длительным действием. Поэтому стратегия денежно-кредитного регулирования должна обеспечивать эффективное взаимодействие различных подходов и разных монетарных инструментов.

- [1] URL: http://^v.cbr.ru/press/PR.aspx?file=25 072 014_13301 ldkp2014;07−25T1300_55.htm

- [2] URL: http://www.ecb.int/pub/pdf/other/gendoc2008en.pdf.

- [3] Дуввури Суббарао. Пересмотр финансовой структуры. Новое определение роли центрального байка // Финансы и развитие, МВФ. 2010. № 6. С. 26—27. URL: http://www.cbr.ru/D К P/ccbshb29r.pdf.

- [4] URL: http://vvw.cbr.ru/pw.aspx?file=/press/press_centre/yudaeva_24 022 014.htm.