Определение достаточного уровня резервов

В течение последнего десятилетия наблюдается устойчивый рост международных резервов развивающихся стран. В немалой степени этому способствует позиция международных финансовых организаций, прежде всего МВФ. Программами финансовой стабилизации, принятыми практически во всех развивающихся странах — реципиентах ресурсов Фонда, предусмотрены меры, направленные не только на ограничение импорта… Читать ещё >

Определение достаточного уровня резервов (реферат, курсовая, диплом, контрольная)

В рамках задачи определения минимально необходимого объема золотовалютных резервов в теории мировых финансов рассматриваются следующие возможные критерии:

- — покрытие резервами определенного чиела месяцев импорта товаров и услуг (минимальное значение — 3 мес.);

- — покрытие годового объема обслуживания внешнего долга страны без осуществления новых внешних заимствований (критерий Гвидотти);

- — одновременное покрытие резервами определенного числа месяцев импорта товаров и услуг и годового объема выплат по внешнему долгу страны (критерий Редди).

Функции резервных активов в развитых и развивающихся странах существенно различаются. Лидеры мировой экономики и мировой валютнофинансовой системы, обладая монопольным правом эмиссии свободно используемых валют, в течение длительного времени поддерживают стабильные объемы валютных резервов и высокую долю золота в них: в настоящее время объем резервных авуаров развитых стран составляет 4,8 трлн долл., из них 26,8% (1,3 трлн долл.) приходится на Японию, обладающую наиболее крупными резервами среди развитых стран. За вычетом Японии на лидеров мировой экономики приходится не более трети мировых резервных авуаров (3,5 трлн долл.). Доля международных резервов европейских государств (включая ЕЦБ) составляет 17,8% (0,9 трлн долл.), у США — 11,3% (0,5 трлн долл.)[1][2].

Валютная составляющая резервных активов развитых стран в течение длительного периода остается постоянной. Лидеры мирового финансового рынка почти не прибегают к расходованию и пополнению резервов. Относительно небольшие по объему коллективные интервенции (в отношении японской иены и швейцарского франка) фондируются в основном за счет операций своп, заключаемых между центральными банками развитых стран.

Большая часть официальных валютных резервов сосредоточена в развивающихся странах — 5,7 трлн долл. Основная доля резервных активов формирующихся рынков — 71,3% (4,1 трлн долл.) — аккумулируется в азиатском регионе. Самым крупным держателем международных резервов в группе является Китай — 56,6% (3,9 трлн долл.). Относительно невелики международные резервы у стран Центральной и Восточной Европы, без учета России — 6,6% (0,4 трлн долл.).

В течение последнего десятилетия наблюдается устойчивый рост международных резервов развивающихся стран. В немалой степени этому способствует позиция международных финансовых организаций, прежде всего МВФ. Программами финансовой стабилизации, принятыми практически во всех развивающихся странах — реципиентах ресурсов Фонда, предусмотрены меры, направленные не только на ограничение импорта и поддержку экспорта как основу стабилизации текущего счета платежного баланса, но и на наращивание золотовалютных резервов. Требование всемерного пополнения международных резервов, действующее даже в отношении стран с дефицитом текущего счета, вынуждает последние в целях фондирования резервных активов прибегать к дорогостоящим иностранным займам.

Накопление масштабных резервных активов развивающимися странами становится все менее связанным с их первоначальным предназначением — проведением интервенций и поддержкой обменного курса. В условиях глобализации экономики существенно изменилось само содержание валютных интервенций: сегодня достаточно эффективно их могут проводить лишь центральные банки крупных развивающихся стран (например, страны БРИКС, АСЕАН). Для небольших открытых экономик несопоставимость накопленного объема резервов трансграничным потокам глобального финансового капитала делает практически бессмысленными попытки противостоять складывающимся рыночным тенденциям на внутреннем валютном рынке.

Новым явлением в управлении международными резервами развивающихся стран стала тенденция к трансформации их роли из защитного, оградительного механизма (чрезвычайного фонда поддержки валютного курса и выполнения внешних обязательств государства) в средство абсорбирования проникающих на национальные рынки избыточных «горячих» капиталов. Как показывает международная практика, столкнувшись с беспрецедентным по масштабам притоком иностранных инвестиций на протяжении 2001—2014 гг., центральные банки развивающихся стран в целях поддержания равновесия на внутреннем валютном рынке, как правило, вынуждены частично выкупать их в резервы.

Результатом устойчивого притока горячих капиталов на формирующиеся рынки стало хроническое «перенакопление» международной ликвидности развивающимися странами, которое отчетливо проявилось в превышении ими основных порогов достаточности — критерия покрытия трех месячного импорта и критерия Гвидотти — покрытия выплат по внешнему долгу. По состоянию на начало 2014 г. накопленный объем резервных активов развивающихся стран более чем втрое превышал критерий трех месячного импорта и вдвое — критерий покрытия краткосрочных выплат по внешнему долгу[3].

Ускоренное накопление резервных активов формирующимися рынками усилило перераспределительный эффект международных финансовых отношений в пользу развитых стран посредством:

- — накопления резервов — происходит бессрочное и почти беспроцентное финансирование дефицита текущих операций развитых стран развивающимися;

- — размещения резервных активов в финансовых инструментах развитых стран, подверженных как инфляционному обесценению, так и курсовым, кредитным и политическим рискам (в частности, риску эмбарго, замораживания счетов, конфискаций и прочих экономических санкций).

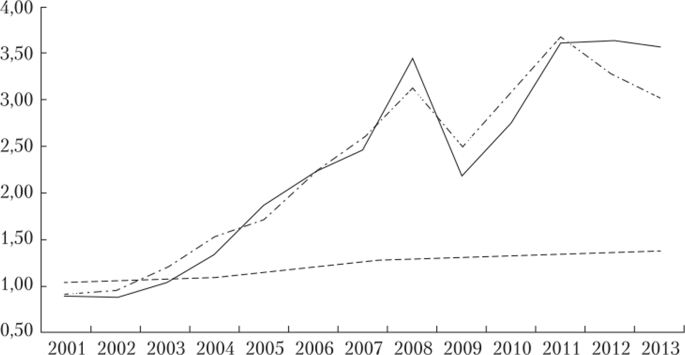

На протяжении последнего десятилетия резервные валюты систематически обесценивались по отношению к обращающейся на мировом рынке товарной массе, так как доходность по первоклассным инструментам существенно отстает от темпов роста мировых цен на основные сырьевые товары (рис. 15.1).

Рис. 15.1. Динамика сравнительной стоимости денежного капитала, мировых цен на энергетические товары и потребительских в развивающихся странах, индекс (2001 = 100):

—цены энергетических товаров;———-индекс потребительских цен в развивающихся странах;———индекс стоимости денежного капитала Накопление международных резервов формирующимися рынками представляет «односторонний поток»: в международной практике практически отсутствуют примеры трансформации крупных резервных активов в товарновещественную форму (наращивание высокотехнологичного импорта, приобретение товарных ценностей и др.). Наиболее распространенным сценарием использования резервов на современном рынке является «обслуживание вывода» иностранного капитала из кризисных сегментов рынков развивающихся стран. Возросший перераспределительный эффект от накопления международных резервов развивающимися странами ставит вопрос об их частичной диверсификации в иные, отличные от номинированных в резервных валютах, инструменты. Одним из направлений диверсификации резервных активов является увеличение официальных авуаров в золоте.

Несмотря на демонтаж системы золотовалютного стандарта, золото продолжает занимать важное место в операциях центральных банков. Де-юре и де-факто оно выполняет роль международного резервного актива, а в законодательстве большинства государств — держателей золотых авуаров сохраняются особые правила регулирования обращения металла на рынке, близкие к правилам обращения иностранной валюты.

В условиях глобализации экономики функция управления золотыми авуарами приобретает новое наполнение: систематическое искажение эмиссионной функции развитыми странами и отсутствие стоимостной основы формирования обменных курсов превращает золото практически в единственный актив, позволяющий установить истинную ценность валют, обращающихся на мировом финансовом рынке. Фактически за последнее десятилетие сформировался процесс ремонетизации золота.

Удорожание золота на протяжении последних 10 лет более чем в 5,6 раза при достаточно стабильной структуре и объеме спроса на него свидетельствует скорее об обесценении валют, в которых оно котируется (доллар США, евро, иена, английский фунт). В отличие от активов, номинированных в резервных валютах, золотые авуары обладают внутренней стоимостью, т. е. представляют собой реальный эквивалент интернациональной стоимости. Иными словами, официальные золотые запасы государства представляют на сегодняшний день единственную полноценную форму хранения национальных сбережений, которые могут быть мобилизованы в полном объеме.

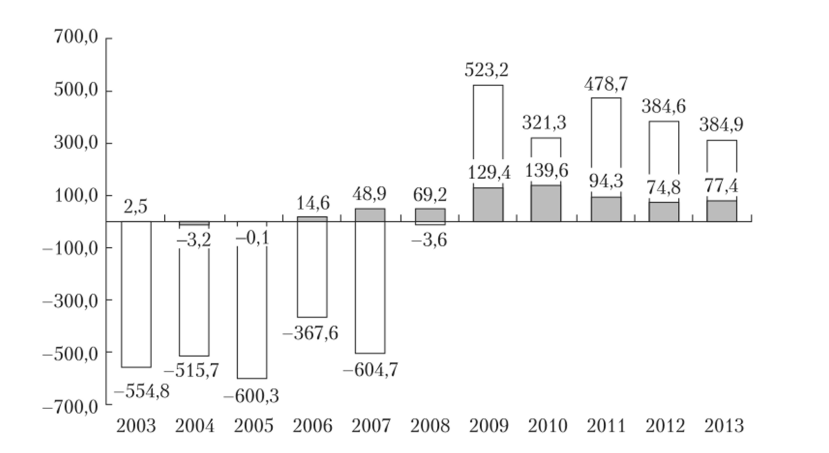

Осознание исключительной роли золота (т.е. его частичной «ремонетизации») в условиях перманентного искажения механизма эмиссии валют на мировом финансовом рынке выразилось в модификации позиции центральных банков в отношении управления авуарами в драгоценных металлах: чистая продажа золота эмиссионными учреждениями с 2009 г. сменилась нетто-приобретением металла (рис. 15.2).

Новым явлением на рынке золота, подтверждающим возрастающую роль металла, стало истребование золотых авуаров центральными банками из хранилищ в других центральных банках, предпринятое Венесуэлой и Германией, которое косвенно свидетельствует о растущем недоверии к крупным иностранным держателям золотых авуаров и усиливающейся конкуренции за обладание ими.

Рис. 15.2. Динамика нетто-покупок золота центральными банками на международном рынке в 2003—2013 гг., т:

<<+" — покупка; «-» — продажа золота;

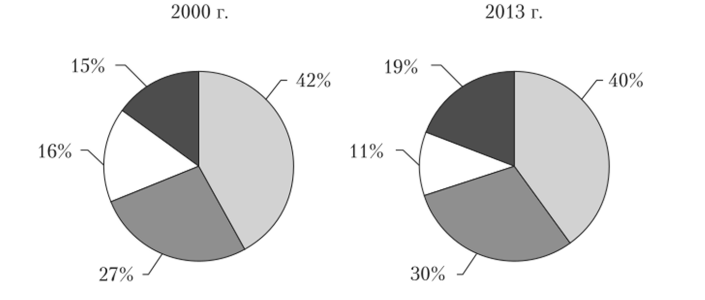

? — центральные банки (в целом); О — Банк Росии На сегодняшний день безоговорочное лидерство в этой конкуренции за приращение золотых резервов сохраняют развитые страны, в руках которых сосредоточена большая часть официальных запасов этого металла (84,8%) (рис. 15.3). Авуары в золоте составляют; у США — 8,1 тыс. т, Германии — 3,4 тыс. т, Италии — 2,5 тыс. т, Франции — 2,4 тыс. т. Эмитенты резервных валют хранят резервы почти исключительно в золоте, в этом проявляется «скрытое обеспечение» их эмиссии (в авуарах европейских стран доля золота достигает 70—80%, у США — 90%).

Рис. 15.3. Доля совокупного мирового золотого запаса, приходящегося на развитые и развивающиеся страны:

- ? — еврозона; О —США;? — прочие развитые страны;

- — страны с формирующимися рынками и развивающиеся страны

Лидеры мирового финансового рынка сохраняют доминирующие позиции и в контроле над потоками драгоценного металла, устанавливая «правила игры» на рынке золота, выступая его основными маркет-мейкерами и регулируя доступ к международному рынку золота со стороны развивающихся стран, в том числе посредством создания системы лимитов основными операторами рынка — транснациональными банками. В последние годы формирующиеся рынки активно включились в конкурентную борьбу за приобретение металла на рынке.

Усилившаяся волатильность мирового финансового рынка и повышение уровня кредитных рисков, связанных в том числе с долговым кризисом в Европе, усилила потребность центральных банков в диверсификации резервных активов. Ситуация усугублялась ускорением инфляционных тенденций на глобальном рынке, а также усилением внешнеполитической напряженности и повышением рисков замораживания счетов в резервных валютах (прецедент Ирака, Ливии, ряда других стран).

В этих условиях центральные банки крупнейших развивающихся стран осуществляли крупные покупки на рынке золота. Основными приобретателями золота в 2012—2014 гг. выступили Беларусь, Бразилия, Мексика, Россия, Турция, Таиланд, Филиппины, Казахстан.

Банк России, выступая правопреемником Госбанка СССР, «унаследовал» сравнительно скромный золотой запас. После продажи большей части золотого запаса в конце 1980;х — начале 1990;х гг. объем золотых авуаров СССР снизился до рекордно низкого уровня — 300 т. Банк России приступил к формированию золотого запаса с 1992 г. На протяжении 1996—1998 гг. наряду с валютным компонентом международных резервов Банка России постепенно увеличились золотые авуары, достигнув к 1998 г. около 600 т. После валютно-финансового и долгового кризиса 1998 г., сопровождавшегося сокращением национальных международных резервов, а также на волне стагнации на мировом рынке золота золотой запас России к 2000 г. уменьшился до 384,4 т.

Поворотным моментом в изменении концепции формирования золотого запаса России стал 2006 г., когда на уровне Президента РФ и Правительства РФ вновь был поднят вопрос о состоянии и перспективах развития золотодобывающей отрасли страны. Банк России приступил к планомерному увеличению доли золота в международных резервах РФ. В течение 2006—2010 гг. покупка золота на внутреннем рынке была значительно расширена. В целом на протяжении 2006—2014 гг. опережающий рост золотого компонента международных резервов РФ обусловливал планомерное увеличение его доли в составе резервных активов. Если в 2006 г. удельный вес золота составлял лишь 3%, то на начало 2012 г. он достиг 9%. На волне снижения цен на золото в 2013 г. металлический компонент международных резервов РФ уменьшился до 7,8%, однако в 2014 г., в том числе в результате ценовой коррекции, восстановился до 9,4%.

На сегодняшний день доля золота в международных резервах России оценивается в 12%. Это один из самых высоких показателей среди формирующихся рынков и соответствует средней доле золота в составе совокупных международных резервов (12,4%). Тем не менее он уступает показателям крупных развитых стран, что отчасти связано со значительными валютными авуарами Банка России.

По состоянию на начало 2015 г. золотой запас России достиг 1067 т. Среди общемировых запасов Россия вышла на пятое место в мире. Золотая составляющая международных резервов РФ остается одной из самых высоких и уступает лишь эмитентам резервных валют.