Система рисков на международном финансовом рынке

Рыночная модель («broad-based» capital market) — рынок капитала с широким участием посредников — типична для финансовых рынков Великобритании, стран Северной, Центральной и Южной Америки. Она предполагает активное распределение финансовых ресурсов посредством выпуска ценных бумаг и их обращения на биржевом и внебиржевом рынках. Кроме общих рисков участники международных кредитно-финансовых… Читать ещё >

Система рисков на международном финансовом рынке (реферат, курсовая, диплом, контрольная)

В результате изучения данной главы студент должен:

знать

- • основные концепции, виды, исторические аспекты эволюции рисков на международном финансовом рынке;

- • основные методы анализа рисков и тенденций их развития;

- • практические аспекты регулирования рисков международного финансового рынка;

- • источники и способы получения информации о рисках международного финансового рынка;

уметь

- • выявлять проблемы экономического характера при анализе рисков международного финансового рынка, предлагать способы их регулирования;

- • давать оценку типам рисков на международном финансовом рынке;

- • анализировать и оценивать эффективность принимаемых решений по регулированию рисков;

владеть

- • навыками философского мышления для выработки системного, целостного взгляда на проблемы избегания рисков международного финансового рынка;

- • навыками использования полученной информации в области формирования и регулирования рисков;

- • методологией экономического исследования и анализа рисков международного финансового рынка;

- • навыками принятия управленческих решений в области регулирования рисков международного финансового рынка.

Понятие, формы и современные особенности международных финансовых рисков

Риски являются атрибутом любого вида предпринимательской деятельности, и международный финансовый рынок в этом отношении не является исключением. В условиях нестабильного международного рынка, при изменении спроса и предложения на товары и услуги, волатильности курсов валют, колебаний процентных ставок и стоимости ценных бумаг в разных странах объемы денежных средств в ходе реализации финансовых операций могут существенно отличаться от запланированных.

Риском финансовой операции (финансовым риском) в условиях неопределенности называется отклонение доходности от среднего значения в любую сторону под влиянием каких-либо факторов. Если такое событие случится у субъектов мирового финансового рынка, то возможны три экономических результата: отрицательный (потеря ресурсов, появление дополнительных расходов, недополучение ожидаемых доходов), положительный (увеличение прибыли, сокращение расходов) и нулевой (не оказывающий влияния).

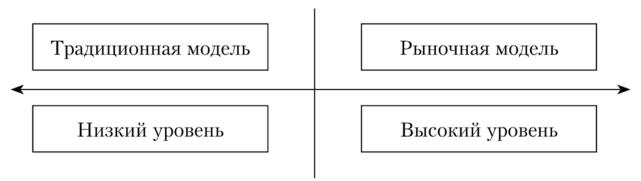

Финансовые риски имеют количественную определенность, выражающуюся в уровне риска, мера которого носит вероятностный характер и представляет собой разброс стоимости актива при определенных условиях. В зависимости от взаимодействия субъектов финансового рынка в процессе аккумуляции и распределения финансовых активов возможно оценить уровень риска на международном финансовом рынке (рис. 11.1).

Рис. 11.1. Оценка уровня риска в зависимости от взаимодействия субъектов международного финансового рынка.

Традиционная модель {traditional capital market) — рынок, основанный на универсальных банках, предоставляющих широкий спектр финансовых услуг, — характерна для финансовых рынков стран континентальной Европы, СНГ, Китая, Индии, стран Средней Азии и Северной Африки, а также Японии. Данная модель предполагает активное участие банков в процессах размещения и привлечения финансовых ресурсов.

Для тех, кто хочет знать больше

В финансовой системе России главенствующую роль продолжают играть банки, в то время как сектор альтернативных финансовых институтов развит достаточно слабо. По состоянию на конец 2015 г. совокупные активы параллельной банковской системы (ПБС) России оценивались в 5095 млрд руб. и составили 6% от всех финансовых активов Российской Федерации. В России наибольшая доля ПБС по размеру активов (51%) приходится на лизинговые и микрофинансовые организации, кредитно-потребительские кооперативы и ломбарды. Перечисленные организации имеют потенциальные конкурентные преимущества перед банками, в значительной мере ограниченными жесткими требованиями по формированию резервов на возможные потери по ссудам и нормативами по достаточности капитала и уровню кредитного риска. С целью снижения возможностей для регулятивного арбитража Банк России начиная с 2014 г. ввел ограничение по полной стоимости кредита (займа), выдаваемого физическим лицам, а с 2015 г. установил требование по формированию резервов на возможные потери по займам для МФО и КПК. В то же время на текущий момент лизинговые и факторинговые компании остаются вне регуляторного периметра.

В целом с учетом относительно незначительного размера активов ПБС и невысоких темпов их роста (3,7% в 2015 г.), а также корректирующих мер со стороны Банка России общий уровень рисков ПБС оценивается как приемлемый[1].

Рыночная модель («broad-based» capital market) — рынок капитала с широким участием посредников — типична для финансовых рынков Великобритании, стран Северной, Центральной и Южной Америки. Она предполагает активное распределение финансовых ресурсов посредством выпуска ценных бумаг и их обращения на биржевом и внебиржевом рынках.

Большую роль в увеличении уровня риска на международном финансовом рынке при различных формах взаимодействия его участников играют следующие факторы:

- • внезапно возникшие проблемы, которые стали неожиданными для руководства институциональной единицы, клиентов и контрагентов;

- • неспособность руководства принимать эффективные меры для оптимизации риска;

- • появление новых задач, не соответствующих прошлому опыту, возникших из-за неопределенности;

- • несовершенство законодательства и принятый порядок ведения дел в финансовом секторе, мешающие применить необходимые меры для решения проблем в конкретной ситуации.

Группировка рисков, возникающих в процессе деятельности субъектов международного финансового рынка, дает возможность выделить наиболее типичные формы рисков международного финансового рынка (рис. 11.2).

Рис. 11.2. Основные формы рисков международного финансового рынка

Кроме общих рисков участники международных кредитно-финансовых операций подвержены и специфическим рискам, которые связаны с их природой и особенностями. В основном это кредитные, валютные, портфельные, процентные и ценовые риски, которые возникают вследствие неэффективных управленческих решений.

Особенностями международных финансовых рисков являются, во-первых, необходимость учета специфики внутристрановых финансовых потоков (репатриация капитала, возможность блокирования международных потоков денежных средств, удержание налога на прибыль, доходы и т. д.), что затрудняет оценку потоков финансовых ресурсов; во-вторых, колебания валютного курса увеличивают рискованность финансирования и инвестирования на международном финансовом рынке, так как номинированы они в иностранной валюте; в-третьих, неполнота и неточность информации о финансовом положении и деловой репутации субъектов международного финансового рынка приводит к банкротствам и срывам долгосрочных обязательств.

При осуществлении любых операций на международном финансовом рынке необходимо анализировать, оценивать, разрабатывать пути оптимизации рисков, а кроме того, постоянно контролировать ситуацию, учитывая при этом объективно существующую систему рисков именно в данном сегменте деятельности.

- [1] URL: http://www.cbr.ru.