Анализ ключевых балансовых соотношений

За анализируемый период в структуре активов компании не произошло существенных изменений, но основные пропорции (соотношение ВА и ТА) не типичны для компаний добывающих отраслей: превышение доли оборотных активов над внеоборотными в соотношении в среднем (80: 20)% (по годам колеблется). Более того, темпы роста ТА (121%) незначительно ниже роста ВА (123%). Отметим, что выручка растет быстрее… Читать ещё >

Анализ ключевых балансовых соотношений (реферат, курсовая, диплом, контрольная)

Следует обратить особое внимание на основные соотношения в балансе, характеризующие удовлетворительность его структуры. К ним относятся:

o долевое соотношение внеоборотных и оборотных активов, которое должно отражать отраслевую специфику, особенности ведения бизнеса; торговые, финансовые компании скорее будут иметь более высокую долю оборотных активов в структуре баланса, в то время как промышленные, добывающие, строительные компании, работающие с преобладанием основных средств, показывают превышение доли внеоборотных активов. Так, кредиторы, оценивая финансовое состояние потенциального заемщика, выдвигают следующие требования: для промышленности и строительства доля основных средств и незавершенного строительства превышает 50% (коэффициент износа основных средств менее 50%). Для торговли, посреднической, финансовой деятельности — доля оборотных активов превышает 75%. В этом случае компании получат наивысший балл в категории «оценка имущественного положения». Наименьший балл будет выставлен в случае, если: доля основных средств и незавершенного строительства у промышленных и строительных компаний менее 20% (коэффициент износа 0,7−0,8); для торговли, посреднической и финансовой деятельности — доля оборотных активов от 20 до 50%.

Какие-либо резкие отклонения требуют отдельного рассмотрения проблемы с выявлением причин и оценки степени операционного риска;

- o соотношение темпов роста собственного и заемного капитала; с точки зрения кредиторов и инвесторов собственный капитал должен расти быстрее, что минимизирует риски работы с таким клиентом. Финансовый менеджер компании может сделать ставку на преимущественный рост заемного капитала при выборе источников финансирования бизнеса, но при этом не должны снижаться доходность заемных средств и размеры финансового результата;

- o соотношение темпов роста выручки от реализации продукции (работ, услуг) и темпов роста заемного капитала; существенный прирост заемных средств должен быть обеспечен полученным компанией доходом, идущим на погашение обязательств по обслуживанию долга (процентов по кредитам и займам и др.) и основной суммы платных долгов; кроме того, рекомендуется оценить достаточность остатков денежных средств на покрытие первоочередных платежей (кредиторской задолженности);

- o сбалансированность длительности оборота дебиторской и кредиторской задолженности; средний срок погашения дебиторской задолженности должен быть меньше срока погашения кредиторской задолженности, т. е. компания сначала получает денежные средства в счет погашения обязательств от третьих лиц, а затем расплачивается по своим долговым обязательствам, уменьшая таким образом риск образования дефицита денежных средств в остатках на счетах.

Завершить анализ имущественного потенциала компании и оценить удовлетворительность структуры баланса поможет так называемое «золотое правило» экономики любой компании: прибыль должна расти быстрее выручки, а выручка, в свою очередь, должна опережать рост стоимости активов (валюты баланса):

где Тр — темпы роста; ВР — выручка от реализации; П — прибыль; А — активы.

Действительно, соответствие указанным соотношениям приводит к росту ключевых показателей эффективности деятельности компании: рентабельности продаж (П/ВР) и коэффициента оборачиваемости активов (ВР/А). Иными словами, компания имеет большую долю прибыли в выручке и растущее число оборотов активов, т. е. получает больше дохода, используя имеющиеся ресурсы.

На основе полученной информации менеджеры принимают решения по управлению текущими и внеоборотными активами и капиталом, своевременно выявляя негативные тенденции, приводящие к снижению ликвидности баланса и, как следствие, ухудшению финансового положения компании в целом.

В качестве примера рассмотрим и оценим удовлетворительность структуры баланса быстро растущей компании «Газпромнефть» .

К основным видам деятельности компании относятся разведка, разработка, добыча и реализация нефти и газа, а также производство и сбыт нефтепродуктов. Ресурсная база «Газпромнефти» ежегодно увеличивается за счет приобретения новых активов в России и за рубежом.

В состав группы «Газпромнефть» входят более 40нефтедобы-вающих, нефтеперерабатывающих и сбытовых предприятий.

Продукция компании экспортируется в 48 стран мира и реализуется на всей территории Российской Федерации через разветвленную сеть собственных сбытовых предприятий. По итогам 2008 г. «Газпромнефть» вошла в пятерку ведущих российских нефтяных компаний по объемам добычи и переработки нефти, а также сбыта нефтепродуктов.

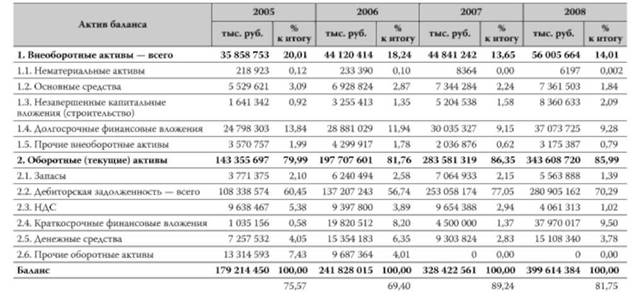

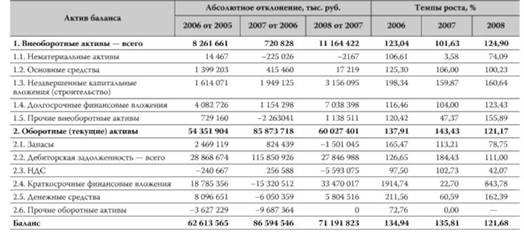

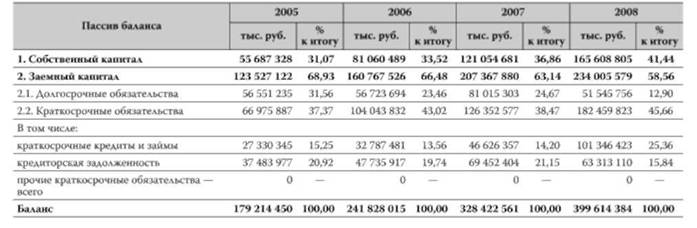

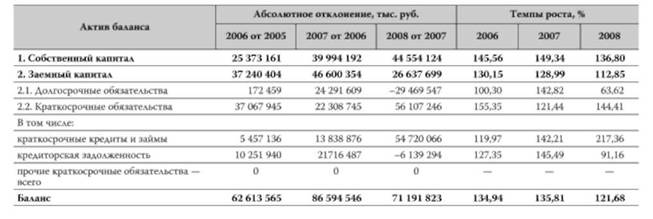

На предварительном этапе сформирован аналитический баланс с определением темпов роста и удельного веса каждой статьи баланса в общей стоимости имущества для проведения горизонтального и вертикального анализа за период 2005;2008 гг.

Данные табл. 4.4,4.5 свидетельствуют о том, что стоимость активов компании выросла на 22%. При этом по данным отчета о прибылях и убытках темпы роста выручки от реализации продукции составили 137%. Опережающий рост выручки может рассматриваться как положительная тенденция.

За анализируемый период в структуре активов компании не произошло существенных изменений, но основные пропорции (соотношение ВА и ТА) не типичны для компаний добывающих отраслей: превышение доли оборотных активов над внеоборотными в соотношении в среднем (80: 20)% (по годам колеблется). Более того, темпы роста ТА (121%) незначительно ниже роста ВА (123%). Отметим, что выручка растет быстрее текущих активов, что создает своеобразную «подушку» по доходам.

Чем же обеспечен столь существенный рост оборотных активов компании? Прирост данного показателя — следствие увеличения дебиторской задолженности (темп роста 137%), доля которой в структуре ТА непомерно высока (от 80 до 85% в разные отчетные годы). Этот факт предопределяет необходимость детализированного анализа причин роста дебиторской задолженности и ее качества.

Текущие активы превышают текущие обязательства, т. е. компания имеет положительный рабочий капитал и фор;

Таблица 4.4. Аналитическая группировка и анализ статей актива баланса

Таблица 4.5. Аналитическая группировка и анализ статей пассива баланса

мально может быть признана ликвидной. Углубленный анализ ликвидности позволяет определиться со степенью покрытия коротких долгов текущими активами и изменением степени ликвидности во времени.

Что касается структуры источников средств, то в 2008 г. доля собственных средств в пассивах составляла 41%, а заемных — 59%, при этом структура капитала за весь анализируемый период не претерпевала резких изменений. В то же время темпы роста собственного капитала (137%) превышают темпы роста заемного (113%), т. е. выдерживается основное требование кредиторов.

В течение всего анализируемого периода компания прибыльна и показывает стабильный рост выручки. Наряду с этим к концу анализируемого периода наметилась негативная тенденция — снижение абсолютных размеров чистой прибыли.

К основным балансовым соотношениям (оцениваются как тенденции) относятся:

- o доля внеоборотных активов в валюте баланса ниже доли текущих активов;

- o текущие активы превышают текущие обязательства;

- o темпы роста выручки выше темпов роста текущих активов;

- o темпы роста собственного капитала выше темпов роста заемного;

- o темпы роста выручки выше темпов роста заемного капитала и темпов роста активов;

- o чистая прибыль отстает от роста выручки.

Абсолютное большинство ключевых соотношений соответствует ожиданиям внешних пользователей финансовых отчетов компании.

В целом имущественный потенциал компании — высокий. Компания генерирует значительную выручку. Работает без убытков. Активы увеличиваются, причем за счет краткосрочных финансовых вложений, денежных средств и незавершенных капитальных вложений. Постоянно растет доля собственного капитала компании.

Однако существует ряд негативных моментов, на которые следует обратить внимание. Вызывает озабоченность несоответствующее специфике отрасли соотношение между ВА и ТА. В структуре текущих активов наибольшую долю занимает постоянно растущая дебиторская задолженность. С учетом того, что доля денежных средств в валюте баланса мала, для пополнения оборотных средств компания привлекает все больше краткосрочных кредитов и займов. В конечном итоге все это может привести к ухудшению показателей ликвидности компании.

Анализ баланса не дает ответа на многие «почему?». Это самый первый взгляд на компанию, следовательно, необходимо получить дополнительную информацию из расшифровок к финансовым отчетам и с помощью интервью. Однако сигналы неблагополучия в финансовой сфере получены; в процессе дальнейшей работы необходимо оценить степень совокупного риска компании (возможно, он минимален).

Рекомендации:

- 1) провести классификацию активов по степени их ликвидности, оценить соответствие критерию абсолютной ликвидности баланса;

- 2) получить информацию о доле и динамике просроченной дебиторской и кредиторской задолженности;

- 3) оценить динамику оборачиваемости текущих активов и краткосрочной дебиторской задолженности;

- 4) рассчитать оптимальную величину рабочего капитала с учетом специфики деятельности компании и структуры ее имущества.