Посткризисная математика в биржевой торговле

Методы искусственных нейронных сетей, применяемые на финансовых рынках, предоставили возможность исследовать нелинейные модели, ранее не подвергавшиеся серьезному рассмотрению. Возможно, что традиционные модели формирования цен па финансовые инструменты оказываются недостаточно хорошими именно из-за неадекватной применяемых моделей, а не из-за свойств эффективности финансового рынка… Читать ещё >

Посткризисная математика в биржевой торговле (реферат, курсовая, диплом, контрольная)

Кризисные явления последних лет показали явную несостоятельность применяемых математических моделей в условиях высокой волатильности и непредсказуемости биржевых цен на товарные, фондовые и валютные активы, и назрела объективная необходимость расширения подходов к прогнозированию рынков.

В биржевом деле, как и во всех видах экономической деятельности, широко применяются методы экономико-математического моделирования различных рыночных явлений. Применение экономико-математических моделей позволяет в ряде случаев принимать решения, наиболее адекватные рыночным ситуациям, например, при выборе оптимальных параметров биржевого хеджирования деятельности хозяйствующих субъектов, спекуляций на товарных, фондовых, валютных биржах и т. д. В последнее время появились так называемые роботы, позволяющие осуществлять торговлю биржевыми активами без участия человека, применяющие алгоритмические методы торговли, принимающие решения в максимально сжатые сроки. Такие попытки заменить человека неким алгоритмом, т. е. неким правилом поведения в изменяющихся ситуациях, привели к созданию и развитию методов и систем искусственного интеллекта. Системы искусственного интеллекта не только обрабатывают комбинации количественной и качественной информации, но и формализуют свойственные человеку приемы мышления, с помощью которых он принимает поведенческие решения.

Развитие систем искусственного интеллекта началось с изучения нечеткой логики и нечетких множеств, что привело к созданию экспертных систем, имитирующих действия наиболее квалифицированных специалистов — экспертов. Другое направление реализуется в рамках эволюционных методов, к которым можно отнести генетические алгоритмы. Генетические алгоритмы, основанные на моделировании эволюционного отбора, позволяют принимать решения, наиболее близкие к оптимальным.

Структурный подход к созданию систем искусственного интеллекта реализуется путем построения искусственных нейронных сетей. Такие сети имитируют деятельность человеческого мозга, образуя совокупность заимствованных из нейрофизиологии моделей параллельных вычислительных структур.

Методы искусственных нейронных сетей, применяемые на финансовых рынках, предоставили возможность исследовать нелинейные модели, ранее не подвергавшиеся серьезному рассмотрению. Возможно, что традиционные модели формирования цен па финансовые инструменты оказываются недостаточно хорошими именно из-за неадекватной применяемых моделей, а не из-за свойств эффективности финансового рынка. Использование искусственных нейронных сетей для изучения нелинейных моделей формирования цен акций вносит ясность в вопрос о том, в какой степени недостатки линейных моделей вызваны их неадекватной спецификацией, а в какой — предположением об эффективности рынка.

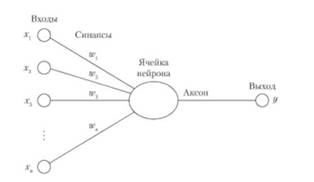

Искусственные нейронные сети моделируют работу человеческого мозга, состоящего из клеток — нейронов, объединенных в биологическую нейронную сеть. Искусственный нейрон, модель которого приведена на рис. 6.1, в первом приближении имитирует свойства биологического нейрона. Множество входных сигналов (х1,х2,х3, …, хп) поступает на искусственный нейрон. Каждый сигнал при этом характеризуется величиной связи или ее весом т-1 и после умножения на соответствующий вес поступает на суммирующий блок 5. Суммирующий блок, соответствующий телу биологического нейрона, складывает взвешенные входы, определяя текущее состояние нейрона как взвешенную сумму его входов:

Выход нейрона есть функция его состояния:

где/- активационная функция, моделирующая нелинейную передаточную функцию биологического нейрона и предоставляющая нейронной сети большие возможности.

Биологическая нейронная сеть представляет совокупность нейронов, соединенных между собой связями и образующими.

Рис. 6.1. Модель искусственного нейрона.

сетевую структуру. Нейронная сеть воспринимает поступающие входные сигналы и в процессе изменения своего состояния во времени формирует совокупность выходных сигналов.

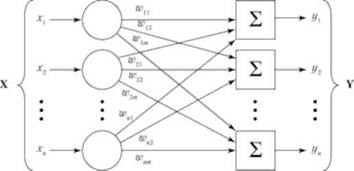

Простейшая нейронная сеть представлена на рис. 6.2. Изображенные окружности служат для распределения входных сигналов и не выполняют каких-либо вычислений. Вычисляющие нейроны обозначены квадратами, образующими слой в представленной простейшей однослойной нейронной сети. Каждый элемент из множества входов (вектор X) соединен с каждым искусственным нейроном отдельной связью, которой приписан вес, и далее каждый нейрон выдает взвешенную сумму входов в сеть. Соединения между выходами и входами элементов в слое образуют матрицу W с п строками и т столбцами, где п — число входов, am — число нейронов. Таким образом, вычисление выходного вектора Y, компонентами которого являются выходы yi нейронов, сводится к матричному умножению Y = X o W.

В настоящее время большинство функций, необходимых для создания, обучения и использования искусственных нейронных сетей (ИНС), реализовано в пакетах прикладных программ. Из российских разработок применяются нейропакеты NeuroPro, Excel Neural Package, EYE. Широко известны также пакеты Statistica Neural Networks и Neural Connection (многомерный нелинейный регрессионный анализ, прогнозирование временных рядов, построение оптимальных классификаторов, кластерный анализ).

Рис. 6.2. Простейшая однослойная нейронная сеть.

Результаты применения ИНС для прогнозирования временных рядов свидетельствуют о том, что нейросети во многих случаях превосходят по точности традиционные статистические методы, основанные на линейных авторегрессионных моделях, и методы сглаживания.

Широкое применение ИНС для прогнозирования на финансовых рынках несколько сдерживается невозможностью анализа принципиально новых ситуаций, когда одним из условий успешного прогнозирования служит достаточная представительность предыстории ряда и его стационарность (в широком смысле).

Примитивная гипотеза эффективного рынка может быть с очевидностью опровергнута, если рынок «зашумлен» наличием неравновесных цен, психологическими барьерами и возвратными движениями цен при достижении крайних значений. Такие новые технологии, как нейронные сети, позволяют получать возможности для извлечения прибыли на ограниченных отрезках времени и на краткосрочных контрактах. Поскольку новые методы позволяют исследовать ранее не использовавшиеся модели с нелинейной спецификацией, преимущества этих методов перед традиционными объясняются как раз более точной спецификацией, а не свойствами эффективности рынка.

Наиболее известный и признанный теоретический результат в области финансов — это модель Блэка — Шоулса для определения цены опционов. Согласно этой модели цена опциона прямо определяется предсказуемыми показателям и наличного рынка соответствующих основных ценных бумаг. Характерная особенность опционов состоит в том, что небольшие начальные вложения позволяют получать прибыль от изменения рыночных курсов, соответствующую большому количеству акций (так называемый леверидж). Известно предположение, что эти соображения должны приводить к тому, что цены акций будут следовать за ценами опционов. За большинством сделок по опционам рано или поздно следуют сделки по соответствующим акциям — в частности потому, что продавцы (падписатели) опционов немедленно хеджируют свои позиции сделками на рынке акций (дельта-хеджирование), а также потому, что многие контракты исполняются раньше срока (там, где используются опционы американского типа). В результате та информация, на основании которой принимаются решения по сделкам с опционами, в некотором преобразованном виде передается на рынок акций.

Опционы дают инвестору наилучшие возможности для управления акционерным риском. Если кто-то из участников рынка предвидит его возможное потрясение (зависящее от наступления определенных событий), то это отразился на структуре позиций рынка опционов, а на рынке наличности может никак не проявиться. Ф. Блэк показал, что в определенных случаях опционный эквивалент позиции по акции может иметь для инвестора иную (более высокую или более низкую) неявную ценность, чем сама акция. Это различие может объясняться всевозможными издержками на совершение сделок (так называемыми транзакционными издержками), ограниченным капиталом для совершения наличных сделок, преимуществами в отношении дивидендов и налогов. Таким образом, причины того, что инвестор, располагающий новой информацией, скорее предпочтет воспользоваться ею па рынке опционов, чем па рынке акций, лежат в институциональном устройстве рынка.

Рынок опционов и рынок соответствующих акций, несомненно, связаны друг с другом, хотя по вопросу о направленности и характере этой связи есть различные мнения. Поэтому для нейронной сети, рассчитанной на прогнозирование поведения цен акций, данные о позициях па рынке опционов представляют собой важный источник потенциальной информации.

В последнее время все большее внимание также уделяется исследованию финансовых временных рядов с точки зрения теории хаоса. Все большее распространение приобретает точка зрении, что финансовый рынок подвержен, помимо случайных колебаний, колебаниям, имеющим другую структуру. Развитие теории в этом направлении позволило выявить сущность и взаимосвязь скрытых и неявных экономических процессов. Как один из результатов развития этой теории, появилась возможность построения более адекватных моделей для целей прогнозирования и повышение точности прогноза на большее время, по сравнению с ИНС.

При анализе хаотических явлений выявляются критерии, позволяющие прежде все обнаружить (выявить) временной ряд, являющийся хаотическим или имеющим хаотическую составляющую, получить количественную оценку хаоса, сравнить теоретические и экспериментальные наблюдения.

Введение

критериев позволяет находить ответы и на следующие вопросы:

- — каково количество переменных, необходимых для моделирования динамики системы;

- — какие изменения значений критериев могут указывать па важные изменения в динамическом поведении системы.

В задаче формирования критериев используются два различных, по связанных подхода. В первом случае акцепт делается на динамике (временной зависимости) хаотической характеристики. К этой группе относятся, в первую очередь показатели Ляпунова и меры, связанные с энтропией системы. Сюда же можно отнести спектральную плотность мощности и автокорреляционную функцию, объединенные в спектрально-корреляционном анализе. Второй подход отражает геометрическую природу траекторий в пространстве состояний. К этой группе принадлежат критерии, определяемые через фрактальную и корреляционную размерности.

Эти два подхода дополняют друг друга. В первом выражается, например, действительная временная зависимость расходящихся траекторий; во втором — рассматриваются «отпечатки», оставляемые этими траекториями. Интуитивно ожидается, что эти два подхода связаны между собой, но к настоящему времени теоретической основы такой связи еще не разработано, что и обусловливает необходимость применения нескольких критериев, в частности таких, как критерии, основанные на спектральном анализе временного ряда:

- — показатель Херста;

- — показатели Ляпунова;

- — энтропия Колмогорова;

- — фрактальная размерность;

- — корреляционная размерность.

Из анализа спектра временного ряда следует (чисто прагматическое определение хаоса, называемое псевдоопределением). Временной ряд, порождаемый динамической системой, считается хаотическим, если его спектральная плотность мощности содержит непрерывную часть (широкую полосу) независимо от возможного наличия пиков. Можно также воспользоваться иным критерием: автокорреляционная функция временного ряда должна обращаться в нуль вне конечного интервала времени. И в том и в другом случае в основе лежит одно и то же понятие: потеря рассматриваемым процессом памяти о самом себе. Это означает, что знание состояния системы в течение сколь угодно продолжительного интервала времени не позволяет предсказывать дальнейшую эволюцию системы. Тем самым непредсказуемость признается качеством, которое определяет хаос. Такому определению хаоса недостает строгости, и оно неизбежно таит в себе неоднозначность. Между предсказуемостью и непредсказуемостью не существует разделяющей их четкой границы, поэтому остается открытым ряд важных вопросов.

В целом, спектральный анализ полезен в исследовании динамических систем с несколькими частотами, но хаотический и случайный режимы поведения не могут быть различены этим методом. Иногда невозможно даже осуществить разделение между хаотическим и квазипериодическим сигналами.

При анализе динамики временных рядов, «выглядящих случайно», на финансовом рынке для обнаружения хаотичности наиболее часто используют показатели следующих критериев:

- — показатель Херста не равен 0,5;

- — автокорреляционная функция быстро спадает;

- — спектр мощности сосредоточен в низкой полосе частот;

- — наблюдается дробность размерности аттрактора;

- — сечение Пуанкаре состоит из точек, заполняющих пространство;

- — существуют положительные показатели Ляпунова.

Применительно к финансовым данным можно использовать следующую содержательную и качественную трактовку: показатель Херста определяет влияние информации на временной ряд данных.

Для получения численной оценки показателя Херста Н строится график временной зависимости нормированного размаха й/5 временного ряда от Л' числа наблюдений в двойном логарифмическом масштабе и ее линейная аппроксимация. Наклон аппроксимирующей прямой и есть оценка показателя Херста:

где Н — показатель Херста; Я. - размах отклонения в рассматриваемом временном ряду; 5 — среднеквадратичное отклонение; N — число наблюдений; а — константа из интервала 0−1.

Экономическая трактовка показателя Херста обозначает влияние информации на временной ряд данных. Значение Я = 0,5 подразумевает случайное блуждание, последующие события некоррелированы с предыдущими, уже учтенными рыночной информацией; Н > 0,5 — влияние предыдущих событий на поведение рынка в будущем, некоторое время спустя, информационное влияние сказывается в течение больших периодов времени; Н < 0,5 — непредсказуемое изменение временного ряда, его сильную волатильность и изменчивость, частую смену участков спада и подъема.

В 1971 г. был введен математический образ динамического хаоса — странный аттрактор. Слово «странный» подчеркивает два свойства аттрактора. Это, во-первых, необычность его геометрической структуры. Размерность странного аттрактор является дробной (фрактальной). Во-вторых, странный аттрактор — это притягивающая область для траекторий из окрестных областей. При этом все траектории внутри странного аттрактора динамически неустойчивы, что выражается в сильной (экспоненциальной) расходимости близких в начальный момент траекторий.

Для характеристики аттракторов введено понятие размерности, которая определяет количество информации, необходимое для задания координат точки, принадлежащей аттрактору, в рамках указанной точности.

Установлено, что фрактальная размерность странных аттракторов дробная. Это представляет серьезный недостаток для странных аттракторов, так как они пространственно неоднородны, т. е. некоторые области аттрактора посещаются чаще других. Размерности, определяемые с учетом вероятности посещения траекторией различных областей аттрактора в фазовом пространстве, называют вероятностными.

Задача выработки оптимальной стратегии поведения инвестора па рынке финансовых инструментов в условиях колебаний вероятностных характеристик и недостаточной статистики является очень сложной. Управление портфелем финансовых инструментов формируется по принципу обратной связи при наличии возмущений, действующих на динамическую систему в виде неопределенностей изменения доходностей финансовых инструментов. Требование оптимальности при этом состоит в минимизации (по управляющим воздействиям) максимума показателя качества по неопределенным факторам рынка.

Такого рода задачи решаются в предположении, что статистическое описание неопределенностей в изменении доходностей финансовых инструментов отсутствует, а вся априорная информация исчерпывается заданием выпуклых компактных множеств значений возмущений. Получаемое при этом управление не носит жестко программный характер. В реальном времени, на основании заранее спроектированного алгоритма синтеза с учетом текущих значений доходностей в виде множеств (интервалов), которые продиктованы ситуацией па рынке, производится выработка управляющих решений на каждом шаге, на котором имеется возможность заключать расчетные фьючерсные контракты и опционы.

Выработка стратегии поведения инвестора на рынке в условиях неопределенности основана на определенных правилах, обеспечивающих минимум некоторому функционалу, и в конечном счете, разрабатываются математические модели динамического программирования.

Специалистам, работающим на фондовом рынке, постоянно приходится оценивать параметры, характеризующие операции с ценными бумагами. Рассмотрим основные понятия и приведем формулы, которые используются при финансовых вычислениях.