Факторные модели, арбитражная теория ценообразования

Рыночная модель позволяет отчетливо понять эффект диверсификации: при m>? и хk>0 доходность и рыночный риск усредняются, а собственный риск стремится к нулю. Последнее обстоятельство следует из того, что собственный риск есть сумма т слагаемых, в каждом из которых стоит множитель порядка 1 /т2. В развитой в работах Ролла и Росса (1976) арбитражной теории ценообразования (APT) используется… Читать ещё >

Факторные модели, арбитражная теория ценообразования (реферат, курсовая, диплом, контрольная)

Назначение факторных моделей — предоставить управляющему портфелем модель расчета характеристик портфеля, которая:

¦ содержит существенно меньше параметров, чем общая модель Марковица;

¦ достаточно хорошо объясняет изменчивость доходностей используемых активов через один или несколько (небольшое число) факторов с ясным экономическим смыслом.

Исторически первой такой моделью стала рыночная модель Шарпа, тесно связанная с САРМ.

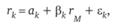

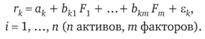

Уравнение модели:

где k — номер актива; в качестве rм, как и в САРМ, на практике используется значение рыночного индекса.

Предположения модели:

Таким образом, остатки? k модели для различных активов предполагаются не связанными ни друг с другом, ни с колебаниями рынка.

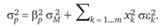

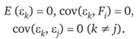

Следствия:

Доходность и риск произвольного портфеля в рыночной модели получаются подстановкой этих величин в соответствующие соотношения модели Марковица, что дает:

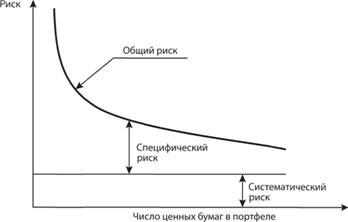

Рыночная модель позволяет отчетливо понять эффект диверсификации: при m>? и хk>0 доходность и рыночный риск усредняются, а собственный риск стремится к нулю. Последнее обстоятельство следует из того, что собственный риск есть сумма т слагаемых, в каждом из которых стоит множитель  порядка 1 /т2.

порядка 1 /т2.

Схематично эффект диверсификации представлен на рис. 11.7.

Рис. 11.7. Эффект диверсификации Рыночная модель Шарпа — частный случай однофакторной модели, где в качестве фактора взята доходность на рыночный индекс.

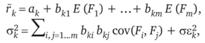

Уравнения факторной модели общего вида:

Предположения модели:

Тогда ожидаемые доходности, риски и ковариации бумаг вычисляются по формулам:

где первое слагаемое — так называемый факторный риск; второе слагаемое — нефакторный риск;

Затем для произвольного портфеля производится их подстановка в соответствующие соотношения модели Марковица.

Итак, общая схема построения факторной модели:

- 1) из содержательных соображений выбираются факторы;

- 2) по статистическим или прогнозным данным методом множественной линейной регрессии вычисляются константы аk и чувствительности bk;

- 3) оцениваются дисперсии и корреляции остатков? k, их корреляции с факторами, коэффициенты детерминации;

- 4) в случае если модель признана неудовлетворительной, повторяются шаги 1−3;

- 5) если требуется, рассчитывается оптимальный портфель.

Примеры выбора факторов в факторной модели:

¦ Фама, Френч — индекс рынка; разность индексов доходностей больших и малых компаний; разность индексов доходностей компаний с большим и маленьким отношением балансовой стоимости к рыночной;

¦ Чен, Ролл, Росс — темп промышленного роста; непредвиденная (unexpected) инфляция; разница доходностей между долгосрочными и краткосрочными облигациями; разница между доходностью государственных облигаций и облигаций инвестиционного класса;

¦ Salomon Broth. — уровень инфляции, темп роста ВНП, уровень процентных ставок, изменение цены на нефть, темп роста расходов на оборону.

Как и САРМ, факторные модели содержат в себе инструмент для оценки активов и портфелей. Этим инструментом является понятие факторного арбитража. Под арбитражем в теории финансов понимается любая возможность получения прибыли без риска и при нулевых затратах. Наиболее известным видом арбитража является заключение двух противоположных сделок с одним активом. Однако арбитражная сделка может быть устроена сложнее и включать большее число позиций.

Пример 11.6

" Портфельный" арбитраж:

Акции | Текущая цена | Будущая цена | |

сценарий 1 | сценарий 2 | ||

А | |||

В | |||

С | |||

Можно заметить, что портфель из акций А, В с долями хл = 0,4, хв = 0,6 в обоих сценариях имеет такие же выплаты, как и акция С. Сценарий 1:

0,4 • 50 + 0,6 • 30 = 38.

Сценарий 2:

0,4 • 100 + 0,6 • 120=112.

Текущая стоимость портфеля равна: 0,4 • 70 + 0,6 • 60 = 64.

Его покупка в сочетании с короткой позицией по С является арбитражной сделкой. При непосредственном взгляде на таблицу возможность арбитража не является очевидной. В реальных ситуациях, с большим числом задействованных активов, для распознавания арбитражных ситуаций требуются специальные методы.

В развитой в работах Ролла и Росса (1976) арбитражной теории ценообразования (APT) используется специальное понятие факторного, или асимптотического, арбитража: в условиях принятой факторной модели под арбитражным портфелем понимается портфель, имеющий:

- 1) нулевую начальную стоимость;

- 2) нулевую чувствительность к каждому из факторов (и, следовательно, нулевой факторный риск);

- 3) положительную ожидаемую доходность.

Таким образом, арбитражный в смысле APT портфель может нести риск, но этот риск может быть только нефакторным. Сохранение термина «арбитраж» связано с тем, что здесь неявно используется свойство диверсифицированных портфелей иметь незначительный нефакторный риск (это свойство было проиллюстрировано для рыночной модели Шарпа и сохраняется во всех факторных моделях).

Пример 11.7

Факторный арбитраж для однофакторной модели:

Акция | Чувствительность к фактору | Ожидаемая доходность, % |

А. | 0,8. | |

В | 1,2. | |

С | 0,6. |

Портфель с долями: хА = -0,3; xв = 0,1; хс = 0,2 является арбитражным.

Основное положение APT: при равновесных ценах арбитражный портфель невозможен.

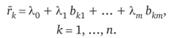

Применение средств линейной алгебры позволяет установить условие отсутствия арбитража: должны существовать константы ?0, ?1, …, ?т, такие, что.

Количество уравнений равно количеству активов, а количество переменных равно количеству факторов плюс один. Условие является достаточно сильным, так как обычно п много больше т. Реально на рынке всегда присутствуют отклонения от условия отсутствия арбитража. Если такие отклонения становятся значительными, в рамках APT это является сигналом для корректировки портфеля инвестора путем добавления к нему арбитражного портфеля. В результате такой корректировки стоимость и факторный риск портфеля не меняются, а его ожидаемая доходность возрастает.

Согласование САРМ и APT. Хотя APT была выдвинута как альтернатива САРМ, две модели не противоречат друг другу, что можно проиллюстрировать на примере рыночной модели Шарпа:

Мы видим, что с точностью до обозначений условие отсутствия арбитража совпадает с уравнением SML.