Выбор и обоснование показателей для актуарных оценок

По странам СНГ численность таких работников составляет не более 25—40% от общей численности работающих, что означает, что большинство работающих в период трудовой деятельности не сможет заработать себе пенсии, приемлемой по размеру. В социальном страховании достигается тесная увязка размеров страховых выплат (пенсий, пособий) с размерами заработной платы и страховых тарифов, а также страховым… Читать ещё >

Выбор и обоснование показателей для актуарных оценок (реферат, курсовая, диплом, контрольная)

Устойчивость финансовой системы в значительной степени зависит от организации долгосрочного прогнозирования пенсионных обязательств и уровня их обеспеченности за счет страховых ресурсов.

Стоимость системы (расходы на выплату пенсий плюс административные расходы) зависит от условий и норм пенсионного обеспечения, а также демографической и экономической ситуации. При выборе механизма финансирования необходимо исходить из наиболее справедливого и рационального распределения стоимости по годам и между участниками системы.

Специфические показатели системы, такие как уровень собираемости страховых взносов, доля застрахованных, выходящих на пенсию по старости, инвалидности, по случаю потери кормильца, должны быть спрогнозированы на основе анализа условий и норм пенсионного обеспечения и предыдущего опыта развития системы.

Для моделирования финансовой устойчивости пенсионного страхования необходима достоверная информация на дату составления прогноза, отражающая численность застрахованного населения и величину его доходов:

- — численность застрахованных лиц;

- — величину страхуемых заработков;

- — продолжительность периодов страхового или трудового стажа;

- — величину текущих и долгосрочных пенсионных выплат.

Данные должны быть сгруппированы таким образом, чтобы обеспечить однородность характеристик каждой группы застрахованных лиц. Отдельные расчеты производятся для мужчин и женщин, а также для каждой группы населения, имеющей специфические условия и нормы пенсионного обеспечения. Гипотезы о возрастном распределении заработной платы и занятости формулируются для каждой отдельной группы Наконец, для прогнозирования ежегодных поступлений, связанных с инвестиционным доходом необходима информация о размерах резервов пенсионной системы (если таковые имеются) или пенсионных накоплений в рамках накопительных компонентов. Гипотезы изменения ставки процента должны базироваться на анализе природы активов, прошлых доходов и инвестиционной политики. Эти гипотезы должны соответствовать гипотезам экономического роста и изменения заработной платы.

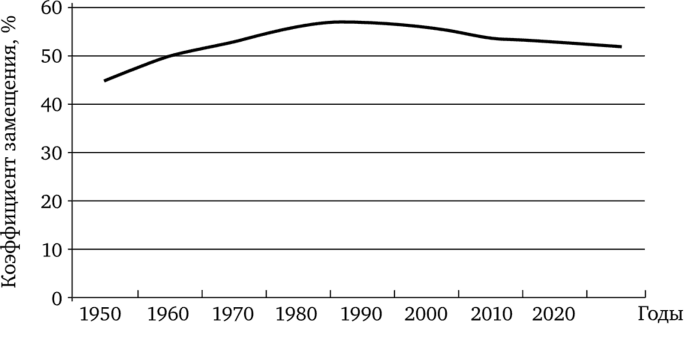

Стратегической установкой актуарной модели является ее ориентация на сохранение достигнутого уровня пенсий (принцип выполнение обязательств по ранее заработанным пенсионным правам), что можно проиллюстрировать стабильно высоким коэффициентом замещения на протяжении последних 50 лет (рис. 17).

Размер будущих пенсий представляет собой сложную функцию, определяемую продолжительностью страхового стажа, являющегося разновидностью трудового стажа, и величиной страхового взноса.

Например, баланс взносов и выплат в системе пенсионного страхования можно выразить следующей формулой:

Зп х Рт % х 12 х Npa6. х Тстр = Рп х 12 х NneH. х Тп, где Зп — размер средней заработной платы, руб.; Тстр — продолжительность периода внесения страховых платежей, лет. Рт % — размер страхового тарифа, в % от заработной платы работников; Рп — размер пособий и пенсии, руб.; 12 — число месяцев в году; Npa6. — численность застрахованных работников, млн человек; NneH. — численность получателей пособий и пенсий, млн человек; Тп — период предстоящих выплат пособий и пенсий, лет.

Рис. 17. Динамика коэффициента замещения пенсий в системе обязательного пенсионного страхования в странах Западной Европы в 1050—2015 гг. и прогнозные оценки

его изменения

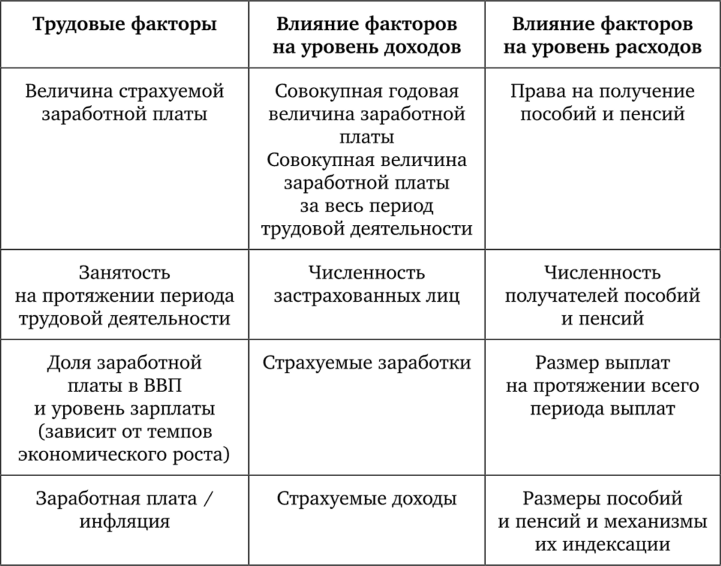

Баланс страховых взносов и страховых выплат в пенсионном страховании строится на учете, во-первых, величин заработной платы и размеров пособий и пенсий; во-вторых, численности застрахованных лиц и получателей пенсий; в-третьих, продолжительности периодов трудовой деятельности и продолжительности периодов выплат пенсий (рис. 18).

Актуарные расчеты свидетельствуют о том, что для накопления страховых пенсионных прав, достаточных для получения пенсии, размер которой составлял бы не менее 2,0—2,5 прожиточных минимума пенсионера требуется заработная плата, являющаяся базой начисления страховых взносов, размер которой составлял бы не менее Л—6 МРОТ (табл. 42).

По странам СНГ численность таких работников составляет не более 25—40% от общей численности работающих, что означает, что большинство работающих в период трудовой деятельности не сможет заработать себе пенсии, приемлемой по размеру. В социальном страховании достигается тесная увязка размеров страховых выплат (пенсий, пособий) с размерами заработной платы и страховых тарифов, а также страховым периодом (периодом накопления страховых прав), а поэтому распределение финансовой нагрузки в рамках каждого вида социального страхования между работодателями и работниками является ключевым моментом в формировании их мотивации к уплате страховых взносов.

Рис. 18. Основные социально-трудовые факторы, влияющие на финансовое равновесие системы пенсионного страхования

Распределение численности работников по размерам начисленной заработной платы в странах СНГ в 2016 г., в % от общей численности

Таблица 42

Страна. | Всего работников,. %. | В том числе с начисленной заработной платой. | |||

до 1 МРОТ. | 1—3 МРОТ. | 3—10 МРОТ. | свыше 10 МРОТ. | ||

Азербайджан. | 2,7. | 61,3. | 31,5. | 4,5. | |

Армения. | 2,1. | 64,6. | 29,8. | 3,5. | |

Беларусь. | 2,4. | 48,8. | 48,8. | ||

Казахстан. | 1Д. | 36,8. | 54,2. | 7,8. | |

Киргизия. | 0,3. | 4,9. | 41,6. | 53,2. | |

Молдавия. | 0,2. | 34,5. | 58,0. | 7,3. | |

Россия. | 1,8. | 37,2. | 51,5. | 9,5. | |

Таджикистан. | 4,9. | 36,5. | 39,5. | 19,1. | |

Украина. | 5,6. | 61,0. | 33,4. | ||

Источник: Информация «О состоянии с заработной платой в странах СНГ в 2016 году» // Вестник профсоюзов. Май 2017 г. С. 33, 38.

Оптимальными пропорциями такого распределения являются следующие соотношения: 2/3 ее величины приходится на работодателей и 1/3 — на работников, в отдельных странах государство дотирует некоторые виды социального страхования (табл. 43).

Таблица 43

Величины и пропорции распределения страховой нагрузки в системах социального страхования стран ЕС и России в 2016 г.

Страна | Страховые взносы, в % от заработной платы | Верхняя граница заработной платы, выше которой страховые взносы не взимаются | ||

Работодатели | Работники | Всего | ||

Австрия. | 25,1. | 17,2. | 42,3. | 3,0 тыс. евро в месяц. |

ФРГ. | 21,2. | 19,8. | 41,0. | 51,0 тыс. евро в год. |

Греция. | 28,2. | 15,4. | 43,6. | Отсутствует. |

Италия. | 35,1. | 9,5. | 44,6. | 20,5 тыс. евро в год — для медицинского страхования. |

Нидерланды. | 29,4. | 25,6. | 55,0. | 37,7 тыс. евро в год — для страхования инвалидов. |

Франция. | 38,9. | 12,5. | 51,4. | 25,6 тыс. евро в год. |

Россия. | 30,5. | —. | 30,5. | Регрессивная шкала. |

Источник: Social Security Programs Throughout the World—2016, US Social Security Administration; Complementory and private pensions throughout the World. 2016. ISSA.

Оценка величины резервируемых средств на краткосрочные (в пределах календарного года) и долгосрочные выплаты (пенсий в течение нескольких десятков лет) определяется как в абсолютном выражении, так и процентном отношении к ежегодному страхуемому фонду оплаты труда.

Социальные стандарты общественно необходимого уровня затрат на рабочую силу, рациональные и другие научно обоснованные уровни удовлетворения потребностей работников должны учитывать структуру семьи, стоимость потребительских товаров и услуг, получение качественного образования и медицинской помощи, обеспеченность жильем.

Уровень средних затрат на рабочую силу в России по сравнению с развитыми странами остается низким. Даже с учетом меньшей по сравнению с развитыми странами производительности труда в России (в 2—3 раза), разрыв в заработной плате составляет 3—5 раз. Соответственно база формирования страховых ресурсов остается изначально низкой.

Конечной целью актуарного моделирования является определение размера страхового тарифа и соответствующих обязательств для различных вариантов финансирования и сценариев экономического и демографического развития, что позволяет помочь исполнительной и законодательной власти в определении оптимальной финансовой стратегии с учетом положения системы, финансовых целей, демографической и экономической ситуации. Например, важно оценивать финансовое обременение развития отраслей экономики, которое оказывают страховые платежи в систему пенсионного страхования. В табл. 44 приведены сведения о заработной плате, страховых взносах и совокупной величине оплаты труда по классам Общероссийского классификатора видов экономической деятельности (ОКВЭД2), относящимся к «Обрабатывающим производствам», в 2017 г.

Таблица 44

Заработная плата и страховые взносы по видам экономической деятельности в 2017 г., % затрат на производство и реализацию продукции, товаров, работ, услуг

Производство | Размеры заработной платы, тыс. руб. в месяц | Расходы на заработную плату | Стра ховые взносы | Величина ежемесячных страховых платежей работодателей в государственные внебюджетные фонды, руб. в месяц |

Производство пищевых продуктов. | 30,2 | 5,8 | 1,6 | |

Производство напитков. | 37,8 | 10.1 | 2.8 | 10 479 |

Производство табачных изделий. | 93,5 | 4,8 | 1,3 | 25 322 |

Производство текстильных изделий. | 22,7 | 11,3 | 3,4 | |

Производство одежды. | 20,8 | 15,0 | 4,2 | |

Производство кожи и изделий из кожи. | 21,1 | 15,7 | 4,6 | |

Обработка древесины и производство изделий из дерева и пробки, кроме мебели, производство изделий из соломки и материалов для плетения. | 25,4 | 12,3 | 3,5 | |

Производство бумаги и бумажных изделий. | 38,0 | 10,1 | 2,8 | 10 534 |

Деятельность полиграфическая и копирование носителей информации. | 31,2 | 14,6 | 4,0 | |

Производство кокса и нефтепродуктов. | 77,3 | 2,0 | 0,5 | 19 325 |

Производство | Размеры заработной платы, тыс. руб. в месяц | Расходы на заработную плату | Стра ховые взносы | Величина ежемесячных страховых платежей работодателей в государственные внебюджетные фонды, руб. в месяц |

Производство химических веществ и химических продуктов. | 43,8. | 8,8. | 2,5. | 12 443. |

Производство лекарственных средств и материалов, применяемых в медицинских целях. | 53,3. | 14,8. | 3,8. | 13 685. |

Производство резиновых и пластмассовых изделий. | 30,5. | 9,2. | 2,7. | |

Производство прочей неметаллической минеральной продукции. | 31,5. | 13,6. | 4,0. | |

Производство металлургическое. | 48,7. | 8,0. | 2,4. | 14 610. |

Производство готовых металлических изделий, кроме машин и оборудования. | 36,6. | 14,3. | 4,1. | 10 493. |

Производство компьютеров, электронных и оптических изделий. | 45,0. | 20,8. | 5,8. | 12 687. |

Производство электрического оборудования. | 35,0. | 12,9. | 3,6. | |

Производство машин и оборудования, не включенных в другие группировки. | 37,8. | 18,3. | 5,2. | 10 741. |

Производство автотранспортных средств, прицепов и полуприцепов. | 40,2. | 6,7. | 1,9. | 11 400. |

Производство прочих транспортных средств и оборудования. | 44,0. | 18,1. | 5,2. | 12 640. |

Производство мебели. | 22,3. | 14,9. | 4,3. | |

Производство прочих готовых изделий. | 29,2. | 14,2. | 3,9. | |

Ремонт и монтаж машин и оборудования. | 43,3. | 33,8. | 9,2. | 11 785. |

Источник: расчеты автора по видам экономической деятельности по данным Росстата.

Как свидетельствуют данные табл. 44 финансовое обременение большинства отраслей экономики России пенсионным страхованием весьма умеренное, что позволяет сделать вывод о том, что страховые платежи в системе пенсионного страхования являются выверенными по величине и пропорциям, а значит, умеренно допустимыми при определении стоимости затрат на рабочую силу.

Важнейшим показателем, влияющим на финансовое состояние пенсионной системы, является численность пенсионеров, высокая динамика которой является устойчивой тенденцией в последние годы (табл. 45).

Таблица 45

Численность пенсионеров в Российской Федерации, тыс. человек

Категория пенсионеров | На начало 2014 | На начало 2015 | На конец 2015 | Увеличение численности пенсионеров за 2015 |

Всего пенсионеров (без учета увеличения численности пенсионеров в Республике Крым и г. Севастополя). | 41 024,9. | 41 483,9. | 41 983,9. | 500,9. |

В том числе: | ||||

Пенсионеров — получателей страховой пенсии. | 37 722,6. | 38 137,6. | 38 595,6. | 458,0. |

Пенсионеров — получателей пенсий по государственному пенсионному обеспечению. | 3302,3. | 3346,3. | 3389,2. | 42,9. |

Из них: | ||||

Пенсионеры, получающие социальные пенсии. | 2947,2. | 2983,7. | 3018,4. | 34,7. |

Кроме того, военные пенсионеры — получатели страховой пенсии по старости. | 586,6. | 626,0. | 664,0. | 38,0. |

Источник: Материалы ПФР к проекту Федерального закона «О бюджете Пенсионного фонда Российской Федерации на 2015 год и на плановый период 2016 и 2017 годов».

Статистика возрастной структуры населения России демонстрирует устойчивую тенденцию старения населения и увеличение доли старших возрастных групп, которая сохранится и в дальнейшем. При этом наблюдается ежегодное значительное сокращение численности населения в трудоспособном возрасте, обусловленное вступлением в трудоспособный возраст относительно малочисленных поколений людей, рожденных в нестабильные 1990;е гг. и выбытием многочисленных поколений, рожденных в послевоенное время (табл. 46).

Таблица 46

Демографический прогноз изменения численности и возрастной структуры населения России до 2019 г. (средний вариант)

Показатели. | |||||

Численность постоянного населения, млн человек. | 146,4. | 146,7. | 147,0. | 147,2. | 147,4. |

В том числе: | |||||

Численность населения трудоспособного возраста. | 84,8. | 83,7. | 82,8. | 81,8. | 81,2. |

Численность населения старше трудоспособного возраста. | 35,6. | 36,4. | 37,1. | 37,7. | 38,2. |

Ожидаемая продолжительность жизни при рождении, лет. | 71,4. | 71,6. | 71,9. | 72,2. | 72,5. |

Источник: Демографический прогноз Росстата до 2019 г.

Обозначенные выше тенденции, а также увеличение удельного веса населения моложе трудоспособного возраста в результате роста рождаемости приведут к росту демографической нагрузки, в том числе и на пенсионную систему, которая увеличится с 726 нетрудоспособных на 1000 лиц трудоспособного возраста в 2015 г. до 816 в 2019 г.

В период с 2015 до 2019 г. ожидаемая продолжительность жизни в Российской Федерации увеличится с 71,4 г. в 2015 г. до 72,5 лет к 2019 г., что будет влиять на повышение пенсионных расходов.

На пенсионное страхование также неблагоприятно будет влиять и снижение численности занятого населения, абсолютная величина которого сократится с 68,6 млн человек в 2015 г. до 67,5 млн человек в 2019 г.

Смысловое содержание пенсионных институтов (экономические и правовые их характеристики) в России во многом принципиально отличается от их аналогов в ЭРС. Обязательное, добровольное и личное страхование в развитых странах Западной Европы обеспечивает высокий материальный достаток (размер пенсии составляет 60—80% от заработной платы) для 70—80% пенсионеров.

Средний коэффициент замещения (для средней заработной платы) по странам ОЭСР оценивается на уровне 58,0%.

В ряде стран (Австрия, Испания, Италия) он превышает 75%. Около 50% заработка компенсируют пенсионные системы во Франции, Швейцарии, Японии, Норвегии. Коэффициент замещения для низкооплачиваемых работников значительно выше (73,2% в среднем) и меньше варьируется от страны к стране. Данный факт объясняется тем обстоятельством, что на каких бы принципах ни базировались системы, обеспечение минимальных гарантий пенсионерам является обязательным элементом любой из них.

В России ситуация другая: размер пенсии низкий. Коэффициент замещения пенсией заработной платы составляет 34% от заработной платы, а имеющий место хронический дефицит бюджета ПФР (по текущим пенсиям) вызовет его понижение в среднесрочной перспективе.

Что касается покупательной способности пенсий, то в России даже средняя по размеру пенсия позволяет приобретать всего 1,6 набора потребительской корзины пенсионера, а почти 50% пенсионеров получают пенсию, которая несущественно превышает прожиточный минимум.

Для исправления ситуации принят закон о повышении пенсионного возраста (на 12 месяцев ежегодно), предусматривающий установление его на уровне 65 и 60 лет для мужчин и женщин соответственно. Это позволит в определенной степени замедлить увеличение пенсионной нагрузки на трудоспособное население, остановить процесс роста удельного веса пенсионеров, позволит приостановить падение коэффициента замещения и постепенно восстановить его до уровня 2010 г. (до 36% от средней заработной платы), а также повысить покупательную способность пенсий в среднесрочной перспективе (табл. 47).

Таблица 47

Прогноз изменения численности пенсионеров, покупательной способности пенсий и коэффициента замещения в России в период 2018—2021 гг.

Показатели | ||||

Численность пенсионеров всего, тыс. человек. | 43 510. | 43 948. | 43 646. | 43 328. |

В том числе: | ||||

Пенсионеров — получателей страховой пенсии, тыс. человек. | 39 861. | 40 217. | 39 798. | 39 392. |

Среднегодовой размер страховой пенсии неработающих пенсионеров, руб. в месяц. | 13 684. | 14 814. | 15 733. | 16 631. |

Прожиточный минимум пенсионера (ПМП), руб. в месяц. | ||||

Покупательная способность страховой пенсии, наборов ПМП. | 1,60. | 1,67. | 1,73. | 1,76. |

Размер среднемесячной заработной платы, руб. | 43 008. | 45 639. | 48 099. | 51 236. |

Коэффициент замещения, соотношение размера средней пенсии к заработной плате, в %. | 31,8. | 32,4. | 32,7. | 32,44. |

Индексация (увеличение) страховой пенсии и фиксированной выплаты к ней с 1 января, в %. | 3,7. | 7,5. | 6,6. | 6,3. |

Стоимость одного пенсионного коэффициента (на 1 января), руб. | 81,49. | 87,24. | 93,00. | 98,86. |

Источник: расчеты автора по данным проекта федерального закона «О бюджете Пенсионного фонда Российской Федерации на 2019 год и на плановый период 2020 и 2021 годов».

Прогнозные оценки характеристик покупательной способности пенсий и коэффициента замещения в период до 2021 г. свидетельствуют, что положительные тенденции будут весьма скромные. Во многом это связано с рядом причин. Во-первых, за последние 25 лет существенно уменьшилась доля наемных работников, резко возросла доля самозанятых лиц, что привело к существенному снижению охвата пенсионным страхованием. Во-вторых, возник феномен «серой заработной платы», что препятствует полноценной уплате страховых взносов. Например, бюджет ПФР недополучает примерно 40% от возможного объема поступлений. В-третьих, заработная плата у большинства работающих не превышает по покупательной способности 4—5 прожиточных минимумов работающих, что не позволяет рассматривать финансовое обременение работающих как реальный вариант решение вопроса их вовлечения в страховой процесс, а значит снижает их возможности контролировать процесс накопления пенсионных прав.

Так, существующая система заработной платы в стране не позволяет наемным работникам с низкой и средней заработной платой (1—6 дециль) накапливать с помощью страховых отчислений в пенсионный фонд на протяжении 36—38 лет (средний период трудового стажа женщин и мужчин) достаточных по объему финансовых ресурсов, позволяющих заработать пенсию, величина которой обеспечивала их покупательную способность в размерах 2,5—3,0 прожиточных минимумов пенсионера.

На пенсионное обеспечение ЭРС расходуют ресурсы, оцениваемые по объему в 14—20% ВВП. Например, уже сегодня расходы на государственные пенсии составляют: в ФРГ — 16,8% ВВП, во Франции — 17%, в Австрии — 18%, в Италии — 20%.

В России на пенсионное обеспечение тратится не более 8,5 % ВВП.

Важно подчеркнуть, что устойчивый дефицит финансовых средств на пенсионное обеспечение наблюдается на протяжении достаточно длительного периода. В постсоветский период для его устранения многократно пересматривалась пенсионная формула. Однако по истечении.

2—3 лет после очередного пересмотра дефицит снова становился трудноразрешимой проблемой.

Это свидетельствует о системном кризисе системы пенсионного обеспечения, которая, кроме того, что она дефицитная, но и не может обеспечить приемлемый уровень пенсий в среднеи долгосрочной перспективе. Основными причинами этого является незавершенность формирования института пенсионного страхования, низкий уровень охвата пенсионным страхованием, низкоэффективная система заработной платы, являющейся базой начисления страховых тарифов.

Примечательно в этой связи, что в официально утверждаемых бюджетах ПФР отсутствуют данные о численности застрахованных лиц, за которые работодатели уплачивают страховые взносы, что затрудняет анализ уровня охвата пенсионным страхованием и не позволяет производить оценку эффективности функционирования пенсионного страхования в России.

Наши оценки, свидетельствуют о том, что на конец 2017 г. полноценным пенсионным страхованием в России охвачено не более 65% от общей численности экономически активного населения, что свидетельствует о том, что дефицит бюджета ПФР в среднеи долгосрочной перспективе будет только нарастать.

Это во многом объясняет существующую практику пересмотра норм страхования, переход с 2016 г. на пенсионную формулу, с помощью которой невозможно оценить застрахованным лицам размер своей пенсии и целый ряд других изъянов, которые скрывают истинное положение состояния бюджета ПФР.