Расчет денежных потоков предприятий

Выводы: Проведя расчет денежных потоков прямым и косвенным методом, мною были получены практических навыки применения прямого и косвенного метода расчета деежных потоков. По результатам расчетов можно сделать следующие выводы. Приток денежных средств составил 15 285 тыс. руб., а отток — 12 088 тыс. руб. В результате совокупное увеличение поступления денежных средств по всем видам деятельности… Читать ещё >

Расчет денежных потоков предприятий (реферат, курсовая, диплом, контрольная)

Контрольная работа.

«Финансовый менеджмент».

Минск2014.

Задание 1.

Цель: получение практических навыков применения прямого и косвенного метода расчета денежных потоков.

Расчет денежных потоков предприятий Исходные данные: денежный актив финансовый Таблица 1.1.

Показатели. | Значение показателя по вариантам, тыс. усл. ед. |

Денежные средства на начало периода. | |

Выручка от:

|

|

Поступления от продажи излишнего оборудования. | |

Поступления от продажи акций предприятия. | |

Краткосрочный банковский кредит. | |

Оплата сырья и материалов. | |

Оплата труда. | |

Ремонт и содержание оборудования. | |

Услуги сторонних организаций. | |

Платежи в бюджет. | |

Отчисления в централизованные фонды. | |

Проценты за кредит. | |

Прочие расходы (аренда, реклама и др.). | |

Приобретение нематериальных активов. | |

Приобретение пая в производственном кооперативе. | |

Получение долгосрочной ссуды. | |

Выплата дивидендов по акциям. | |

Целевые поступления. |

Решение: Одной из ключевых задач финансового менеджмента является оптимизация объема и структуры денежных потоков предприятия за определенный период времени. На практике используется два метода расчета денежных потоков предприятия — прямой и косвенный.

- 1) составление отчета о движении денежных средств предприятия с использованием прямого метода;

- 1.1 Прямой метод отличает простата, непосредственная связь с регистрами бухгалтерского учета, удобство расчета показателей и контроля за поступлением и расходованием денежных средств. Сущность метода состоит в прямом сопоставлении поступлений (притока) денежных средств и их расхода (оттока). При этом выделяют три вида хозяйственных операций и соответственно связанных с ними денежных потоков: текущая, инвестиционная и финансовая. Недостатком данного метода является то, что он не учитывает взаимосвязь между финансовым результатом и абсолютным размером денежных средств предприятия.

Текущая деятельность связана с производством и реализацией продукции (работ, услуг). Движение денежных средств здесь отражают операции, связанные с:

- · поступлением выручки от реализации продукции работ услуг,

- · реализацией материалов и запасов,

- · оплатой счетов поставщиков, бюджетных ассигнований и целевого финансирования,

- · расчетами с бюджетом, по заработной плате,

- · получением и погашением краткосрочных кредитов банков,

- · оплатой процентов по данным кредитам и др.

По инвестиционной деятельности учитываются операции, отражающие реальные и портфельные инвестиции:

- · покупка и продажа внеоборотных активов,

- · предоставление и погашение долгосрочных займов,

- · долгосрочные финансовые вложения,

- · полученные проценты от инвестиционной деятельности и прочие.

Финансовая деятельность — это операции по краткосрочному финансированию предприятия:

- · реализация и выкуп собственных акций,

- · облигационные займы и их погашение,

- · выплата и получение дивидендов,

- · целевое финансирование и поступления,

- · осуществление краткосрочных финансовых вложений и др.

Рассмотрим поступление денежных средств для нашей ситуации:

- 1) от текущей деятельности — выручка от реализации продукции, выполнения работ, услуг: 7000 +190 = 7 190 тыс. усл. ед.;

- 2) от инвестиционной деятельности — поступления от продажи излишнего оборудования: 1 600 тыс. усл. ед.

- 3) от финансовой деятельности:

- · поступления от продажи акций предприятия;

- · краткосрочный банковский кредит;

- · целевые поступления;

- · получение долгосрочной ссуды.

- 2900 + 2000 + 655+940 = 6 495 тыс. усл. ед.

Платежи:

- 1) по текущей деятельности:

- — оплата сырья и материалов;

- — оплата труда

- — ремонт и содержание оборудования;

- — услуги сторонних организаций;

- — платежи в бюджет;

- — отчисления в централизованные фонды;

- — проценты за кредит;

- — прочие расходы (аренда, реклама и др.)

- 3500 + 1690 + 925 + 290 + 600 + 240 + 220+210 = 7 675 тыс. усл. ед.

- 2) по инвестиционной деятельности:

- — приобретение нематериальных активов;

- — приобретение пая в производственном кооперативе;

- 113 + 2400 = 2 513 тыс. усл. ед.

- 3) по финансовой деятельности — выплата дивидендов по акциям: 1900 тыс. усл. ед.

Отчета о движении денежных средств предприятия с использованием прямого метода представлен в таблице 1.2. составление;

Таблица 1.2 Отчет о движении денежных средств (прямой метод).

Показатели. | Сумма. | В % к итогу. |

1. Денежные средства на начало периода. | ||

1. Поступление денежных средств: | ||

— от текущей деятельности. | 7 190. | 47,0%. |

— от инвестиционной деятельности. | 1 600. | 10,5%. |

— от финансовой деятельности. | 6 495. | 42,5%. |

Итого: | 15 285. | 100,0%. |

2. Платежи: | ||

— по текущей деятельности. | 7 675. | 63,5%. |

— по инвестиционной деятельности. | 2 513. | 20,8%. |

— по финансовой деятельности. | 15,7%. | |

Итого: | 12 088. | 100,0%. |

3. Финансовый результат: | ||

— по текущей деятельности. | — 485. | — 15,2%. |

— по инвестиционной деятельности. | — 913. | — 28,6%. |

— по финансовой деятельности. | 4 595. | 143,7%. |

Итого: | 3 197. | 100,0%. |

4. Денежные средства на конец периода. | 3 377. |

Приток денежных средств составил 15 285 тыс. руб., а отток — 12 088 тыс. руб. В результате совокупное увеличение поступления денежных средств по всем видам деятельности составило 3 197 тыс. руб., остаток на конец года положительный, и составил 3 377 тыс. руб.

- 1.2 Расчет денежных потоков косвенным методом ведется от показателя чистой прибыли с необходимыми корректировками на статьи, не отражающие движение реальных денег по соответствующим счетам. В результате применения косвенного метода рассчитывается чистый денежный поток предприятия. Основные поправки, вносимые для восстановления чистого денежного потока:

- — добавить сумму начисленного износа по внеоборотным активам;

- — вычесть сумму списания остаточной стоимости недоамортизированных внеоборотных активов;

- — добавить остаточную стоимость реализованного имущества;

- — добавить возврат материалов при ликвидации основных средств или из производства;

- — вычесть прирост статей оборотных активов;

- — вычесть снижение статей краткосрочных обязательств;

- — добавить прирост статей краткосрочных обязательств.

Косвенный метод сложнее с аналитической точки зрения, но позволяет устранить недостатки прямого метода. Отчета о движении денежных средств предприятия с использованием косвенного метода представлен в таблице 1.3.

Таблица 1.3.

Показатели. | Сумма. | В % к итогу. |

I. Текущая деятельность. | ||

1. Чистая прибыль. | ||

2. Поправки, вносимые для восстановления чистого денежного потока. | ||

3. Чистый денежный поток. | 4,0%. | |

II. Инвестиционная деятельность. | ||

1. Приток средств. | 1 600. | |

2. Отток средств. | 2 513. | |

3. Чистый денежный поток. | — 913. | — 29%. |

III. Финансовая деятельность. | ||

1. Приток средств. | 6 495. | |

2. Отток средств. | 2 513. | |

3. Чистый денежный поток. | 3 982. | 125%. |

IV. Совокупный денежный поток. | 3 197. | |

V. Денежные средства на начало года. | ||

VI. Денежные средства на конец года. |

2) анализ структуры денежных потоков с учетом их классификации по текущей, инвестиционной и финансовой деятельности;

Анализ движения денежных средств, проведенный в данной таблице, показал, что сумма поступивших в организацию денежных средств за анализируемый период составила 15 285 тыс. руб., в том числе, по текущей деятельности 47,0%, по финансовой деятельности 42,5%, по инвестиционной деятельности 10,5% от общей суммы поступлений.

Денежный отток предприятия за анализируемый период составил 12 088 тыс. руб. Платежи по текущей деятельности составили наибольшую долю 63,5%, по инвестиционной деятельности — 20,8%, по финансовой деятельности — 15,7% .

3) контроль соблюдения условия финансового равновесия:

Денежные средства на начало периода + приток денежных средств — отток денежных средств? 0;

180+15 285−12 088? 0.

В нашем случае условие финансового равновесия соблюдается.

4) оценку избытка (дефицита) денежных средств и подготовка конкретных мероприятий по достижению сбалансированности и улучшения структуры финансовых потоков предприятия;

Отрицательные последствия избыточного денежного потока проявляются в потере реальной стоимости временно неиспользуемых денежных средств от инфляции, потере потенциального дохода от неиспользуемой части денежных активов в сфере краткосрочного их инвестирования, что в конечном итоге также отрицательно сказывается на уровне рентабельности активов и собственного капитала предприятия.

Приток денежных средств составил 15 285 тыс. руб., а отток — 12 088. Таким образом, остаток денежных средств на конец года составляет 3 377 млн. усл. ед., что на 3 197 тыс. усл. ед. больше, чем на начало года. Избыток денежных средств образовался за счет большого притока денежных средств по финансовой деятельности.

Приток по текущей деятельности 7 190 тыс. руб., а отток — 7 675 тыс. руб., что говорит об отрицательном денежном потоке по текущей деятельности. Отрицательный денежный поток по текущей деятельности свидетельствует в первую очередь о недостатке собственных оборотных средств даже для простого воспроизводства.

Разделение деятельности предприятия на три самостоятельных направления очень важно, так как положительная или равная нулю величина чистого денежного потока может быть получена за счет компенсации отрицательного денежного потока по операционной деятельности притоком средств от инвестиционной или финансовой деятельности. Недостатком является то, что при таком разделении сфер деятельности можно не увидеть убыточность предприятия, замаскированную положительным совокупным денежным потоком, как в нашем случае. Таким образом необходимо увеличивать поступления денежных средств от текущей деятельности.

Выводы: Проведя расчет денежных потоков прямым и косвенным методом, мною были получены практических навыки применения прямого и косвенного метода расчета деежных потоков. По результатам расчетов можно сделать следующие выводы. Приток денежных средств составил 15 285 тыс. руб., а отток — 12 088 тыс. руб. В результате совокупное увеличение поступления денежных средств по всем видам деятельности составило 3 197 тыс. руб., остаток на конец года положительный, и составил 3 377 тыс. руб. В тоже время, положительность денежного потока обусловлена доходами от финансовой деятельности предприятия, который компенсирует отрицательные результаты по текущей и инвестиционной деятельности. Отрицательный денежный поток по текущей деятельности свидетельствует в первую очередь о недостатке собственных оборотных средств даже для простого воспроизводств.

Задание 2.

Оценка и анализ эффективности ссудо-заемных операций.

Цель: Освоить практические навыки оценки и анализа эффективности ссудо-заемных операций при использовании простых и сложных процентов и различных схемах их начисления.

Исходные данные:

Данные для расчета наращенной суммы Табл. № 1.

№ варианта. | Показатели. | |

Исходная сумма, млн. руб. | Процентная ставка, %. | |

Период предоставления ссуды Табл.2.

№ варианта. | Дата выдачи. | Дата возврата. |

5.04.00. | 8.09.00. |

Решение:

Оценить и проанализировать с позиции кредитора:

1. Наращение исходной суммы на условиях простых и сложных процентов, если периоды наращения 90 дней, 180 дней, 1 год, 2 года, 5 лет, 20 лет.

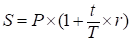

При расчете суммы простого процента используется следующая формула:

I = P Ч n Ч r,.

где I — общая сумма процента за весь период начисления;

Р — первоначальная сумма денежных средств;

n — количество периода начисления, в годах;

r — процентная ставка, выраженная десятичной дробью.

В этом случае наращенная сумма денежных средств (S) с учетом начисленной суммы процента определяется по формуле:

S = P + I =P Ч (1+n Ч r).

При использовании простых процентов, когда срок ссуды не равен целому числу лет, периода начисления процентов выражают дробным числом, т. е. как отношение числа дней, на которое представили ссуду к числу дней в году:

.

где t — число дней, на которое предоставили ссуду;

Т — число дней в году.

В этом случае наращенная сумма денежных средств определяется по формуле:

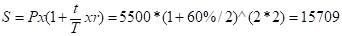

Принимаем, что в году 360 дней, а начисление процента ежегодное. Расчет наращения исходной суммы на условиях простых и сложных процентов, если периоды наращения 90 дней, 180 дней, 1 год, 2 года, 5 лет, 20 лет представлен в таблице 1.3.

Таблица 1.3.

сходная сумма, млн.руб. | Процен-тная ставка, %. | Период нара-щения, дней. | Период нара-щения, лет. | Общая сумма процента за весь период начисления, млн. руб. (простой процент). | Наращенная сумма денежных средств, млн. руб. (простой процент). | Общая сумма процента за весь период начисления, млн. руб. (сложный процент). | Наращенная сумма денежных средств, млн. руб. (сложный процент). |

60,00%. | 6 325. | 6 186. | |||||

60,00%. | 1 650. | 7 150. | 1 457. | 6 957. | |||

60,00%. | 3 300. | 8 800. | 3 300. | 8 800. | |||

60,00%. | 6 600. | 12 100. | 8 580. | 14 080. | |||

60,00%. | 16 500. | 22 000. | 52 172. | 57 672. | |||

60,00%. | 66 000. | 71 500. | 66 485 420. | 66 490 920. |

S90 = P x (1+n x r) = 5500(1+60%Ч90/360)=825 млн руб.

S 180= P x (1+n x r) = 5500Ч60%Ч180/360=1 650 млн руб.

S1 = P x (1+n x r) = 5500Ч60%Ч1=3 300 млн руб.

S2 = P x (1+n x r) = 5500Ч60%Ч2=6 600 млн руб.

- S 5= P x (1+n x r) = 5500Ч60%Ч5= 16 500 млн. руб

- S 20= P x (1+n x r) = 5500Ч60%Ч20=66 000 млн. руб

млн.руб.

млн.руб.

млн.руб.

млн.руб.

млн.руб.

млн.руб С точки зрения кредитора:

- · более выгодной является схема простых процентов, если срок ссуды менее одного года. Примером вышесказанного служат расчеты, представленные в таблице 6.1. В случае, когда ссуда предоставляется на 90 и 180 дней и начисляются простые проценты, общая сумма процентов больше, чем при сложных процентах, например, если ссуда предоставляется на 180 дней и начисляются простые проценты, общая сумма процентов составляет 1 650 млн руб., а сложных процентов 1 457 млн. руб

- · более выгодной является схема сложных процентов, если срок ссуды превышает один год (проценты начисляются ежегодно). В случае, когда ссуда предоставляется на 2, 5, 20 лет и начисляются простые проценты, общая сумма процентов составляет меньше, чем при сложных процентах, например, если ссуда предоставляется на 5 лет и начисляются простые проценты, общая сумма процентов составляет 16 500 млн руб., а сложных процентов 52 172 млн. руб

- · обе схемы дают одинаковые результаты при продолжительности периода один год и однократном начислении процентов, например, если ссуда предоставляется на 1 год и начисляются простые проценты, общая сумма процентов составляет 3 300 млн руб., а сложных процентов 3 300 млн. руб

- 2. Возможные варианты возврата ссуды, если исходная сумма предоставлена на период, указанный в табл. 2. (год не високосный)

Различают три метода процентных расчетов, которые зависят от выбранного периода начисления.

1. «Английская практика».

При этом методе определяется фактическое число дней (t) между двумя датами (датой получения и погашения ссуды), продолжительность ссуды принимается равной Т = 365/366 дней. Продолжительность месяцев — в днях соответствующих календарному исчислению.

2. «Французская практика».

При этом методе определяется фактическое число дней (t) между двумя датами (датой получения и погашения ссуды), продолжительность ссуды принимается равной Т = 360 дней. Продолжительность месяцев — в днях соответствующих календарному исчислению.

3. «Германская практика».

Величина t определяется количеством месяцев по 30 дней в каждом, начисленная с момента выдачи ссуды и до момента ее погашения, и точным числом дней ссуды в неполном месяце, продолжительность года Т = 360 дней.

Определяя продолжительность ссудо-заемной операции, принято день выдачи и день погашения ссуды считать за один день.

Расчет возможных вариантов возврата ссуды, если дата выдачи 5.04.00, а дата возврата 8.09.00 (год не високосный) представлен в таблице 1.4.

Таблица 1.4.

Варианты расчета ссуды. | Исходная сумма, млн.руб. | Процен-тная ставка, %. | Дата выдачи. | Дата возврата. | Коли-чество дней. | Наращенная сумма денежных средств, млн. руб. (простой процент). | Наращенная сумма денежных средств, млн. руб. (сложный процент). |

«английская практика». | 60,0%. | 05.04.2000. | 08.09.2000. | 6 910,411. | 6 724. | ||

«французская практика». | 60,0%. | 05.04.2000. | 08.09.2000. | 6 930,000. | 6 742. | ||

«германская практика». | 60,0%. | 05.04.2000. | 08.09.2000. | 6 902,500. | 6 716. |

Рассчитав три возможных варианта возврата ссуды, можно сделать вывод, что при начислении процентов по «германской практике», наращенная сумма денежных средств будет минимальная.

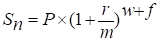

3. Изменится ли величина ссуды к концу двухлетнего периода, если проценты начислять по полугодиям, ежеквартально, ежемесячно.

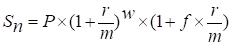

В случае если оговаривается величина годового процента и количество периодов начисления процентов, тогда расчет ведется по формуле сложных процентов по подпериодам и по ставке, равной пропорциональной доле исходной годовой ставки по формуле:

где — r — годовая процентная ставка.

m — количество начислений в году.

n — количество лет.

Расчет величины ссуды к концу двухлетнего периода при начислении процента по полугодиям, ежеквартально, ежемесячно представлен в таблице 1.5.

Таблица 1.5.

Схема начисления процентов. | Исходная сумма, млн.руб. | Процентная ставка, %. | Период наращения, лет. | Наращенная сумма денежных средств, млн. руб. (сложный процент). |

полугодовая. | 60,00%. | 15 709. | ||

ежеквартальная. | 60,00%. | 16 825. | ||

ежемесячная. | 60,00%. | 17 738. |

млн.руб.

млн.руб.

млн.руб Как мы видим, наращенная сумма денежных средств тем больше, чем чаще идет начисление по схеме сложных процентов.

4. Какая сумма предстоит к получению через 27 месяцев при наращивании исходной суммы по схеме сложных процентов и смешанной схеме, если начисление процентов: а) годовое, б) полугодовое, в) ежеквартальное.

В случае если начисление процентов осуществляется по внутригодовым подпериодам, а продолжительность общего периода предоставления ссуды не равна целому числу подпериодов. В этом случае также возможно использование двух схем:

· схема сложных процентов:

· смешанная схема.

.

где w — целое число подпериодов в n годах;

f — дробная часть подпериода.

m — количество начислений в году.

r — годовая процентная ставка.

Так в данном случае w означает целое число подпериодов в n годах, а f — дробную часть подпериода, поэтому n = (w + f)/m.Расчет по смешанной схеме и схеме сложных процентов представлен в таблице 1.6.

Таблица 1.6.

Схема начисления процентов. | Исходная сумма, млн.руб. | Процентная ставка, %. | Период наращения, месяцев. | Период наращения, лет. | Наращенная сумма денежных средств, млн. руб. (сложный процент). | Наращенная сумма денежных средств, млн. руб. (смешанная схема). |

полугодовая. | 2,25. | 17 911. | ||||

ежеквартальная. | 2,25. | 19 348. | 19 348. | |||

ежемесячная. | 2,25. | 20 534. | 20 534. |

Расчет по смешанной схеме и схеме сложных процентов:

млн.руб.

млн.руб.

млн.руб.

млн.руб.

млн.руб.

млн.руб В соответствии с примером выше, при использовании смешанной схемы наращенная сумма больше или равна.

5. Изменится ли сумма капитала через 5 лет, если на исходную сумму начислять непрерывные проценты.

Уменьшая период начисления и увеличивая частоту начисления процентов, в пределе можно перейти к так называемым непрерывным процентам.

По определению непрерывных процентов, чем больше величина m (число m стремится к бесконечности), тем меньше временные промежутки между периодами начисления процентов (они стремятся к нулю).

В этом случае можно записать:

.

так как согласно второму замечательному пределу.

.

где е = 2,718 281, называется числом Эйлера и является одной из важнейших постоянных математического анализа.

Расчет непрерывных процентов представлен в таблице 1.7.

Таблица 1.7.

Исходная сумма, млн.руб. | Процентная ставка, %. | Период наращения, лет. | Наращенная сумма денежных средств, млн. руб. (непрерывные проценты). |

60,00%. | 110 470. |

млн.руб.

6. Как изменяется темп прироста наращенной суммы ссуды по отношению к первоначальной для различных вариантов начисления процентов за один год, частота начисления — ежегодное, полугодовое, квартальное, ежемесячное, ежедневное, непрерывное. Результаты расчета представлены в таблице 1.8.

Таблица 1.8.

Исходная сумма, млн.руб. | Процентная ставка, %. | Период наращения, лет. | Частота начисления. | Наращенная сумма денежных средств, млн. руб. | Наращенная. | Наращение. |

базисное. | цепное. | |||||

60,00%. | ежегодное. | 8 800. | 3 300. | ; | ||

60,00%. | полугодовое. | 9 295. | 3 795. | |||

60,00%. | квартальное. | 9 620. | 4 120. | |||

60,00%. | ежемесячное. | 9 877. | 4 377. | |||

60,00%. | ежедневное. | 10 017. | 4 517. | |||

60,00%. | непрерывное. | 10 022. | 4 522. |

млн.руб.

млн.руб.

млн.руб.

млн.руб.

млн.руб.

млн.руб Как мы видим, наращенная сумма денежных средств тем больше, чем чаще идет начисление.

Выводы: С точки зрения кредитора, если срок ссуды менее одного года более выгодной является схема простых процентов, если срок ссуды превышает один год (проценты начисляются ежегодно) более выгодной является схема сложных процентов, а если продолжительности периода один год и однократное начисление процентов, то обе схемы дают одинаковые результаты.

Наращенная сумма денежных средств тем больше, чем чаще идет начисление по схеме сложных процентов.

При использовании смешанной схемы наращенная сумма больше, чем наращенная сумма, определенная с помощью схемы сложного процента.

Наращенная сумма денежных средств тем больше, чем чаще идет начисление.

1. Методические указания по выполнению контрольной работы по дисциплине «Финансовый менеджмент», ст.пр. Дерябина В.А.