Финансовые расчеты.

Финансовые расчеты

Далее рассчитываем показатели эффективности проекта: чистую дисконтированную стоимость NPV, внутреннюю норму доходности IRR, модифицированную внутреннюю ставку доходности MIRR, индекс рентабельности PI и дисконтированный срок окупаемости. Нормативный срок службы — 5 лет, после чего оно может быть списано. Его внедрение позволит сократить переменные затраты на единицу продукта до 8,00, однако… Читать ещё >

Финансовые расчеты. Финансовые расчеты (реферат, курсовая, диплом, контрольная)

Задача 1.

Предприятие «В» рассматривает инвестиционный проект по выпуску нового продукта в течение 5 лет. Предполагается, что ежегодная выручка от его реализации составит 40 000,00. При этом выручка от реализации других продуктов сократится на 1100,00. Переменные и постоянные затраты для каждого года определены равными 13 000,00 и 3500,00 соответственно. Все прочие затраты приняты в размере 2000,00.

Стоимость необходимого оборудования составляет 50 000,00, его нормативный срок службы равен 5 годам, остаточная стоимость 6000,00. Необходимый начальный объем оборотного капитала равен 7000,00. Предполагается, что по завершении проекта его уровень составит половину от исходного. Имеется возможность привлечения краткосрочного кредита в сумме 3000,00 под 10% годовых.

Стоимость капитала для предприятия равна 10%, ставка налога на прибыль — 20%. Используется линейный метод начисления амортизации:

- 1) Разработайте план движения денежных потоков по проекту и осуществите оценку его экономической эффективности;

- 2) Как изменится экономическая эффективность проекта, если действующие инвестиционные льготы на вновь вводимое оборудование составляют 20%, а процентная ставка по краткосрочному кредиту возрастет до 15%? Подкрепите свой ответ необходимыми расчетами.

Решение:

1) Денежный поток инвестиционного проекта состоит из трех основных элементов:

FCFt = OCF + TVn — IC.

Где:

IC — чистый объем первоначальных затрат (чистые инвестиции);

OCF — чистый операционный денежный поток;

TVn — ликвидационный (остаточный) денежный поток.

Найдем величину чистых инвестиций в проект IC.

Стоимость необходимого оборудования составляет 50 000,00, его нормативный срок службы равен 5 годам. Необходимый начальный объем оборотного капитала равен 7000,00.

Тогда первоначальные затраты на проект составят:

?IC = 50 000 + 7000 = 57 000 руб.

Найдем:

VC + FC + прочие затраты Переменные и постоянные затраты для каждого года определены равными 13 000,00 и 3500,00 соответственно. Все прочие затраты приняты в размере 2000,00, равно 13 000 + 3500 + 2000 = 18 500 руб.

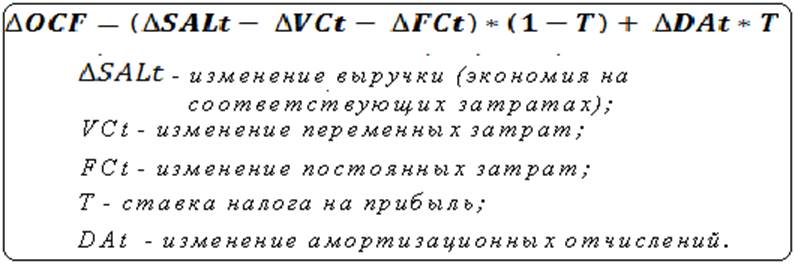

Найдем чистый операционный денежный поток от проекта OCF по формуле:

OCF = (SALt — VCt — FCt) * (1 — T) + DAt * T.

Где:

SALt — изменение выручки (экономия на соответствующих затратах);

- ?VCt — изменение переменных затрат;

- ?FCt — изменение постоянных затрат;

Т — ставка налога на прибыль;

?DAt — изменение амортизационных отчислений.

Ежегодная выручка от его реализации составит 40 000,00.

При этом выручка от реализации других продуктов сократится на 1100,00.

SALt = 40 000 — 1100 = 38 900 тыс. руб.

Найдем ?DAt.

Ежегодные амортизационные отчисления по оборудованию равны: 50 000 / 5 = 10 000 руб.

Подставляем все найденные значения в формулу и находим? OCFt:

?OCFt = (38 900 + 18 500 — 10 000 * (1 — 0,2) — 10 000 = 18 320 руб.

Найдем ликвидационный (остаточный) денежный поток TVn.

Через 5 лет (на момент окончания проекта) балансовая стоимость оборудования составит:

TVn = 6000 * (1 — 0,2) * 7000 / 2 = 8300 руб.

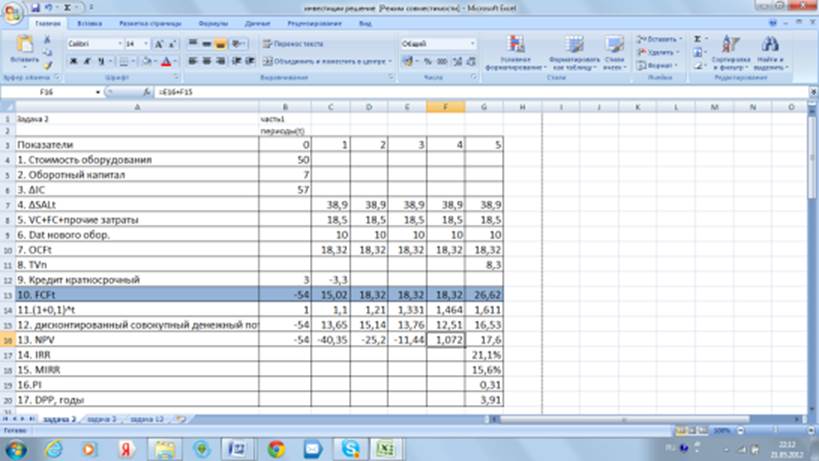

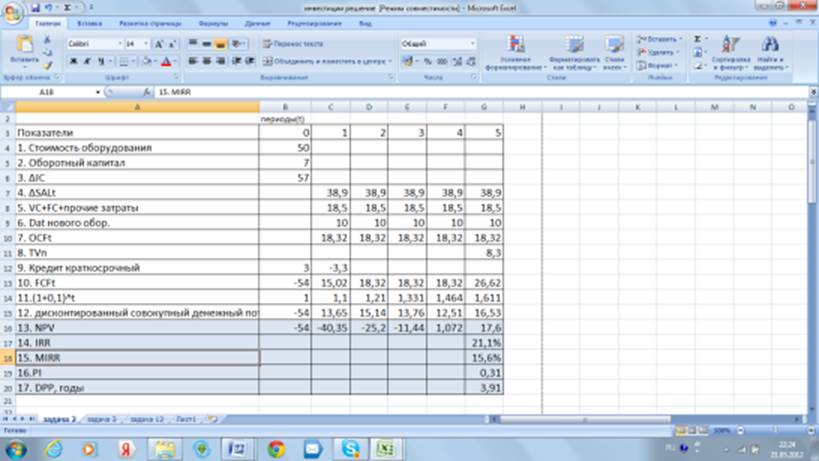

Найдем совокупный денежный поток FCFt (подставляем в формулу все 4 найденных компонента для каждого периода). Все результаты расчетов приведены в табл. ниже.

В качестве ставки дисконтирования возьмем стоимость капитала для предприятия r = 0,1.

Срок реализации проекта n = 5.

Коэффициент дисконтирования рассчитан по формуле:

(1 + 0,1) ^ t.

Рассчитаем дисконтированный денежный поток FCFt: совокупный t делим на коэф. дисконтирования.

Далее рассчитываем показатели эффективности проекта: чистую дисконтированную стоимость NPV, внутреннюю норму доходности IRR, модифицированную внутреннюю ставку доходности MIRR, индекс рентабельности PI и дисконтированный срок окупаемости.

Находим чистую текущую стоимость.

Дисконтированный FCFt с нарастающим итогом.

Если NPV > O, то инвестиционный проект принимается к реализации.

Если меньше или равен нулю, то его следует отклонить. Данный динамический показатель является одним из основных при оценке эффективности инвестиционного проекта.

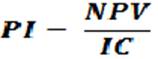

Внутренняя норма доходности IRR находится из уравнения:

Где:

IRR выявляет такую ставку дисконта, при которой NPV = 0.

Найти IRR можно в Excel при помощи встроенной функции ВСД.

В значения заносим диапазон FCFt с 0 по 5 периоды:

IRR = 21,1%;

IRR > r.

Проект эффективный, обеспечивает положительную NPV и принимается к исполнению.

Модифицированную внутреннюю норму доходности MIRR.

Находим в Excel при помощи функции МВСД (диапазон FCFt с 0 по 5 периоды, ставка финанс. 0,1, а ставка реинвестирования 0,08). MIRR позволяет устранить недостатки IRR за счет определения ставки реинвестирования на уровне годовых ставок по банковским депозитам: MIRR = 15,6%.

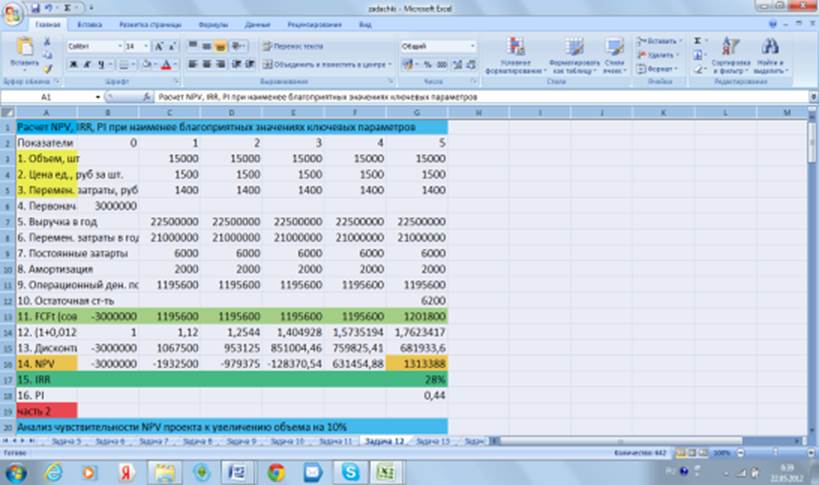

Индекс рентабельности PI рассчитывается как отношение настоящей стоимости денежных поступлений к сумме затрат на первоначальные инвестиции, находится по формуле:

Где:

PI показывает, сколько единиц приведенной величины денежных поступлений проекта приходится на единицу предполагаемых затрат.

PI = 17 600/57000 = 0,31.

Т. е., на каждый рубль инвестиций приходится 31 копеек чистого дохода.

PI > 0, проект эффективный.

Дисконтированный срок окупаемости DPP определяет такое количество периодов t, при котором NPV = 0.

Находим по формуле:

Где:

tотриц — количество полных отрицательных периодов;

IC — остаток инвестиций в последнем отрицательном периоде;

DPP = 3 + 11,441 / 12,513 = 3,91.

Проект эффективен, т. к., все показатели говорят о целесообразности его использования.

2) Решим задачу при условии, что на предприятии используются инвестиционные льготы = 10 000.

Найдем величину чистых инвестиций в проект IC.

?IC = 50 000 + 7000 — 10 000 = 47 000 руб.

Найдем чистый операционный денежный поток от проекта OCF по формуле:

OCF = (SALt — VCt — FCt) * (1 — T) + DAt * T.

Где:

SALt — изменение выручки (экономия на соответствующих затратах);

VCt — изменение переменных затрат;

FCt — изменение постоянных затрат;

Т — ставка налога на прибыль;

?DAt — изменение амортизационных отчислений.

Ежегодная выручка от его реализации составит 40 000,00.

Выручка от реализации других продуктов сократится на 1100,00.

SALt = 40 000 -1100 = 38 900 тыс. руб.

Найдем ?DAt.

Ежегодные амортизационные отчисления по оборудованию равны: 50 000 / 5 = 10 000 руб.

Подставляем все найденные значения в формулу и находим? OCFt:

?OCFt = (38 900 + 18 500 — 10 000 * (1 — 0,2) — 10 000 = 18 320 руб.

Коэффициент дисконтирования рассчитан по формуле:

(1 + 0,1) ^ t.

Теперь рассчитаем показатели эффективности проекта: чистую дисконтированную стоимость NPV, внутреннюю норму доходности IRR, модифицированную внутреннюю ставку доходности MIRR, индекс рентабельности PI и дисконтированный срок окупаемости DPP.

Находим чистую текущую стоимость NPV.

IRR выявляет такую ставку дисконта, при которой NPV = 0.

Находим IRR в Excel при помощи встроенной функции ВСД.

В значения заносим диапазон с 0 по 5 периоды.

IRR выявляет такую ставку дисконта, при которой NPV = 0.

IRR = 22,4%.

Модифицированную внутреннюю норму доходности MIRR находим в Excel при помощи функции МВСД (значения это диапазон FCFt с 0 по 5 периоды, ставка финанс. = 0,1, ставка реинвестирования = 0,08).

MIRR позволяет устранить недостатки IRR за счет определения ставки реинвестирования на уровне годовых ставок по банковским депозитам.

MIRR = 17,2%. Индекс рентабельности PI рассчитывается как отношение настоящей стоимости денежных поступлений к сумме затрат на первоначальные инвестиции, находится по формуле:

Где:

PI показывает, сколько единиц приведенной величины денежных поступлений проекта приходится на единицу предполагаемых затрат.

PI = 18,373 / 47 = 0,39, т. е., на каждый рубль инвестиций приходится 39 коп. чистого дохода.

Дисконтированный срок окупаемости DPP определяет такое количество периодов t, при котором NPV = 0. Находим по формуле:

DPP = 3 + 1,577/12,513 = 3,13.

Как мы видим, показатели эффективности улучшились, следовательно применение ускоренного метода положительно влияет на результат проекта.

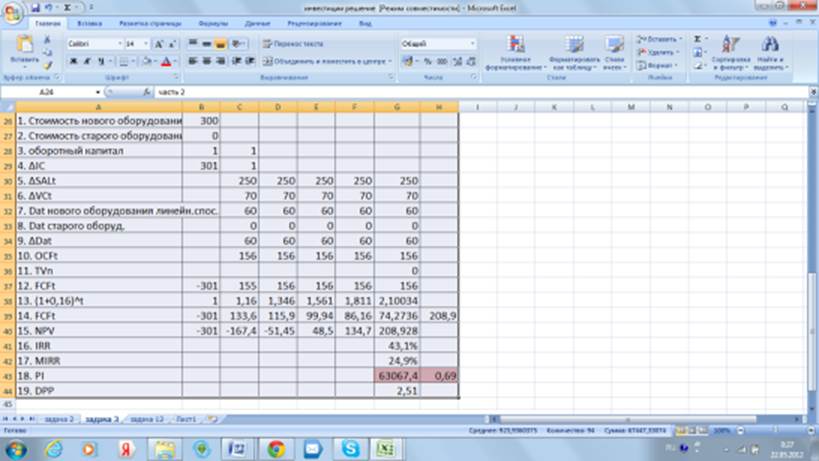

Задача 2.

Предприятие «А» ежегодно выпускает и продает 10 000 ед. продукта «X» по 2500 за штуку.

Проведенные в прошлом году маркетинговые исследования стоимостью в 50 000,00 показали, что емкость рынка для данного продукта составляет 17 000 ед. в год. Прогнозируется, что такая тенденция сохранится около 5 лет.

Балансовая стоимость имеющегося оборудования составляет 70 000,00. В настоящее время его можно продать по балансовой стоимости.

Предполагается, что при прежних объемах выпуска оно проработает еще 5 лет, после чего будет списано.

Переменные затраты на единицу выпуска продукта равны 10,00.

Максимальная производительность нового оборудования стоимостью в 300 000,00 составляет 30 000 ед. в год.

Нормативный срок службы — 5 лет, после чего оно может быть списано. Его внедрение позволит сократить переменные затраты на единицу продукта до 8,00, однако потребует увеличения оборотного капитала в периодах 0 и 1 на 1000,00 соответственно.

Стоимость имеющегося капитала для предприятия равна 16%, ставка налога — 20%.

Используется линейный метод начисления амортизации:

1) Разработайте план движения денежных потоков и осуществите оценку экономической эффективности проекта.

Как изменится эффективность проекта, если выпуск продукта будет осуществляться в объеме 20 000 ед. одновременно на старом (5000) и на новом (15 000) оборудовании?

Подкрепите свои выводы соответствующими расчетами.

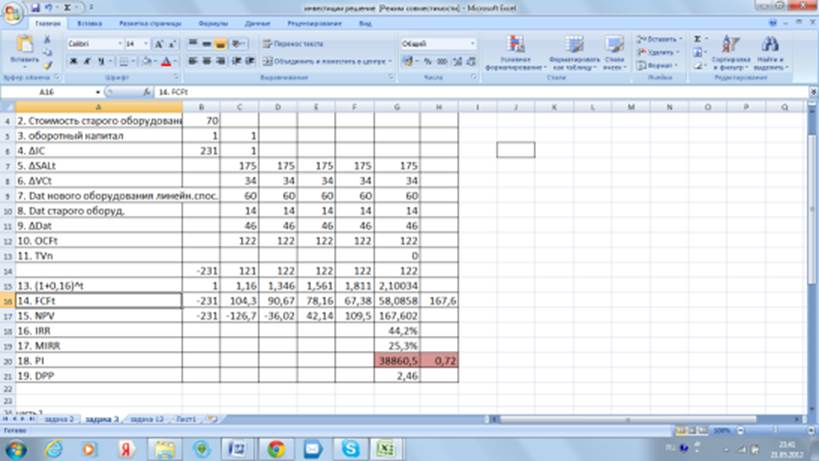

Найдем величину чистых инвестиций в проект? IC.

первоначальные затраты на проект составят:

?IC = 30 000 + 70 000 + 1000 = 231 000 руб.

Найдем чистый операционный денежный поток от проекта по формуле:

Предприятие «А» ежегодно выпускает и продает 10 000 ед. продукта «X» по 2500 за штуку, емкость рынка для данного продукта составляет 17 000 ед. в год.: (17 000 — 10 000) * 2500 = 175 000 руб.

В качестве ставки дисконтирования возьмем стоимость капитала для предприятия r = 0,16. Срок реализации проекта n = 5.

Коэффициент дисконтирования рассчитан по формуле:

(1 + 0,16) ^ t.

Рассчитаем дисконтированный денежный поток t: совокупный, и делим на коэф. дисконтирования.

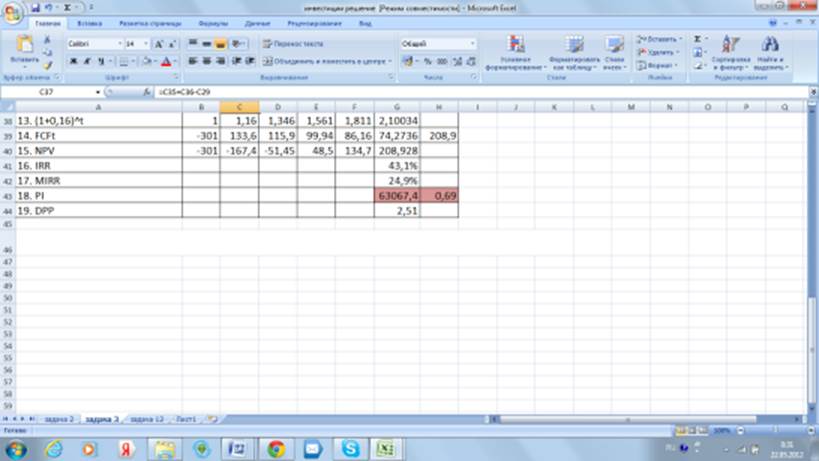

Далее рассчитываем показатели эффективности проекта: чистую дисконтированную стоимость NPV, внутреннюю норму доходности IRR, модифицированную внутреннюю ставку доходности MIRR, индекс рентабельности PI и дисконтированный срок окупаемости.

Находим чистую текущую стоимость NPV равен дисконтированный FCFt с нарастающим итогом. Если NPV > O, то инвестиционный проект принимается к реализации. Если меньше или равен нулю, то его следует отклонить. Данный динамический показатель является одним из основных при оценке эффективности инвестиционного проекта.

Внутренняя норма доходности IRR находится из уравнения:

c.

Где:

IRR выявляет такую ставку дисконта, при которой NPV = 0.

Найти IRR можно в Excel при помощи встроенной функции ВСД.

В значения заносим диапазон с 0 по 5 периоды:

IRR = 44,2%;

IRR > r.

Проект эффективный, обеспечивает положительную NPV и принимается к исполнению.

Модифицированную внутреннюю норму доходности MIRR находим в Excel при помощи функции МВСД.

MIRR позволяет устранить недостатки IRR за счет определения ставки реинвестирования на уровне годовых ставок по банковским депозитам: MIRR = 25,3%. Индекс рентабельности PI рассчитывается как отношение настоящей стоимости денежных поступлений к сумме затрат на первоначальные инвестиции, находится по формуле:

Где:

PI показывает, сколько единиц приведенной величины денежных поступлений проекта приходится на единицу предполагаемых затрат.

PI = 0,72, т. е., на каждый рубль инвестиций приходится 72 коп. чистого дохода.

PI > 0, проект эффективный.

Дисконтированный срок окупаемости DPP определяет такое количество периодов t, при котором NPV = 0. Находим по формуле:

DPP = 2 + 36,02 / 78,16 = 2,46.

2) При условии, если выпуск продукта будет осуществляться в объеме 20 000 ед. одновременно на старом (5000) и на новом (15 000) оборудовании.

?VCt = (5000 * 10 000 + 15 000 * 8000) — 10 000 * 10 000 = 70 000 руб.

Все изменившиеся показатели говорят о том, что проект эффективный.

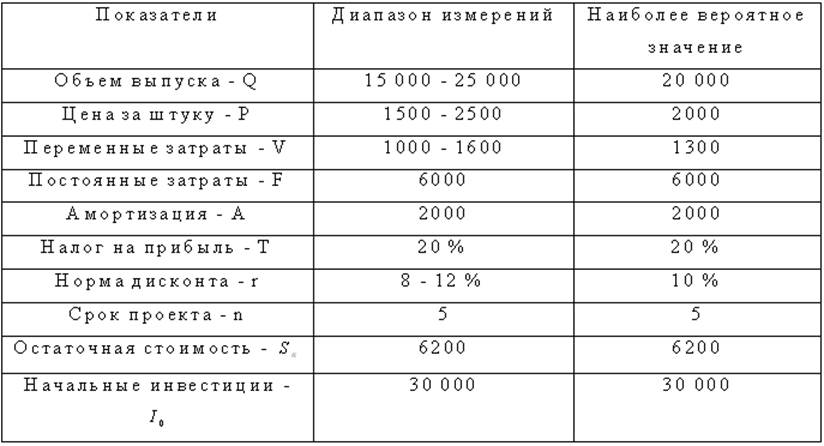

Задача 3.

Фирма рассматривает проект по выпуску продукта «П» со следующими исходными данными.

- 1) Определите критерии NPV, IRR, PI при наиболее вероятных и наименее благоприятных значениях ключевых параметров;

- 2) Проведите анализ чувствительности NPV проекта к изменениям ключевых переменных P, Q, V с шагом 10%;

- 3) Изменение какого параметра оказывает наиболее сильное влияние NPV проекта?

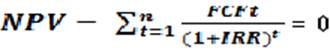

Определите критерии NPV, IRR, PI при наиболее вероятных и наименее благоприятных значениях ключевых параметров.

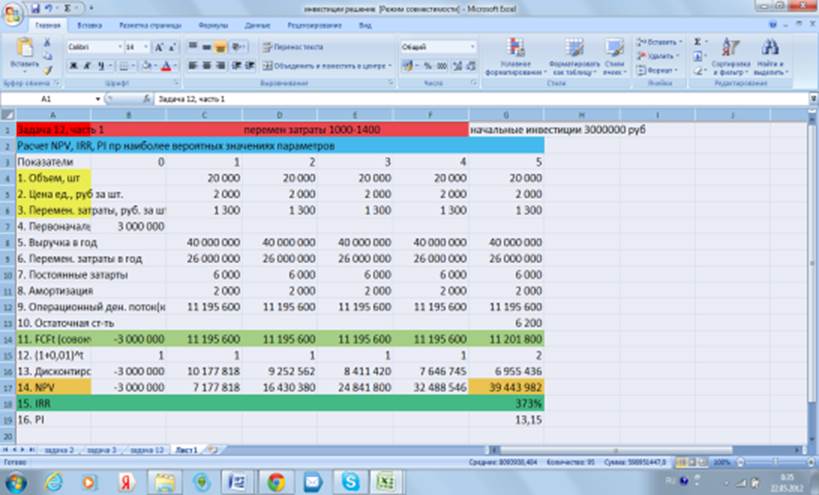

Внутренняя норма доходности IRR находится из уравнения:

Где:

IRR — выявляет такую ставку дисконта, при которой NPV = 0.

Найти IRR можно в Excel при помощи встроенной функции ВСД.

В значения заносим диапазон FCFt с 0 по 4 периоды.

IRR = 853%.

Индекс рентабельности PI рассчитывается как отношение настоящей стоимости денежных поступлений к сумме затрат на первоначальные инвестиции, находится по формуле:

Где:

PI показывает, сколько единиц приведенной величины денежных поступлений проекта приходится на единицу предполагаемых затрат.

PI = 13,15, т. е., на каждый рубль инвестиций приходится 13,15 руб. чистого дохода.

Рассчитаем NPV, IRR, PI при наименее благоприятных значениях ключевых параметров:

Проведите анализ чувствительности NPV проекта к изменениям ключевых переменных P, Q, V с шагом 10%.

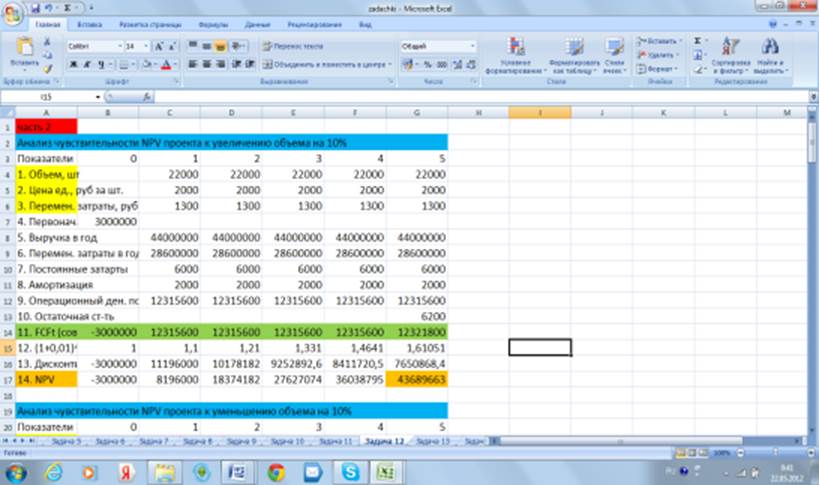

Анализ чувствительности NPV проекта к увеличению объема на 10%.

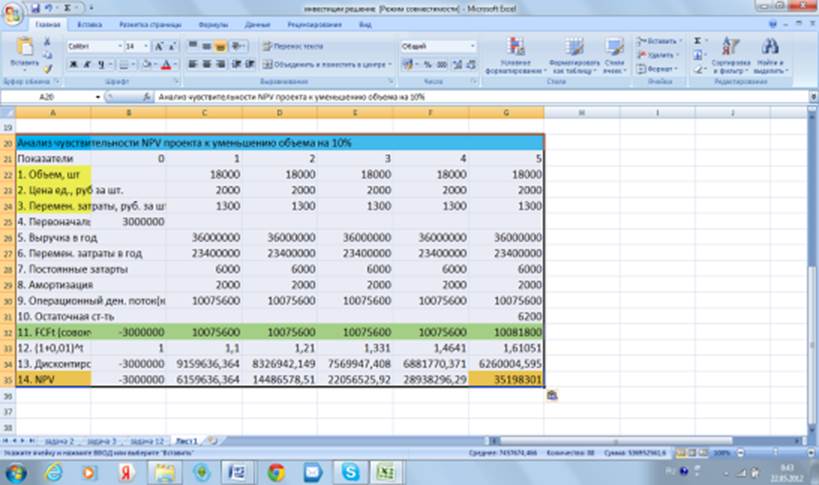

Расчет и анализ чувствительности NPV проекта к уменьшению объема на 10%.

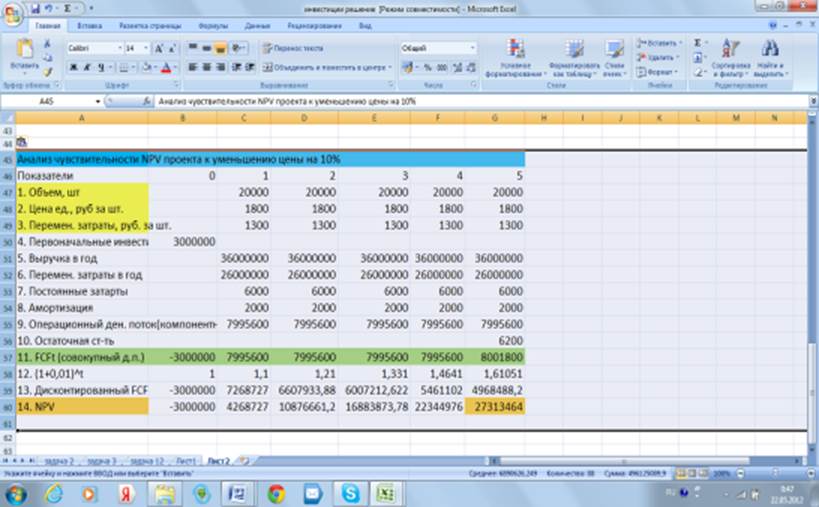

Рассмотрим анализ чувствительности NPV проекта к увеличению цены на 10%.

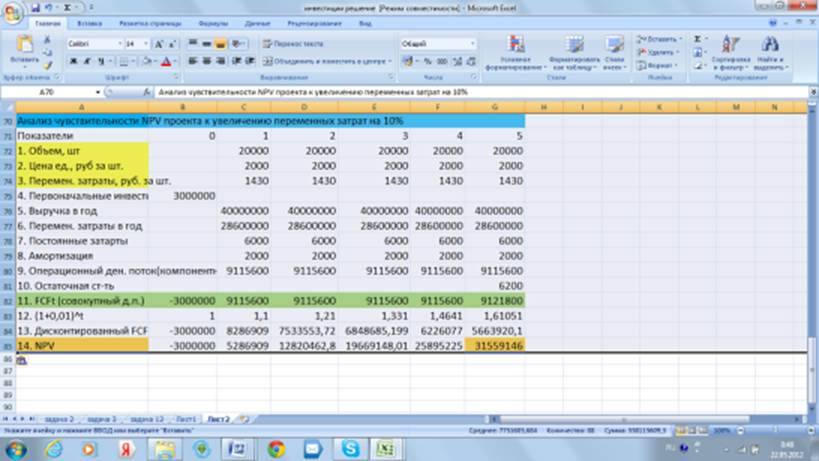

денежный рентабельность капиталовложение Анализ чувствительности NPV проекта к увеличению переменных затрат на 10%.

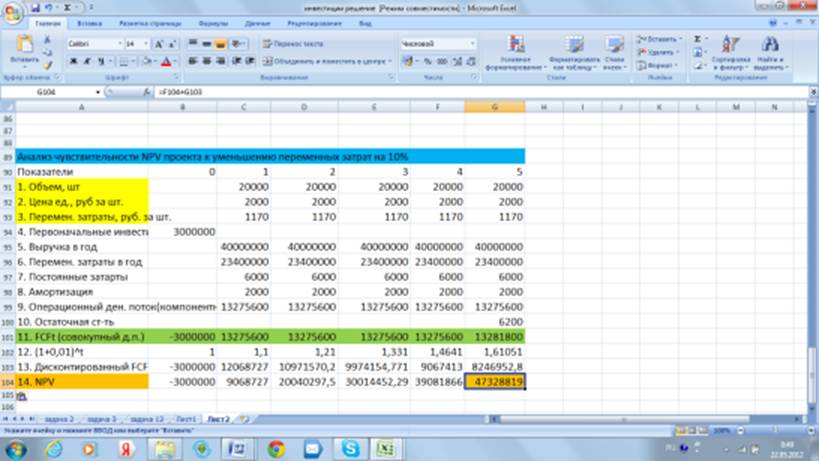

Анализ чувствительности NPV проекта к уменьшению переменных затрат на 10%.

- 1. Богачев В. В. Инвестиции. — М. — СПб.: ООО «Питер Пресс», 2008.

- 2. Виленский П. Л., Лившиц В. Н. и др. Оценка эффективности инвестиционных проектов. — М.: Дело, 2008.

- 3. Лукасевич И. Я. Финансовый менеджмент. — М.: ЭКСМО, 2007.

- 4. Методические рекомендации по оценке эффективности инвестиционных проектов (2-я ред.) / авт. колл. под рук. В. В. Коссова, В. Н. Лившица, А. Г. Шахназарова. — М.: Экономика, 2000.

- 5. Нешитой А. С. Инвестиции. — М: Дашков и К°, 2006.