Сравнительный анализ способов оценки финансового состояния предприятий

Как показал обзор экономической литературы по оценке финансового положения, и в зарубежной, и отечественной практике нет более или менее четко регламентированного набора финансовых коэффициентов. Каждый из авторов определяет состав используемых им показателей интуитивно, без серьезных обоснований. Так, Н. А. Русак для анализа финансовой устойчивости рекомендует использовать 9 коэффициентов, Н. Н… Читать ещё >

Сравнительный анализ способов оценки финансового состояния предприятий (реферат, курсовая, диплом, контрольная)

Благополучное финансовое состояние предприятия — это важное условие его непрерывного и эффективного функционирования. Для его достижения необходимо обеспечить постоянную платежеспособность субъекта, высокую ликвидность его баланса, финансовую независимость и высокую результативность хозяйствования.

Актуальность данного вопроса обусловила развитие методик оценки финансового состояния предприятий. Эти методики направлены на экспресс оценку финансового состояния предприятия, подготовку информации для принятия управленческих решений, разработку стратегии управления финансовым состоянием.

Основной целью данной работы является сравнительный анализ методов оценки финансового состояния предприятия. В качестве объекта исследования выступает проектно-изыскательская организации ООО «НПК Проектводстрой».

В современной экономической литературе еще не выработан единый подход к определению сущности финансового состояния. Можно назвать различных специалистов, исследующих данную проблему. Так А. Д. Шеремет, М. И. Баканов, Е. В. Негашев [9,с.283−286; 25, с.39], характеризуют финансовое состояние такими параметрами, как: рациональность структуры активов и пассивов, т. е. средств предприятия и их источников; уровень ликвидности и платежеспособности предприятия; эффективность использования имущества и рентабельности продукции; степень финансовой устойчивости. Т. е. финансовая устойчивость рассматривается как одна из характеристик финансового состояния.

Несколько иную позицию по раскрытию сущности финансового состояния предприятия, его финансовой устойчивости и взаимосвязи между ними занимает Г. В. Савицкая. Она, по сути, считает, что финансовая устойчивость понятие более широкое, чем финансовое состояние [22, с.452−453].

М. С. Абрютина и А. В. Грачев сводят сущность финансовой устойчивости к платежеспособности предприятия и не исследуют взаимосвязь между финансовым состоянием и финансовой устойчивостью [6, с. 20]. Другие авторы выделяют иные характеристики финансового состояния: способность предприятия погасить свои долговые обязательства [16,с.41]; финансовая конкурентоспособность предприятия [11,с.7; 10, с.4; 7, с.4]; процесс формирования и использования финансовых средств [24,с.257]; источники и размещение средств [19,с.80] и др.

Таким образом, видим, что финансовое состояние — это комплексное понятие, которое в количественном аспекте отображается множеством финансовых показателей.

Анализ финансового состояния как одна из функций управления им представляет собой процесс исследования экономической информации с целью объективной оценки достигнутого уровня устойчивости финансового состояния предприятия и принятие решений по его улучшению.

Процесс проведения анализа финансового состояния зависит от поставленной цели. В экономическом анализе существует много различных способов и методик оценки финансового состояния предприятия: коэффициентный; рейтинговый; балльный; методы диагностики банкротства; с помощью диагностической нормативной динамической модели; другие методы.

Анализ финансовых коэффициентов (коэффициентный метод) является одной из главных составляющих финансового анализа. Удобство его применения обусловлено, главным образом, наличием необходимой исходной информации и информативностью получаемых в результате значений коэффициентов.

Как показал обзор экономической литературы по оценке финансового положения, и в зарубежной, и отечественной практике нет более или менее четко регламентированного набора финансовых коэффициентов. Каждый из авторов определяет состав используемых им показателей интуитивно, без серьезных обоснований. Так, Н. А. Русак [21, с.192] для анализа финансовой устойчивости рекомендует использовать 9 коэффициентов, Н. Н. Погостинская — 10 [17, с.112], М. Н. Крейнина — 7 [14, с.96], В. В. Ковалев — 8 [13, с.258]. Всего же во всех рассмотренных источниках упоминается около сотни показателей (примерно на такое же их количество ориентированы и новые программные продукты по финансовому анализу) при отсутствии обоснований выбора коэффициентов.

Общепринятая классификация финансовых коэффициентов отсутствует. Наиболее часто они классифицируются по отражаемым аспектам финансового состояния (ликвидность, платежеспособность, финансовая устойчивость, рентабельность, деловая активность), а также по группам пользователей, для которых они предназначаются (для собственников, менеджеров, кредиторов).

Наличие столь большого количества недостаточно четко упорядоченных показателей значительно затрудняет аналитическую деятельность. Финансовые коэффициенты, должны представлять не набор, а систему, то есть не противоречить друг другу, не повторять друг друга, не оставлять «белых пятен» в финансовой оценке работы предприятия.

Очевидно, что часть показателей могут рассматриваться как избыточные, это обусловлено тем, что: во-первых, значительная часть коэффициентов находится в функциональной зависимости между собой; во-вторых, сравнительный анализ российских предприятий часто затруднен, поскольку для многих коэффициентов достаточно сложно подобрать адекватную базу сравнения, т.к. а) рекомендуемые теоретиками нормативные значения часто не согласованы, не учитывают отраслевую специфику и т. п., б) сложно получить среднеотраслевые значения (так Госкомстат [28] даже для промышленности публикует данные только примерно по 5−6 показателям; в) использование моделей и показателей западных компаний, применительно к российским предприятиям некорректно в связи с несравнимостью условий в которых функционируют наши предприятия.

Не существует единой системы коэффициентов, пригодной для любых целей. Множественность коэффициентов порождает проблему комплексности анализа финансового состояния. Комплексная оценка заключается в одновременном и согласованном изучении совокупности показателей, отражающих все аспекты финансового состояния предприятия. Можно выделить две группы методов комплексной оценки: с расчетом и без расчета единого интегрального показателя.

Для проведения экспресс диагностики можно применять такие методы, как динамические сравнения (горизонтальный анализ) показателей, структурные сравнения (вертикальный анализ), пространственные сравнения, группировки показателей по разным признакам.

В данной работе предлагается использовать метод построения профиля финансового состояния, базирующийся на расчете финансовых коэффициентов. Исследуем методы анализа финансового состояния на примере проектно-изыскательской организации ООО «НПК Проектводстрой». Основу расчетов составляют данные баланса (табл.1−2).

Таблица 1 Анализ состава и структуры активов ООО «НПК Проектводстрой».

№ п/п. | Разделы, группы статей баланса. | на начало 2008 года. | на 30.06.08. | на 31.12.08. | на 30.06.09. | ||||

т.р. | в % к итогу. | т.р. | в % к итогу. | т.р. | в % к итогу. | т.р. | в % к итогу. | ||

Внеоборотные активы. | 18,53. | 14,27. | 14,81. | 21,76. | |||||

1.2. | Осн. средства. | 18,53. | 14,27. | 14,81. | 21,76. | ||||

Оборотные активы. | 81,47. | 85,73. | 85,19. | 78,24. | |||||

2.1. | Из них: Запасы. | 0,31. | 14,18. | 5,19. | 27,39. | ||||

2.2. | НДС. | 0,16. | ; | ; | ; | ; | ; | ; | |

2.4. | Дебиторская задолженность краткосрочная. | 52,16. | 40,38. | 15,69. | 21,41. | ||||

2.6. | Денежные средства. | 28,84. | 31,17. | 64,31. | 29,44. | ||||

Всего активов (Итог баланса). | 100,00. |

Таблица 2 Анализ состава и структуры пассивов ООО «НПК Проектводстрой».

№ п/п. | Разделы, группы статей баланса. | на начало 2008 года. | на 30.06.08. | на 31.12.08. | на 30.06.09. | ||||

т.р. | в % к итогу. | т.р. | в % к итогу. | т.р. | в % к итогу. | т.р. | в % к итогу. | ||

Капитал и резервы. | 38,97. | 31,71. | 38,38. | 41,70. | |||||

В т.ч.Уставный. | 0,06. | 0,05. | 0,05. | 0,06. | |||||

1.1. | капитал. | ||||||||

1.4. | Нераспределенная прибыль. | 38,91. | 31,66. | 38,32. | 41,64. | ||||

Краткосрочные обязательства. | 61,03. | 68,29. | 61,62. | 58,30. | |||||

3.2. | Кредиторская задолженность. | 61,03. | 68,29. | 61,62. | 58,30. | ||||

Всего пассивов (Итог баланса). | 100,00. | 100,00. | 100,00. | 100,00. |

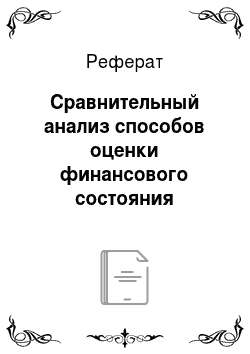

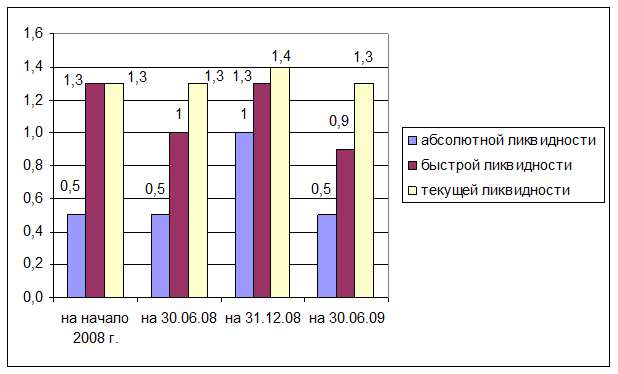

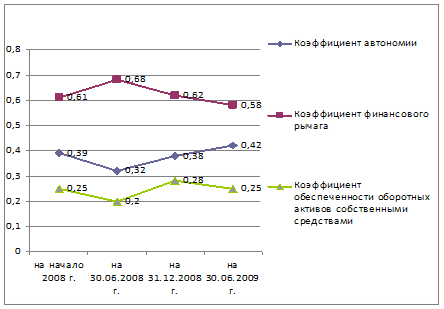

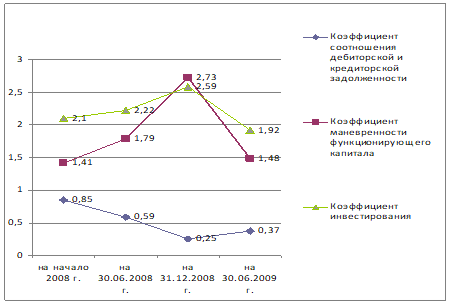

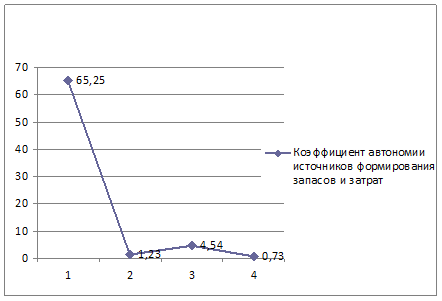

актив банкротство рейтинговый устойчивость Основные финансовые коэффициенты представлены в табл. 3−7 и рис. 1−3.

Таблица 3 Анализ имущественного положения ООО «НПК Проектводстрой».

Коэффициенты, характеризующие имущественное положение предприятия: | Порядок расчета. | на начало 2008 г. | на 30.06.08. | на 31.12.08. | на 30.06.09. | Рекомендуемые значения. | Положит. тенденция. |

доля дебиторской задолженности в оборотных средствах. | ДЗ / ОбА. | 0,64. | 0,47. | 0,18. | 0,27. | v. | |

соотношения мобильных и иммобилизованных средств. | ОбА / ВнА. | 4,40. | 6,01. | 5,75. | 3,59. | ?1. | ^. |

материального оснащения. | (ОС+НА+МОбА)/ Бл. | 0,19. | 0,28. | 0,18. | 0,47. | ||

соотнош-я материальных оборотных активов и общей их суммы. | МОбА / ОбА. | 0,004. | 0,15. | 0,04. | 0,33. | v. | |

соотношения оборотных и вложенных средств. | ОбА / Бл. | 0,81. | 0,86. | 0,85. | 0,78. | ?0,5. | ^. |

реальной стоимости основных средств и нематериальных активов. | (ОС+НА) / Бл. | 0,19. | 0,14. | 0,15. | 0,22. | ^. | |

реального имущества. | (ОС+НА+ МОбА) /Бл. | 0,19. | 0,28. | 0,18. | 0,47. | ^. |

Таблица 4 Анализ источников средств ООО «НПК Проектводстрой».

Коэффициенты, характеризующие структуру источников средств. | порядок расчета. | на начало 2008 г. | на 30.06.08. | на 31.12.08. | На 30.06.09. | Рекомендуемые значения. | Положит. тенденция. |

автономии. | СК / Бл. | 0,40. | 0,32. | 0,38. | 0,42. | ?0,6. | ^. |

соотношения привле-ченных и вложенных средств. | ЗК / Бл. | 0,61. | 0,68. | 0,62. | 0,58. | v. | |

долгосрочного привле-чения заемных средств. | ДО / (ДО+ СК). | 0,00. | 0,00. | 0,00. | 0,00. | v. | |

соотношения привлеч. и собственных средств. | ЗК / СК. | 1,52. | 2,15. | 1,61. | 1,40. | ?1. | v. |

структуры заемного капитала. | ДО / ЗК. | 0,00. | 0,00. | 0,00. | 0,00. | ^. | |

устойчивого финансирования. | (КР+ ДО) / Бл. | 0,40. | 0,32. | 0,38. | 0,42. | ^. | |

финансирования. | СК / ЗК. | 0,66. | 0,46. | 0,62. | 0,72. | ?1. | v. |

финансовой зависимости. | Бл / СК. | 2,49. | 3,15. | 2,61. | 2,40. | ^. |

Таблица 5 Анализ обеспеченности запасов источниками (для ООО «НПК Проектводстрой»).

№ п/п. | Показатели. | Обозначения. | на начало 2008 г.,. т. руб. | на 30.06.08, т. руб. | на 31.12.08 т.руб. | на 30.06.09т. руб. |

Собственный капитал. | СК. | |||||

Внеоб. активы и долгосрочная дебиторская задолженность. | АВ. | |||||

Наличие собственных оборотных средств. | СОС=СК-АВ. | |||||

Долгосрочные обязательства. | ДО. | |||||

Наличие долгосрочных источников формирования запасов. | ИФЗ=СОС+ДО. | |||||

Краткосрочные кредиты. | ЗКР. | |||||

Общая величина источников формирования запасов. | ОИ=ИФЗ+ЗКР. | |||||

Величина запасов с НДС. | З. | |||||

Излишек (+)/Недостаток (-) собственных оборотных средств. | ДСОС= СОС-З. | — 1312. | ||||

Излишек (+)/Недостаток (-) долгосрочных источников формирования запасов. | ДИФЗ= ИФЗ-З. | — 1312. | ||||

Излишек (+)/Недостаток (-) общей величины источников формирования запасов. | ДОИ=ОИ-З. | — 1312. | ||||

№ типа финансовой ситуации. | 1; 2; 3; 4. | тип 1. | тип 1. | тип 1. | тип 2. |

Таблица 6 Характеристика финансовой устойчивости ООО «НПК Проектводстрой».

№ п/п. | Коэффициенты, характеризующие финансовую устойчивость. | порядок расчета. | на 31.12.07. | на 30.06.08. | на 31.12.08. | на 30.06.09. | Рекомендуемые значения. | Положит. тенденция. |

автономии. | СК / Бл. | 0,39. | 0,32. | 0,38. | 0,42. | >0,5. | ^. | |

финансового рычага. | ЗК / Бл. | 0,61. | 0,68. | 0,62. | 0,58. | < 1. | v. | |

обеспеченности оборотных акти-вов собствен. средствами. | (СК-ВнА) / ОбА. | 0,25. | 0,20. | 0,28. | 0,25. | ? 0,1. | ^. | |

маневренности СК. | СОС / СК. | 0,52. | 0,55. | 0,61. | 0,48. | 0,5. | ^. | |

покрытия инвестиций. | ((СК + ДО) -ВнА)/Бл. | 0,20. | 0,17. | 0,24. | 0,20. | 0,9. | ^. | |

автономии источников формирования запасов и затрат. | СОС / З. | 65,25. | 1,23. | 4,54. | 0,73. | > 0,1/0,6. | ^. | |

соотношения дебиторской и кредиторской задолженности. | ДЗ / КЗ. | 0,85. | 0,59. | 0,25. | 0,37. | ? 1. | ^. | |

маневренности функционирующего капитала. | ДС / СОС. | 1,41. | 1,79. | 2,73. | 1,48. | ^. | ||

инвестирования. | СК / ВнА. | 2,10. | 2,22. | 2,59. | 1,92. | 0,25 — 1. | ^. | |

соотношения СОС и вложен-ного капитала. | СОС / Бл. | 0,20. | 0,17. | 0,24. | 0,20. | > 0,3. | ^. |

Таблица 7 Анализ рентабельности ООО «НПК Проектводстрой».

№ п/п. | Показатели рентабельности. | Расчетная формула. | на начало 2008 г., т. руб. | на 30.06.08, т. руб. | на 31.12.08, т. руб. | на 30.06.09, т. руб. |

Коэффициенты рентабельности затрат: | ||||||

1.1. | доходности. | Кд = ПР / С. | 0,18. | 0,07. | 0,05. | 0,04. |

1.2. | рентабельности. | Кр = ЧП / В. | 0,09. | 0,003. | 0,01. | — 0,01. |

1.3. | рентабельности основ-ной деятельности. | Крод = П / С. | 0,17. | 0,02. | 0,03. | — 0,01. |

1.4. | рентабельности реали-зованной продукции. | Кррп = ПР / В. | 0,13. | 0,04. | 0,04. | 0,01. |

Коэффициенты рентабельности ресурсов: | ||||||

2.1. | рентабельности активов. | Кра = П / Бл. | 0,26. | 0,01. | 0,08. | — 0,003. |

2.2. | рентабельности вложен-ных средств. | Крвс = П / (Бл — КО). | 0,66. | 0,03. | 0,22. | — 0,01. |

2.3. | рентабельности внеобо-ротных активов. | Крва = ЧП /ВнА. | 1,02. | 0,01. | 0,28. | — 0,02. |

2.4. | рентабельности оборот-ных активов. | Кроа = ЧП /ОбА. | 0,23. | 0,002. | 0,05. | — 0,005. |

2.5. | рентабельности собст-венных средств. | Крсбс = П / КР. | 0,66. | 0,03. | 0,22. | — 0,01. |

2.6. | фондорентабельности. | Кфр = П / ОС. | 1,38. | 0,06. | 0,57. | — 0,01. |

Рисунок 1 Коэффициенты ликвидности ООО «НПК Проектводстрой».

Рисунок 2 Изменение коэффициентов финансовой устойчивости ООО «НПК Проектводстрой».

Рисунок 3 Изменение коэффициентов финансовой устойчивости ООО «НПК Проектводстрой».

Рассчитано большое количество показателей. Значения различных показателей противоречивы., динамика неоднородна. Для того чтобы дать комплексную оценку финансового состояния предприятия, я предлагаю свести все полученные результаты в единый профиль (рис. 4), который строится путем последовательной оценки финансового состояния по отдельным разделам финансового анализа.

Финансовое состояние. | очень плохо. | плохо. | удовлетворительно. | хорошо. | очень хорошо. |

Ликвидность. | *. | ||||

Финансовая устойчивость. | *. | ||||

Рентабельность. | *. | ||||

Имущественное положение. | *. | ||||

Структура источников средств. | *. | ||||

Обеспеченность запасов источниками. | *. |

Рисунок 4 Профиль финансового состояния ООО «НПК Проектводстрой».

По нашему мнению профиль является удобным средством для проведения комплексной оценки финансового состояния предприятия.

Для проведения сравнений необходим единый показатель, Методы расчета единого интегрального показателя эффективности хозяйственной деятельности весьма разнообразны: а) метод сумм, когда, например, суммируются темпы прироста отобранных показателей; б) метод суммы мест, когда суммируются места, достигнутые организацией по различным отобранным показателям; в) метод балльной оценки, когда каждый показатель и его приращения имеют свой весовой балл, которые оцениваются по определенной шкале; г) метод «расстояний», д) рейтинговая оценка.

Наиболее широко известна методика комплексной (сравнительной) рейтинговой оценки финансового состояния, рентабельности и деловой активности предприятия А. Д. Шеремета [25, с.193], которая включает четыре группы показателей: 1) прибыльность хозяйственной деятельности; 2) эффективность управления организацией; 3) деловую активность организации; 4) ликвидность и рыночную устойчивость.

Часто для оценки делового партнера его финансовое состояние оценивают сточки зрения «удаленности от критической организации». С другой стороны распространенным является сравнение с эталонной организацией, имеющей лучшее значение по всем показателям.

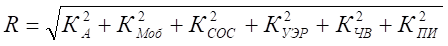

Н. П. Кондраков [27] предлагает рейтинговую оценку ® финансовой (рыночной) устойчивости проводить на основе шести основных показателей.

Для получения рейтинговой оценки ® используется формула (1):

(1).

где КА — коэффициент автономии = собственный капитал / общая стоимость источников (собственности);

КМоб — коэффициент мобильности (маневренности собственного капитала) = собственные оборотные средства / собственный капитал;

КСОС — коэффициент обеспеченности оборотных активов собственными источниками = собственные оборотные средства /оборотные активы;

КУЭР — коэффициент устойчивости экономического роста = (Прибыль чистая — Дивиденды выплаченные акционерам) / Собственный капитал;

КЧВ — коэффициент чистой выручки = (Прибыль чистая + Амортизация) / Выручка от реализации продукции;

КПИ — коэффициент соотношения производственных активов к стоимости имущества = Производственные активы с. 120 +211 + 212 + 213 + 214 + 217 / Общая стоимость имущества.

Рейтинговое число определяется за прошлый период (R0) и за отчетный период (R1). Если R1> R0, это означает, что финансовая устойчивость улучшилась.

Определение рейтинга для исследуемого предприятия приведено в таблице 8.

Таблица 8 Определение рейтинговой оценки финансового состояния ООО «НПК Проектводстрой».

№ п/п. | Показатели финансового состояния (коэффициенты). | Рейтинговая оценка. | |||

на начало 2008 г. | на 30.06.08. | на 31.12.08. | на 30.06.09. | ||

автономии. | 0,39. | 0,32. | 0,38. | 0,42. | |

маневренности собственного капитала. | 0,52. | 0,55. | 0,61. | 0,48. | |

обеспеченности оборотных активов собственными средствами. | 0,25. | 0,20. | 0,28. | 0,25. | |

устойчивости экономического роста. | 0,49. | 0,01. | 0,11. | — 0,01. | |

чистой выручки. | 0,11. | 0,03. | 0,02. | 0,05. | |

соотношения производственных активов к стоимости имущества. | 0,19. | 0,28. | 0,18. | 0,47. | |

Рейтинговая оценка. | 0,88. | 0,72. | 0,80. | 0,84. | |

Тенденция. | v. | ^. | ^. |

Сущность балльной оценки финансового состояния организации заключается в классификации организаций в зависимости от «набранного» количества баллов исходя из фактических значений ее финансовых коэффициентов. Рассчитаем балльную оценку (табл. 9), используя рекомендации приведенные в [17,с.113].

Таблица 9 Балльная оценка финансовой устойчивости ООО «НПК Проектводстрой».

№ п/п. | Показатели финансового состояния (коэффициенты). | Баллы. | |||

на начало 2008 г. | на 30.06.08. | на 31.12.08. | на 30.06.09. | ||

абсолютной ликвидности. | |||||

быстрой ликвидности. | |||||

текущей ликвидности. | 7,5. | ||||

финансовой независимости. | 2,6. | ||||

обеспеченности собственными источниками. | 7,5. | 8,5. | 7,5. | ||

финансовой независимости в формировании запасов. | 13,5. | 13,5. | 13,5. | 6,8. | |

Балльная оценка финансового состояния. | 48,5. | 61,5. | 42,9. | ||

Уровень финансового состояния. | III. | IV. | III. | IV. |

Необходимость оценки финансовой устойчивости организаций при определении возможности выдачи им кредитов привела к разработке практически каждым коммерческим банком своей методики интегральной оценки кредитоспособности заемщика. Эти методики, как правило, включают в себя: а) выбор и расчет показателей финансового состояния предприятия, включая коэффициенты ликвидности и рентабельности; б) сравнение их с установленным самим банком «критериальным уровнем» для каждого класса организации-заемщика; в) определение количества баллов по каждому показателю и общей суммы баллов, позволяющей отнести организацию к одному из классов кредитоспособности.

Для оценки риска банкротства и кредитоспособности предприятий используются факторные модели экономистов Альтмана, Лиса, Таффлера и др. Расчет оценок на основе указанных моделей приведен в таблицах 10−12.

Таблица 10 Определение вероятности банкротства ООО «НПК Проектводстрой» с использованием модели Альтмана.

Коэффициенты модели Альтмана. | порядок расчета. | на начало 2008 г. | на 30.06.08. | на 31.12.08. | на 30.06.09. |

степени ликвидности X1. | ОбА / Бл. | 0,815. | 0,857. | 0,852. | 0,782. |

рентабельности активов X2. | ЧП / Бл. | 0,190. | 0,002. | 0,042. | — 0,004. |

доходности активов X3. | П / Бл. | 0,257. | 0,009. | 0,084. | — 0,003. |

соотношения собственного и заемного капиталов X4. | СК / ЗК. | 0,638. | 0,464. | 0,623. | 0,715. |

оборачиваемость активов X5. | В / Бл. | 2,056. | 0,779. | 3,888. | 0,565. |

Z-счет Альтмана= 0,717*X1+0,847*X2+3,107*X3+0,42*X4+ 0,995*X5. | 3,86. | 2,12. | 5,62. | 1,92. | |

Вероятность банкротства. | Крайне мала. | Средняя. | Крайне мала. | Средняя. |

Таблица 11 Определение вероятности банкротства ООО «НПК Проектводстрой» с использованием модели Лиса.

Показатели. | порядок расчета. | на начало 2008 г. | на 30.06.08. | на 31.12.08. | на 30.06.09. |

Коэффициенты модели Лиса. | |||||

X1. | ОбА / Бл. | 0,815. | 0,857. | 0,852. | 0,782. |

X2. | ПР / Бл. | 0,269. | 0,035. | 0,149. | 0,008. |

X3. | СК / ЗК. | 0,638. | 0,464. | 0,623. | 0,715. |

X4. | ЧП / Бл. | 0,190. | 0,002. | 0,042. | — 0,004. |

Z-счет Лиса: Z = 0,063*X1+0,092*X2+0,057*X3+0,001*X4. | 0,11. | 0,08. | 0,10. | 0,09. | |

Вероятность банкротства. | Крайне мала. | Средняя. | Крайне мала. | Средняя. |

Таблица 12 Определение вероятности банкротства ООО «НПК Проектводострой» с использованием модели Таффлера.

Коэффициенты модели Таффлера. | |||||

X1. | ПР / КО. | 0,440. | 0,051. | 0,241. | 0,014. |

X2. | ОбА / ЗК. | 1,335. | 1,255. | 1,382. | 1,342. |

X3. | КО / Бл. | 0,610. | 0,683. | 0,616. | 0,583. |

X4. | В / Бл. | 2,056. | 0,779. | 3,888. | 0,565. |

Z-счет Таффлера: Z = 0,53*X1+0,13*X2+0,18*X3+0,16*X4. | 0,85. | 0,44. | 1,04. | 0,38. | |

Вероятность банкротства. | Крайне мала. | Средняя. | Крайне мала. | Средняя. |

Новым методом оценки и анализа финансового состояния является метод формирования диагностической нормативной динамической модели, которая представляет собой упорядоченную по темпам роста взаимосвязанную совокупность показателей [26].

Построим динамический норматив (ДН) нашего предприятия, используя совокупность следующих показателей финансовой устойчивости предприятия, упорядоченных по темпам роста (табл. 13).

Таблица 13 ДН финансовой устойчивости.

Нормативный ранг. | Показатели. | Обозначения показателей. |

Чистая прибыль. | ЧП. | |

Выручка. | В. | |

Собственный капитал. | СК. | |

Оборотный капитал. | ОбК. | |

Дебиторская задолженность. | ДЗ. | |

Просроченная дебиторская задолженность. | ДП. |

Финансовая устойчивость (У) предприятия по динамическому нормативу рассчитывается как модифицированная оценка корреляции между нормативным и фактическим упорядочениями показателей. Рекомендуемое значение У>0,8. Для нашего предприятия:

УIполуг2008 = 0,533; УIIполуг2008 = 0,667; УIполуг2009 = 0,533.

Таким образом, видим, что использование разных методов приводит к разным результатам. Для наглядности дополним профиль финансового состояния оценками, полученными другими методами (рис.5).

Финансовое состояние. | очень плохо. | плохо. | удовлетвори-тельно. | хорошо. | очень хорошо. |

Ликвидность. | *. | ||||

Финансовая устойчивость. | *. | ||||

Рентабельность. | *. | ||||

Имущественное положение. | *. | ||||

Структура источников средств. | *. | ||||

Обеспеченность запасов источниками. | *. | ||||

Рейтинговая оценка. | *. | ||||

Балльная оценка. | *. | ||||

Вероятность банкротства. | *. | ||||

ДНДМ. | *. |

Рисунок 5 Результаты показателей финансового состояния ООО «НПК Проектводстрой» за 2008 — 2009 гг.

Оценка финансового состояния ООО «НПК Проектводстрой» колеблется от «плохого» до «хорошего» по разным методикам. Применение для анализа финансового состояния всех методик требует много времени. Чтобы облегчить задачу экономиста, и в то же время, получить максимально правильный результат, необходимо из разнообразия предложенных методик выбрать наиболее приемлемые. А для этого необходимо рассмотреть недостатки и достоинства каждой из них.

Рассмотрим коэффициентный метод. С одной стороны, он дает наиболее подробную и полную оценку финансового состояния предприятия, охватывая все финансовые показатели. Также, достоинством этого метода является простота расчетов. С другой стороны, при его использовании работа финансового аналитика осложняется необходимостью расчета и детального анализа достаточно большого количества коэффициентов, которые трудно сравнивать и обобщать.

Методы расчета единого интегрального показателя дают возможность сравнивать результаты работы за несколько периодов и определить рейтинг организации в зависимости от финансового состояния. Рейтинговый метод применяется, в основном, для сравнительной оценки деятельности нескольких предприятий, относящихся по видам деятельности к одной отрасли. Рейтинговая оценка удобна, но она дает искаженную оценку, если сравнивать с общим анализом.

Недостатком балльного метода является субъективность оценки. К достоинствам этой методики можно отнести системность, комплексный подход к пониманию финансового состояния предприятия. И балльный и рейтинговый методы просты в применении, т.к. при их использовании не требуется большого количества коэффициентов. Они могут использоваться для того, чтобы дать общую оценку финансового состояния. Но с помощью этих методов руководство не сможет выявить проблему и найти правильное решение для выхода из кризисного состояния, если таковое показал анализ финансового состояния, проведенный с помощью балльной или рейтинговой оценки.

Использование факторных моделей известных западных экономистов Альтмана, Лиса, Таффлера и др., требует больших предосторожностей. Они не в полной мере подходят для оценки риска банкротства российских субъектов хозяйствования. Во-первых, данные модели разрабатывались очень давно. Во-вторых, не существует универсальных моделей, которые идеально подходили для всех отраслей экономики. Поэтому сам подход к разработке подобных моделей заслуживает внимания, но модели должны разрабатываться для каждой отрасли и подотрасли и при этом периодически уточняться по новым статистическим данным с учетом новых тенденций и закономерностей в экономике. Но стоит отметить, что, не смотря на различные коэффициенты, используемые в факторных моделях, результат по расчетам показателей ООО «НПК Проектводстрой» получился одинаковый (табл.10−12).

На наш взгляд именно профиль совместно с динамическим нормативом в наилучшей степени разрешают указанное противоречие: дают интегральную оценку, позволяют проводить сравнения и не теряют детализированной информации.

В соответствии с поставленной целью в данной работе проведены следующие исследования:

проанализированы различные подходы к определению финансового состояния предприятия;

рассмотрены различные методики оценки финансового состояния предприятия и проведен их сравнительный анализ;

проведены аналитические расчеты по данным проектно-изыскательской организации ООО «НПК Проектводстрой» за 2008 — 2009 гг.;

проведено сравнение различных методов оценки финансового состояния.

Исходя из полученных результатов, можно сделать следующие выводы:

— нельзя отдать предпочтение ни одной методике, т.к. не существует универсальных моделей, которые бы идеально подходили для всех отраслей экономики. Поэтому экономисту при выборе методики оценки финансового состояния определенного предприятия, в первую оче…