Теоретические основы учета и анализа финансовых результатов

Учет финансовых результатов необходим для систематизации данных, характеризующих деятельность банка. В зависимости от учета и системы формирования финансовых результатов можно судить о полноте раскрытия информации о деятельности банка, а, следовательно, — о полноте и глубине проводимого на основе учетных данных анализа деятельности банка. Алгоритм формирования показателей финансовых результатов… Читать ещё >

Теоретические основы учета и анализа финансовых результатов (реферат, курсовая, диплом, контрольная)

Сущность и порядок формирования финансового результата деятельности банка

Ориентир банковской деятельности в рыночном хозяйстве состоит в максимизации прибыли от операций при сведении к минимуму потерь. Прибыль или убытки, полученные банком, — показатели, концентрирующие в себе результаты различных активных и пассивных операций банка и отражающие влияние всех факторов, воздействующих на деятельность банка.

Величина достигнутых банком финансовых результатов является отражением всего комплекса внешних и внутренних факторов, воздействующих на нее, в числе которых: географическое расположение банка, наличие в зоне его обслуживания достаточной клиентской базы, уровень конкуренции, степень развития финансовых рынков, социально-политическая ситуация в регионе, наличие государственной поддержки и других факторов, находящихся, как правило, вне сферы влияния банка на них.

Такие показатели, как величина собственного капитала, объемы привлечения и размещения средств, активов, приносящих и не приносящих доход, уровень общих банковских издержек, убытков и потерь, масштабы использования прогрессивных технологий, современных средств автоматизации и оргтехники, уровень доходности филиальной сети и дочерних структур, организация внутреннего контроля и аудита — факторы, зависящие от деятельности самого банка и от качества управления им. Сумма всех позитивных и негативных действий руководства и персонала банка в обобщенном виде проявляется в конечном финансовом результате деятельности банка — прибыли.

Финансовый результат представляет собой прирост (или уменьшение) стоимости собственного капитала банка, образовавшийся в процессе его финансовой деятельности за отчетный период. В бухгалтерском учете результат такой деятельности определяют путем подсчета и балансирования всех прибылей и убытков (потерь) за отчетный период. Важнейшей формой выражения деловой активности банка является величина текущего финансового результата за определенный период — прибыли, получаемой от его деятельности.

Согласно стандарта бухгалтерского учета № 3 «Отчет о результатах финансово — хозяйственной деятельности» валовой доход — это и есть финансовый результат от деятельности банка и определяется как разность между доходом от оказания финансовых услуг и расходами, связанными с его получением.

Различные стороны производственной и финансовой деятельности банка получают законченную денежную оценку в системе показателей финансовых результатов.

Обобщенно эти показатели представлены в отчете о финансовых результатах (о прибылях и убытках).

Конечный финансовый результат деятельности банка, балансовая прибыль или убыток, представляют собой алгебраическую сумму результата (прибыли или убытка) от операционной деятельности, доходов и расходов от неосновной деятельности.

Многообразие факторов, оказывающих влияние на результаты деятельности коммерческих банков, определяет необходимость их рассмотрения как многофункциональной и многоцелевой экономической системы.

Поэтому и описание результатов деятельности банка следует производить с помощью системы экономических показателей.

Основное назначение системы показателей финансовых результатов коммерческих структур состоит во всесторонней, комплексной оценке итогов их деятельности, адекватно отражающей происходящие в них экономические процессы.

В этом и выражается роль финансовых результатов.

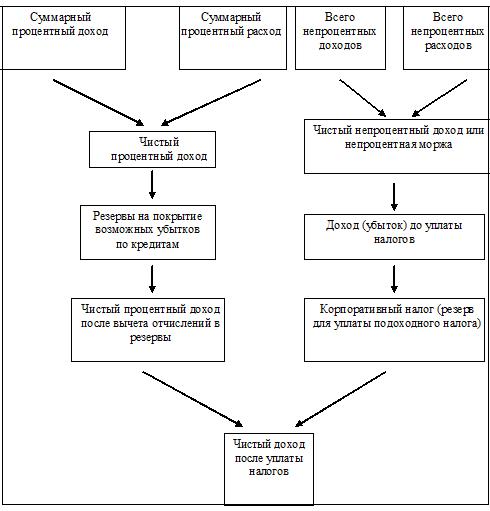

Учет финансовых результатов необходим для систематизации данных, характеризующих деятельность банка. В зависимости от учета и системы формирования финансовых результатов можно судить о полноте раскрытия информации о деятельности банка, а, следовательно, — о полноте и глубине проводимого на основе учетных данных анализа деятельности банка. Алгоритм формирования показателей финансовых результатов банков второго уровня определяется принятой системой бухгалтерского учета и используемыми формами финансовой отчетности, устанавливаемыми Национальным банком Республики Беларусь. Формирование финансовых результатов коммерческих банков, кроме того, в значительной степени зависит от требований налоговых органов. Современная модель формирования финансовых результатов в банках выглядит следующим образом.

Данные свидетельствуют о том, что источниками прибыли коммерческого банка выступают традиционные и нетрадиционные банковские операции.

По всем видам производимых услуг банки получают доходы в форме процента, комиссионного вознаграждения, положительной курсовой разницы при продаже ценных бумаг и валютных ценностей.

Доходы признаются при одновременном соблюдении следующих условий:

- — когда имеется право на получение экономической выгоды;

- — когда экономическую выгоду можно надежно оценить.

Доходы коммерческого банка классифицируются на две, три и более групп.

В том числе различают процентные и непроцентные доходы. Так, комиссионное вознаграждение банки получают от определенных видов деятельности: за инкассацию, обслуживание счетов, комиссий за покупку и продажу ценных бумаг, иностранной валюты, за организацию и управление кредитом, комиссии за международные платежи. К прочим доходам относятся курсовые разницы, переоценка номинала ценных бумаг, полученные штрафы.

Рисунок 1. — Модель формирования финансовых результатов банка:

Наиболее широко распространена классификация доходов по видам банковских операций:

- — доходы от кредитования клиентов;

- — по размещенным депозитам;

- — от операций с ценными бумагами;

- — инвестиций;

- — валютные операции;

- — доходы от прочих операций.

В коммерческих банках Республики Беларусь доходы отражаются по восьмому классу плана счетов бухгалтерского учета.

Доходы, возникающие в результате операций, совершаемых банком, определяются исходя из условий договора и требований законодательства и классифицируются следующим образом:

- — процентные доходы — доходы по активным и пассивным операциям, связанным с размещением денежных средств, которые определяются исходя из срока, размера процентной ставки и суммы актива или обязательства;

- — комиссионные доходы — доходы по оказанным услугам, выполненным работам, сумма которых является фиксированной или определения пропорционально сумме актива или обязательства, а также другими способами в соответствии с условиями договоров или законодательством;

- — операционные доходы — доходы, связанные с обеспечением хозяйственной деятельности банка. К ним относятся: доходы от выбытия основных средств, нематериальных активов, материалов.

Так, например, процентные доходы в сумме состоят из:

- — процентных доходов по краткосрочным кредитам коммерческих организаций;

- — процентных доходов по долгосрочным кредитам коммерческих организаций;

- — процентных доходов по кредитам физическим лиц на потребительские нужды;

- — процентных доходов по кредитам физических лиц на финансирование недвижимости;

- — процентных доходов по кредитам предоставленным другим банкам и другие.

Преобладающая часть доходов банка относится к процентным доходам, а именно, доходам от платного размещения собственных средств банка и привлеченных средств. Данные доходы формируются посредством предоставления денежных средств во временное пользование и приносит доход в виде процентов на вложенную сумму, они составляют около 80% дохода банка. Также данный вид дохода относится к группе стабильных источников доходов банка. Стабильные доходы — это доходы, которые являются постоянными для банка на протяжении относительно длительного периода времени (1−2 года) и в этой связи могут планироваться на перспективу.

Комиссионные доходы представлены следующими видами:

- — комиссионные доходы по ведению счетов клиентов;

- — прочие комиссионные доходы по счетам клиентов;

- — комиссионные доходы по операциям на валютном рынке и рынке драгоценных металлов;

- — возмещенные комиссионные расходы.

Операционные доходы занимаю незначительную часть доходов банка и представлены такими видами как:

- — доходы от выбытия основных средств;

- — прибыль прошлых лет;

- — прочие операционные доходы.

Далее рассмотрим прочие банковские доходы, которые вносят достаточно значительный вклад с формирование доходов банка и представлены следующими видами:

- — доходы от валютно-обменных операций;

- — доходы по оказанию консультационных услуг;

- — доходы по инкассированию платежных документов;

- — доходы по операциям между филиалами;

- — прочие банковские доходы.

Еще одним важным фактором, влияющим на формирование прибыли коммерческого банка являются расходы.

Расходы признаются при одновременном соблюдении следующих условий:

- — когда возникло уменьшение экономической выгоды;

- — когда возникшее уменьшение экономической выгоды может быть надежно оценено.

Банковские расходы классифицируются в установленном порядке и представлены такими видами:

- — процентные расходы;

- — комиссионные расходы;

- — прочие банковские расходы;

- — расходы на содержание персонала;

- — операционные расходы;

- — налоги и внебюджетные платежи.

Разница между суммой валового дохода и суммой затрат, относимых в соответствии с действующей практикой на расходы банка, называется балансовой или валовой прибылью.

На современном этапе развития экономики роль и значение прибыли очень велика. При постоянных и динамически увеличивающихся доходах организация модернизирует и обновляет материально техническую базу, премирует персонал, привлекает квалифицированных специалистов, расширяет перечень услуг. Также организация постоянно спонсирует различные мероприятия, вкладывает средства в долгосрочное строительство, инвестирует перспективные проекты. Вследствие этого у организации расширяется перечень услуг, благодаря чему появляются новые клиенты. Прибыль является важнейшим показателем и главной целью практически в любой сфере деятельности: в сельском хозяйстве, промышленности, торговле, легкой промышленности, банковской сфере.

Основным экономическим показателем, характеризующим результативность всей деятельности как банка в целом, так и филиалов является его прибыль, которая выступает как основной финансовый источник дальнейшего развития банка (филиала). В соответствии с действующим законодательством прибыль учитывается при расчете нормативного капитала банка. Соответствующий объем прибыли обеспечивает надежность деятельности банка, отражает конечную эффективность его работы, выступает источником для наращивания активных операций, выражает степень доверия вкладчиков и кредиторов.

Прибыль как экономическая категория — это конечный результат деятельности организации, т. е. та сумма денежных средств из доходов, которая осталась у организации после проведения всех видов выплат и расходов.

В любой сфере хозяйственной деятельности каждый оборот хозяйствующего субъекта завершается процессом формирования дохода (прибыли). Доходы коммерческого банка складываются из стоимости всех оказанных услуг, т. е. это денежная сумма, получаемая в результате посреднической деятельности и реализации услуг за определенный период времени. От своих операций банк должен зарабатывать такую сумму доходов, которая позволит возместить издержки, покрыть риски, формировать прибыль, размер которой определяет уровень дивидендов, увеличение собственных средств и развитие активных и пассивных операций. Причем размер прибыли должен быть привлекателен для инвесторов, что облегчает доступ к лучшим кредитам.

Прибыль банков делится на:

- — прибыль от основных активов;

- — прочую прибыль.

К основным активам, при размещении которых банк получает прибыль, относятся срочные депозиты, кредиты, расчетные операции, операции с ценными бумагами и прочие.

В состав прибыли от основных активов входят:

- — процентная прибыль;

- — комиссионная прибыль.

- — операционная прибыль.

После формирования прибыли коммерческого банка происходит ее распределение. Под распределением прибыли понимают направление ее на формирование фондов и удовлетворения потребностей организации в средствах на расширение перечня услуг и материального стимулирования работников.

В первую очередь из балансовой прибыли уплачивается в бюджет государства налог, на прибыль по ставке 24%.

В соответствии с Гражданским кодексом Республики Беларусь организация после уплаты налогов в бюджет оставшуюся прибыль распределяют по своему усмотрению.

От экономически правильного и обоснованного распределения и использования прибыли зависит рост собственных оборотных средств и степень материального стимулирования работников.

В основе механизма распределения и использования прибыли лежат следующие принципы:

- — обеспечение оптимальных пропорций в распределении прибыли между государством и учреждением банка;

- — обеспечение экономически обоснованных пропорций при распределении прибыли между организацией и коллективами их работников;

- — направление максимальной части прибыли на развитие хозяйства, т. е. на расширенное воспроизводство основных фондов и прирост собственных оборотных средств.

Значение прибыли, как основного финансового показателя деятельности банка, делает особо важным вопрос ее перспективного планирования (прогнозирования) и использования в целях усиления стимулирующей функции внутри банковского хозрасчета и обеспечение рентабельности каждого филиала и подразделения.

При постоянной прибыли и ее увеличении акционеры банка получают дивиденды, банк пополняет свой уставной фонд за счет выпуска новых акций, увеличивается собственный капитал, банк выступает в роли спонсора различных проектов и мероприятий, банк выходит на новый уровень, т. е. сотрудничество с другими банками.

Таким образом, прибыль коммерческого банка можно охарактеризовать как основной финансовый результат деятельности банка, определяемый как разница между всеми доходами и расходами. Если расходы превышают доходы, то этот результат имеет отрицательное значение и его называют убытком.