Ознакомление с организацией работы и экономической деятельностью предприятия.

Изучение документооборота на предприятии

Рассмотрим теперь порядок закрытия счетов для юридических лиц. Здесь, первым делом, идет предоставление клиентом заявления на закрытие счета и платежных инструкций при наличии остатка. В бэк-офисе идет проверка сальдо счета и исполнения инструкций клиента (по списанию остатка) с отметкой на заявлении. Контроль за исполнением платежных инструкций клиента осуществляет контролер. Происходит изъятие… Читать ещё >

Ознакомление с организацией работы и экономической деятельностью предприятия. Изучение документооборота на предприятии (реферат, курсовая, диплом, контрольная)

Банк ВТБ24 — один из крупнейших участников российского рынка банковских услуг. Он входит в международную финансовую группу ВТБ и специализируемся на обслуживании физических лиц, индивидуальных предпринимателей и предприятий малого бизнеса.

Сеть банка формируют 500 филиалов и дополнительных офисов в 69 регионах страны. ВТБ24 предлагает клиентам основные банковские продукты, принятые в международной финансовой практике.

В числе предоставляемых услуг: выпуск банковских карт, ипотечное и потребительское кредитование, автокредитование, услуги дистанционного управления счетами, кредитные карты с льготным периодом, срочные вклады, аренда сейфовых ячеек, денежные переводы. Часть услуг доступна нашим клиентам в круглосуточном режиме, для чего используются современные телекоммуникационные технологии.

Основным акционером ВТБ24 является ОАО Банк ВТБ (98,93% акций). Уставный капитал ВТБ24 составляет 50,6 млрд рублей, размер собственных средств (капитала) — 96,6 млрд рублей.

Место нахождения Банка: Чувашская Республика, г. Чебоксары, пр. М. Горького 40/1.

Почтовый адрес: 428 009, Чувашская Республика, г. Чебоксары, пр. М. Горького 40/1.

Основной целью деятельности Банка является получение прибыли при осуществлении банковских операций. Осуществление банковских операций производится на основании специального разрешения (лицензии) Банка России в порядке, установленном Федеральным законом «О банках и банковской деятельности» .

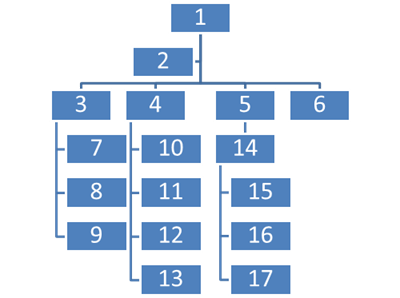

Организационная структура филиала ВТБ24 в г. Чебоксары представлена на рисунке 1.

- 1 — Управляющий филиалом

- 2 — Заместители управляющего

- 3 — Группа поддержки бизнеса

- 4 — ОПРП (Отдел операционного обслуживания)

- 5 — ОПП (Отдел прямых продаж)

- 6 — КМБ (отдел кредитования малого бизнеса)

- 7 — Отдел безопасности

- 8 — Отдел информационных технологий

- 9 — Отдел кадров

- 10 — Группа кредитования физ. лиц

- 11 — Группа автокредитования

- 12 — Группа продажи инвест. продуктов

- 13 — Группа кассовых операций

- 14 — БЭК-офис

- 15 — ГОКД (группа обработки клиентских данных)

- 16 — Бухгалтерия

- 17 — Отдел сопровождения банковских операций

Рис. 1. Организационная структура филиала ВТБ24 в г. Чебоксары.

Первый блок состоит из следующих департаментов:

- 1-Департамент пластиковых карт. Производит операции с пластиковыми карточками всех категорий.

- 2-Департамент новых каналов дистрибуции занимается управлением мобильной сетью продаж и телефонным обслуживанием.

- 3-Управление методологии и развития пассивных и комиссионных операций — внедрение новых продуктов и развитие пассивных и комиссионных продуктов.

- 4-Департамент розничного кредитования рассматривает кредитные заявки, оформленные в клиентском отделе, осуществляет детальную оценку кредитоспособности заемщиков и залога, предоставленного в обеспечение кредита, формирует юридические дела клиентов, занимается мониторингом выданных кредитов. Основные виды услуг: автокредитование, потребительское кредитование и обслуживание VIP-клиентов.

Второй блок:

- 1-Управление маркетинга занимается маркетинговыми исследованиями и анализом рынка, а также стратегическим планированием.

- 2-Управление развития общественных связей. В него входят: отдел Интернет-проектов, отдел рекламы и отдел по связям со СМИ.

В филиале существует также третий блок управления, который подчиняется, как и заместители, управляющему филиалом. Этот блок представлен следующими частями:

- 1-Финансовый департамент проводит бухгалтерское оформление валютно-финансовых операций, отражает все производимые в банке операции в бухгалтерском учете и отчетности, а также осуществляет контроль за соблюдение финансовой дисциплины.

- 2-Департамент анализа рисков. Совершает следующие операции: работа с залоговым имуществом, исследование рисков и их методологии, анализ рисков розничных клиентов, управление финансовыми рисками, а также работа с проблемными кредитами.

- 3-Операционный департамент организует работу банка в сфере безналичных расчетов по обслуживанию расчетных, текущих, ссудных и других счетов; оперативное управление ликвидностью; установление курсов валют; открывает, закрывает и ведет рублевые счета клиентов физических и юридических лиц, осуществляет переводы за границу, производит оплату, платежи в иностранной валюте, производит операции по выдаче пластиковых карточек VISA, Master Card всех категорий и др.;

В структуре филиала, помимо отделов и служб, функционирует также кредитный комитет. Он не является самостоятельным подразделением Банка, в его состав входят должностные лица других отделов Банка, кандидатуры которых утверждены управляющим филиалом. Комитет создан для повышения уровня и улучшения качества управленческих решений по принципиальным вопросам. В своей деятельности комитет определяет стратегические и тактические задачи развития кредитных операций, рассматривает основные нормативно — методические документы по ведению и учету кредитных операций, принимает решение о выдаче кредитов, посылает запрос в головное отделение о возможности выдачи крупных кредитов и т. д.

Кроме того, в Банке действует также аппарат руководства, главный бухгалтер, корпоративный и инвестиционный департаменты, департамент обслуживания клиентов малого бизнеса, департамент ипотечного кредитования, служба внутреннего контроля, юридическое управление и т. д.

Диверсифицируя свою деятельность, ВТБ 24 постоянно расширяет круг проводимых на российском рынке операций и предоставляет клиентам широкий комплекс услуг, принятых в международной банковской практике:

- * открытие и ведение валютных и рублевых счетов;

- * расчетно-кассовое обслуживание, в т. ч. прием, пересчет и зачисление выручки на счета;

- * внутрироссийские расчеты в рублях и валюте;

- * операции по покупке/продаже иностранной валюты за рубли, а также конверсионные операции иностранная валюта/иностранная валюта;

- * управление рублевыми и валютными ресурсами;

- * операции с банкнотами во всех свободно конвертируемых валютах;

- * операции по покупке, продаже, инкассированию векселей по поручениям клиентов;

- * кредитование в рублях и иностранной валюте;

- * выдача гарантий по операциям клиентов и банков-корреспондентов, а также по привлекаемым иностранным кредитам;

- * операции с депозитными сертификатами и векселями ВТБ 24;

- * выполнение функций агента валютного контроля;

- * ипотечное и потребительское кредитование населения;

- * выпуск и обслуживание международных пластиковых карт;

- * операции по покупке и продаже наличной иностранной валюты и платежных документов в иностранной валюте;

- * экспертиза подлинности и платежности денежных знаков, платежных документов;

- * сдача в аренду сейфовых ячеек в специально оборудованном хранилище;

- * оказание финансовых, консалтинговых и др. видов услуг.

- * система дистанционного банковского обслуживания Телебанк.

- * операции на фондовом рынке.

- * операции на международном рынке FOREX.

- * доверительное управление.

Что касается основных видов деятельности, здесь можно выделить:

- * кредитование физических лиц

- * кредитование корпоративных клиентов

- * ипотечное кредитование

Кредитование клиентов является важнейшей составляющей Банка, так как приносит основной доход.

На сегодняшний день документооборот в банке очень огромен, так как существует множество различных банковских операций и услуг, предоставляемых клиентам, рассмотрим документооборот в операционном отделе и в бухгалтерии.

Операционный отдел — является структурным подразделением филиала. В своей деятельности Отдел руководствуется: действующим законодательством Российской Федерации, Уставом Банка, нормативными актами и распорядительными документами Филиала и настоящим положением. Отдел возглавляет начальник отдела, который назначается и освобождается от занимаемой должности приказом Управляющего Филиалом. Штатная численность работников Отдела устанавливается, исходя из штатного расписания Филиала.

Основной целью Отдела является максимизация качества обслуживания клиентов — юридических и физических лиц по операциям Отдела. А среди основных задач можно выделить:

- · Организация работы по расчетно-кассовому обслуживанию юридических лиц, индивидуальных предпринимателей и физических лиц в рублях и иностранной валюте, включая ведение бухгалтерского учета в соответствии с нормативными актами Банка и Банка России.

- · Продажа клиентам банковских продуктов, в рамках компетенции отдела, включая привлечение денежных средств.

- · Построение эффективных процессов операционного обслуживания клиентов, повышение его качества, расширение предоставляемых услуг в целях удовлетворения потребностей клиентов и увеличения доходности банковских операций.

- · Осуществление методологической поддержки структурных подразделений в области осуществления мероприятий по противодействию легализации доходов, полученных преступным путем и финансированию терроризма.

Рассматривая основные функции отдела в части обслуживания юридических лиц необходимо отметить, что операционные работники осуществляют открытие, закрытие, переоформление и ведение расчетных, текущих и других счетов юридических и физических лиц в рублях и иностранной валюте. Работник также оповещает клиентов о сроках обязательной продажи юридическими лицами и индивидуальными предпринимателями части экспортной валютной выручки в соответствии с требованиями Банка России. В его обязанности также входят проведение операций по приему заявок от клиентов на проведение конверсионных операций, в том числе свободная и обязательная продажа иностранной валюты, осуществление контроля за правильностью оформления поручений.

Работник отдела осуществляет формирование юридических дел клиентов при открытии счетов и их дальнейшее хранение, а именно: отвечает за сохранность юридических дел клиентов, проведение работ с клиентами, связанной с внесением в них необходимых изменений и дополнений в связи с реорганизацией предприятий, в том числе замену карточек образцов подписей и оттиска печати.

Операционный отдел проводит меры по противодействию легализации (отмывания) доходов, полученных преступным путем, и финансированию терроризма. Отдел идентифицирует и изучает клиентов на основании документов, предоставляемых при открытии счета и заключении договора, а также при проведении операций по счетам. Работники отдела выполняют действия по приостановлению операций в случае, если одной из сторон является организация или физическое лицо, в отношении которого имеются сведения об их участии в террористической деятельности. Отдел изымает документы и помещает их в картотеку на период проверки и принятия решения о возможности/невозможности проведения платежа. Если принято решение о невозможности проведения платежа, то операция заносится в журнал приостановленных операций. При этом обеспечивается полная конфиденциальность информации, полученной в результате проведения мероприятий внутреннего контроля.

Рассмотрим теперь права и обязанности начальника Отдела. На него возлагается руководство деятельностью Отдела, а также обеспечение выполнения стоящих перед Отделом целей и задач. Начальник должен эффективно организовать контроль на всех участках деятельности отдела и обеспечить надлежащий режим конфиденциальности проводимых работ в Отделе. На начальнике лежит вся персональная ответственность за результаты деятельности Отдела. Большое значение имеет и распределение им обязанностей между работниками Отдела и организация работы, направленная на повышение квалификации работников Отдела. В обязанности также входят и иные задачи, которые прописаны в Положении об Операционном отделе.

Рассмотрим порядок открытия счетов юридических лиц в операционном отделе Банка. Здесь работают непосредственно фронт-офис, который связан со временем обслуживания клиента, и бэк-офис, который работает без присутствия клиента. Первым делом, клиент обращается в банк и получает нужную консультацию, а также пакет документов (список) требуемых для открытия счета, бланки заявлений, договоров, карточек. Заполнив все документы и заверив их подписями и печатями, клиент делает повторный визит в Банк. Администратор проверяет комплектность предоставленных документов, формирование юридического дела и составляет извещения в ИМНС и внебюджетные фонды (ФСС и ПФР). Затем идет дооформление со стороны Банка заявлений клиента, карточек подписей и договоров, составление распоряжения для начальника Операционного отдела по покрытию счета. При этом извещения и распоряжение формируются в MS Word, порядковый номер клиента определяется из тетради открытых счетов.

В бэк-офисе начальник Операционного отдела подписывает распоряжение на открытие счета, заявления клиентов и договоров счета, а также проверяет комплектность юр. дела. После этого, администратор от начальника Операционного отдела передает юр. дело заместителю главного бухгалтера. Он, в свою очередь, проверяет комплектность юр. дела, подписывает извещения в ИМНС и внебюджетные фонды, подписывает заявления клиентов на открытие счета, карточек с образцами подписей и оттиском печати клиента. После этого, главный бухгалтер подписывает договоры счета и проставляет на печати на договорах и извещениях в ИМНС и фонды. У секретаря происходит регистрация извещений в книге исходящей корреспонденции и отправка в ИМНС и фонды. Далее юр. дело передается через администратора-консультанта операционисту бэк-офиса для «заведения» клиента в Информационно-банковскую систему (ИБС), где идет уже фактическое открытие счета клиенту. В это же время идет распечатка анкеты по легализации и распоряжения об открытии счета из ИБС. В завершении юр. дело передается начальнику Операционного отдела для подписания распоряжения о закрытии счета из ИБС и анкеты по легализации. Юр. дело возвращается администратору-консультанту. В итоге клиент должен явиться к администратору и получить уведомление об открытии счета для извещения ИМНС (в третий день от даты представления комплекта документов).

Для открытия корреспондентских счетов клиент должен предоставить в Банк документы, которые находятся в списке необходимых документов.

Рассмотрим теперь порядок закрытия счетов для юридических лиц. Здесь, первым делом, идет предоставление клиентом заявления на закрытие счета и платежных инструкций при наличии остатка. В бэк-офисе идет проверка сальдо счета и исполнения инструкций клиента (по списанию остатка) с отметкой на заявлении. Контроль за исполнением платежных инструкций клиента осуществляет контролер. Происходит изъятие юр. дела, оформление извещения в ИМНС, фонды и составляются распоряжения о закрытии счетов. Карточки с образцами подписей изымаются и перечеркиваются, это происходит при закрытии всех счетов клиента. Начальник операционного отдела (ОО) подписывает распоряжение на закрытие счета. Юр. дело передается от начальника ОО заместителю главного бухгалтера, а он, в свою очередь, подписывает извещения в ИМНС и фонды, и передает их главному бухгалтеру. На извещениях ставятся печати Банка. Секретарь регистрирует их в книге исходящей корреспонденции и отправляет в ИМНС и фонды. В бэк-офисе происходит окончательное закрытие счета в ИБС и распечатывается распоряжение о закрытии счета. Юр. дело передается начальнику ОО для подписания распоряжения о закрытии счета и возвращается администратору-консультанту.

Для открытия расчетного и валютного счета юридическим лицам требуется предоставить следующие документы: надлежаще заверенная копия устава, подлинник или надлежаще заверенная копия решения о создании, реорганизации (учредительный договор, протокол собрания учредителей, приказ вышестоящей организации), нотариально заверенная копия свидетельства о государственной регистрации юридического лица, свидетельство о постановке на учет в налоговой инспекции, справка из комитета государственной статистики о присвоении кодов Общероссийских классификаторов, страховое свидетельство о постановке на учет в Фонде Социального страхования (менеджеры Банка делают копии с вышеуказанных документов и самостоятельно заверяют их), заявление на открытие счета (Приложение 3), оформленный договор на расчетно-кассовое обслуживание (Приложение 4) (2 экземпляра), карточка образцов подписей (Приложение 5), паспортные данные руководителя и главного бухгалтера организации.

Для открытия расчетного и валютного счета физическим лицам требуются предоставить следующие документы: нотариально заверенная копия свидетельства о государственной регистрации предпринимателя, в оригинале свидетельство о постановке на учет в налоговой инспекции, справка из комитета государственной статистики о присвоении кодов Общероссийских классификаторов. Заполненные бланки: заявление на открытие счета (Приложение 6), оформленный договор на расчетно-кассовое обслуживание в рублях и иностранной валюте в 2-х экземплярах, карточка образцов подписей (Приложение 7), паспортные данные предпринимателя (серия и номер паспорта, дата и место выдачи, дата рождения, регистрация по месту жительства).

Филиал ВТБ 24 осуществляет все виды безналичных расчетов, предусмотренных законодательством РФ: расчеты платежными документами, расчеты чеками, расчеты по аккредитиву, расчеты по инкассо (Приложение 8). Наиболее популярными на сегодняшний день являются расчеты платежными поручениями (Приложение 9).

Теперь рассмотрим работу в бухгалтерии. Бухгалтерские операции выполняют работники, наделенные для этого, независимо от того, в каком структурном подразделении Банка эти работники состоят. В эту категорию входят работники, занятые приемом, оформлением, контролем расчетно-денежных и других документов, отражением банковских операций по счетам бух. учета. Все бухгалтерские работники в вопросах ведения бух. учета подчиняются главному бухгалтеру. Главный бухгалтер назначается на должность и освобождается от нее Управляющим Банка. Он подчиняется непосредственно Управляющему Банка и несет ответственность за формирование учетной политики, ведение бухгалтерского учета, своевременное представление полной и достоверной бухгалтерской отчетности.

Рассматривая вопрос об оплате документов можно отметить, что их оплата с корсчетов производится текущим днем по возможности. Выписки с корсчетов должны быть получены не позднее, чем на следующий день до начала рабочего дня, операции, отраженные в них, включаются в баланс днем их проводки по корсчету.

Во взаимоотношениях с банками-нерезидентами, другими кредитными организациями, документооборот регулируется договорами, заключенными с ними.

Все операции осуществляются КО в соответствии с ФЗ «О банках и банковской деятельности» и перечнем операций, установленных лицензией Банка России. Прием расчетных документов на оплату, на инкассо, писем, а также их оформление осуществляется согласно Положению 2-П от 03.10.2002, Гражданского Кодекса, Бюджетного Кодекса и других нормативных источников. Для оформления бухгалтерских операций используются формы первичных документов. При осуществлении типовых форм на совершаемые операции, в том числе для внутренней бухгалтерии, Банк их самостоятельно разрабатывает и утверждает Управляющим Банка.

Кассовые расходные операции, выполняемые бухгалтерскими работниками, контролируются централизованно контролером, им ведется кассовый журнал по расходу, расходные кассовые документы передаются им кассиру под роспись в кассовом журнале. При совершении приходных кассовых операций, зачисление сумм на счета клиентам и выдача им квитанций производится после фактического поступления денег в кассу.

Бланки строгой отчетности, разные ценности и документы выдаются из кассы на основании переданных внутренним порядком в кассу мемориальных ордеров. Бланки строгой отчетности хранятся в хранилище ценностей.

Каждый из документов на основании которых совершаются бухгалтерские записи, должен иметь: контировку, дату проводки, подпись бухгалтерского работника, оформившего документ, а по операциям, подлежащим дополнительному контролю и подпись контролирующего работника, а по операциям кредитной организации, филиала, связанным с перечислением средств клиентам, другим организациям — подписи руководителя и главного бухгалтера или уполномоченных ими лиц.

Образцы подписей работников банка должны находиться у главного бухгалтера, кассовых работников, бухгалтерских и контролирующих работников. Право подписания расчетных и кассовых документов оформляется распоряжением руководителя банка. Право первой подписи имеют без ограничения суммой по должности руководители и главные бухгалтера или по их поручению доверенные лица.

Кассовое обслуживание клиентов

Банк предлагает юридическим лицам-резидентам и нерезидентам Российской Федерации широкий спектр финансовых инструментов и оказывает услуги на уровне международных банковских стандартов.

Банк осуществляет любые операции с наличными денежными средствами и ценностями, в том числе:

- а) выдача наличных денежных средств со счетов в рублях и иностранной валюте

- б) сбор, прием, пересчет, обработка и зачисление наличной денежной выручки на счета клиентов

- в) продажа дорожных чеков иностранных эмитентов для оплаты командировочных расходов

- г) покупка неиспользованных дорожных чеков иностранных эмитентов, выданных ранее для оплаты командировочных расходов

- д) инкассация и доставка наличных денежных средств и других ценностей

- е) экспертиза по поручению клиента иностранной валюты, подлинность которой вызывает сомнение

- ж) предоставление в аренду индивидуальных банковских сейфов

- з) ответственное хранение ценностей по поручению клиентов

- и) аренда индивидуальных банковских сейфов (хранение корпоративных документов и ценностей).

Для комплексного кассового обслуживания предприятий и граждан, для обработки денежной наличности в Банке имеется кассовое подразделение отдельно для физических и юридических лиц (осуществляют прием наличных денег как непосредственно от клиентов (по объявлению на взнос наличными — Приложение 10), так и через инкассаторов). Выдача денежных средств по денежному чеку производится после получения юр. лицом чековой книжки (Приложение 11). Кассовое подразделение состоит из приходных, расходных касс, касс пересчета. Данное подразделение возглавляется заведующим кассой. С ним заключен договор о полной материальной ответственности. Заведующий кассой также, как и руководитель, и главный бухгалтер, является должностным лицом, ответственным за сохранность ценностей. Он отвечает за сохранность денежных средств и ценностей, контроль за своевременным оприходованием денег, поступивших в кассы Банка и другие обязанности.

Само выполнение операций с наличными деньгами осуществляют кассовые и инкассаторские работники.

Операции по обработке денежной наличности выполняются в Банке с помощью новых дорогостоящих средств механизации и автоматизации кассовых операций (счетно-денежные машины, детекторы валют и др.). Оформление приходных и расходных кассовых документов, ведение кассовых журналов по приходу и расходу, заполнение кассовыми работниками справок и других документов о проведенных операциях за день осуществляется с помощью программного обеспечения.

Книги учета денежной наличности и других ценностей, книги учета принятых и выданных денег ведутся также в электронном виде. В электронном виде создается оперативная отчетность по кассе: отчет по кассовым оборотам за пять дней и о кассовых оборотах за месяц.

Что касается документооборота по приходным кассовым операциям, то он осуществляется после фактического поступления денег в кассу. Прием денежной наличности от организаций ведется по объявлениям на взнос наличными, который состоит из объявления, ордера и квитанции. Организации могут вносить наличные только на свой банковский счет. Операционный работник должен проверить правильность заполнения объявления на взнос наличными, оформляет его и отражает сумму в электронном кассовом журнале по приходу и передает этот документ в кассу. Кассир же идентифицирует подписи по образцу, проверяет правильность суммы и принимает от клиента денежную наличность. После проверки денежной наличности, кассир подписывает три части документа, ставит печать на квитанции и отдает клиенту. Кассир оставляет у себя объявление, а ордер отдает операционному работнику.

К выписке из лицевого счета клиента прилагается ордер. Ордер нужен клиенту для того, чтобы контролировать своевременность и правильность зачисления средств на его счет в банке.

В конце операционного дня кассир составляет справку о сумме принятых денег, сравнивая сумму всех поступивших денежных документов с суммой фактически принятых денег. Справка подписывается кассиром, и она сверяется с электронными журналами всех операционных работников.

Принятая за весь операционный день денежная наличность вместе с приходными документами и справкой сдается заведующему кассой под расписку в книге учета принятых и выданных ценностей.

Рассматривая расходные операции, можно сказать, что заведующий распределяет необходимую сумму денег кассирам под расписку в книге учета принятых и выданных денег.

Наличные деньги организациям с их банковских счетов выдаются по денежным чекам. Для получения наличных денег клиент предъявляет денежный чек операционному работнику. При наличии на счете клиента остатка средств, достаточных для оплаты чека, операционист проверяет обоснованность требований клиента на выплату наличных денег, проверяет правильность заполнения чека, подписи и печати чекодателя с образцами, представленными банку, соответствие номера чека номерам в чековой книжке, выданной этому клиенту. После проверки операционист выдает клиенту контрольную марку от денежного чека для предъявления в кассу, а чек передает контролеру по расходным кассовым операциям.

Контролер, убедившись в наличии на оборотной стороне чека разрешительной надписи операциониста на оплату чека и росписи в получении денег, повторно проверяет правильность заполнения чека, подписей и печати образцам, представленным банку. Затем операционный работник проставляет на оборотной стороне чека свою подпись, регистрирует сумму чека в кассовом журнале по расходу и передает денежный чек кассиру. Он проверяет наличие подписей ответственных лиц Банка и сверяет с образцами, сравнивает сумму цифрами и прописью, наличие на нем расписки клиента в получении денег и дaнныx его паспорта. После этого кассир подготавливает нужную сумму денег, вызывает получателя денег, сверяет номер контрольной марки с номером на чеке и приклеивает контрольную марку к чеку. Кассир повторно перед клиентом пересчитывает деньги, выдает ему и подписывает чек.

Расходные операции в Банке отражаются на основе кассового журнала по расходу после сверки его операционным работником и кассиром.

В конце операционного дня кассир сверяет сумму полученных им под отчет денег с суммами, указанными в расходных документах, и фактическим остатком денег, после чего составляет справку, в которой указывается сумма аванса, полученная под отчет в начале дня, сумме выданных за день денег и остаток денег на конец дня. После чего кассир подписывает справку, а приведенные в ней кассовые обороты сверяет с записями в кассовых журналах операционных работников. Сверка оформляется подписями кассира в кассовых журналах и операционных работников — в справке кассира.

Остаток наличных денег, расходные кассовые документы, отчетную справку кассир сдает заведующему кассой под расписку в книге учета принятых и выданных денег.

Что касается порядка расчета минимального остатка средств в операционной кассе, то он устанавливается Центральным Банком. Если же случается отклонение ниже установленного норматива, то Банк обязан написать объяснительную в Центральный Банк. Экономический смысл заключается в том, что Банк России пытается предупредить возможное отсутствие денег у Банка утром следующего дня. Минимальный остаток денежных средств в операционной кассе в Банке оставляет 1,5 млн. рублей. Также Банк России устанавливает время — когда производится подкрепление денежной наличностью.

Сам Банк устанавливает максимальный остаток денежных средств в операционной кассе, который в дальнейшем не будет иметь право его превышать. Но иногда бывают исключения, когда сумма превышена из-за банкнотных операций Банка, притока наличности в Банк или снижения курса доллара. Если необходимо увеличить максимальный предел, то пишется Письмо в головную организацию с просьбой рассмотреть это предложение. Транспортирует сверхлимитный остаток денег Росинкасс в оговоренное договором время.

Для банка главное, чтобы деньги, находящиеся в его распоряжении, постоянно оборачивались и приносили ему прибыль. Поэтому банку нежелательно те деньги, которые он мог бы превратить в прибыль, оставлять сверх лимита в операционной кассе.

Анализ финансового состояния предприятия начинается с «чтения» бухгалтерского баланса.

Далее рассмотрим сравнительный анализ в таблице 1.

Таблица 1.

СРАВНИТЕЛЬНЫЙ АНАЛИЗ БАЛАНСА.

Наименование статьи (на основе публикуемой формы баланса, в тыс. руб.). | 1 января 2010 г. | Удельный вес, %. | 1 января 2009 г. | Удельный вес, %. | Изменение за 2009 год, %. |

АКТИВЫ. | |||||

Денежные средства. | 39 570 860. | 5,6. | 36 402 274. | 6,0. | 8,7. |

Средства кредитных организаций в Центральном банке Российской Федерации,. | 14 155 599. | 2,0. | 7 001 004. | 1,1. | 102,2. |

в том числе: Обязательные резервы. | 4 286 194. | 0,6. | 585 136. | 0,1. | 632,5. |

Средства в кредитных организациях. | 3 335 220. | 0,5. | 52 807 721. | 8,8. | — 93,7. |

Чистые вложения в ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток. | 53 451 210. | 7,5. | 28 803 904. | 4,8. | 85,6. |

Чистая ссудная задолженность. | 564 821 327. | 79,7. | 455 798 210. | 75,8. | 23,9. |

Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи,. | 369 772. | 0,1. | 369 026. | 0,1. | 0,2. |

в том числе: Инвестиции в дочерние и зависимые организации. | 32 510. | 0,0. | 32 520. | 0,0. | 0,0. |

Чистые вложения в ценные бумаги, удерживаемые до погашения. | 6 862 398. | 1,0. | 6 279 933. | 1,0. | 9,3. |

Основные средства, нематериальные активы и материальные запасы. | 8 945 785. | 1,2. | 6 493 997. | 1,1. | 37,8. |

Прочие активы. | 16 953 502. | 2,4. | 7 687 730. | 1,3. | 120,5. |

Всего активов. | 708 465 673. | 100,0. | 601 643 799. | 100,0. | 17,8. |

ПАССИВЫ. | |||||

Кредиты, депозиты и прочие средства Центрального банка Российской Федерации. | 12 270 076. | 1,7. | 88 103 245. | 14,6. | — 86,1. |

Средства кредитных организаций. | 61 618 826. | 8,7. | 62 753 260. | 10,4. | — 1,8. |

Средства клиентов (некредитных организаций),. | 501 854 967. | 70,8. | 365 241 692. | 60,7. | 37,4. |

в том числе: Вклады физических лиц. | 433 597 375. | 61,2. | 304 764 728. | 50,7. | 42,3. |

Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток. | 0,0. | 0,0. | 0,0. | ||

Выпущенные долговые обязательства. | 46 292 767. | 6,5. | 23 011 898. | 3,8. | 101,2. |

Прочие обязательства. | 8 388 142. | 1,2. | 7 578 350. | 1,3. | 10,7. |

Резервы на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и операциям с резидентами офшорных зон. | 481 693. | 0,1. | 690 149. | 0,1. | — 30,2. |

Всего обязательств. | 630 906 471. | 89,0. | 547 378 594. | 90,9. | 15,3. |

ИСТОЧНИКИ СОБСТВЕННЫХ СРЕДСТВ. | |||||

Средства акционеров (участников). | 50 636 514. | 7,1. | 33 567 652. | 5,6. | 50,8. |

Собственные акции (доли), выкупленные у акционеров (участников). | 476 498. | 0,1. | 476 498. | 0,1. | 0,0. |

Эмиссионный доход. | 22 625 380. | 3,2. | 14 528 162. | 2,4. | 55,7. |

Резервный фонд. | 888 535. | 0,1. | 673 098. | 0,1. | 32,0. |

Переоценка по справедливой стоимости ценных бумаг, имеющихся в наличии для продажи. | 0,0. | 0,0. | 0,0. | ||

Переоценка основных средств. | 7 724. | 0,0. | 7 724. | 0,0. | 0,0. |

Нераспределенная прибыль (непокрытые убытки) прошлых лет. | 1 660 959. | 0,2. | 1 660 924. | 0,2. | 0,0. |

Неиспользованная прибыль (убыток) за отчетный период. | 2 216 588. | 0,3. | 4 304 143. | 0,7. | — 48,5. |

Всего источников собственных средств. | 77 559 202. | 11,0. | 54 265 205. | 9,1. | 42,9. |

Всего пассивов. | 708 465 673. | 100,0. | 601 643 799. | 100,0. | 17,8. |

ВНЕБАЛАНСОВЫЕ ОБЯЗАТЕЛЬСТВА. | |||||

Безотзывные обязательства кредитной организации. | 97 153 611. | 95,6. | 111 973 384. | 84,9. | — 13,2. |

Выданные кредитной организацией гарантии и поручительства. | 4 470 857. | 4,4. | 19 860 679. | 15,1. | — 77,5. |

Всего внебалансовые обязательства. | 101 624 468. | 100,0. | 131 834 063. | 100,0. | — 22,9. |

Как показывают данные анализа структуры и динамики активов ВТБ24, активы анализируемого Банка в 2010 году увеличились по сравнению с 2009 годом на 106 821 874 тыс. руб. и составили 708 465 673 тыс. руб.

Это изменение произошло за счет увеличения статьи «Чистая ссудная задолженность», которая на 2009 год составила 564 821 327 тыс. руб.

Статья «Основные средства, хозяйственные затраты и нематериальные активы» увеличилась на 2 451 788 тыс. руб. и составили 8 945 785 тыс. руб.

В целом, по результатам анализа структуры и динамики активов можно сделать вывод о том, что банк увеличивает свою работу по размещению средств в своих активных операциях. В целом наблюдается увеличение объема привлеченных средств, что свидетельствует об улучшении работы с клиентами.

Понятие ликвидности коммерческого банка означает возможность банка своевременно и полно обеспечивать выполнение своих долговых и финансовых обязательств перед всеми контрагентами, что определяется наличием достаточного собственного капитала, оптимальным размещением и величиной средств по статьям актива и пассива баланса с учетом соответствующих сроков. Таким образом, ликвидность коммерческого банка базируется на постоянном подержании объективно необходимого соотношения между тремя ее составляющими — собственным капиталом банка, привлеченными и размещенными им средствами путем оперативного управления их структурными элементами. Определение же ликвидности банка, действующего в современных условиях должно отражать следующие характеристики:

- — способность активов баланса коммерческого банка превращаться в средства платежа;

- — способность банка расплачиваться по своим обязательствам в любой момент времени и в полном объеме;

- — способность банка удовлетворять потребности клиентов в кредитовании в необходимое для них время;

- — способность банка привлекать дополнительные ликвидные средства на финансовых рынках.

Вышеуказанное определение носит качественный и субъективный характер, т. е. является чисто теоретическим определением. На практике же ликвидность банка определяется по оценке ликвидности его баланса: баланс банка считается ликвидным, если средства по активу позволяют за счет их быстрой реализации покрыть срочные обязательства по пассиву. Сведение проблемы ликвидности банка к ликвидности его баланса предполагает оценку и структуру его активов по срокам и степени риска. Такой подход означает характеристику ликвидности банка как запаса средств (активов). Количественное измерение ликвидности банка через оценку ликвидности его баланса позволяет:

- — управлять ликвидностью;

- — прогнозировать ликвидность;

- — оценивать уровень риска ликвидности и процентного риска в краткосрочном и долгосрочном периоде;

- — характеризовать общую деловую стратегию банка (каким образом решается проблема доходность — ликвидность).

В целях контроля за состоянием ликвидности банка, то есть его способности обеспечить своевременное и полное выполнение своих денежных и иных обязательств, вытекающих из сделок с использованием финансовых инструментов, устанавливаются нормативы мгновенной, текущей, долгосрочной ликвидности, которые регулируют (ограничивают) риски потери банком ликвидности и определяются как отношение между активами и пассивами с учетом сроков, сумм и типов активов и пассивов, других факторов.

Экономические нормативы деятельности Банка ВТБ 24 (ЗАО)(рис.1).

Экономические нормативы деятельности Банка ВТБ 24 (ЗАО).

Условное обозначение (номер) норматива. | Название норматива. | Допустимое значение норматива. | Фактическое значение норматива. |

H1. | Достаточности капитала. | Min 10% (K>5 млн евро). Min 11% (K<5 млн евро). | 12,05 |

Н2. | Мгновенной ликвидности. | Min 15%. | 25,49 |

Н3. | Текущей ликвидности. | Min 50%. | 57,35 |

Н4. | Долгосрочной ликвидности. | Max 120%. | 104,24 |

Н5. | Общей ликвидности. | Min 20%. | отменен |

Н6. | Максимальный размер риска на одного заемщика или группу связанных заемщиков. | Max 25%. | 13,1 |

Н7. | Максимальный размер крупных кредитных рисков. | Max 800%. | 50,23 |

H9.1. | Максимальный размер кредитов, банковских гарантий и поручительств, предоставленных акционерам (участникам). | Max 50%. | |

H10.1. | Совокупная величина риска по инсайдерам. | Max 3%. | 2,25 |

H12. | Использование собственных средств для приобретения акций. (долей) др. юр. лиц. | Max 25%. |

Рис. 1. Экономические нормативы деятельности Банка ВТБ 24 (ЗАО).

Система показателей ликвидности коммерческого банка (рис.2).

Рис. 2. Система показателей ликвидности коммерческого банка.

Норматив мгновенной ликвидности (Н2) регулирует (ограничивает) риск потери банком ликвидности в течение одного операционного дня и определяет минимальное отношение суммы высоколиквидных активов и суммы обязательств коммерческого банка до востребования, и рассчитывается по формуле:

где Лам — высоколиквидные активы;

Овм — обязательства по счетам до востребования.

Норматив текущей ликвидности банка (Н3) регулирует (ограничивает) риск потери банком ликвидности в течение ближайших к дате расчета норматива 30 календарных дней и определяет минимальное отношение суммы ликвидных активов к сумме пассивов банка по счетам до востребования и на срок до 30 дней, расчет производится по формуле:

Где Лат — ликвидные активы;

Овт — обязательства до востребования на срок до 30 дней.

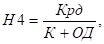

Норматив долгосрочной ликвидности банка (Н4) регулирует (ограничивает) риск потери банком ликвидности в результате размещения средств в долгосрочные активы и определяет максимально допустимое отношение кредитных требований банка с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, к собственным средствам (капиталу) банка и обязательствам (пассивами) с оставшимся сроком до даты погашения свыше 365 или 266 календарных дней. Норматив рассчитывается по формуле:

Где Крд — кредиты, выданные банком со сроком погашения свыше года;

К — капитал банка;

ОД — обязательства банка со сроком свыше года.

Норматив мгновенной ликвидности на 1.04.2010г. составляет величину 25,49%. По экономическому содержанию данный норматив означает способность банка выполнить свои обязательства перед вкладчиками на текущий момент, т. е. в течение одного операционного дня. Норматив текущей ликвидности на отчетную дату 2010 года составил 57,35%, что является положительной характеристикой для банка и удовлетворяющим показателем для клиента. По экономическому содержанию данный норматив означает, в какой мере ликвидная часть всех активов баланса банка может единовременно погасить обязательства до востребования, поскольку вкладчики таких средств могут потребовать их возврата у банка в любой момент. Поддержание норматива Н3 на требуемом уровне означает, что банк должен соблюдать соответствие между сроками, на которые привлекаются средства вкладчиков, и сроками, на которые эти средства размещаются в активных операциях. Полученный норматив долгосрочной ликвидности составил величину 104,24%. По экономическому содержанию данный норматив оценивает и контролирует деятельность банка по обеспечению им своей ликвидности и своевременному выполнению своих долговых обязательств. Так как, собственный капитал и депозиты (вклады) клиентов превышают выданные кредиты на долгосрочную основу. То следует отметить, что на данный момент банк способен погасить свои долгосрочные обязательства.

Определение ликвидности банка посредством использования нормативов на отчетную дату, то есть дискретных значений, не является показательными. Так как дискретные показатели не отражают истинного положения банка. Чтобы не нарушать нормативы на отчетную дату, банки вынуждены совершать сделки, не имеющие экономического смысла. Это ни выгодно, ни для ЦБ РФ, так как он не может правильно оценить ликвидность банка, которые несут затраты по регулированию нормативов, ни их клиентам, так как уменьшается достоверность финансовых показателей отчетности.

Следует отметить, что чем выше ликвидность какого-либо актива, тем ниже его доходность, и наоборот. Это основополагающее свойство активов и взаимосвязь между доходностью и ликвидностью при недооценке приводят банк либо к необоснованным потерям в доходности (если показатель ликвидности превышает нормативы, которыми руководствуется в своей деятельности), либо подвергает себя повышенному риску при повышении доходности за счет снижения уровня ликвидности ниже допустимых норм.

Управление риском ликвидности имеет решающее значение в банковском деле и является одним из основных направлений деятельности Банка.

Риск ликвидности связан с необходимостью наличия средств, достаточных для выдачи вкладов и выполнения обязательств по прочим финансовым инструментам по мере наступления сроков выплат, а также полного исполнения прочих текущих обязательств Банка.

Для управления ликвидным риском Банк на ежедневной основе отслеживает ожидаемые параметры движения денежных средств по клиентским и банковским операциям в рамках общего процесса управления активами и обязательствами. Банком ежедневно формируется баланс ресурсов Банка, а также осуществляется ситуационное моделирование движения ликвидности с учетом планируемых, вероятных или рекомендуемых операций, а также пределов возможности мобилизации средств.

На основе проведенного анализа вырабатываются рекомендации в области управления ресурсами Банка, еженедельно выносимые в формализованном виде на Комитет по управлению активами и пассивами Банка.

Правление Банка определяет лимиты по минимальному соотношению средств, имеющихся в наличии, для покрытия таких оттоков денежных средств, а также по минимальному уровню межбанковских и прочих заемных средств, которые должны находиться в распоряжении Банка для финансирования выплат в случае повышенного спроса. Банк готовит долгосрочные прогнозы ликвидности, моделирующие различные сценарии расчетов по активам и обязательствам.

В целом Банк имеет стабильные показатели ликвидности и достаточный запас прочности по капиталу для своевременного исполнения всех своих обязательств.