Синтетический и аналитический учет денежных средств в иностранной валюте на счетах в банке на примере УК ТПП «Полоцкстройматериалы»

Аккредитивами: эта форма расчётов как правило применяется в случаях, когда поставщик не уверен в получении средств от плательщика за поставленные ценности и оказанные услуги. Аккредитив представляет собой обязательство банка, выдаваемое по поручению клиента в пользу его контрагента, произвести поставщику платёж при условии предоставления документов, предусмотренных условиями аккредитива. Порядок… Читать ещё >

Синтетический и аналитический учет денежных средств в иностранной валюте на счетах в банке на примере УК ТПП «Полоцкстройматериалы» (реферат, курсовая, диплом, контрольная)

В соответствии с действующим законодательством расчёты между организациями производят коммерческие банки.

Банковские операции по расчётам могут осуществляться и по корреспондентским счетам банков, открываемым друг у друга на основе межбанковских соглашений.

При безналичных расчётах допускаются следующие способы расчётов:

Платёжными поручениями: платёжное поручение представляет собой поручение (приказ) организации обслуживающему банку о перечислении со своего счета определённой суммы. Поручение оформляется на бланке установленной формы. Оно является действительным в течение 10 дней со дня выписки.

Аккредитивами: эта форма расчётов как правило применяется в случаях, когда поставщик не уверен в получении средств от плательщика за поставленные ценности и оказанные услуги. Аккредитив представляет собой обязательство банка, выдаваемое по поручению клиента в пользу его контрагента, произвести поставщику платёж при условии предоставления документов, предусмотренных условиями аккредитива.

Типы аккредитивов:

- а) покрытые (депонированные) — аккредитивы, при которых банк-эмитент перечисляет средства плательщика или предоставленный ему кредит в банк поставщика;

- б) непокрытые (гарантированные);

- в) отзывные: аккредитив может быть изменён или аннулирован банком-эмитентом без предварительного согласования с поставщиком.

- г) безотзывные: не может быть изменён или аннулирован без согласия поставщика, в пользу которого он открыт. В аккредитиве должно быть указание, является ли он отзывным или безотзывным. При отсутствии такого указания аккредитив считается отзывным.

Срок действия и порядок расчётов по аккредитиву устанавливается в договоре между плательщиком и поставщиком. Аккредитив закрывается в случае:

- * истечения срока действия аккредитива;

- * по заявлению поставщика об отказе от использования аккредитива;

- * по заявлению покупателя об отзыве аккредитива.

Платёжными требованиями-поручениями: этот документ представляет собой требование поставщика к покупателю оплатить стоимость поставки, работ, услуг по договору. Основанием для расчёта являются расчётные и отгрузочные документы. Верхняя часть требования-поручения заполняется поставщиком, подписывается руководителем и главным бухгалтером поставщика, заверяется печатью и вместе с документами отсылается в банк плательщика. Банк плательщика выдаёт на руки эти документы покупателю, который в случае согласия на оплату заполняет вторую часть бланка с указанием суммы к оплате. Заверяет её подписями и печатью.

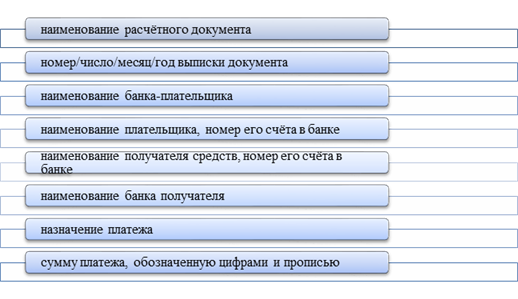

Все документы, которыми оформляются расчётные операции (в том числе и в иностранной валюте), должны соответствовать требованиям, установленным стандартом и содержать обязательные реквизиты, представленные на рисунке 2.3.

Рисунок 2.3 Обязательные реквизиты платежных документов.

Примечание: составлено автором На первом экземпляре — подписи руководителя, главного бухгалтера и оттиск печати организации. Помарки и подчистки в расчётных документах не допускаются.

Денежные средства организации как собственные, так и заёмные, за исключением переходящих остатков по кассе, организации обязаны хранить на счетах в банках.

При разрешении организации совершать валютные операции ей в банке открывают Валютные счета на каждый вид валюты, операции по которому учитывают на счете 52 «Валютные счета». К этому счету уместно открыть следующие субсчета: «Транзитные валютные счета», «Текущие валютные счета» и «Валютные счета за рубежом».

Для открытия валютного счета в банке предприятия предоставляют следующие документы:

- 1. Заявление установленной формы на открытие счета за подписью руководителя и главного бухгалтера предприятия.

- 2. Копию учредительного договора, заверенную нотариально, с отметкой о его регистрации в местном органе управления.

- 3. Копию устава (положения), заверенную нотариально, с отметкой о его регистрации в местном органе управления.

- 4. Документ о регистрации предприятия в государственной налоговой инспекции (дубликат извещения о присвоении учетного номера налогоплательщика).

- 5. Информационное письмо органа государственной статистики о регистрации предприятия в едином государственном реестре предприятий с указанием идентифицированного кода регистрации.

- 6. Карточку с образцами подписей должностных лиц, имеющих право распоряжаться счетом, с оттисками печати владельца счета (в двух экземплярах).

- 7. Справки органов фонда социальной защиты населения о регистрации в качестве плательщика [33, с. 78].

Договор заключается на каждый открытый валютный банковский счет, не позднее двух рабочих дней после предоставления всех необходимых документов и не позднее следующего рабочего дня, после заключения договора. В договоре банковского счета предусмотрено предоставление выписки банка не позднее рабочего дня, следующего за днем совершения операций по счету. Выписки, при наличии заключенного договора на обслуживание и с использованием компьютерно-модемной связи, передаются в электронном виде либо по заявлению на бумажном носителе через его абонентский ящик.

Валютные счета за рубежом открываются организациям на определенные цели и только при наличии соответствующего разрешения Национального банка Республики Беларусь. К таким целям относятся: содержание за пределами Республики Беларусь представительства, филиала, торгового дома; осуществление расчетов, связанных с производственно-хозяйственной деятельностью на территории иностранного государства; иные цели — при невозможности проводить отдельные операции через уполномоченные банки.

Одним из условий существования валютного счета за рубежом является периодическое представление Национальному банку Республики Беларусь отчетности и документов, касающихся ведения данного счета.

При открытии текущего счета в иностранных валютах на каждый вид валюты открывается отдельный лицевой счет. Открытие нескольких текущих счетов в иностранных валютах в различных учреждениях банков допускается с разрешения Национального банка Республики Беларусь.

Порядок учета операций по счету «Валютные счета» такой же, что и по счету «Расчетные счета»: основанием для записей по счету является выписка банка. При этом в аналитическом учете операции отражают в конкретной иностранной валюте и в белорусских рублях по курсу, устанавливаемому Нацбанком Республики Беларусь.

Организации открывают два счёта: транзитный и текущий, которые ведутся параллельно.

Транзитный счёт служит для зачисления в полном объёме поступлений в иностранной валюте.

Текущий валютный счёт служит для учёта средств, оставшихся в распоряжении организации после обязательной продажи части экспортной выручки.

Валютная выручка, поступающая за экспорт товаров, сначала зачисляется на транзитный счёт, а затем после продажи части валютной выручки, остаток её зачисляется на текущий счёт.

На счетах, связанных с внешнеэкономической деятельностью, открываются специальные субсчёта.

Субсчета:

В долларах-52−1.

В евро — 52−2 и т. д.

Выделение субсчетов в основном плане счетов помогает организации организовать чёткий контроль за расчётами с иностранными партнерами и составить баланс по внешнеэкономической деятельности.

Колебания валютного курса обуславливают появление сумм курсовых разниц. Курсовая разница представляет собой разницу между рублевой оценкой валютного имущества или обязательств по курсу на дату расчета или дату составления бухгалтерской отчетности за отчетный период и рублевой оценкой их на дату принятия к бухгалтерскому учету в отчетном периоде или дату составления бухгалтерской отчетности за предыдущий отчетный период. Курсовые разницы возникают в результате изменения официального курса в период между датой совершения хозяйственной операции и датой расчета, т. е. полного или частичного погашения дебиторской или кредиторской задолженности, по любым денежным позициям, вытекающим из этой операции. При благоприятном развитии курса возникают положительные курсовые разницы, при неблагоприятном — отрицательные (курсовые потери).

Предприятия, осуществляющие внешнеэкономическую деятельность, используют валютный счет для зачисления купленной валюты.

Для покупки иностранной валюты на торгах БВФБ в день, предшествующий дню проведения торгов предприятие представляет в Банк заявку на покупку иностранной валюты, а также копии документов, подтверждающих обоснованность покупки иностранной валюты, перечень и содержание которых определены законодательством Республики Беларусь. При каждой последующей покупке иностранной валюты в рамках одного и того же документа, подтверждающего обоснованность покупки иностранной валюты, указанный документ не представляется, а используются копии документов, хранящиеся в банке.

Все реквизиты заявки на покупку иностранной валюты должны быть заполнены. В поле «Максимальный курс покупки» клиентом указывается конкретное значение максимального курса покупки.

До проведения торгов банк перечисляет рублевый эквивалент на покупку иностранной валюты на счет БВФБ.

Банк зачисляет купленную иностранную валюту на счета, на которых производится хранение приобретенной иностранной валюты, не позднее дня, следующего за днем проведением торгов, а также производит возврат клиентам излишне списанного рублевого эквивалента и комиссионного вознаграждения.

Можно покупать иностранную валюту только на цели, предусмотренные законодательством.

Для покупки иностранной валюты необходимо предоставить в банк следующие документы:

- — заявка на покупку иностранной валюты на бирже;

- — оригиналы и копии документов, подтверждающие основание для покупки иностранной валюты (ГТД, CMR);

- — платежное поручение на перечисление на транзитный счет банка рублевого эквивалента покупаемой валюты по курсу, указанному в заявке.

Существует несколько уровней учёта денежных средств на валютном счёте:

- 1) выписка из лицевого счёта, в которой показан остаток средств на счёте на начало дня, суммы, зачисленные на счёт, суммы, перечисленные со счёта, остаток на конец дня. Выписка банка является первым накопительным документом, первой группировкой расчётных операций, произведённых за одну дату;

- 2) каждая выписка заносится в журнал-ордер № 2 и ведомость к нему строго по одной строке;

- 3) после этого обороты и сальдо за отчётный месяц по счёту 52 переносят из журнала-ордера № 2 в Главную книгу.

Рассмотрим типовые корреспонденции счетов по учету денежных средств на валютном счете, а также операции по продаже валюты в таблице 2.6.

Таблица 2.6

Типовые корреспонденции счетов по учету денежных средств на валютном счете.

Содержание операции. | Дт. | Кт. | Учетный регистр |

Поступили валютные средства от покупателей на транзитный валютный счет. | журнал-ордер № 2 и ведомость. | ||

Перечислены валютные средства для обязательной продажи валютной выручки. | |||

Перечислены валютные средства после обязательной продажи на текущий валютный счет. | |||

Перечислены валютные средства поставщику. | |||

Поступили валютные средства от учредителей. | |||

Поступил краткосрочный кредит банка в валюте. | |||

Поступил долгосрочный кредит банка в валюте. | |||

Погашен кредит в валюте. | 66, 67. | ||

Отражены положительные курсовые разницы по валютному счету. | |||

Отражены отрицательные курсовые разницы по валютному счету. | |||

Обязательная продажа валюты. | |||

Поступила валютная выручка на транзитный валютный счет. | 52−1. | ||

Перечислены денежные средства для обязательной продажи валюты. | 52−1. | ||

Перечислен остаток валютной выручки после обязательной продажи на текущий валютный счет. | 52−2. | 52−1. | |

Поступил рублевый эквивалент от продажи валюты. | |||

Удержана комиссия банка. | |||

Отражены курсовые разницы по валютному счету (на дату движения по валютному счету). |

|

| |

Покупка валюты. | |||

Перечислены банку денежные средства на покупку валюты на БВФБ. | |||

Зачислена приобретенная валюта на валютный счет. | |||

Комиссионное вознаграждение банку за приобретенную валюту. | |||

Учтены расходы на покупку валюты (разница курса покупки валюты и курса НБ РБ). | 20, 25, 26, 44. |

Примечание: составлено автором на основании изученной литературы Для учета денежных средств на валютном счете в банке на УК ТПП «Полоцкстройматериалы» предусмотрены следующие счета и субсчета:

- 52 «Валютный счет»

- 52−1 «Валютный счет российские рубли»

- 52−2 «Валютный счет евро»

- 52−3 «Валютный счет доллары США»

- 57 «Инкассированные денежные средства»

- 57−1 «Денежные чеки в пути»

- 57−2 «Денежные средства для приобретения валюты»

- 57−3 «Денежные средства в инвалюте для реализации»

- 57−4 «Терминалы».

Рассмотри корреспонденции счетов по учету денежных средств на валютном счете УК ТПП «Полоцкстройматериалы» в таблице 2.7.

Таблица 2.7

Корреспонденции счетов по учету денежных средств на валютном счете УК ТПП «Полоцкстройматериалы».

Содержание операции. | Дт. | Кт. | Сумма, руб. | Основание. |

Перечислена иностранная валюта (евро) для продажи. | 57/3. | 52/2. | 55 834 464. | Приложение И. |

Дооценка валюты на валютном счете (евро). | 91/4. | 52/2. | 448 670. | Приложение И. |

Дооценка иностранной валюты на валютном счете (доллары). | 52/3. | 91/1. | Приложение К. | |

Дооценка иностранной валюты на валютном счете (российский рубль). | 52/1. | 91/1. | 24 862. | Приложение Л. |

Поступила валюта на транзитный валютный счет. | 62/2. | 4 981 845. | Приложение М. | |

Перечислены валютные средства на текущий валютный счет после обязательной продажи. | 52/1. | 3 442 501. | Приложение Н. | |

Свободная продажа валюты (российские рубли). | 52/1. | 6 140 421. | Приложение П. |

Примечание: составлено автором на основании первичных документов, журналов-ордеров, оборотных ведомостей УК ТПП «Полоцкстройматериалы».

Таким образом, порядок учета денежных средств в иностранной валюте на УК ТПП «Полоцкстройматериалы» соответствует требованиям законодательства.

Завершающим этапом учетной работы на предприятии является составление отчетности (бухгалтерской, статистической и др.).

Так, информация о денежных средствах организаций отражается в таких формах бухгалтерской отчетности, как ф.1 Бухгалтерский баланс, ф.4 Отчет о прибылях и убытках, ф.5 Приложение к бухгалтерскому балансу (отменена с 2012 года) (Приложение Э); формах статистической отчетности 4-ф (средства) Отчет о составе средств.