Эффективность использования финансовых ресурсов (на примере АО «Баян-Сулу»)

В результате серии купонных и денежных аукционов, проведенных в течение 1994;1995 годов, часть государственного пакета акций (51% от общего количества размещенных акций) была реализована инвестиционным фондам (в том числе ИПФ «Апогей-инвест» — 20%, ИПФ «Актобе-инвест» — 5%, ИПФ «BUTYA-CAPITAL» — 10%) и другим юридическим лицам, 39% общего количества размещенных акций осталось в собственности… Читать ещё >

Эффективность использования финансовых ресурсов (на примере АО «Баян-Сулу») (реферат, курсовая, диплом, контрольная)

Эффективность использования финансовых ресурсов (на примере АО «Баян-Сулу»)

В данной статье рассмотрим каковы должны быть величина и оптимальный состав активов предприятия, позволяющие достичь поставленные цели и задачи, где найти источники финансирования и как организовать текущее и перспективное управление финансовой деятельностью предприятия, обеспечивающую платежеспособность и финансовую устойчивость. Объектом исследования выступает АО «Баян-Сулу» (далее АО). Основное направление деятельности Акционерного общества «Баян-Сулу» — производство и реализация кондитерских изделий. АО так же занимается реализацией приобретенных товаров: муки и крахмальной патоки. На долю компании приходится 24% от общего объема производства кондитерских изделий в Республике Казахстан и 11% от объема продаж на казахстанском рынке кондитерских изделий. АО имеет тридцатипятилетний опыт работы в данной отрасли, и является одним из крупнейших в Казахстане производителей кондитерских изделий; производит свыше двухсот наименований продукции: карамель, конфеты, ирис, драже, мармелад, шоколад, зефир, печенье и вафли.

Источниками формирования финансовых ресурсов является совокупность источников удовлетворения дополнительной потребности в капитале на предстоящий период, обеспечивающем развитие предприятия.

Принципиально все источники финансовых ресурсов предприятия можно представить в виде следующей последовательности:

- · собственные финансовые ресурсы и внутрихозяйственные резервы;

- · заемные финансовые средства;

- · привлеченные финансовые средства.

Собственные и привлеченные источники финансирования образуют собственный капитал предприятия. Суммы, привлеченные по этим источникам извне, как правило, не подлежат возврату. Инвесторы участвуют в доходах от реализации инвестиций на правах долевой собственности. Заемные источники финансирования образуют заемный капитал предприятия. Таким образом, в АО «Баян Сулу» основным источником формирования финансовых ресурсов является собственный капитал.

Первоначально величина Уставного фонда Общества составляла 6 800 000 тенге, количество акций — 129 200 штук, из которых простые — 61 200 штук номинальной стоимостью 100 тенге каждая, привилегированные — 68 000 штук номинальной стоимостью 10 тенге каждая. Простые акции были переданы Территориальному комитету по госимуществу (государственный пакет акций, 90% от общего количества выпущенных акций), привилегированные — трудовому коллективу (10% от общего количества выпущенных акций).

В результате серии купонных и денежных аукционов, проведенных в течение 1994;1995 годов, часть государственного пакета акций (51% от общего количества размещенных акций) была реализована инвестиционным фондам (в том числе ИПФ «Апогей-инвест» — 20%, ИПФ «Актобе-инвест» — 5%, ИПФ «BUTYA-CAPITAL» — 10%) и другим юридическим лицам, 39% общего количества размещенных акций осталось в собственности Территориального комитета по госимуществу. В 1996 году оставшаяся часть государственного пакета акций Общества была продана ТОО «Апогей» (согласно договору от 24 мая 1996 г.). В период с 1996 по 1998 г. размер объявленного Уставного капитала Общества был увеличен до 630,567 млн тенге, в связи с чем были зарегистрированы вторая, третья и четвертая эмиссии акций.

Решением общего собрания акционеров АО от 20 марта 1998 г. была изменена структура его уставного капитала, аннулирован предыдущий выпуск акций с одновременной регистрацией нового выпуска акций, состоящего только из простых акций, и осуществлен обмен привилегированных акций на простые. В результате серии сделок, осуществленных с акциями АО в течение последующих лет, его крупным акционером стало ТОО «KazFoodProducts», которому на сегодняшний день принадлежит 95,719% от общего количества размещенных акций АО. Согласно официальным данным об итогах размещения акций АО, утвержденному АФН 24 августа 2009 года по состоянию на 27 апреля 2009 года АО размещено 6 666 667 акций на общую сумму 1 887 698 840 тенге.

Следующим источником финансирования капитальных вложений послужила кредитная линия, открытая АО «Баян-Сулу» в АО «Казкоммерцбанк», Соглашение об открытии кредитной линии № 515 от 24 ноября 2004 г. в размере 5 млн долларов США и 15 070 тыс. евро на приобретение сырья и оборудования. Срок погашения кредитного договора до 30.06.2015 г.

Анализ таблицы 2 показывает, что наибольший удельный вес в доходах от реализации продукции АО (в 2007 г. — 99,15%, в 2008 г. — 52,14%, в 2009 г. — 65,86%, на 31 марта 2010 г. — 73,81%), занимает доход от продажи произведенных товаров, а именно кондитерской продукции: конфет, шоколада, зефира, мармелада и т. д.

Возвращенные товары — представляют собой новогодние подарки, не реализованные вовремя. Данные возвраты товаров носят сезонный характер.

В статью «Доходы от продажи приобретенных товаров» входят доходы от продажи муки и патоки.

АО начал реализацию указанных товаров с 2008 г., и их доля в общем объеме дохода от реализации составляет в 2008 г. — 47,43%, в 2009 г. — 33,79%, на 31 марта 2010 г. — 26,65%.

Прочие продажи включают в себя реализацию сертификатов и прочие услуги, занимают незначительный удельный вес в доходах от реализации продукции АО. финансовый кредиторский задолженность материальный Общая величина дохода от реализации продукции АО в 2008 г. возросла по сравнению с показателями 2007 г. на 6 522 197 тыс. тенге, это объясняется тем, что в 2008 г. был получен доход от продажи приобретенных товаров на сумму 6 505 202 тыс. тенге.

Доход от продажи произведенных товаров в 2008 г. возрос по сравнению с показателями 2007 г. на 18 723 тыс. тенге. Это объясняется повысившимся спросом на кондитерскую продукцию АО.

Прочие продажи снизились на 17 207 тыс. тенге, так как АО заинтересован получать доход от продажи произведенных товаров, а так же от перепродажи муки и патоки.

Общая величина дохода от реализации продукции АО в 2009 г. снизилась по сравнению с показателями 2008 г. на 877 196 тыс. тенге.

Это объясняется тем, что в 2009 г. был снижен доход от продажи приобретенных товаров (муки и патоки) на 2 166 951 тыс. тенге.

В то же время, доход от продажи произведенных товаров в 2009 г. возрос по сравнению с показателями 2008 г. на 1 304 132 тыс. тенге. В целом, это объясняется возросшим спросом на всю кондитерскую продукцию АО, а так же тем, что АО с 2009 г. начал поставлять свою продукцию в Россию.

Прочие продажи снизились на 20 659 тыс. тенге, так как АО заинтересован получать доход от продажи произведенных товаров, а так же от перепродажи муки и патоки. АО заинтересован в росте доходов от реализации продукции, повышении качества и конкурентоспособности своих товаров. С этой целью АО уделяет большое внимание модернизации производства и выпуску новой продукции.

Чтобы привлечь на свою сторону большее количество покупателей, АО информирует существующих и потенциальных потребителей о своей продукции, участвуя в выставках, как на территории Казахстана, так и за его пределами.

Основными факторами, позитивно влияющими на объемы реализуемой продукции в рассматриваемом периоде, были: повышение качества производимой продукции и расширение ее ассортимента, снижение издержек на производство, проведение рекламных компаний по продвижению продукции на рынок, грамотная ценовая политика, профессионализм менеджмента и персонала, наличие сформированной базы клиентов, наличие эффективной технологии поставок товара.

Основными факторами, негативно влияющими на объемы реализуемой продукции в рассматриваемом периоде, были следующие: высокая рыночная конкуренция со стороны отечественных и зарубежных производителей, в частности, продукция АО «Рахат» (Алматы), рост объемов ввоза более дешевой продукции украинских и российских фабрик, недостаточное количество рынков сбыта, снижение платежеспособности потребителей.

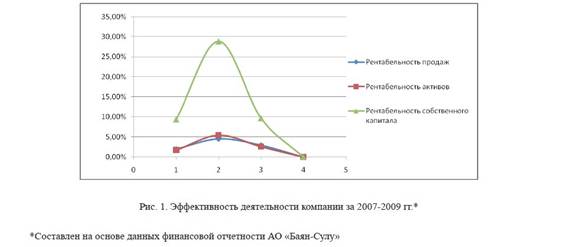

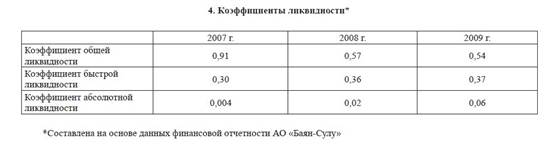

Оценка финансового положения компании осуществляется с помощью финансовых показателей и коэффициентов. Расчет финансовых показателей АО выполнен на основании данных финансовой отчетности (баланс и отчет о результатах финансово-хозяйственной деятельности) по следующей методике (табл. 3, 4).

Коэффициенты рентабельности:

рентабельность продаж (ROS) = валовой доход / доход от реализации (объем продаж) по основной деятельности;

рентабельность активов (ROA) = чистый доход / балансовая стоимость активов;

рентабельность капитала (ROE) = чистый доход / собственный капитал.

Коэффициент рентабельности продаж (ROS) показывает рентабельность производственной деятельности Компании.

Коэффициент рентабельности активов (ROA) показывает, сколько денежных единиц затрачено для получения 1 тенге прибыли.

Коэффициент рентабельности капитала (ROE) показывает количество прибыли на каждый тенге вложений.

Коэффициент общей ликвидности — это отношение текущих активов к краткосрочным обязательствам, показывает кратность покрытия обязательств активами.

Коэффициент быстрой ликвидности — это отношение денежных средств, ликвидных ценных бумаг и ожидаемых поступлений к краткосрочной кредиторской задолженности, показывает, какая часть текущей задолженности может быть погашена с учетом дебиторской задолженности Коэффициент абсолютной ликвидности — это отношение денежных средств и ликвидных ценных бумаг к краткосрочной кредиторской задолженности, показывает, какая часть текущей задолженности может быть погашена на конкретную дату.

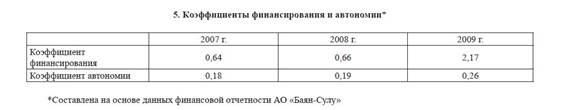

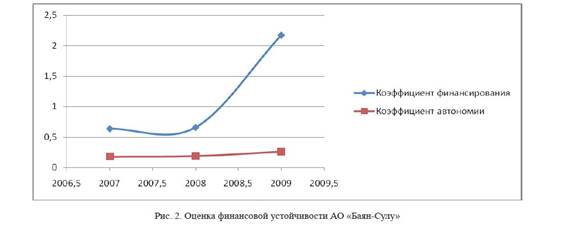

Коэффициент финансирования показывает фактическую или плановую долю собственного капитала в составе всех источников финансирования.

Коэффициент автономии показывает соотношение заемных и собственных источников финансирования без разделения заемных источников на долгосрочные и краткосрочные источники (таблица 5).

Значения коэффициентов финансирования и автономии показывают наличие у АО заемных средств.

Следует отметить, что в дальнейшем АО планирует привлечь 7 800 000 150 тенге от размещения своих простых акций, в том числе:

- · на сумму (4 999 999 950 тенге) планируется передать акции в оплату кредиторской задолженности АО «Баян Сулу» перед ТОО «KazFoodProducts» по полученной финансовой помощи по договору № 7 от 25 июня 2009 г. Срок действия договора — до 31 декабря 2011 г. Финансовая помощь привлекалась для пополнения оборотных средств на покупку сырья: сахара, муки, какао-бобов, ароматизаторов и так далее.

- · планируемое направление денежных средств (2 800 000 200 тенге), полученных от размещения акций широкому кругу инвесторов: АО планирует направить привлеченные средства на финансирование строительства бисквитного цеха, проектной мощностью 15 000 т в год (при трехсменном режиме работы), а так же вспомогательных помещений, на существующей территории АО. Строительство бисквитного цеха и вспомогательных помещений, а также ввод цеха в эксплуатацию планируется осуществить в первом квартале 2012 г. Общая площадь этих объектов составит 9 612 м2.

Таким образом для любого предприятия, коммерческой организации, акционерного общества необходим достаточный объем финансовых ресурсов, оптимальный состав и структура актива. Благополучное финансовое состояние предприятия — это важное условие его непрерывного и эффективного функционирования. Для его достижения необходимо обеспечить постоянную платежеспособность субъекта, высокую ликвидность его баланса, финансовую независимость и высокую результативность хозяйствования. Финансовое состояние предприятия необходимо анализировать с позиций как краткосрочной, так и долгосрочной перспектив, так как критерии его оценки могут быть различны. Состояние финансов предприятия характеризуется размещением его средств и источников их формирования, анализ финансового состояния проводится с целью установить, насколько эффективно используются финансовые ресурсы, находящиеся в распоряжении предприятия. Финансовую эффективность работы предприятия отражают следующие показатели: обеспеченность собственными оборотными средствами и их сохранность, состояние нормируемых запасов товарно-материальных ценностей, состояние и динамика дебиторской и кредиторской задолженности, оборачиваемость оборотных средств, материальное обеспечение банковских кредитов, платежеспособность, анализ которых может стать объектом последующих исследований.

- 1. Закон РК «Об акционерных обществах» с изменениями и дополнениями ЗРК от 12.1999 г. Н2497−1 ЗРК.

- 2. Кошкарбаев К. У., Тургулова А. К. Определение политики управления структурой капитала предприятия

- 3. Финансовый менеджмент / Под ред. Е. С. Стояновой — М.: Перспектива, 1999

- 4. Кошкарбаев К. У. Реализация инвестиционной политики предприятия на основе эффективного распределения и использования финансовых ресурсов. Сб. научных трудов «Национальная экономика Республики Казахстан в условиях глобализации». Ч.4 — Алматы: Экономика, 2002

- 5. Дюсембаев К. Ш. Финансовый анализ — Алматы: Экономика 1998, — 293 с.

- 6. Кошкарбаев К. У. Финансовые ресурсы корпорации: теория, практика и менеджмент — Алматы: ТОО"Издательство LEM" 2004.