Оценка влияния методов управления кредитным риском на кредитный портфель банка

Кредитная деятельность банка является основополагающим отличительным критерием, который выделяет банк среди других экономических субъектов. Кредитный портфель банка занимает, как правило, одну из основных составляющих активов банка. В мировой и отечественной практике именно с кредитованием связана значительная часть прибыли банка. Однако, при неправильном управлении кредитным риском, доходность… Читать ещё >

Оценка влияния методов управления кредитным риском на кредитный портфель банка (реферат, курсовая, диплом, контрольная)

Оценка влияния методов управления кредитным риском на кредитный портфель банка

Кредитная деятельность банка является основополагающим отличительным критерием, который выделяет банк среди других экономических субъектов. Кредитный портфель банка занимает, как правило, одну из основных составляющих активов банка. В мировой и отечественной практике именно с кредитованием связана значительная часть прибыли банка. Однако, при неправильном управлении кредитным риском, доходность может обернуться убыточностью. Невозврат кредитов, особенно крупных, может привести банк к убыткам, и даже к банкротству, а в силу его положения в экономике, к целому ряду банкротств, связанных с ним хозсубъектов, банков и частных лиц. Поэтому управление кредитным риском является необходимой частью стратегии и тактики деятельности банка, его выживания и развития.

В условиях финансового кризиса эта проблема становится особенно актуальной.

В зарубежной и отечественной экономической литературе, кредитному риску уделяется наиболее пристальное внимание, он рассматривается как один из основных банковских рисков, или как важнейший риск банковского портфеля. Это связано с тем, что банковскому кредитованию отводится ведущая роль при формировании портфеля активов.

Обычно кредитный риск определяют как «риск неуплаты заемщиком основного долга и процентов по обслуживанию кредитов» или «вероятность несоблюдения заемщиком первоначальных условий кредитного договора» [4,28]. Также часто встречается следующее определение: «Кредитный риск — риск неуплаты заемщиком основного долга и процентов по кредиту, причитающихся кредитору». [3, 359].

По мнению автора, кредитный риск — это вероятность того, что заемщик не сможет или не захочет выполнить свои обязательства в соответствии с кредитным договором, что повлечет за собой потерю или недополучение прибыли или предоставленных ресурсов. Поэтому существует прямая зависимость между уровнем кредитного риска и качеством кредитного портфеля банка.

Управление кредитным риском преследует локальные цели, «связанные с обеспечением сохранения свойств кредита, как формы возвратного авансирования потребностей заемщика в дополнительном капитале» [1, 341].

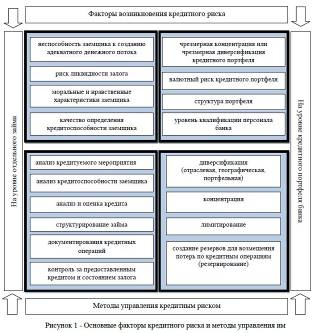

Кредитный риск складывается из совокупности факторов, которые могут негативно повлиять на выполнение условий кредитного договора. Причем эти факторы можно рассматривать в двух аспектах, как факторы, влияющие на конкретного заемщика, и, соответственно на отдельно взятую ссуду, и факторы, влияющие на совокупный кредитный портфель банка. Поэтому управления кредитным риском банка осуществляется на двух уровнях его возникновения — на уровне каждого отдельного займа и на уровне кредитного портфеля в целом.

Основные факторы возникновения кредитного риска по уровню их возникновения и методы управления ими представлены на рисунке 1.

Рисунок 1 — Основные факторы кредитного риска и методы управления им кредитный банк актив риск.

Неспособность заемщика к созданию адекватного денежного потока выражается в том, что в международной банковской практике считается, что кредит должен предоставляться только в случаях, когда банк уверен в первичных источниках погашения ссуды, которыми являются денежные потоки заемщика. И только в отдельных исключительных случаях банк может обратиться к вторичным источникам погашения займа, то есть к залогу или гарантиям третьих лиц. Зарубежные банкиры исходят из того, что банковское учреждение — это не ломбард, который занимается реализацией залога, а банк не должен выполнять несвойственные ему функции, которые к тому же требуют специалистов по торговле движимым и недвижимым имуществом.

К факторам, увеличивающим риск кредитного портфеля банка, относятся как чрезмерная концентрация кредитов, то есть сосредоточение кредитов в одном из секторов экономики, так и чрезмерная диверсификация, которая приводит к ухудшению качества управления из — за отсутствия достаточного количества высококвалифицированных специалистов со знаниями особенностей многих отраслей экономики. Структура портфеля будет способствовать увеличению кредитного риска, если он сформирован только с учетом потребностей клиентов, а не самого банка.

Методы управления кредитным риском также делятся на две группы:

- · методы управления кредитным риском на уровне отдельного займа;

- · методы управления кредитным риском на уровне кредитного портфеля банка. Особенностью методов управления кредитным риском на уровне отдельного займа является необходимость их последовательного применения, поскольку одновременно они представляют собой этапы процесса кредитования. Если на каждом этапе перед кредитным сотрудником поставлена задача минимизации кредитного риска, то правомерно рассматривать этапы кредитования как методы управления риском отдельного кредита.

Более подробно остановимся на методах управления кредитным риском на уровне кредитного портфеля банка.

Метод диверсификации состоит в рассредоточении кредитного портфеля среди широкого круга заемщиков, не связанных друг с другом. Они могут отличаться друг от друга по различным характеристикам: по размеру капитала, по форме собственности, по условиям деятельности, отраслям экономики, географическим регионам. Выделяют три вида диверсификации — отраслевую, географическую и портфельную.

- 1. Отраслевая диверсификация должна основываться на результатах статистических исследований по отраслям. Она означает распределение кредитов между клиентами, которые осуществляют деятельность в различных отраслях экономики. Для снижения общего риска кредитного портфеля решающее значение имеет подбор таких отраслей, которые меют перспективы роста, наиболее стабильные и конкурентоспособные. Наивысший эффект достигается в случае выбора заемщиков, которые работают в отраслях с противоположными фазами колебаний делового цикла, а также в отраслях, в которых результаты деятельности в разной степени зависят от общего состояния экономики. Таким образом, если одна отрасль находится на стадии экономического роста, то другая переживает стадию спада, а со временем их позиции меняются на противоположные. В результате снижение доходов от одной группы клиентов компенсируется повышением доходов от другой группы, которая помогает стабилизировать доходы банка и существенно снизить кредитный риск.

- 2. Географическая диверсификация заключается в распределении кредитных ресурсов между заемщиками, которые осуществляют свою производственную или торгово-посредническую деятельность в разных регионах внутри страны, за рубежом, в странах с различными экономическими условиями. Географическая диверсификация как способ снижения кредитного риска доступна лишь крупным банкам, которые имеют разветвленную сеть структурных подразделений на значительной территории. Это позволяет сгладить влияние климатических, политических условий и экономических потрясений, которые влияют на кредитоспособность заемщиков.

- 3. Портфельная диверсификация означает рассредоточения кредитов между разными категориями заемщиков — крупными и средними компаниями, предприятиями малого бизнеса, физическими лицами, правительственными, общественными организациями и т. п. Эти кредиты имеют, как правило, различные уровни риска. Так кредиты, предоставляемые в сфере малого бизнеса, часто сопровождаются повышенным уровнем риска, хотя зачастую имеют более высокий уровень доходности, так как такие заемщики часто ограничены в выборе кредитора, поэтому банк может диктовать свои условия кредитного соглашения. Если заемщиком является крупная компания, то кредитный риск оценивается как незначительный, но и доходность такого кредита невелика. Потребительское кредитование, особенно в условиях финансового кризиса, как правило, оценивается наиболее рискованное, но имеет свои положительные характеристики — не значительные суммы долга по отдельным заемщикам и сравнительно высокий доход. Портфельная диверсификация помогает сбалансировать соотношение риска и доходности кредитного портфеля банка.

Диверсификация кредита может осуществляться в рамках общей диверсификации банковских активов. В этом случае размер кредитов (общий размер предложения кредитов) может не только увеличиться, но, напротив, сократиться. К этому банк часто вынуждает сама экономическая конъюнктура, приводящая к обострению противоречий в экономических отношениях и как следствие — к повышению риска совершения кредитных операций. Особенно это заметно в условиях кризиса, когда банки из-за повышенного кредитного риска сокращают объем кредитных операций и расширяют объем тех активов, которые позволяют держать рентабельность банковской деятельности на приемлемом уровне. [1, 373].

Именно такой метод диверсификации применяют казахстанские банки в последние годы, в результате влияние международного финансового кризиса в результате которого увеличилась доля просроченных кредитов, что можно проследить на рисунке 2, где показана динамика объемов кредитования банками второго уровня отраслей экономики и населения и кредитов с просрочкой платежей.

![Динамика объемов кредитования и кредитов с просрочкой платежей (составлено на основании данных АФН [7]).](/img/s/9/62/2225962_2.jpg)

Рисунок 2 — Динамика объемов кредитования и кредитов с просрочкой платежей (составлено на основании данных АФН [7]).

Данная динамика демонстрирует тесную взаимосвязь кредитного риска и кредитного портфеля, так при увеличении кредитного риска и проблемных кредитов банки сокращают размер кредитного портфеля. Так, доля просроченных кредитов по состоянию на 1.01.2007 года занимала 4,9%, на 1.01.2008 года она составила 4,6%, на 1.01.2009 года — 10,6%, на 1.01.2010 года — 31%, а на 1.01.2011 года — 30,1%. Такая динамика роста просроченных кредитов, соответственно привела к сокращению кредитного портфеля банковской системы Казахстана.

Концентрация кредитов пока не нашла применения в казахстанской банковской практике. Концентрация является понятием, противоположным диверсификации. Концентрация кредитного портфеля означает сосредоточение кредитных операций банка в определенной отрасли или группе взаимосвязанных отраслей. Концентрация, как и диверсификация, может быть отраслевая, географическая и портфельная. В международной практике, а до некоторого времени и в отечественном банковском бизнесе, формируя кредитный портфель, банки придерживались определенного уровня концентрации, поскольку каждый банк работал в конкретном сегменте рынка и специализируется на обслуживании определенной клиентуры. Но чаще всего чрезмерная концентрация значительно повышает уровень кредитного риска. Как показывает международный опыт, именно чрезмерная концентрация кредитного портфеля периодически становится причиной ухудшения финансового состояния и банкротства ряда банков в развитых странах.

Определение оптимального соотношения между уровнями диверсификации и концентрации кредитного портфеля банка является задачей, которую должен решать менеджмент каждого банка в зависимости от выбранной кредитной политики, стратегии, возможностей и конкретной экономической ситуации.

Лимитирование, как метод управления кредитным риском, заключается в установлении максимально допустимых размеров предоставления займов как по отдельно взятым ссудам, так и по категориям заемщиков или группам взаимосвязанных заемщиков, по банковским подразделениям, отраслям, формам собственности, по географическим территориям, по наиболее рисковым направлениями кредитования, такими как предоставление долгосрочных займов, кредитования в иностранной валюте и т. п. Это позволяет ограничить кредитный риск, избежать критических потерь вследствие необдуманных концентрации любого вида риска, а также диверсифицировать кредитный портфель и обеспечить стабильные доходы. Причем лимиты могут носить обязательный характер, то есть устанавливаться надзорными органами. Например, в Казахстане Агентство РК по регулированию и надзору финансового рынка и финансовых организаций (АФН) ограничивает размер выдачи кредита одному заемщику через норматив: «максимальный размер риска на одного заемщика», такой практики придерживаются контролирующие и надзорные органы многих стран. Кроме того сами банки могут лимитировать свою кредитную деятельность. Например, кредитный риск банка может ограничиваться установлением лимита общего размера кредитного портфеля, ограничения величины кредитных ресурсов филиалов банка и т. п.

Лимиты определяются как максимально допустимый размер ссуды или направления кредитования и выражаются как в абсолютных предельных величинах, так и в относительных показателях (коэффициенты, нормативы). За базу при расчетах нормативов обычно принимается объем капитала банка, размер кредитного портфеля, валюта баланса и другие показатели.

Создание резервов для возмещения потерь по кредитным операциям коммерческих банков как метод управления кредитным риском заключается в аккумуляции части средств на специальных счетах, для компенсации потерь по не возвращенным кредитам. Этот метод, помимо снижения кредитного риска на уровне банка, служит для защиты вкладчиков, кредиторов и акционеров. Одновременно резервы по кредитным операциям повышают ликвидность, надежность и стабильность банковской системы в целом. Этот подход базируется на одном из принципов международных стандартов бухгалтерского учета и отчетности — принципе предосторожности, согласно которому банки должны оценивать качество своих кредитных портфелей на отчетную дату, путем классификации каждого кредита, с точки зрения возможных потерь по кредитным операциям в целом.

Резерв на возможные потери по ссудам представляет собой специальный резерв, необходимость формирования которого обусловлена кредитными рисками в деятельности банков. Указанный резерв обеспечивает создание банкам более стабильных условий финансовой деятельности и позволяет избегать колебаний величины прибыли банков в связи со списанием потерь по ссудам. Резерв на возможные потери по ссудам формируется за счет отчислений, относимых на расходы банков. Резерв на возможные потери по ссудам используется только для покрытия непогашенной клиентами ссудной задолженности по основному долгу. За счет указанного резерва производится списание потерь по нереальным для взыскания ссудам банков. [6, 42].

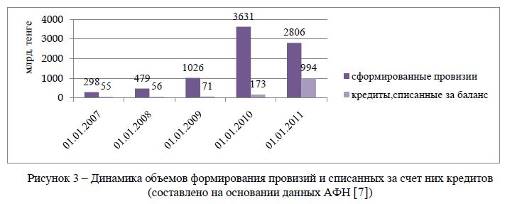

В казахстанской банковской практике: провизии (резервы) — признание вероятности потерь стоимости конкретного актива, а в случае условного обязательства — признание вероятности потерь по возможному исполнению банком своих обязательств, или совокупности активов (условных обязательств). [5].

В результате ухудшения качества кредитного портфеля в казахстанских банках увеличиваются и сформированные провизии, динамику роста которых можно проследить на рисунке 3. портфеля, кредитного риска, формирования провизий и списания безнадежных долгов с баланса банка за счет созданных резервов.

Но помимо положительных моментов, связанных с резервированием на возможные потери по ссудам, необходимо отметить и отрицательную сторону этого процесса. Ведь провизии не могут использоваться в обороте — это те средства, которые «замораживаются» и, соответственно, не приносят дохода банкам. А списанные кредиты можно рассматривать как прямые убытки банков. В результате можно сказать, что по за 2009 год банками недополучен доход, только по этому критерию, в размере 173 миллиарда тенге, а в 2010 году, соответственно, 994 миллиарда тенге. Кроме того из оборота было изъято, соответственно, 3631 и 2806 миллиардов тенге, которые могли быть направлены на кредитование и принести дополнительный доход банку.

Проблемы банковского кредитования связаны с сохраняющимися высокими микро-и макроэкономическими рисками в Республике Казахстан, с низким качеством ссудного портфеля банков. По мере улучшения качества ссудного портфеля банков следует ожидать и восстановление кредитной активности банковского сектора, снижение ставок по кредитам. [2, 3].

Подводя итог можно сформировать главное требование к формированию кредитного портфеля, которое состоит в том, что кредитный портфель должен быть сбалансированным, т. е. повышенный риск по одним ссудам должен компенсироваться надежностью и доходностью других ссуд.

- 1. Банковский менеджмент: Учебник / коллектив авторов, под ред. О. И. Лаврушина. -Москва: КНОРУС, 2009. — 560с.

- 2. Марченко Г. А. Национальной валюте — тенге — 17 лет // Банки Казахстана. 2010. № 10.С. 2 — 4

- 3. Международные валютно-кредитные и финансовые отношения: Учебник / Под ред. Л. Н. Красавиной. — Москва: Финансы и статистика, 2005. 576с.

- 4. Осипенко Т. В. О системе рисков банковской деятельности // Деньги и кредит. 2000. № С. 28 — 30

- 5. Правила классификации активов, условных обязательств и создания провизий (резервов) против них, утвержденные постановлением Правления АФН от 25.12.2006 г. № 296

- 6. Тен В. В., Герасимов Б. И. Экономические основы стабильности банковской системы России: Учебное пособие. Тамбов: Изд-во Тамбовского государственного технического университета, 2001. 308 с.