Анализ активных операций коммерческого банка на основе данных ОАО Банк «Финансы и кредит»

Уменьшение доходных активов также может привести к снижению доходов банка. По мнению экспертов фирмы «ИНЭК», разработчиков методики формирования описательной модели для анализа финансового состояния банка, нормальным считается, если доля активов, приносящих доход, в активах банка составляет 76 — 83% Методика формирования описательной модели для анализа финансового состояния банка // Аудит… Читать ещё >

Анализ активных операций коммерческого банка на основе данных ОАО Банк «Финансы и кредит» (реферат, курсовая, диплом, контрольная)

Значение и задачи анализа активных операций коммерческого банка

Анализ активов банка является следующим после анализа ресурсной базы банка этапом комплексной системы анализа финансово-хозяйственной деятельности коммерческого банка.

Считается, что анализ и оценка активных операций является наиболее важной стадией анализа деятельности коммерческого банка, так как позволяет оценить насколько эффективно банк использует свою ресурсную базу, а также в некоторой степени определить степень специализации банка Урок третий. Современные подходы к анализу структуры и динамики структуры активов банка. // Котина О. В., кандидат экономических наук, аналитик ОАО КИБ «ЕВРОАЛЬЯНС», Bankir.Ru / text // Электронный ресурс. Режим доступа: http://bankir.ru/analytics/it/3/51 430.

Оценка качества активов является вторым по важности направлением для определения степени надежности банка и эффективности его деятельности и включает следующие этапы:

- — анализ структуры активов на ликвидность;

- — анализ кредитного портфеля банка;

- — анализ инвестиционного портфеля.

Анализ активов банка предполагает анализ структуры его активных операций и оценку экономической целесообразности и рискованности отдельных операций. Актив — это тот или иной объект, контролируемый банком и отвечающий одному их требований: приносит доход; может быть обменен на другой объект, который приносит доход.

Цель исследования активных операций заключается в том, чтобы на основе анализа по вертикали определить динамические изменения в структуре активов, а на основе оценки по горизонтали проанализировать изменения в динамике, сопоставляя данные за разные периоды Колесова И. В. Финансовый анализ: теория и практика. Учеб. пособие / И. В. Колесова, А. Д. Козинкина. — Севастополь: Изд-во СевНТУ, 2006. — С.224.

Основные направления размещения средств банком следующие:

- — касса;

- — корреспондентский счет в НБУ;

- — счета в банках-корреспондентах;

- — ссуды клиентам;

- — межбанковские кредиты;

- — вложения в ценные бумаги;

- — прочие вложения (факторинг, лизинг);

- — вложения в основные средства и другие.

Все активы банка можно классифицировать с точки зрения ликвидности и прибыльности на шесть групп:

- 1. Высоколиквидные активы — это средства в кассе, в НБУ и в других банках, а также активы, которые можно быстро и без потерь конвертировать в наличные и безналичные средства. Они не приносят банку дохода, но необходимы банку для расчетов по обязательствам. К ним относятся:

- — наличные средства и банковские металлы;

- — средства до востребования в НБУ;

- — средства до востребования в других банках;

- — срочные депозиты в НБУ.

- 2. Ликвидные активы — это активы, которые приносят банку доход, а именно:

- — все выданные кредиты;

- — депозиты в других банках;

- — ценные бумаги;

- — вложения в ассоциированные и дочерние компании.

- 3. Низколиквидные активы — пролонгированная и дебиторская задолженность.

- 4. Неликвидные активы — просроченная и сомнительная задолженность по кредитам.

- 5. Недоходные активы включают:

- — основные средства и нематериальные активы;

- — капиталовложения;

- — товарно-материальные ценности.

- 6. Квазиактивы:

- — начисленные доходы (расходы) банка, связанные с привлечением средств;

- — просроченные начисленные доходы и прочие активы Колесова И. В. Финансовый анализ: теория и практика. Учеб. пособие / И. В. Колесова, А. Д. Козинкина. — Севастополь: Изд-во СевНТУ, 2006. — С.224.

Рабочие активы — это средства на корсчетах, в кассе, вложенные в имущество, ценные бумаги, размещенные в других банках, выданные кредиты, которые приносят банку доход.

По результатам анализа структуры активов на ликвидность можно сформулировать следующие общие выводы. Высоколиквидные активы должны составлять не менее 20% от рабочих активов, а в совокупных активах — 15%. Только ликвидные активы приносят банку доход, а их оптимальная величина в структуре активных операций — 61−70%. Рост низколиквидных и неликвидных активов явление негативное, поскольку приводит к снижению доходов банка.

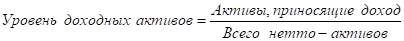

Уменьшение доходных активов также может привести к снижению доходов банка. По мнению экспертов фирмы «ИНЭК», разработчиков методики формирования описательной модели для анализа финансового состояния банка, нормальным считается, если доля активов, приносящих доход, в активах банка составляет 76 — 83% Методика формирования описательной модели для анализа финансового состояния банка // Аудит и финансовый анализ. — 1997. — № 1. — С.27−61. Данный показатель предназначен для оценки активов с точки зрения их эффективности и рассчитывается по формуле:

(2.1).

Соотношение неттои брутто-активов считается нормальным, если активы-нетто составляют не менее 65% от активов-брутто.

Количественные параметры являются лишь предварительной оценкой рисковых активов. Для более детальной оценки необходимо в составе активов, приносящих доход, выделить кредиты, по которым были изменены условия погашения, сомнительные активы с высокой возможностью потерь, нестандартные активы, размещенные с отклонениями и нарушениями сложившейся в банке практики, долю крупных кредитов. Банковские менеджеры в состоянии провести такой детальный анализ на основе данных аналитического учета и соответствующих группировок.

Активные операции банка являются рискованными. По степени риска вложений и вероятности утраты части стоимости их разделяют на пять групп:

- 1 группа (процент риска — 0) — это наличные средства; средства в НБУ; долговые ценные бумаги, рефинансируемые НБУ, в портфеле банка на продажу и инвестиции; долговые ценные бумаги центральных органов государственного управления;

- 2 группа (процент риска 10) — краткосрочные и долгосрочные кредиты, предоставленные центральным органам государственного управления;

- 3 группа (процент риска 20) — краткосрочные и долгосрочные кредиты, выданные местным органам государственного управления, и начисленные доходы по ним; долговые ценные бумаги местных органов государственного управления;

- 4 группа (процент риска 50) — средства до востребования в других банках; срочные депозиты в других банках (кроме просроченной задолженности и просроченных начисленных доходов); начисленные доходы по долговым ценным бумагам; обязательства по кредитам, выданным банкам и клиентам; купленные, но не полученные валюта и банковские металлы; активы до востребования;

- 5 группа (процент риска 100) — все прочие активы.

Основой данной классификации является группировка активов, предусмотренная инструкцией НБУ «О порядке регулирования деятельности банков».

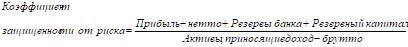

Оценивать качество активов с точки рения риска можно с помощью метода коэффициентного анализа. Коэффициент защищенности от риска характеризует предельную долю просроченной задолженности в активах, приносящих доход, которую банк может покрыть за счет чистой прибыли и резервов, и рассчитывается по формуле:

(2.2).

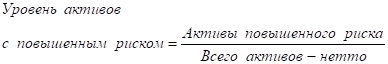

Коэффициент «уровень активов с повышенным риском» отражает степень рискованности проводимой банком кредитной политики и рассчитывается по формуле:

(2.3).

К активам повышенного риска относят ценные бумаги (за исключением государственных долговых обязательств), факторинг, лизинг, участия в капитале, просроченную задолженность, превышение дебиторской задолженности над кредиторской.

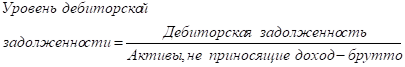

Показатель «уровень дебиторской задолженности» в активах, не приносящих доход, предназначен для оценки качества активов, не приносящих доход, и определяется по алгоритму:

(2.4).

Максимально допустимое значение этого коэффициента 0,4; то есть если уровень дебиторской задолженности в активах, не приносящих доход-брутто, превышает 40%, то это свидетельствует, с одной стороны, о снижении ликвидности, а с другой — о некоторых проблемах банка по своевременному возврату размещаемых средств.

Важным этапом анализа активных операций является анализ кредитного портфеля. Кредитный портфель представляет собой совокупность всех кредитов, выданных с целью получения дохода, и анализируется по следующим направлениям:

- — движение кредитов;

- — распределение кредитов по экономическим секторам;

- — оценка обеспеченности ссуд, погашения и возвратности кредитов;

- — анализ формирования резерва на возможные потери по ссудам.

Анализ движения кредитов банка предполагает изучение финансовой отчетности, из которой можно определить удельный вес вновь выданных кредитов по отношению к остатку ссудной задолженности на конец отчетного периода; процент погашения кредитов за отчетный период; соотношение дебетовых и кредитовых оборотов; рост кредитных вложений за анализируемый период; достаточность резерва на возможные потери по ссудам; размер просроченных процентов.

По полученным результатам формируется вывод о движении кредитов банка за анализируемый период, и предлагаются возможные общие рекомендации:

- — усиление работы банка по возврату ранее выданных кредитов;

- — образование соответствующих реальному положению дел резервов на покрытие потерь по ссудам;

- — согласование дебетовых и кредитовых оборотов по ссудным счетам;

- — упорядочение отчетности по просроченным ссудам и процентам и т. д.

Анализ кредитов по экономическим секторам позволяет определить диверсификацию кредитов по сравнению с предыдущей отчетной датой. Для этого рассчитываются удельные веса вложенных в отдельные отрасли ссуд в целом, краткосрочных и долгосрочных кредитов, а также в динамике. Этот анализ необходим для выявления зон кредитного риска, для выработки кредитной политики и определения лимитов кредитования по институциональным секторам экономики, отдельным отраслям, регионам, клиентам банка.

Цель анализа обеспеченности ссуд — выявить степень обеспеченности выдаваемых ссуд по видам и его качеству, а, следовательно, и возможность компенсации при невозврате ранее выданных кредитов и покрытия рисков. В процессе анализа обеспеченности ссуд определяются удельные веса отдельных видов обеспечения в сумме ссудной задолженности клиентов банка. По результатам ревизии кредитных дел клиентов и данным аналитических таблиц оценивается эффективность залоговой политики банка. Чем больше случаев неправильно оформленных договоров залога, гарантий и страховых полисов, фактов изменения качества обеспечения в процессе кредитования, увеличения количества бланковых кредитов, тем ниже качество кредитной деятельности банка.

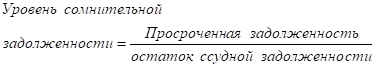

При проведении анализа погашения выданных ссуд ставится задача выявить тенденцию ускорения оборачиваемости кредита или принятии необходимых мер в случае противоположного явления. Информационной базой для анализа служат формы финансовой отчетности, данные внесистемного, синтетического и аналитического учета. Анализ погашения выданных ссуд проводится по размерам просроченных кредитов, переоформленных кредитов, резервам на покрытие сомнительных долгов по ссудам и фактам списания безнадежных ссуд. Объемы и длительность просроченной задолженности анализируются в зависимости от срока ее возникновения и удельного веса каждой группы в общей сумме выданных банком кредитов. Уровень сомнительной задолженности характеризует качество кредитного портфеля, а именно долгосрочных и краткосрочных ссуд и межбанковских кредитов с точки зрения проблематичности их возврата. Значение данного показателя не должно превышать 0,05, то есть считается допустимым в мировой практике, если непогашенные вовремя кредиты составляют не более 5% от остатка всей ссудной задолженности и межбанковских кредитов:

. (2.5).

Доля списанных ссуд показывает эффективность работы банка с безнадежными кредитами и влияет на повышение качества кредитного портфеля, освобождая его от рисков, уменьшая долю просроченных ссуд, повышая возвратность срочных кредитов.

Анализ формирования резерва на возможные потери по ссудам включает оценку распределения выданных ссуд по группам риска и их отражение в отчетности банка, достаточности размера резерва на покрытие потерь по кредитным рискам и соответствие расчетной суммы резерва фактически созданному, а также сумме кредитов, подлежащих списанию по решению суда.

Классификация всех кредитов банка производится по пяти категориям: стандартные, под контролем, субстандартные, сомнительные, безнадежные. В основу классификации положено два фактора: оценка финансовой деятельности и надежности клиента; история обслуживания долга.

По степени риска в соответствии с оценкой финансового состояния заемщика и перспектив его развития кредиты делятся на следующие категории:

класс, А — финансовая деятельность заемщика очень хорошая и позволяет погашать основную сумму долга и проценты по нему в установленные сроки. В то же время можно предположить, что финансовая деятельность и в дальнейшем будет осуществляться на таком же высоком уровне;

класс Б — финансовая деятельность хорошая или очень хорошая, однако, ее невозможно поддерживать на таком уровне на протяжении длительного времени;

класс В — финансовая деятельность удовлетворительная, но заметна четкая тенденция к ухудшению;

класс Г — финансовая деятельность неудовлетворительная и видна четкая цикличность за короткий период времени;

класс Д — финансовая деятельность свидетельствует об убытках, и очевидно, что ни основная сумма, ни проценты по ней не будут уплачены.

Историю обслуживания долга по каждому клиенту можно отнести к одной из трех категорий на основании наиболее просроченной ссуды:

«хорошая» — если задолженность по кредиту и проценты/комиссия по нему платятся в установленные сроки или с максимальной задержкой до семи календарных дней; или кредит пролонгирован без понижения класса заемщика и проценты/комиссия по нему платятся в установленные сроки или с максимальной задержкой до семи календарных дней; или кредит пролонгирован с понижением класса заемщика до 90 дней и проценты/комиссия по нему платятся в установленные сроки или с максимальной задержкой до семи календарных дней;

«слабая» — если задолженность по кредиту просрочена от 8 до 90 дней и проценты/комиссия по нему платятся с максимальной задержкой от 8 до 30 дней; или кредит пролонгирован с понижением класса заемщика на срок от 91 до 180 дней, но проценты/комиссия платятся в срок или с максимальной задержкой до 30 дней;

«неудовлетворительная» — если задолженность по кредиту просрочена свыше 90 дней; или кредит пролонгирован с понижением класса заемщика свыше 180 дней. По этим данным строится двуединая классификационная матрица кредитов, представленная в таблице 2.1.

Таблица 2.1.Классификация кредитного портфеля.

Финансовое состояние заемщика (класс). | Обслуживание долга заемщиком (группа). | |||

" хорошее" . | " слабое" . | " неудовлетво-рительное" . | ||

" А" . | " стандартная" . | «под контролем». | " субстандартная" . | |

" Б" . | " стандартная" . | " субстандартная" . | " субстандартная" . | |

" В" . | " субстандартная" . | " субстандартная" . | " сомнительная" . | |

" Г" . | " сомнительная" . | " сомнительная" . | " безнадежная" . | |

" Д" . | " сомнительная" . | " безнадежная" . | " безнадежная" . | |

В зависимости от классификации кредитов устанавливается степень риска, исходя из которой банк формирует резерв на покрытие возможных потерь по ссудам. При определении размера отчислений в резерв на возможные потери по ссудам, возможно, разрешается уменьшать сумму кредитной задолженности на сумму ее ликвидного обеспечения (залога и гарантии), а по оставшейся разнице формировать резерв в следующем порядке: стандартные — 1%; под контролем — 5%; субстандартные — 20%; сомнительные — 50%; безнадежные — 100%.

Качество кредитного портфеля характеризует также показатель соотношения резервов на случай убытков по ссудам и суммы кредитов. Чем ниже его значение, тем качественней, а соответственно, менее рисковый кредитный портфель у банка.

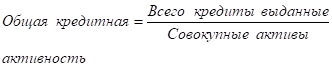

В ходе анализа кредитного портфеля рассчитывается также показатель общей кредитной активности:

(2.6).

Положительная оценка дается банку при значении данного показателя более 0,55. При меньшем значении показателя рекомендуется обратить внимание на проблему управления активами, а именно на изменение их структуры. Если же показатель превышает 0,8; то перед банком стоит серьезная проблема ликвидности.

Цель анализа инвестиционного портфеля банка — выявление наиболее перспективных вложений банка в ценные бумаги и улучшение качества инвестиций. В задачи анализа входит определение эффективности вложений и их объемных характеристик.

Инвестиционные вложения до 20% голосов считаются портфельными, от 20 до 50% - капитальными вложениями в ассоциированные компании, от 50 до 100% голосов — капитальные вложения в дочерние предприятия. Инвестиционный портфель банка включает:

- — ценные бумаги в торговом портфеле банка;

- — ценные бумаги в портфеле банка на продажу;

- — ценные бумаги в портфеле банка до погашения;

- — ценные бумаги собственного долга, кроме субординированного долга;

- — инвестиции в ассоциированные компании;

- — инвестиции в дочерние компании.

Следует отметить, что вложения в ассоциированные и дочерние компании относят к долгосрочным вложениям банка.

Анализ операций банка с ценными бумагами включает определение структуры этих операций и их доходности для выявления их эффективности. Доля и динамика каждого вида ценных бумаг в инвестиционном портфеле показывает его качество. Из каждого направления вложений в доходные ценные бумаги при анализе выделяют долю реинвестированных дивидендов и доходов от ценных бумаг в общей сумме доходов по отдельным вложениям.

Особого внимания заслуживает анализ формирования и использования резервов под обеспечение вложений в ценные бумаги, целью которого является выявление степени покрытия рисков по операциям с ценными бумагами.

Показатель инвестиционной активности банка характеризует политику банка в области инвестирования средств в ценные бумаги и управления предприятиями и рассчитывается:

(2.7).

Таким образом, анализ активов — это анализ направлений использования банковских ресурсов, анализ основных видов и направлений банковской деятельности, включающий в себя изучение и оценку экономической эффективности размещенных банком средств и нацеленный на принятие банком наиболее оптимальной политики размещения имеющихся у него ресурсов (в частности, на основе выводов анализа активов разрабатываются конкретные предложения по управлению внутренними ресурсами и внутрибанковскими резервами и т. д.).