Банковский кредит.

Виды и особенности банковских кредитов

После анализа документов заемщика с целью проверки его кредитоспособности и сделанного выбора о выгодности кредитной операции для коммерческого банка должно даваться в письменной форме согласие на предоставление кредита (обязательное для крупных ссуд), а также согласие заемщика с условиями кредита. При этом в кредитных операциях банка большое значение имеет обеспечение ссуды, поскольку оно… Читать ещё >

Банковский кредит. Виды и особенности банковских кредитов (реферат, курсовая, диплом, контрольная)

Банковский кредит, как форма кредита

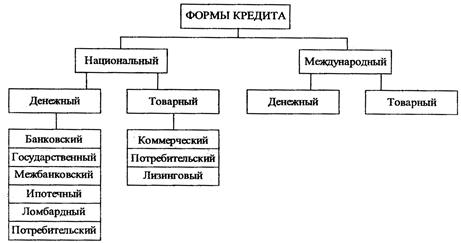

Кроме сущностных характеристик, кредитный механизм включает в себя более конкретные формы. В зависимости от выбранных критериев классификации можно выделить следующие наиболее важные формы кредита (рис. 1):

Рисунок 1. Основные формы кредита Как видно из рисунка 1, банковский кредит выделяется при классификации кредита по субъектам кредитных отношений. Кредит между хозяйственными организациями, физическими лицами с одной стороны, и банками с другой стороны, называется банковским, кредит между государством и населением — государственным, между предприятиями — коммерческим, между государствами и финансово-кредитными организациями — межгосударственным и т. д.

Банковский кредит выступает важнейшей формой движения ссудного капитала. Он является универсальным инструментом перераспределения капитала в масштабах национального и международного воспроизводственного процесса. В данном случае динамическое равновесие экономики поддерживается путем устранения дисбаланса при распределении капитальных ресурсов между различными регионами и отраслями, а также создания возможностей внутриотраслевого инвестиционного маневрирования.

Банковский кредит представляет собой движение ссудного капитала, предоставляемого банками взаймы за плату на принципах материальной обеспеченности, целевой направленности, срочности, возвратности и платности. Банковский кредит выражает экономические отношения между банками и субъектами кредитования (заемщиками). Банки осуществляют кредитование за счет собственных источников, привлеченных денежных средств юридических лиц и вкладов граждан (за исключением зарезервированных в фонде обязательных резервов), приобретенных ресурсов у других банков (на рынке кредитных ресурсов).

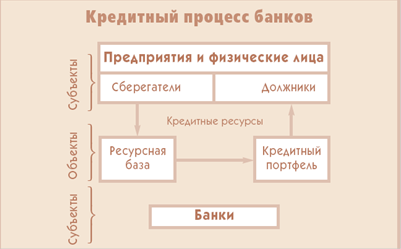

В макроэкономическом аспекте банковский кредит может рассматриваться как совокупность экономических отношений, возникающих в ходе деятельности банков в качестве финансовых посредников между сберегателями кредитных ресурсов и их пользователями. На микроэкономическом уровне банковский кредит представляет собой набор процедур, реализуемых сберегателями, банками-кредиторами и их должниками при управлении кредитными ресурсами.

Причем сберегатель и должник часто представлены одним и тем же лицом.

В укрупненном виде кредитный процесс описан на рисунке 2.

Как видно на рисунке 2, в кредитном процессе первостепенное значение имеют факторы, влияющие на решения субъектов данного процесса по формированию ресурсной базы и кредитного портфеля банков. Между тем, помимо ресурсной базы кредитную активность банков, выражаемую в предложении кредитов и находящую отражение в кредитном портфеле, определяют монетарная политика, требования регулирующих и надзорных органов по безопасному ведению банковского дела, а также внутренние принципы и подходы банков в области управления рисками.

Рисунок 2. Кредитный процесс банков В этой связи рассмотрим следующую схему формирования банками предложения кредитов (рисунок 3).

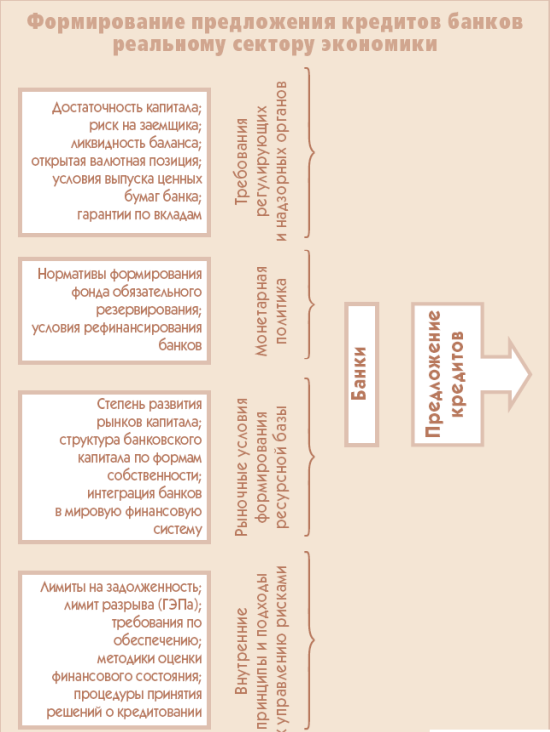

Как видно из рисунка 3, предложение кредитов представляет собой сложное экономическое явление, характеристики которого зависят не только от деятельности банков, но и от принимаемых на макроэкономическом уровне решений. С другой стороны, кредитный портфель банков — продукт взаимодействия банков и реального сектора экономики, формирующего спрос на кредитные ресурсы.

При этом банки могут принимать в депозиты только собственные средства юридических и физических лиц. Часть примеченных денежных средств депонируется в центральном банке в фонде обязательных резервов коммерческих банков и уменьшает величину кредитных ресурсов.

Возвратная форма движения денежных ресурсов создает возможность переопределения денежных ресурсов неоднократно.

Рисунок 3. Формирование предложения кредитов банками Необходимость использования банковского кредита обусловливается закономерностями и непрерывностью кругооборота фондов предприятий в воспроизводственном процессе, особенностями организации оборотных средств и основных фондов, экономическими интересами кредитора и кредитополучателя.

Кредиты предоставляются после заключения кредитного договора и на условиях, предусмотренных в нем. Условия кредитного договора определяются для каждого клиента индивидуально и таким образом, чтобы степень риска кредитной сделки была минимальной.

В кредитном договоре предусматриваются целевое назначение кредита, размер или предельная величина кредита, процентная ставка по кредиту, комиссионное вознаграждение в установленных случаях (по контокорренту), сроки погашения кредита н процентов, формы обеспечения исполнения обязательств по возврату кредита, вид иностранной валюты (для кредитов в валюте), периодичность и сроки представления банку баланса и других данных, необходимых для проверки обеспечения кредитоспособности, права, взаимные обязательства и экономическая ответственность сторон, меры по наращиванию заемщиком собственного оборотного капитала, право банка взыскивать своим распоряжением задолженность по кредиту и начисленные проценты за пользование им. включая и кредиты, выданные клиентам другого банка с расчетного (текущего) счета заемщика, если он не выполняет в срок обязательства перед банком по возврату кредита или другие условия кредитного договора; в договоре также оговариваются другие условия выдачи и погашения кредита, в том числе дополнительные права банка по досрочному взысканию кредитов в случае нецелевого их использования и повышению процентных ставок при несоблюдении других условий и ухудшении финансово-хозяйственного положения заемщика.

Банковская практика выработала не только принципы кредитования, но и определенные требования к заключению кредитных договоров. Так, поступление в банк заявки на получение кредита является основанием для проверки кредитоспособности и платежеспособности заемщика, заключения кредитного договора, договора об обеспечении кредита.

При проверке кредитоспособности необходимо выяснить, обладает ли юридическое или физическое лицо, претендующее на получение кредита, дееспособностью и правоспособностью. Проверка кредитоспособности является основной для всех других действий коммерческого банка по отношению к предполагаемому заемщику, в частности, проверка его платежеспособности. Под последней понимается возможность физических и юридических лиц вернуть банку кредит и своевременно вносить проценты и другие платежи. При этом потенциальные заемщики должны представить в банк свои балансы, ежегодные финансовые отчеты и целый ряд других показателей работы предприятия (по требованию банка).

Кредитоспособность заемщика означает способность юридического или физического лица полностью и в срок рассчитаться по своим долговым обязательствам. Кредитоспособность клиента в мировой банковской практике является одним из основных объектов оценки при определении целесообразности выдачи кредита. При этом способность к возврату долга связывается также с моральными качествами клиента, его искусством управлять и родом занятий, степенью вложения капитала в недвижимое имущество, возможностью заработать средства для погашения ссуды и других обязательств в ходе процесса производства и обращения, т. е. кредитоспособность заемщика основывается на моральных качествах клиента и его способности воспроизвести авансированные средства для погашения долга.

Кредитоспособность заемщика в отличие от его платежеспособности не фиксирует неплатежи за истекший период или на какую-либо дату, а прогнозирует его платежеспособность на ближайшую перспективу. Она оценивается на основе системы показателей, которые отражают размещение и источники оборотных средств, результаты хозяйственно-финансовой деятельности заемщика. Банки стран с развитой рыночной экономикой применяют сложную систему большого количества показателей для оценки кредитоспособности клиентов. В переходный период к рыночной экономике выбор показателей кредитоспособности должен учитывать сложившуюся структуру оборотных средств и их источников, особенности отчетности и т. д. [8, с.159].

После анализа документов заемщика с целью проверки его кредитоспособности и сделанного выбора о выгодности кредитной операции для коммерческого банка должно даваться в письменной форме согласие на предоставление кредита (обязательное для крупных ссуд), а также согласие заемщика с условиями кредита. При этом в кредитных операциях банка большое значение имеет обеспечение ссуды, поскольку оно связано, с одной стороны, с обеспечением прибылей банка, а с другой — обеспечение ссуды необходимо для гарантии сохранения активов банка, поскольку они почти полностью состоят из заемных средств (вкладов клиентов). К важнейшим видам кредитного обеспечения, используемым в современной банковской практике, относятся залог, поручительство, гарантия, переуступка в пользу банка требований и счетов заемщика третьему лицу, страхование кредитного риска.

Таким образом, банковский кредит — основная форма кредита. Степень и направления его воздействия на экономические процессы зависят от использования определенных методов кредитования применительно к конкретным экономическим условиям.