Прогнозирование эволюционного развития финансового рынка на базе программного инструментария линейного клеточного автомата

Таким образом, финансовый рынок состоит из двух частей — денежного рынка и рынка капиталов. Входящий же в его состав фондовый рынок является сегментом обоих этих рынков. Движение средств на финансовом рынке имеет направление от сберегателей к пользователям. Посредством финансового рынка может осуществляться перелив финансовых ресурсов из одних секторов экономики в другие. Всего выделяют 4… Читать ещё >

Прогнозирование эволюционного развития финансового рынка на базе программного инструментария линейного клеточного автомата (реферат, курсовая, диплом, контрольная)

Прогнозирование эволюционного развития финансового рынка на базе программного инструментария линейного клеточного автомата

Возможность прогнозирования риска финансовых потерь с учетом высокой волатильности курсов валют с относительно высокочастотными колебаниями создает дополнительные возможности коммерческим банкам для оценки резерва банка, необходимого для их покрытия, а также для тех участников рынка FOREX, которые осуществляют конверсионные операции на условиях маржевой торговли (поскольку риск финансовых потерь для них возрастает более значительно, чем для участника рынка, не использующего заемные средства). При этом следует отметить, что эффективное прогнозирование риска портфеля инвестора зависит, в первую очередь, от модели доходности элементов финансового рынка, входящих в портфель инвестора, адекватно отражающей процессы, происходящие на современном финансовом рынке.

Данные обстоятельства обуславливают актуальность углубленных исследований моделей по прогнозированию финансового рынка. Для этих целей особого внимания заслуживает развитие и апробация соответствующих экономико-математических методов на базе многокритериального подхода и многоуровневой концепции, что и составляет основное содержание данной работы.

Для нынешней российской экономики с её периодически сменяющими друг друга финансовыми кризисами классические методы оценки финансово-экономических рисков оказываются, мягко говоря, неадекватными. Переход от социалистического планового хозяйства к свободному рынку сопровождается целым рядом явлений, к анализу которых необходимо подходить на базе методологии теории катастроф, детерминированного хаоса, фрактальных моделей и других дисциплин, составляющих так называемую «нелинейную науку» («nonlinear science»).

Финансовый рынок состоит из денежного рынка и рынка капиталов. Это обусловлено разным характером финансовых ресурсов, обслуживающих основной и оборотный капитал. На денежном рынке обращаются средства, обеспечивающие движение краткосрочных ссуд. На рынке капиталов же происходит движение долгосрочных накоплений.

Внутри финансового рынка функционирует фондовый рынок. На нем объектом торговли выступают ценные бумаги, ценность которых должна определяться стоящими за ними активами. Рынок ценных бумаг обслуживает как денежный рынок, так и рынок капиталов. Но ценные бумаги обслуживают лишь часть движения финансовых ресурсов (кроме них существуют еще внутрифирменные и межфирменные кредиты, прямые банковские ссуды и т. п.).

Таким образом, финансовый рынок состоит из двух частей — денежного рынка и рынка капиталов. Входящий же в его состав фондовый рынок является сегментом обоих этих рынков. Движение средств на финансовом рынке имеет направление от сберегателей к пользователям. Посредством финансового рынка может осуществляться перелив финансовых ресурсов из одних секторов экономики в другие. Всего выделяют 4 сектора: домохозяйства, коммерческие фирмы, государственный сектор и финансовые посредники. Большая часть капитала домашних хозяйств формируется за счет собственных средств. Именно здесь образуется основной избыток финансовых средств, направляемый на финансирование коммерческих фирм, государства и размещается в финансовых институтах (инвестиционные фонды, банки и т. д.). Наибольшую потребность в финансовых средствах испытывает крупнейший сектор — государство. Оно является крупнейшим заемщиком на финансовом рынке, но также выступает как крупнейший кредитор домохозяйств, коммерческих фирм и финансовых посредников. Имеет место и внутрисекторное движение средств. Однако эти денежные потоки «взаимопогашаются», т.к. в конечном итоге сумма сбережений (финансовых активов) равна сумме инвестиций (финансовым обязательствам).

Характерной чертой развития рыночных отношений является быстрое развитие финансового рынка и всех его звеньев. Современный финансовый рынок представляет собой семиблочную систему относительно самостоятельных звеньев. Звено — это рынок определённой группы однородных финансовых активов. К таким звеньям финансового рынка относятся денежный рынок, фондовый рынок, рынок недвижимости, валютный рынок, рынок драгоценных металлов.

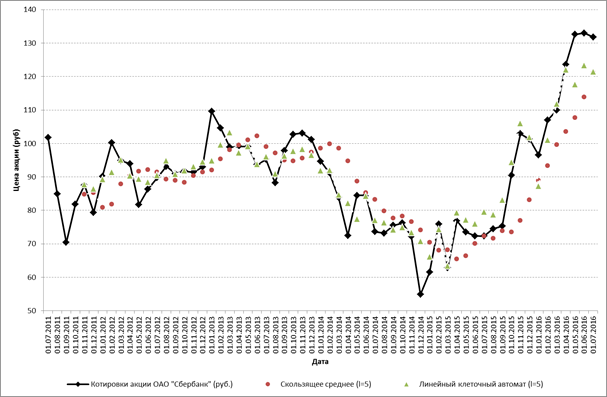

С сайта finam.ru за период с 01.07.2011 г. по 01.07.2016 г. авторами исследованы временные ряды (ВР) следующих составляющих финансового рынка: соотношения курсов доллара к рублю, евро к рублю, золото; серебро, платина, палладий, курсы котировок акций российских компаний «Сбербанк» и «Ростелеком».

ОАО «Сбербанк России» представляет собой треть банковской системы РФ. На его долю приходится 28,6% совокупных банковских активов (по состоянию на 1 ноября 2013 года). Банк является основным кредитором российской экономики и занимает крупнейшую долю на рынке вкладов. На его долю в конце 2013 г. приходится 43,3% вкладов населения, 32,7% кредитов физическим лицам и 32,1% кредитов юридическим лицам.

ОАО «Ростелеком» — одна из крупнейших в России и Европе телекоммуникационных компаний национального масштаба, присутствующая во всех сегментах рынка услуг связи и охватывающая более 34 млн домохозяйств в России [14].

В связи с вышесказанным вызывает интерес исследовать методами классической статистики модельные формы временных рядов (BP) рынка драгоценных металлов, валютного рынка и котировки акций российских компаний «Сбербанк» и «Ростелеком».

С целью достижения большей наглядности исследуем вышеперечисленные элементы финансового рынка на основе следующих классических статистических показателей: математическое ожидание (), дисперсия (), среднеквадратическое отклонение (), коэффициенты вариации (), асимметрии (), эксцесса ().

Таблица 1. Статистические показатели оценки цен для BP разных элементов финансового рынка

Наим. ВР Стат. показатели. | евро/ рубль. | доллар/ рубль. | золото. | серебро. | палладий. | платина. | Ростелеком. | Сбербанк. | |

52,83. | 42,82. | 1393,78. | 23,08. | 697,2. | 1358,76. | 110,87. | 89,26. | ||

234,7. | 49 405,44. | 55,27. | 8556,24. | 65 081,45. | 690,7. | 218,09. | |||

14,35. | 15,32. | 222,27. | 7,43. | 92,49. | 255,11. | 26,28. | 14,76. | ||

0,27. | 0,35. | 0,15. | 0,32. | 0,13. | 0,18. | 0,24. | 0,16. | ||

0,82. | 0,87. | 0,43. | 0,65. | — 0,17. | — 0,39. | 1,19. | 0,4. | ||

2,19. | 2,15. | 1,75. | 2,26. | 2,32. | 2,19. | 4,45. | 3,36. | ||

2,19. | 2,15. | 1,75. | 2,26. | 2,32. | 2,19. | 1,8. | 2,6. | ||

2,64. | 0,75. | ||||||||

(в %). | 59,3. | 22,3. | |||||||

На основании представленной информации в таблице 1 и с учетом численных значений статистических параметров есть все основания утверждать, что, во-первых, не все эти распределения не подчиняются нормальному закону и, во-вторых, у некоторых распределений имеются отчетливо выраженные правые «тяжелые хвосты» [3,11], числовую оценку которых отражаем вкладом / (%) в коэффициент эксцесса тех точек ЭФР, которые находятся за пределами окрестности, где — численное значение в коэффициент эксцесса точек хвоста.

Будем более узко понимать нелинейную технологию прогнозирования с совокупностью дискретных, фрактальных технологий nonlinear science моделирования, анализа и прогнозирования временных рядов. В ней демонстрируется отказ от классической статистики и нормального закона, вводится понятие «долговременной памяти», ей присущи конструктивный формализм, предсказательность, определённость круга фрактальных идей и алгоритмов.

В связи с вышесказанным, обусловлена необходимость построить прогнозные модели для исследуемых временных рядов на базе линейного клеточного автомата (ЛКА).

Клеточным автоматом называется сеть из элементов (ячеек), меняющих своё состояние в дискретные моменты времени в зависимости от состояния элемента и его ближайших соседей в предшествующий момент времени. Ячейки меняют свои состояния, следуя некоторым правилам, которые одинаково действуют на все элементы множества в дискретном временном отрезке. В общем случае ячейки в клеточном автомате могут принимать одно из k различных состояний («цветов»). Исследователи находят определённое сходство работы алгоритмов для нейронных сетей и клеточных автоматов, когда элементами клеточного автомата становятся формальные нейроны.

Авторами запрограммирована работа линейного клеточного автомата [4,7,8] на базе программной платформы Python 2.7 в виде приложения. Программа предназначена для получения прогноза временного ряда на базе линейного клеточного автомата; преобразовывает исходный числовой временной ряд в лингвистический временной ряд (ЛВР); в соответствии с глубиной памяти, выполняет частотный анализ с любого уровня временного ряда, определяет частоты и частности переходов всех конфигураций в указанные терм-множества лингвистического временного ряда; формирует лингвистический прогноз в виде лингвистического множества и числовой прогноз; проводит валидацию прогнозной модели на адекватность выбранной раскраски, находит ошибку прогноза, а также строит полигоны прогнозной модели и исходных данных на одном графике. С помощью разработанной авторами программы получены результаты, представленные в таблице 2.

Таблица 2. Горизонт прогноза и коэффициенты корреляций скользящей средней и линейного клеточного автомата для исследуемых ВР разных элементов финансового рынка

Элементы финансового рынка. | Глубина памяти ЛКА (l). | Ошибка прогноза ЛКА (в %). | Коэффициент корреляции rср | Коэффициент корреляции rкам. | |

евро/рубль. | 13.11. | 0,91. | 0,98. | ||

доллар/рубль. | 13.11. | 0,92. | 0,98. | ||

золото. | 13.11. | 0,87. | 0,96. | ||

серебро. | 13.11. | 0,9. | 0,97. | ||

палладий. | 13.11. | 0,74. | 0,94. | ||

платина. | 9.84. | 0,91. | 0,97. | ||

Ростелеком. | 14.75. | 0,81. | 0,93. | ||

Сбербанк. | 14.75. | 0,78. | 0,95. | ||

Значения коэффициента корреляции rкам как нельзя лучше показывает практически «точное» поведение результата работы ЛКА в сравнении с исходными данными (также на графике видны все угаданные реверсы «спад-подъем»). Коэффициент корреляции rср вычислен для значений скользящей средней и исходными данными. Диапазон 0,74 < rср < 0,92 свидетельствует о высокой силе связи. Коэффициент корреляции находится в диапазоне 0,94 < rкам < 0,98, что свидетельствует из таблицы Чеддока об очень высокой взаимосвязи между исходными данными и результатами валидации прогнозной модели линейного клеточного автомата, что в свою очередь определяет качество прогноза. Сравнивая rкам и rср отметим более высокую точность прогноза на базе ЛКА.

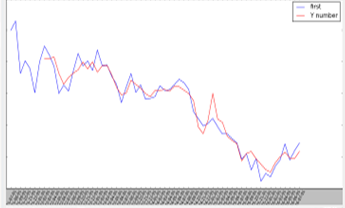

Сопоставляя данные из таблиц 1 и 2 можно отметить, что верификация прогнозных моделей временных рядов, обладающих «тяжелым хвостом» показывает большую ошибку прогноза. Данный факт обуславливает неприменимость методов к ВР «Ростелеком» и «Сбербанк» классических методов статистики. В качестве примера на рисунке 1 представлено графическое изображение результатов работы скользящей средней и прогнозной модели линейного клеточного автомата.

Рисунок 1. Результаты работы линейного клеточного автомата и скользящей средней ВР «Сбербанк» (rср=0,78; rкам=0,95; наличие «тяжелого хвоста»).

прогноз финансовый рынок компьютерный Исходя из визуализации таблицы 2 можно сказать, что наилучший результат валидации и верификации подобранной прогнозной модели на базе линейного клеточного автомата показал ВР «Платина». Ошибка прогноза указанного ВР составляет 9,84%.

Продемонстрируем возможности программы «Линейный клеточный автомат» в исследовании ВР «Платина», показав все возможности разработанного инструмента.

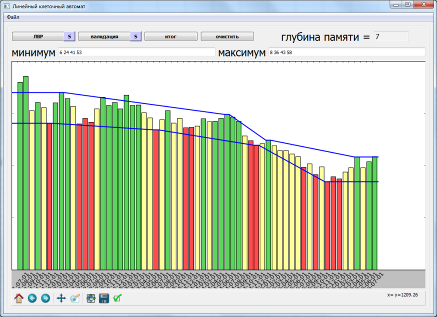

В программе заложено преобразование временного ряда в лингвистический временной ряд посредством раскраски каждого уровня ВР в три цвета: низкий, средний и высокий, которые соответственно обозначены красным, желтым и зеленым цветом. Работа линейного клеточного автомата начинается с определения экспертом количества цветов раскраски. Для временного ряда «Платина» выбрана раскраска в три цвета.

Отличительной особенностью этой программы является возможность указания неограниченного количества точек min и max (низких и высоких уровней ЛВР [4], на базе которых строятся трендовые коридоры). Автоматически строится лингвистический временной ряд (в соответствии с рисунком 2) и просчитываются частоты и частости переходов всех конфигураций с выгрузкой xls файла.

Рисунок 2. Гистограмма лингвистического временного ряда «Платина» (раскраска в три цвета) за период с 01.07.11 г. по 01.07.2016 г.

Процедура валидации прогнозной модели линейного клеточного автомата (в соответствии с рисунком 3) выполняется следующим образом: строится гистограмма, где угаданные уровни обозначены зеленым цветом (знак «+»), неугаданные уровни — красным цветом (знак «=»).

При необходимости можно экспертным путем «поиграть» с точками min и max таким образом, чтобы ошибка прогноза (количество неугаданных уровней) была минимальной. Разработанный инструмент позволяет также выгрузить xls файл с выполненными расчетами валидации прогнозной модели ЛКА.

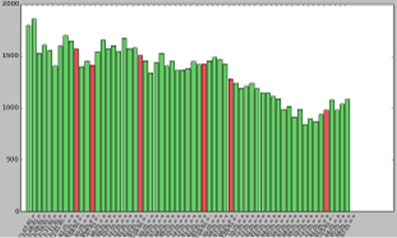

В результате эксперт-аналитик может визуализировать два графика на экране (в соответствии с рисунком 4). Программа строит два полигона: исходный временной ряд и результат работы валидации прогнозной модели линейного клеточного автомата, где по оси Ох представлены даты исследуемого ВР, по оси Оу — рубли (цена закрытия котировки стоимости платины на товарном рынке России).

Рисунок 3. Верификация прогнозной модели временного ряда «Платина» (результаты валидации: количество угаданных уровней — 48 шт., количество неугаданных уровней — 6 шт.).

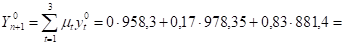

Рисунок 4. Представление результататов верификации прогнозной модели линейного клеточного автомата (красный цвет) и исходных данных (синий цвет) Применяя к нечеткому множеству прогноза на 01.08.2016 г. операцию дефазификации [1], получаем прогнозное значение стоимости котировки платины в обычном числовом виде, т. е.

руб.,.

где индексом перенумерованы соответственно термы Н, С, В:

.

Вероятность того, что стоимость котировки платины на ближайшее время будет низкой — нулевая.

Предлагаемое научное направление оказывается релевантным процессам в финансовых и экономических системах, привнося в обобщённый прогноз полезные инновационные элементы, отсутствующие в непрерывной классической методологии.

Результаты данной работы показали, что методы классической статистики не дают полную информацию в получении адекватного прогноза для процессов, не подчиняющихся законам нормального распределения. Применение линейного клеточного автомата для решения задач прогнозирования элементов финансового рынка может быть настроено так, чтобы выполнять анализ товарного и валютного рынка и прогнозировать элементы финансового рынка.

Существенное расширение рамок предлагаемого научного направления в турбулентной финансово-экономической эволюции будет продолжаться и на этом пути нас ещё ждут многие открытия.

- 1. Жирабок А. Н. Нечеткие множества и их использование для принятия решений // Соровский образовательный журнал. — 2001. Том 7, № 2. — С. 109−115.

- 2. Кумратова А. М. Выявление свойств прогнозируемости методами классической статистики / А. М. Кумратова // В сборнике: Актуальные проблемы социально-экономических исследований сборник материалов 6-й Международной научно-практической конференции. НИЦ «Апробация». 2014. С. 99−101.

- 3. Кумратова А. М. Исследование тренд-сезонных процессов методами классической статистики / А. М. Кумратова // Политематический сетевой электронный научный журнал КубГАУ. — 2014. — № 103. — С. 312−323.

- 4. Кумратова А. М. Методы искусственного интеллекта для принятия решений и прогнозирования поведения динамических систем / А. М. Кумратова // Политематический сетевой электронный научный журнал КубГАУ. — 2014. — № 103. — С. 324−341.

- 5. Кумратова А. М. Методы классической статистики в исследовании степени «рисковости» тренд-сезонных процессов / А. М. Кумратова, Е. В. Попова, Г. И. Попов, Д. К. Текеев, Н. С. Курносова // Научный журнал КубГАУ. — 2014. — № 100. — С. 1118−1137.

- 6. Кумратова А. М. Методы нелинейной динамики как основа построения двухуровневой модели прогноза / А. М. Кумратова // В сборнике: Экономическое прогнозирование: модели и методы материалы X международной научно-практической конференции. Воронеж, 2014. С. 169−174.

- 7. Кумратова А. М. Оценка и управление рисками: анализ временных рядов методами нелинейной динамики: монография / А. М. Кумратова, Е. В. Попова. — Краснодар: КубГАУ, 2014. — 212 с.

- 8. Кумратова А. М. Прогноз динамики экономических систем: клеточный автомат: монография / А. М. Кумратова. — Краснодар: КубГАУ, 2015. — 241с.

- 9. Кумратова А. М. Сопоставительный анализ прогноза урожайности для зон рискового земледелия / А. М. Кумратова // В сборнике: Экономическое прогнозирование: модели и методы материалы X международной научно-практической конференции. Воронеж, 2014. С. 174−179.

- 10. Кумратова А. М. Точный прогноз как эффективный способ снижения экономического риска агропромышленного комплекса / А. М. Кумратова // Политематический сетевой электронный научный журнал КубГАУ. — 2014. — № 103. — С. 293−311.

- 11. Ларичев О. И. Наука и искусство принятия решений / О. И. Ларичев. — М.: Наука, 1979. — 200 с.

- 12. Попова Е. В. Методы моделирования поведения экономических систем на основе анализа временных рядов / Е. В. Попова, А. М. Кумратова, М. И. Попова // В сборнике: Экономическое прогнозирование: модели и методы. Материалы X межд. научно-практ. конф. — Воронеж, — 2014. — С. 200−206.

- 13. Попова Е. В. Управление рисками в вопросах безопасности инвестиций в АПК / Е. В. Попова, А. М. Кумратова // В сборнике: Экономическое прогнозирование: модели и методы. Материалы X международной научно-практической конференции. — Воронеж, — 2014. — С. 194−200.

- 14. www.finam.ru