История развития налогового учета по единому сельскохозяйственному налогу

Согласно п. 8 ст. 346.5 гл. 26.1 «Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог)» НК РФ установлено, что организации обязаны вести учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы единого сельскохозяйственного налога, на основании данных бухгалтерского учета с учетом положений гл. 26.1 НК РФ… Читать ещё >

История развития налогового учета по единому сельскохозяйственному налогу (реферат, курсовая, диплом, контрольная)

ИСТОРИЯ РАЗВИТИЯ НАЛОГОВОГО УЧЕТА ПО ЕДИНОМУ СЕЛЬСКОХОЗЯЙСТВЕННОМУ НАЛОГУ

В данной статье приведены результаты исследования исторических аспектов становления и развития налогового учета по единому сельскохозяйственному налогу. Сформулированы этапы исторического развития налогообложения сельскохозяйственных товаропроизводителей. С опорой на нормативно-законодательную базу описан каждый период эволюции ЕСХН. Сделаны выводы о преимуществах и недостатках данного режима налогообложения Целью исследования является изучение развития налогового учета по единому сельскохозяйственному налогу с точки зрения исторических аспектов его эволюции.

Всесторонний анализ категории «налоговый учет» позволяет утверждать, что процесс расчета базы налогообложения и суммы единого сельскохозяйственного налога (ЕСХН) осуществляется именно в системе налогового учета (учета для целей налогообложения) [10].

Согласно п. 8 ст. 346.5 гл. 26.1 «Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог)» НК РФ установлено, что организации обязаны вести учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы единого сельскохозяйственного налога, на основании данных бухгалтерского учета с учетом положений гл. 26.1 НК РФ [5]. налогообложение сельскохозяйственный единый налог Отсюда следует, что, даже регламентируя использование данных бухгалтерского учета, законодатель предписывает учитывать положения законодательства о налогах и сборах, что осуществляется в рамках налогового учета. Получать необходимую информацию для исчисления ЕСХН налогоплательщики могут не только по данным бухгалтерского учета, но и из модифицированных учетных регистров или из специальных налоговых регистров, разработанных налогоплательщиком самостоятельно.

По нашему мнению, тот факт, что в главе 26.1 «Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог» НК РФ не используется термин «налоговый учет», не означает, что в этой главе не идет речь о налоговом учете [11].

В связи с этим, считаем целесообразным провести корректировку статьи 346.5 НК РФ, которая должна предусматривать использование данных налогового учета для исчисления налоговой базы и суммы ЕСХН.

Первоначально, при рассмотрении налогового учета по ЕСХН обратимся к истории развития и эволюции сельхозналога в России. Основные этапы развития ЕСХН в России показаны нами в таблице 1.

Таблица 1

Этапы развития единого сельскохозяйственного налога в России

Этап. | Основные нормативно-правовые акты. | Основные характеристики этапа. | |

I этап. (1921 — 1923 гг.). |

| Эпоха НЭПа. Введениепродовольственного налога (натуральный налог, выплачиваемый крестьянскими хозяйствами с учетом географических, климатических и других факторов). | |

II этап. (1923 — 1925 гг.). |

| Введениепонятия «ЕСХН». Объектом налогообложения являются земельные участки сельскохозяйственного назначения. | |

III этап. (1926 — 1990 гг.). |

| ЕСХН стал взиматься из фактически полученного дохода. | |

IV этап. (1991 — 2001 гг.). | — Закон РСФСР от 22 ноября 1991 г. № 348−1 «О крестьянском (фермерском) хозяйстве». | Обложение сельскохозяйственных товаропроизводителей налогом на доход, который вместе с платой за землю должен был составлять единый сельскохозяйственный налог и взиматься в расчете на один гектар земли с учетом ее продуктивности. | |

V этап. (2002 — 2003 гг.). | — Федеральный закон от 29.12.2001 № 187-ФЗ «О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации о налогах и сборах». | Принятие гл. 26.1 НК РФ. Введениеспециального режима налогообложения для сельскохозяйственных товаропроизводителей. Объект налогообложения — сельскохозяйственные угодья. Обязанность платить налог раз в квартал. | |

VI этап (2004 — по настоящее время). | — Федеральный закон № 147-ФЗ от 11.11.03 «О внесении изменений в главу 26.1 части второй Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации». | Новая редакция гл. 26.1 НК РФ. Объект налогообложения — доходы, уменьшенные на величину расходов. | |

Рассматривая историю развития ЕСХН в отечественной практике, можно сказать, что идея сельхозналога в России восходит к новой экономической политике. В данный период, то есть в 20-е гг. XX в., обозначился первый этап развития ЕСХН. В 1921 г. вводится продовольственный налог — натуральный налог, выплачиваемый крестьянскими хозяйствами с учетом географических, климатических и других факторов.

Этот налог вводился на табак, молоко, мясо, пушнину, мед, воск, лен, коноплю, пеньку, овес, пшеницу, кожу, птицу, рыбу и т. д. С 1924 г. продналог взимается только в денежной форме и объектом налогообложения становятся земельные участки, предназначенные для выращивания сельхозпродукции.

Декрет от 10 мая 1923 г. «О едином сельскохозяйственном налоге в районах скотоводческих хозяйств» впервые ввел понятие «единый сельскохозяйственный налог», что стало началом второго этапа развития ЕСХН в России [4].

Принятие 25 апреля 1926 г. Положения «О едином сельскохозяйственном налоге 1926/27 гг.» ознаменовало начало третьего этапа развития ЕСХН в России [8]. Этот документ установил принципиально новый для советского периода принцип взимания налога — исходя из фактически полученного дохода.

Четвертый этап становления системы ЕСХН в России начинается в 90-е гг. XX в. Сложившаяся экономическая ситуация в отрасли сельского хозяйства начала 90-х гг. явилась одним из рычагов значительного снижения рентабельности сельскохозяйственного производства и породила неспособность большинства субъектов сельского хозяйства исполнять свои налоговые обязательства перед государством. Такое положение стало основанием для реформирования порядка налогообложения сельскохозяйственных товаропроизводителей.

Предложения по реформированию сводились к сокращению количества налогов, вплоть до введения единого налога, заменяющего собой все налоги и сборы, уплачиваемые сельскохозяйственными производителями. Значительная часть экономистов выступала за то, чтобы единый налог устанавливался с учетом:

- — рентного дохода, получаемого на землях лучшего качества и местоположения, что позволит сформировать рациональную структуру сельского хозяйства, обеспечив его развитие на таких землях;

- — ресурсного потенциала сельскохозяйственных производителей, что позволит учитывать в налогообложении не только рентные характеристики земель, но и уровень обеспеченности хозяйств другими производственными ресурсами (материальными и трудовыми). Это в свою очередь может способствовать выравниванию налоговой нагрузки на экономические субъекты с разными условиями сельскохозяйственного производства [12].

В Законе РСФСР от 21 декабря 1990 г. № 438−1 «О социальном развитии села» и Постановлении Съезда народных депутатов РСФСР «О программе возрождения российской деревни и развития агропромышленного комплекса» были сформулированы основы налоговой политики государства в отношении сельскохозяйственных организаций и была закреплена их обязанность платить только единый земельный налог. Вновь созданные крестьянские (фермерские) хозяйства освобождались от налогообложения на пять лет [7].

Однако перевода сельскохозяйственных товаропроизводителей на уплату только земельного налога не произошло [1].

В 1991 г. осуществлялась попытка ввести единый продовольственный налог, основанный на поземельном принципе, однако он не смог найти последующего развития в налоговом законодательстве РФ.

Закон РСФСР от 22 ноября 1991 г. № 348−1 «О крестьянском (фермерском) хозяйстве» предусматривал обложение КФХ наравне с другими сельскохозяйственными организациями налогом на доход, который вместе с платой за землю должен был составлять единый сельскохозяйственный налог и взиматься в расчете на один гектар с учетом ее продуктивности [6].

В рамках единой налоговой системы, сформированной в РФ в 1991 — 1992 гг., для сельскохозяйственных товаропроизводителей было частично сохранено ранее действовавшее льготное налогообложение. Они были освобождены от уплаты налога на прибыль, налога на имущество, платежей в дорожные фонды.

Идея установить на территории РФ специальный налог или налоговый режим, касающийся налогообложения сельскохозяйственных товаропроизводителей, выдвигалась на протяжении 1995 — 2000 гг. С подобными законопроектами в Государственную Думу обращались многие субъекты Российской Федерации. Кроме того, соответствующие нормативные акты неоднократно принимались на местном уровне. К примеру, в Белгородской области был введен единый продовольственный налог для сельскохозяйственных товаропроизводителей, действовавший до 2001 г.

Начало пятого этапа развития ЕСХН в России ознаменовалось выходом в свет в 2001 г. Федерального закона от 29.12.2001 № 187-ФЗ, согласно которому с 1 января 2002 г. в Налоговый кодекс РФ была введена гл. 26.1 «Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог)». Нормы данной главы предписывали замену уплаты определенной части налогов и сборов, установленных налоговым законодательством, единым налогом, величина которого была обусловлена свойствами земли, используемой в производственной деятельности. Таким образом, налоговое законодательство по ЕСХН в отношении объекта налогообложения откатилось на 80 лет назад к эпохе СССР.

Применение ЕСХН в редакции Федерального закона № 187-ФЗ не получило широкого распространения по следующим причинам:

- 1) на момент введения ЕСХН только в некоторых субъектах РФ была завершена кадастровая оценка земель сельскохозяйственного назначения, влияющая на тогдашнюю налоговую базу по ЕСХН.

- 2) требования гл. 26.1 НК РФ не распространялись на сельскохозяйственные организации индустриального типа, в то время как на конец 2001 г. удельная доля таких организаций в общем объеме продаж отрасли составляла примерно 58% [12].

- 3) в качестве налогового периода установлен был календарный квартал и не учитывался сезонный характер деятельности сельскохозяйственных товаропроизводителей, что не могло обеспечить своевременного и полного исполнения ими налоговых обязательств перед государством.

Перечисленные выше недостатки стали основанием для установления принципиально иного подхода к исчислению и уплате ЕСХН.

Начало шестого этапа развития ЕСХН в России ознаменовалось выпуском новой редакции гл. 26.1 НК РФ.

В отличие от ранее действующей редакции новая редакция гл. 26.1, введенная Федеральным законом от 11.11.2003 г. № 147-ФЗ, содержит:

- — установление в качестве объекта налогообложения доходов, уменьшенных на величину расходов, что позволило учитывать фактические результаты хозяйственной деятельности налогоплательщика;

- — возможность перехода на уплату ЕСХН сельскохозяйственных организаций индустриального типа, ранее не получивших такого права;

- — возможность учета сезонности сельскохозяйственного производства благодаря установлению календарного года в качестве налогового периода;

- — оптимальные условия налогообложения по сравнению с общим режимом налогообложения благодаря низкой ставке ЕСХН (6% от налоговой базы).

Безусловно, самым кардинальным изменением ЕСХН стало то, что он перешел из категории налога на землю в категорию налога на прибыль организации.

Систему налогообложения для сельскохозяйственных товаропроизводителей могут применять организации, индивидуальные предприниматели, крестьянско-фермерские хозяйства, доля выручки от реализации произведенной сельхозпродукции которых составляет не менее 70% от общей суммы выручки (ст. 346.2 НК РФ) [5].

Также НК РФ относит к сельскохозяйственным товаропроизводителям:

- — градои поселкообразующие российские рыбохозяйственные организации (совокупная численность работающих с учетом совместно проживающих с ними членов семей составляет не менее половины численности населения населенного пункта);

- — рыбохозяйственные организации и индивидуальные предприниматели, средняя численность работников которых не превышает за год 300 человек [5].

Для этих двух категорий доля дохода от реализации улова или рыбной продукции должна составлять не менее 70%.

Переход к ЕСХН или возврат к иным режимам налогообложения осуществляется добровольно с 1 января очередного года.

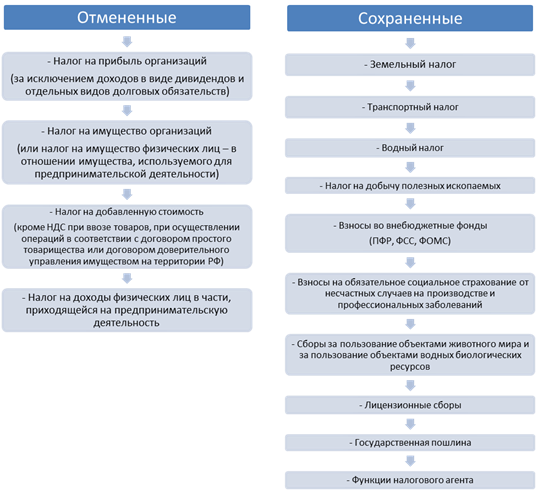

На рисунке 1 нами указаны налоги, сборы и взносы, от которых освобождаются плательщики ЕСХН, и те, которые сохраняются за ними.

Не вправе переходить на уплату ЕСХН:

- — организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров или осуществляющие предпринимательскую деятельность в сфере игорного бизнеса;

- — казенные, бюджетные и автономные учреждения [5].

Рисунок 1 Отмененные и сохраненные налоги, сборы и взносы для плательщиков ЕСХН Принцип определения налоговой базы по ЕСХН аналогичен налогу на прибыль организаций.

Объектом налогообложения по ЕСХН признаются доходы, уменьшенные на величину расходов (ст. 346.4 НК РФ).

Налоговой базов является денежное выражение доходов, уменьшенных на величину расходов (ст. 346.6 НК РФ).

Налоговая ставка — 6% (ст. 346.8 НК РФ).

Налоговый период — календарный год (ст. 346.7 НК РФ).

Отчетный период — полугодие (ст. 346.7 НК РФ).

При применении специального режима ЕСХН доходы от реализации и внереализационные доходы учитываются так же, как и при обложении налогов на прибыль организаций (ст. 249, ст. 250 НК РФ) [123].

При определении объекта налогообложения по ЕСХН не учитываются:

- — доходы, не учитываемые при налогообложении прибыли (ст. 251 НК РФ);

- — доходы в виде полученных дивидендов, налогообложение которых осуществляется налоговым агентом;

- — доходы от операций с отдельными видами долговых обязательств;

- — доходы индивидуальных предпринимателей, облагаемые НДФЛ по ставкам 9% и 35%.

При расчете налогооблагаемой базы доходы и расходы признаются по кассовому методу (т.е. доходы — в день поступления средств на счета в банке и (или) в кассу, получения иного имущества (работ, услуг), имущественных прав, а также погашения задолженности иным способом; расходы — после оплаты).

Перечень расходов по ЕСХН является закрытым и указан в п. 2 ст. 346.5 НК РФ.

При определении налоговой базы по ЕСХН существует особый порядок определения расходов на приобретение основных средств и нематериальных активов (п. 2 ст. 346.5 НК РФ), который приведен нами в таблице 2.

Что касается организации налогового учета по ЕСХН на уровне экономического субъекта, то здесь налогоплательщики имеют право самостоятельно разрабатывать систему налогового учета, которая позволит наиболее рационально и с наименьшими затратами времени и средств вести параллельно необходимые системы учета. Рычагами сближения или отдаления систем учета может послужить учетная политика, рациональный документооборот, разработка и выбор регистров налогового учета, применение дополнительных «налоговых» субсчетов и т. д. [2].

Таблица 2

Признание расходов на приобретение основных средств и нематериальных активов

Особенности признания расходов на приобретение. | Период приобретения основных средств и нематериальных активов. | ||||

в период применения ЕСХН. | до перехода на ЕСХН со сроком полезного использования: | ||||

до 3-х лет включительно. | от 3-х до 15-ти лет включительно. | свыше 15-ти лет. | |||

с момента ввода основного средства в эксплуатацию (принятия нематериального актива к учету) равными долями в течение налогового периода. | в течение одного года применения ЕСХН. | в течение первого года применения ЕСХН — 50% стоимости, второго года — 30% стоимости, третьего года — 20% стоимости. | в течение 10 лет применения ЕСХН равными долями от стоимости ОС. | ||

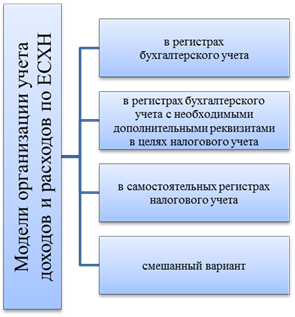

Законодательством предусмотрены различные варианты обобщения информации для целей налогового учета по ЕСХН.

Для накопления и систематизации информации о доходах и расходах, составляющих налоговую базу по ЕСХН, в сельскохозяйственной организации могут быть использованы модели организации учета, представленные на рисунке 2.

Рисунок 2 Модели организации учета доходов и расходов по единому сельскохозяйственному налогу Таким образом, налогоплательщик ЕСХН может выбрать одну из моделей налогового учета с учетом степени его автономности по отношению к системе бухгалтерского учета. Выбранную модель построения системы налогового учета по ЕСХН организации-налогоплательщику следует закрепить в учетной политике для целей налогообложения.

В результате исследования, представленного в статье, проведена периодизация эволюции единого сельскохозяйственного налога (ЕСХН) в России, обогащающая научную концепцию применения ЕСХН и позволяющая наиболее полно детализировать отдельные этапы становления налогового учета и системы налогообложения сельскохозяйственных товаропроизводителей, а также сформировать научно-обоснованное мнение по поводу развития налогового учета по ЕСХН с точки зрения исторических аспектов его эволюции.

- 1. Андреев, И. М. О некоторых особенностях применения главы 26. 1 «Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог)» НК РФ / И. М. Андреев // Официальные материалы для бухгалтера. Комментарии и консультации. 2010. № 1. С. 50−55.

- 2. Башкатов, В. В. История становления и развития налогового учета / В. В. Башкатов // Политематический сетевой электронный научный журнал Кубанского государственного аграрного университета. 2011. № 68. С. 233−246.

- 3. Башкатов, В. В. Управленческий учет для целей налогообложения как инструмент управления налоговой нагрузкой предприятия / В. В. Башкатов // Труды Кубанского государственного аграрного университета. 2012. Т. 1. № 37. С. 61−65.

- 4. Декрет от 10 мая 1923 г. «О едином сельскохозяйственном налоге в районах скотоводческих хозяйств» // СУ РСФСР. 1923. № 42

- 5. Налоговый кодекс Российской Федерации (часть вторая): федеральный закон от 05.08.2000 № 117-ФЗ // Справочно-правовая система ГАРАНТ.

- 6. О крестьянском (фермерском) хозяйстве: закон РСФСР от 22 ноября 1991 г. № 348−1 // Справочно-правовая система ГАРАНТ.

- 7. О социальном развитии села: закон РСФСР от 21 декабря 1990 г. № 438−1 // Справочно-правовая система ГАРАНТ.

- 8. Положение «О едином сельскохозяйственном налоге на 1926/27 гг.» // СЗ СССР. 1926. № 30.

- 9. Сигидов, Ю. И. Методы оптимизации налогообложения сельскохозяйственных организаций / Ю. И. Сигидов, В. В. Башкатов // Бухучет в сельском хозяйстве. 2013. № 6. С. 38−41.

- 10. Сигидов, Ю. И. Налоговый учет и его взаимосвязь с другими учетными системами / Ю. И. Сигидов, В. В. Башкатов // Бухучет в сельском хозяйстве. 2012. № 4. С. 27−30.

- 11. Сигидов, Ю. И. Налоговые расчеты в системе управленческого учета: монография / Ю. И. Сигидов, В. В. Башкатов. Краснодар: КубГАУ, 2013. 265 с.

- 12. Шулимов, А. А. О возможных направлениях дальнейшего совершенствования единого сельскохозяйственного налога / А. А. Шулимов // Экономический анализ: теория и практика. 2007. № 1 // Справочно-правовая система ГАРАНТ.