Проблемы невозврата кредитов в коммерческих банках

Проведенный анализ развития рынка потребительского кредитования в федеральных округах России позволяет сделать вывод о том, что бурный рост кредитования физических лиц имеет как положительные, так и отрицательные стороны. Основной проблемой многих кредитных организаций в последнее время является значительный рост просроченной задолженности по потребительским кредитам. Одним из способов… Читать ещё >

Проблемы невозврата кредитов в коммерческих банках (реферат, курсовая, диплом, контрольная)

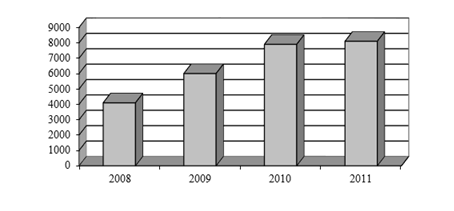

Потребительское кредитование по темпам роста значительно опережает другие направления банковской деятельности. С каждым годом оно становится все более популярным. Однако по уровню развития кредитных отношений с физическими лицами современные российские банки по-прежнему далеко отстают от банковских институтов не только экономически развитых, но и развивающихся стран. Анализируя современный аспект деятельности банков в России, следует принять во внимание общие условия их функционирования. Сложно прогнозировать грядущие события, трудно также предположить, что вероятность этих событий может быть оценена. Выполнять верные прогнозы экономических и институциональных изменений в России может далеко не каждый экономический субъект. Всем субъектам экономики приходится адаптировать свое поведение к текущей ситуации при отсутствии прогнозов на долгосрочный период. Эта непредсказуемость характерна и для банковской системы, хотя и предполагается, что банки более информированы, чем другие экономические субъекты. Она препятствует долгосрочному кредитованию: банк не может принять на себя долгосрочных обязательств, так как сталкивается со сложностями в построении гипотез по поводу будущих событий. Проанализируем кредитные операции банков в этих условиях. Общий объем ссудной задолженности российской банковской системы в 2011 г. Превысил отметку в 8 трлн. руб. Однако, учитывая темпы роста и экономический потенциал страны, можно с уверенностью сказать, что это еще не предел. 16, c.23]. На рисунке 1.1 представлена динамика ссудной задолжности в России.

Рисунок 1.1-Динамика ссудной задолжности по России.

Как можно видеть из рисунка величина ссудной задолженности в банковской системе России растет из года в год. Если на 01.01.2008 г. она составляла 4097 млрд руб., то по данным на 01.01.2011 г. это показатель значительно увеличился и составил уже 8100 млрд руб. Темпы роста тоже внушительные: ежегодный прирост за анализируемый период составлял порядка 42−45%. Проанализируем состав и структуру банковского кредита по основным категориям заемщиков (таблица 1.1).

Таблица 1.1-Состав и структура банковского кредита по категориям заемщиков в целом по России.

2008 г. | 2009 г. | 2010 г. | 2011 г. | |||||

млрд. руб. | %. | млрд. руб. | %. | млрд. руб. | %. | млрд. руб. | %. | |

Кредиты всего. | ||||||||

В том числе. | ||||||||

Юридическим лицам. | ||||||||

Физическим лицам. |

Анализ структуры заемщиков показывает, что основной категорией лиц, получающих банковский кредит, являются юридические лица. На их долю в разные годы приходится от 80 до 93% всех банковских кредитов.

Причем, если в абсолютном выражении объем ссудной задолженности юридических лиц растет из года в год, то в относительном выражении их доля снижается ежегодно в среднем на 4%.

Ссудная задолженность физических лиц, напротив, растет как в абсолютном, так и в относительном выражении. Если в 2008 г. их доля составляла 7% от общей суммы банковских кредитов, то в 2011 г. этот показатель возрос до 20%, что наглядно свидетельствует о буме на рынке потребительского кредитования. Однако о развитии рынка в большей степени говорят темпы роста (таблица 1.2).

Таблица 1.2-Темпы изменения ссудной задолженности по категориям заемщиков за период 2008;2011 гг.

Темпы изменения. | ||||

2009/2008 г. | 2010/2009 г. | 2011/2010 г. | 2011/2008 г. | |

Кредиты, всего. | 1,3. | 1,5. | 1,8. | 5,1. |

в том числе: | ||||

Юридическим лицам. | 1,2. | 1,5. | 1,3. | 3,7. |

Физическим лицам. | 1,8. | 1,8. | 1,5. | 16,7. |

Данный факт наглядно свидетельствует о буме на рынке потребительского кредитования. Так в 2009 г. по сравнению с 2008 г. произошло изменение в 1,8 раза, в 2010 г. по сравнению с 2009 г. в 1,8 раза и, наконец, в 2011 г. по сравнению с 2010 г. в 1,5 раз. Ссудная задолженность банков по потребительским кредитам в целом за анализируемый период 2008;2011г.г. выросла в 16,7 раза.

Более чем ощутимый рост объемов потребительского кредитования сопровождается выходом на рынок новых игроков, расширением ассортимента, улучшением качества и удешевлением предлагаемых потребителю услуг. Потребительский кредит может предоставляться как в валюте Российской Федерации, так и в иностранной валюте. Однако, как правило, большая часть потребительских кредитов выдается в рублях.

В таблице 1.3 представлена структура ссудной задолженности физических лиц в зависимости от вида валюты.

Таблица 1.3-Состав и структура кредитов физическим лицам в зависимости от вида валюты.

2008 г. | 2009 г. | 2010 г. | 2011 г. | |||||

млрд. руб. | %. | млрд. руб. | %. | млрд. руб. | %. | млрд. руб. | %. | |

Кредиты всего. | ||||||||

В том числе. | ||||||||

в рублях. | 81,5. | 84,8. | 84,9. | 87,1. | ||||

в иностранной валюте. | 18,0. | 15,2. | 15,1. | 12,9. |

Результаты исследования данных таблицы говорят о том, что удельный вес ссудной задолженности граждан в рублях увеличился за анализируемый период с 82% до 87,1% (незначительный рост). В то время как доля кредитов в иностранной валюте ежегодно уменьшается, несмотря на рост в абсолютном выражении.

Тем не менее, единого мнения о том, в какой валюте лучше оформлять кредит, нет и у самих банкиров. Одни советуют выбирать все-таки рублевые кредиты. Другие рекомендуют брать кредит именно в долларах.

Если принять во внимание, что в последнее время доллар укрепляется, а рубль падает, то рублевый кредит обойдется клиенту дешевле. Но только в том случае, если эта тенденция сохранится и в будущем. Поэтому прежде, чем принимать решение нужно оценить возможность изменения курса иностранной валюты. В середине 2011 года был отмечен рост выдачи потребительских кредитов, это означает, что не смотря на после кризисные последствия активное использование потребительского кредитования по-прежнему остается одним из катализаторов сектора розничной торговли и эффективного использования кредитного портфеля банковского сектора. В развитых странах потребительское кредитование приносит банкам львиную долю доходов, чего нельзя пока сказать о России. Масштаб российского рынка частных займов все еще крайне мал и составляет не более 5−7% ВВП. В то время как в США он превышает 70% ВВП, а в странах Западной Европы — 50%. Сейчас складывается такая ситуация, что примерно 60−70% граждан Российской Федерации аккуратно и вовремя погашают свою задолженность банкам, а 30−40% задерживают выплаты.

«Не возврат» происходит по разным причинам. Самая главная, как не странно, — забывчивость. Примерно, половина из тех, кто не вовремя гасит кредиты, просто забывают об этом. Им требуется постоянное напоминание, так как они имеют все средства, чтобы расплатиться. В свою очередь 15−20% неплательщиков при получении кредита не смогли рассчитать свои финансовые возможности. Доля просроченной задолженности по ссудам в выданных кредитах не превышает 4% (таблица 1.4). Но радоваться этому не стоит, поскольку действительную картину «размывает» быстрый рост объемов кредитования.

Таблица 1.4-Величина просроченной задолженности по потребительским кредитам.

Показатель. | 2008 г. | 2009 г. | 2010 г. | 2011 г. г. |

Просроченная задолженность, млрд. руб. | 21,8. | 41,62. | 66,1. | 78,48. |

Доля в ссудной задолженности, %. | 1,85%. | 2,96%. | 3,53%. | 3,8%. |

Многие эксперты считают, что московские банки в большей степени, чем региональные, пренебрегают возникающими при кредитовании физических лиц рисками. Фактически уже сейчас они начинают ухудшать показатели деятельности банковского сектора. А причина, по которой этого не видно, все тот же быстрый рост объемов кредитования.

Ожидалось что, с ростом конкуренции стоимость кредитов начнет падать, однако этого пока не наблюдается. Наоборот рост выдачи кредитов провоцирует рост неплательщиков, а банки в свою очередь компенсируют потери высокими процентными ставками. В ноябре 2010 — январе 2011 заемщики жаловались на то, что банки резко повысили ставки по кредитам. Формально это не было отказом в кредитовании. Но выдержать рост ставок с 18 до 24−26% годовых были способны не все клиенты банков. Не так давно производителю обуви из Ярославля банк предложил взять кредит под 32% годовых. Его коллеге — под 33%. Аналитики Альфа-Банка обнаружили на рынке сведения о кредите, выданном в России в I квартале этого года под 48%. Хоум кредит энд финанс банк и вовсе же выдает мобильные телефоны по 100% годовых.

В результате ужесточение кредитной политики банков привело к сжатию кредитования. Раньше доля просрочки не только была мала, но и просто микшировалась растущим портфелем. Теперь при сжатии портфеля просрочка выступает очень явно. Не имея возможности увеличивать портфель, банки перешли к массовой реструктуризации задолженности.

Порой банк вынужден идти на реструктуризацию под давлением клиента. А если банк пойдет на принцип, то или потеряет клиента, или вступит в бесконечные судебные тяжбы — клиенты теперь наловчились тянуть время.

В иных случаях клиенты ведут себя более корректно, объясняют состояние дел и вежливо просят о реструктуризации кредита. Особенно в тех случаях, когда рассчитывают на новые кредиты банка в ближайшее время.

По мнению экспертов, ставки по рублевым кредитам могут уменьшиться лишь на один — два процента, и то при условии стабильного курса рубля. На деле же мы видим что, несмотря на понижение ставки рефинансирования, и стабильный курс процентные ставки не понизились, а даже наоборот. В то же время стоимость валютных кредитов может возрасти, как только начнут подниматься процентные ставки на мировых рынках.

Территориальное распределение потребительского кредитования отличается высокой концентрацией. Почти 40% всех кредитов физическим лицам выдано в Москве.

По федеральным округам складывается следующая ситуация: согласно данным за последние три года первое место на рынке потребительских кредитов уверенно удерживает Центральный федеральный округ, второеПриволжский, а третье — Сибирский федеральный округ (таблица 1.5).

Таблица 1.5-Территориальное распределение потребительского кредита по федеральным округам.

Федеральный округ. | 2009 г. | 2010 г. | 2011 г. | |||

млрд. руб. | %. | млрд. руб. | %. | млрд. руб. | %. | |

Центральный. | ||||||

Северо-Западный. | ||||||

Южный. | ||||||

Приволжский. | ||||||

Уральский. | ||||||

Сибирский. | ||||||

Дальневосточный. | ||||||

Итого. | 1 179. |

Ежегодный прирост объемов кредитования составляет порядка 100% в каждом из округов. И это неудивительно, поскольку потребительское кредитование на сегодняшний день является одним из приоритетных направлений деятельности банковского сектора.

Как можно видеть из таблицы 1.5 на Центральный федеральный округ приходится 42% ссудной задолженности, по остальным округам идет более или менее равномерное распределение. Такой высокий процент Центрального округа объясняется наличием в его составе г. Москвы, на чью долю приходится до 67% всех выданных в округе потребительских кредитов.

Однако, сам по себе, показатель величины ссудной задолженности не дает полного представления о рынке потребительского кредитования. Большое значение имеет оценка качества выданных кредитов.

Проведенный анализ развития рынка потребительского кредитования в федеральных округах России позволяет сделать вывод о том, что бурный рост кредитования физических лиц имеет как положительные, так и отрицательные стороны. Основной проблемой многих кредитных организаций в последнее время является значительный рост просроченной задолженности по потребительским кредитам. Одним из способов компенсировать убытки является повышение процентных ставок. Банки так же разрабатывают меры по борьбе с забывчивостью клиентов, такие как ежемесячные SMS напоминания, уведомления о состоянии счета, звонки клиентам за несколько дней до платежа, а так же введение новых услуг, например таких как реструктуризация задолженности или отсрочка платежа.