Оценка уровня доходов и расходов Банка

Не смотря на это, снижаются доходы от реализации страховых полисов и услуг по кредитованию. Доходы по факторинговым операциям, купле-продаже ценных бумаг, от кастодиальной деятельности, Интернет-банкингу и прочим операциям не велики, но все вместе влияют на размер комиссионных доходов Банка. Вместе с тем увеличиваются и комиссионные расходы по расчетным и документарным операциям, юридическим… Читать ещё >

Оценка уровня доходов и расходов Банка (реферат, курсовая, диплом, контрольная)

В качестве основных способов оценки доходов и расходов коммерческого банка выделяются структурный анализ, анализ динамики доходов и расходов, включая отдельные их виды, расчет финансовых коэффициентов, характеризующих относительный уровень доходов и расходов.

В процессе анализа состава и структуры банковских доходов удельный вес определяется каждого вида доходов в их общей сумме или соответствующей группе доходов. Анализ производится в динамике.

Целью структурного анализа доходов банка является выявление основных их видов для оценки стабильности источников дохода и сохранения их в будущем. Анализ проводится на основе фактических данных за прошлые годы. В зарубежной практике берется период длительностью как минимум три года.

Для оценки стабильности доходы делятся на две группы. К первой группе относятся операционные доходы — процентный доход и беспроцентный доход в виде комиссий за банковские услуги, которые по природе являются стабильными. Доходы от операций на рынке, т. е. доходы спекулятивного характера, а также доходы от переоценки активов и неординарные, носящие разовый характер, являются нестабильными. Нежелательно, чтобы эта вторая группа поступлений средств определяла размер и темпы роста общего дохода банка [17].

Доходы АО «Банк ЦентрКредит» представлены в Таблице 1.

Таблица 1

Состав доходов АО «Банк ЦентрКредит».

Доходы. | 31.12.2007 г. | 31.12.2008 г. | 31.12.2009 г. | Темп роста, %. | |||

млн. тенге. | уд. вес,%. | млн. тенге. | уд. вес,%. | млн. тенге. | уд. вес,%. | ||

Процентные доходы. | 88,5. | 85,0. | 68,9. | 115,6. | |||

Прибыль по финансовым активам. | 1,4. | 5,6. | ; | ; | ; | ||

Прибыль по операциям с инвалютой. | 0,6. | ; | ; | 5,1. | В 12 раз. | ||

Комиссионные доходы. | 9,3. | 9,3. | 8,4. | 132,7. | |||

Прочие доходы. | 0,2. | 0,1. | 0,04. | 26,1. | |||

Доходы по досрочному погашению обязательств. | ; | ; | ; | ; | 17,6. | ; | |

Итого доходы. | 100,0. | 100,0. | 100,0. | 148,4. |

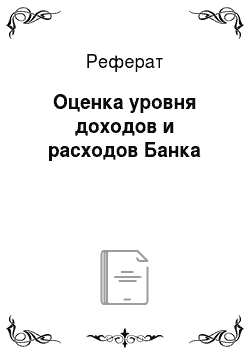

Как видно из таблицы совокупные доходы Банка увеличились на 48,4% за рассматриваемый период в основном за счет роста процентных доходов на 15,6%, комиссионных доходов на 32,7% не смотря на снижение прочих доходов на 73,9%. Наибольшую долю в общей сумме доходов составляют процентные доходы 88,5% в 2007 году, 85% в 2008 году и 68,9% в 2009 году.

Что наглядно отображено в диаграмме 1.

Диаграмма 1. Доходы Банка за 2007;2009 гг.

Структурный анализ расходов банка производится для выявления основных видов расходов, темпов и факторов их роста (Таблица 2).

Таблица 2

Состав расходов АО «Банк ЦентКредит».

Расходы. | 31.12.2007 г. | 31.12.2008 г. | 31.12.2009 г. | Темп роста, %. | |||

млн. тенге. | уд. вес, %. | млн. тенге. | уд. вес, %. | млн. тенге. | уд. вес, %. | ||

А. | |||||||

Процентные расходы. | 57,3. | 53,9. | 47,5. | 141,1. | |||

Убыток по инвестициям. | 0,04. | 0,4. | 1,5. | В 61 раз. | |||

Комиссионные расходы. | 0,7. | 0,7. | 0,8. | 172,8. | |||

Убыток по опера-циям с ивалютой. | ; | ; | 6,0. | ; | ; | ; | |

Убыток по финансовым активам. | ; | ; | ; | ; | 6,6. | ; | |

Операционные расходы. | 20,6. | 18,5. | 12,7. | 104,5. | |||

Расходы по нало-гу на прибыль. | 3,5. | 1,0. | 2,7. | 131,1. | |||

Формирование резервов по активным операциям. | 17,4. | 15,4. | 20,7. | В 2 раза. | |||

Формирование резервов по про-чим операциям. | 0,5. | 4,1. | 7,5. | В 28 раз. | |||

Итого расходы. | 100,0. | 100,0. | 100,0. | 170,3. |

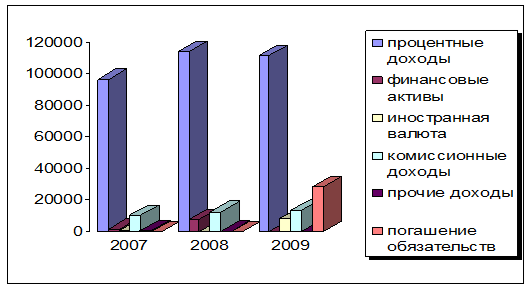

Анализ таблицы показал, что за анализируемый период совокупные расходы увеличились на 70,3% в основном за счет процентных расходов на 41,1%, комиссионных расходов на 72,8%, расходов по налогу на прибыль на 31,1%. При этом убыток по инвестициям, имеющимся в наличии для продажи возрос в 61 раз, к тому же Банк увеличил резервы под обесценение активов, по которым начисляются проценты в 2 раза, по прочим операциям в 28 раз. Наибольший удельный вес принадлежит процентным расходам: 57,3% в 2007 году, 53,9% в 2008 году и 47,5% в 2009 году (Диаграмма 2).

На основе общих выводов структурного анализа производится более углубленное исследование основных видов доходов и расходов банка.

Например, при анализе процентного дохода изучается его структура в разрезе источников (внутренние кредиты, межбанковские кредиты, ценные бумаги, лизинговые и прочие операции), влияние на его размер объема выданных ссуд и процентных ставок, относительный уровень процентного дохода по отдельным видам операций, динамика процентной маржи. Тенденция падения процентной маржи является одним из показателей того, что банк вступил на путь банкротства.

Процентные доходы и расходы отражаются по принципу начисления и рассчитываются по методу эффективной процентной ставки.

Расходы АО «Банк ЦентрКредит» представлены в диаграмме 1, где наглядно отраженно, что наибольшие расходы составляют процентные расходы, убыток по инвестициям, формирование резервов по активам, комиссионные расходы, операционные расходы, формирование резервов по прочим операциям, расходы по налогу на прибыль, убыток по операциям с иностранной валютой появились только в 2009 году.

Диаграмма 2. Расходы Банка за 2007;2009 гг.

Метод эффективной процентной ставки — это метод, который заключается в исчислении амортизированной стоимости финансового актива или финансового обязательства, а также отнесения процентного дохода или процентного расхода к соответствующему периоду.

Эффективная процентная ставка — это процентная ставка, с помощью которой ожидаемые будущие выплаты или поступления денежных средств приводятся к чистой текущей стоимости финансового актива или обязательства. При этом дисконтирование производится на период предлагаемого срока жизни финансового инструмента или, если это применимо, на более короткий период [18].

Процентные доходы и расходы Банка представлены в Таблице 3.

Таблица 3

Анализ состава и структуры процентных доходов и расходов АО «Банк ЦентрКредит».

Показатели. | 31.12.2007 г. | 31.12.2008 г. | 31.12.2009 г. | Темп роста, %. | |||

млн. тенге. | уд.вес. %. | млн. тенге. | уд.вес. %. | млн. тенге. | уд.вес. %. | ||

А. | |||||||

Процентные доходы. | |||||||

по ссудам, предос-тавленным клиентам. | 89,6. | 86,0. | 88,2. | 113,8. | |||

по инвестициям до погашения. | 2,0. | 6,9. | 4,2. | В 2,4 раза. | |||

по средствам в банках. | 3,6. | 3,0. | 2,3. | 72,9. | |||

пени по ссудам, предоставленным клиентам. | 2,6. | 2,1. | 1,5. | 67,0. | |||

по инвестициям, имеющимся в нали-чии для продажи. | 1,5. | 1,3. | 2,7. | В 2,1 раз. | |||

по инвестициям, предназначенным для торговли. | 0,7. | 0,7. | 1,1. | 195,4. | |||

Итого процентные доходы. | 100,0. | 100,0. | 100,0. | 115,6. | |||

Процентные расходы. | |||||||

по средствам клиентов. | 38,1. | 48,7. | 54,1. | В 2,0 раза. | |||

по выпущенным долговым ценным бумагам. | 28,4. | 22,6. | 24,4. | 121,6. | |||

по средствам банков. | 28,9. | 23,4. | 16,1. | 78,7. | |||

по субординирован-ному займу. | 4,6. | 5,3. | 5,3. | 161,7. | |||

Итого процентные расходы. | 100,0. | 100,0. | 100,0. | 141,1. | |||

Чистый процентный доход до формиро-вания резервов. | ; | ; | ; | 84,2. |

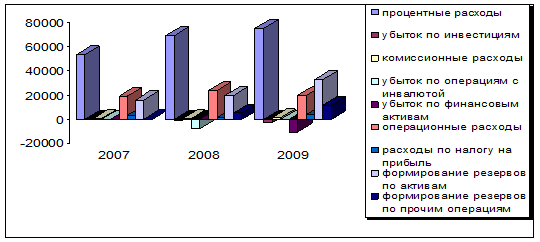

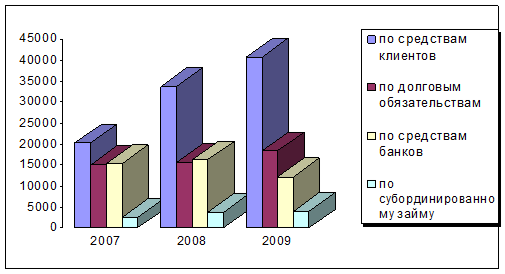

Данные таблицы свидетельствуют, что процентные доходы Банка увеличились на 15,6% с 2007 года (96 560 млн тенге) по 2009 год (111 636 млн тенге) в основном за счет процентов по инвестициям, удерживаемым до погашения в 2 раза, инвестициям, имеющимся в наличии для продажи в 2 раза, инвестициям, предназначенным для торговли на 95,4% и процентам по ссудам, предоставленным клиентам на 13,8%. Вместе с тем произошло снижение процентных доходов по средствам в банках на 27,1% и пени по ссудам, предоставленным клиента, на 33%. Наибольший удельный вес в совокупности процентных доходов принадлежит процентам по ссудам, предоставленным клиентам (в 2007 году — 89,6%, в 2008 году — 86%, в 2009 году — 88,2%) (Диаграмма 3). Расходы Банка (Диаграмма 4) в целом за анализируемый период увеличились на 41,1% за счет процентных расходов по средствам клиентов в 2 раза, по субординированным облигациям на 61,7%, по выпущенным долговым ценным бумагам на 21,6%. Вместе с тем происходит снижение процентных расходов по средствам банков на 21,3%.

Чистый процентный доход Банка до восстановления резервов под обесценение финансовых активов, по которым начисляются проценты, снизился на 15,8% с 43 230 млн тенге (2007г.) до 36 385 млн тенге (2009г.), не смотря на промежуточное увеличение на сумму 1741 млн тенге в 2008 году.

Диаграмма 3. Процентные доходы Банка за 2007;2009 гг.

Диаграмма 4. Процентные расходы Банка за 2007;2009 гг.

Следующую группу доходов и расходов составляют комиссионные доходы и расходы, представленные в Таблице 4.

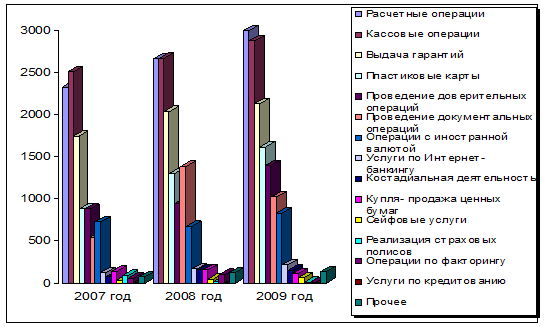

Анализ таблицы показал, что комиссионные доходы увеличиваются в течение всего рассматриваемого периода в основном за счет расчетных операций, кассовых операций, выдачи гарантий, доверительных операций и документарных операций, занимающих наибольшую долю в общей сумме комиссионных доходов. Что наглядно отображено в диаграмме 5.

Диаграмма 5. Комиссионные доходы за 2007;2009 гг.

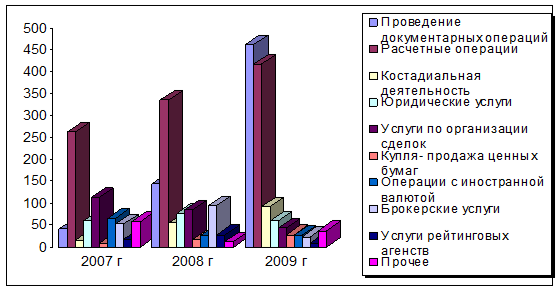

Не смотря на это, снижаются доходы от реализации страховых полисов и услуг по кредитованию. Доходы по факторинговым операциям, купле-продаже ценных бумаг, от кастодиальной деятельности, Интернет-банкингу и прочим операциям не велики, но все вместе влияют на размер комиссионных доходов Банка. Вместе с тем увеличиваются и комиссионные расходы по расчетным и документарным операциям, юридическим и брокерским услугам. банк коммерческий рентабельность прибыльность Комиссионные расходы отражены в диаграмме 6.

Диаграмма 6. Комиссионные расходы за 207−2009 гг.

Следует отметить, что сокращаются расходы по организации сделок, операциям с иностранной валютой, услугам рейтинговых агентств и прочим операциям. Несмотря на увеличение комиссионных расходов, комиссионные доходы их все же покрывают. Так, если комиссионная прибыль в 2008 году увеличивается на 10 605 млн тенге против 2007 года, то в 2009 году она повысилась всего лишь на 807 млн тенге по сравнению с 2008 годом.

Теперь рассмотрим операционные расходы Банка. (Таблица 5).

Таблица 5

Анализ структуры операционных расходов АО «Банк ЦентрКредит».

Показатели. | 31.12.2007 г. | 31.12.2008 г. | 31.12.2009 г. | Изменение за анализируемый период, млн.тенге. | |||

млн. тенге. | уд.вес%. | млн. тенге. | уд.вес%. | млн. тенге. | уд.вес%. | ||

А. | |||||||

Заработная плата. | 36,6. | 8,920. | 37,3. | 39,2. | +818. | ||

Расходы на аренду. | 14,1. | 14,2. | 17,3. | +765. | |||

Налоги (кроме налога на прибыль). | 13,3. | 9,3. | 8,5. | — 848. | |||

Износ и амортизация. | 5,6. | 5,3. | 7,5. | +417. | |||

Расходы по страхованию. | 5,4. | 4,3. | 7,3. | +440. | |||

Административные расходы. | 3,4. | 4,2. | 5,0. | +373. | |||

Расходы на охрану и сигнализацию. | ; | ; | 0,4. | 3,1. | +625. | ||

Телекоммуникации. | 2,1. | 1,8. | 2,5. | +101. | |||

Расходы на рекламу. | 3,3. | 1,8. | 2,2. | — 193. | |||

Ремонт и обслуживание оборудования. | 3,7. | 1,3. | 1,4. | — 432. | |||

Расходы на профессион. услуги. | 1,1. | 8,4. | 1,2. | +21. | |||

Командировочные расходы. | 0,9. | 0,6. | 0,6. | — 50. | |||

Расходы на проведение мероприятий. | 1,0. | 0,9. | 0,4. | — 130. | |||

Представительские расходы. | 0,5. | 0,4. | 0,3. | — 41. | |||

Спонсорская помощь. | 0,2. | 0,1. | 0,04. | — 31. | |||

Агентские услуги. | 4,8. | 6,4. | ; | — 923. | |||

Прочие расходы. | 4,0. | 3,3. | 3,6. | — 53. | |||

Итого расходы. | 100,0. | 100,0. | 100,0. | +859. |

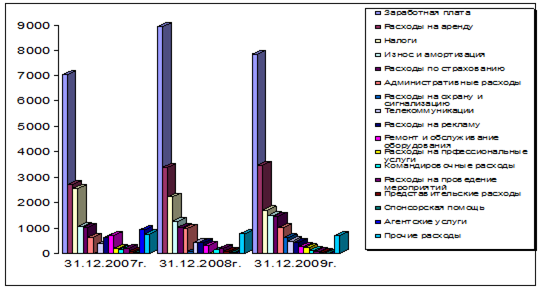

Из таблицы видно, что наибольшую долю в совокупности операционных расходов занимают расходы на заработную плату (36,6% в 2007 г., 37,3% в 2008 г., 39,2% в 2009 г.), расходы на аренду (14,1% в 2007 г., 14,2% в 2008 г., 17,3% в 2009 г.) и налоги (13,3% в 2007 г., 9,3% в 2008 г., 8,5% в 2009 г.).

Следует отметить, что расходы на охрану и сигнализацию появились только в 2008 году, их удельный вес составлял 0,4% и в 2009 году увеличился до 3,1%. Расходы по агентским услугам в 2009 году не предвиделись, несмотря на то, что увеличились в 2008 году на 596 млн тенге по сравнению с 2007 годом.

В течение всего анализируемого периода АО «Банк ЦентрКредит» происходит постоянное снижение расходов на проведение мероприятий, на ремонт и обслуживание оборудования, командировочных расходов и спонсорской помощи.

Тем не менее, из года в год увеличиваются расходы на аренду, износ и амортизацию, расходы по страхованию, административные расходы, на телекоммуникации, по профессиональным услугам.

Операционные расходы за 2007, 2008 и 2009 годы представлены в диаграмме 7, где видно, что наибольшие расходы АО «Банка ЦентрКредит» составляют на заработную плату, расходы на аренду и налоги и постоянное снижение расходов на проведение мероприятий, на ремонт оборудования, которые представлены в Таблице 5.

Диаграмма 7. Операционные расходы за 2007 год.

Что касается прочих доходов, то они отражаются в консолидированном отчете о прибылях и убытках по завершении соответствующих сделок.

Прочие доходы приведены в Таблице 6.

Таблица 6

Анализ структуры и динамики прочих доходов АО «Банк ЦентКредит».

Показатели. | 31.12.2007 г. | 31.12.2008 г. | Изменение. (+,-). | |||

млн тенге. | уд.вес. %. | млн тенге. | уд.вес. %. | млн тенге. | %. | |

Штрафы и пени полученные. | 24,2. | 21,6. | — 23. | — 2,6. | ||

Доходы / (убытки) от продажи основных средств. | (10). | (4,6). | 12,7. | +7. | +8,1. | |

Дивиденды полученные. | 46,0. | ; | ; | — 99. | — 46,0. | |

Прочее. | 34,4. | 65,7. | +14. | +31,3. | ||

Итого прочие доходы. | 100,0. | 100,0. | — 81. | ; |

Анализ структуры прочих доходов свидетельствует о том, что Банк получает дополнительные доходы в виде штрафов и пени, составляющих наибольший удельный вес в структуре прочих доходов (24,2% в 2007 году и 21,6% в 2008 году).

Если в 2007 году наблюдался убыток от реализации основных средств в сумме 10 млн тенге, то в 2008 году прибыль от их продажи составила 17 млн тенге. Дивиденды были получены Банком только в 2007 году в сумме 74 млн тенге (46%). Прочие доходы увеличились на 14 млн тенге в 2008 году по сравнению с 2007 годом.