Страхование в мусульманском мире

Вместе с тем, принятие общей структуры приводит к двум видам препятствий институционального плана. Во-первых, правовые системы многих стран не позволяют общие или совместные формы компании без акционерного капитала. Во-вторых, даже если такие формы принимаются для страховых компаний, они (компании) должны быть в состоянии сформировать достаточный капитал страхователей для удовлетворения… Читать ещё >

Страхование в мусульманском мире (реферат, курсовая, диплом, контрольная)

страхование такафул мусульманский.

Исламское страхование: сущность и понятие, виды страхования такафул

Процесс глобализации с каждым годом заставляет людей с самыми разными культурными ценностями и представлениями о мире все теснее взаимодействовать друг с другом. Для нахождения общего языка не обойтись без взаимного уважения, основанного на глубоком знании соседствующих на земном шаре культур, традиций, религиозных и исторических предпосылок, характерных для той или иной нации или народа. По данным «The World Factbook 2013», мусульмане составляют до 1/5 мирового населения. Главным сводом правил и предписаний, придерживаться которых должен каждый правоверный мусульманин, является шариат, основанный на Коране и Сунне, главных книгах ислама. Шариат обязывает не только соблюдать многочисленные религиозные традиции и ритуалы, руководствоваться определенными принципами в повседневной жизни, но также и предъявляет определенные требования к сфере финансов и ведению бизнеса. И страхование, как важная составляющая экономики, не является исключением. Традиционное страхование в том виде, в котором оно принято в западном мире, является не соответствующим нормам шариата, а следовательно — запрещенным. В коммерческом страховании присутствуют такие элементы, как риба (ростовщичество), мейсир (азарт) и гарар (неопределенность). Данные элементы неприемлемы с точки зрения шариата, хотя мусульманские правоведы до сих пор не могут прийти к единому мнению о степени присутствия этих факторов в традиционных отношениях страхователя и страховщика. Однако законы делового мира предъявляют свои требования и для защиты и сохранения финансовых и имущественных интересов был разработан альтернативный страхованию вид деятельности, получивший название «такафул», что в переводе с арабского означает предоставление друг другу взаимных гарантий. Хотя последние десятилетия 20-го века увидели появление исламского банкинга как значительного события преимущественно в мусульманских странах, такафул (исламское страхование) развивается более медленно. И это несмотря на то, что в исламских сообществах схемы взаимной защиты от ущерба существовали традиционно.

Первая современная такафул-компания была основана в Судане в 1979 году. Ее учреждение было связано с решением суданскими шариатскими учеными юридической проблемы — как может быть преодолен запрет Шариата на коммерческие операции в страховании. Часть решения заключается в принятии общей структуры страховых рисков; страхователи (участники) обычно взаимно страхуют друг друга на некоммерческой основе, в соответствии с принципами такафула (арабское слово, означающее «солидарность»). Другой аспект решения состоит в определении политики взносов (страховых премий) в рисковый фонд, как включение элемента условного и безотзывного пожертвования (табарру); инвестор совершает вклад в рисковый фонд при условии, что он становится лицом, наделенным правом взаимной защиты от страховых потерь.

Вместе с тем, принятие общей структуры приводит к двум видам препятствий институционального плана. Во-первых, правовые системы многих стран не позволяют общие или совместные формы компании без акционерного капитала. Во-вторых, даже если такие формы принимаются для страховых компаний, они (компании) должны быть в состоянии сформировать достаточный капитал страхователей для удовлетворения требований достаточности и платежеспособности. Чтобы преодолеть эти два препятствия, подавляющее большинство такафул-компаний имеют двухуровневую, смешанную структуру, в которой рисковые средства работают на взаимной основе, но управляются такафул-оператором, который является акционерной компанией. Тем не менее, эта смешанная (или гибридная) структура вызывает сложности в работе и порождает юридические и правовые проблемы, которым еще предстоит быть решенными удовлетворительным образом.

В дополнение к необходимости преодоления юридических и институциональных проблем, распространение такафула неизбежно ограничивается экономическим и социальным развитием исламских стран, влияющим на его рынок и склонность приобретать страховое покрытие (особенно на уровне физических лиц). В то же время, такафул может способствовать экономическому развитию на микро-уровне, позволяя осуществлять более эффективное управления рисками фирм и домохозяйств, а также на макро-уровне (в частности, в такафуле жизни или в семейном такафуле) за счет мобилизации сбережений и обеспечения финансирования для инвестиций в долгосрочные активы.

В основе модели исламского страхования лежит концепция дара-взаимное предоставление гарантии, вносимого каждым участником в общий фонд (такафул-фонд) на безвозмездной основе с искренним намерением оказать помощь другим участникам в случае возникновения несчастного случая (страхового случая). Принципиальным отличием от традиционного страхования является, то что страховая компания, по сути, исполняет роль управляющей компании, уполномоченной размещать средства участников в определенные активы; выплачиваемые участникам средства основываются не на процентах, а на прибыли, получаемой от размещения средств страхового фонда. Сами же средства могут размещаться только в одобренные шариатским советом ценные бумаги.

Такафул, или исламское страхование, основан на особом механизме распределения прибылей и убытков, соответствующем принципам шариата, а потому удовлетворяющему потребностям мусульманского мира. Основная задача исламского страхования — не просто защита своих интересов от непредвиденных обстоятельств путем солидарного участия в убытках, но также и получение прибыли. В силу этого, такафул-компании могут приносить большую прибыль, чем традиционные (западного образца) страховые компании.

Участниками такафула (УТ, англ. — TPs, takaful participants) являются физические лица или учреждения, которые вступают в схемы взаимного покрытия рисков, совместимые с Шариатом. В отличие от обычной системы взаимного страхования, существующей с 18-го века, сегодняшние исламские соглашения о солидарных действиях инициируются и управляются такафул-операторами, которые являются коммерческими корпорациями (акционерными компаниями). Таким образом, такафул-бизнес (страховое покрытие и инвестиции) реализуется такафул-компанией с гибридной структурой, состоящей из коммерческой управляющей компании (ТО) и отдельного рискового фонда или страхового пула — фонда участвующих в такафуле (ФУТ, англ. — PTF, participants takaful fund).

Участники такафула платят взносы в ФУТ, из которого должны финансироваться компенсации и операционные расходы. Вклад каждого участника зафиксирован в условиях контрактов и зарегистрирован на рисковых счетах участников (РСУ, англ. — PRAs, participants' risk accounts; в Малайзии — специальных счетах участников — PSAs). Такафул-контракты также определяют величину (денежной стоимости) страховых претензий в случаях нанесения ущерба. Если в обычной системе страхования страхователи покупают страховое покрытие и передают «право собственности» на уплаченные денежные суммы страховой компании, то участники такафула остаются собственниками своих ФУТ. В такафуле не страховая компания, а участники такафула сами обеспечивают совместное страховое покрытие из средств их фонда такафула. Такафул-оператор (ТО) только управляет андеррайтингом (приемом на страхование) и инвестициями от имени участников. Излишки страхового возмещения и прибыль от инвестиций принадлежат участникам такафула, которые также должны терпеть дефицит и убытки (за исключением случаев нарушений и недобросовестности ТО). На практике, однако, TO вынуждены следовать законодательству разных стран, для того, чтобы обеспечить беспроцентный кредит (кард хасан), если продажа покрытий приводит к дефициту ФУТ. Этот кредит должен быть возмещен из будущих излишков страхового возмещения. Обязательная емкость карда требует достаточных фондов акционеров (ФА, англ. — SHF, shareholders' funds) у такафул-оператора.

Основные принципы и положения такафул

Функцию защиты людей от различного рода рисков в соответствии с нормами и принципами шариата как раз и призвано выполнять исламское страхование, или такафул. В основе данного института мусульманской экономики лежат следующие основные положения:

- 1. В такафуле отсутствует избыточный риск — за счет того, что взносы или их часть, выплачиваемые каждым участником, рассматриваются в качестве дара или добровольного пожертвования, и предоставляются в духе братства и взаимопомощи в специальный фонд, из которого при наступлении страхового случая страхователям выдается компенсация. Помимо выплаты необходимой для покрытия ущерба суммы из фонда табарру, участник может рассчитывать на стабильный доход от другой части взносов — вне зависимости от наступления страхового случая. Страховщик также согласно условиям заранее знает размер своей доли из фонда мудараба.

- 2. Уплаченные взносы, или их часть, могут использоваться только в операциях, не запрещенных шариатом. Любая страховая операция изначально может быть признана ничтожной, если в ней содержатся элементы, запрещенные исламом;

- 3. Основная цель исламского страхования не в приобретении кем-либо определенных преимуществ за счет других, а в обеспечении гарантией рисков участников. Стороны договора могут выступать как вроли тех, кому предоставляется гарантия;

- 4. Такафул-бизнес, как правило, основан на механизме распределения прибыли, позволяющем избегать процентных отношений, имеющих место при традиционном страховании;

- 5. Все стороны договора исламского страхования должны действовать в соответствии с принципом utmost goot faith (наивысшей добросовестности);

- 6. В такафуле, в отличие от традиционного страхования, не нарушаются в шариате. Эксперты постановили, что в исламском договоре страхования жизни назначенный выгодоприобретатель является неполным бенефицарием, а лишь доверительным собственником, который должен распределить страховую выплату между наследниками страхователя в соответствии с условиями определенных договоров.

Помимо соответствия общим положениям ислама, договор такафул должен опираться на принципы, вытекающие из конкретных предписаний шариата:

- 1. Принцип соблюдения договоров

- 2. Принцип utmost goot faith: стороны не должны утаивать друг от друга те факты, касающиеся недостатков предмета договора. К недействительности договора может также привести мошенничество, предоставление ложных сведений, умышленное введение в заблуждение ит.д.

- 3. Принцип гуманизма: договор такафул заключается не ради извлечения прибыли его участниками, а в целях предоставления помощи тем, чей интерес пострадал.

- 4. Принцип взаимопомощи и кооперации: верующие должны помогать друг другу в духе братства и взаимопомощи.

- 5. Принцип справедливой компенсации: оператор берет на себя обязательство возместить убыток, причиненный жизни, здоровью или собственности страхователя или застрахованных третьих лиц

- 6. Принцип надлежащего размещения средств страхователя: согласно условиям договора, исламского страхования, участник выплачивает взносы оператору, оговаривая, что деньги будут использоваться в операциях, разрешенных шариатом.

Большая часть такафул-компаний действует на основе модели договора мудараба. иджара, вакала, хиба.

Виды договоров такафул

- 1. Мудараба (договор о долевом участии в прибыли) В договоре такафул участник, предоставляет определенную сумму денег в специальный фонд, которым управляет оператор. Прибыль от проведенных операций распределяется между сторонами договора в соответствии с соглашением о долях. Является самым распространенным страховым продуктом. Может быть расторгнут в любое время, единственное условие, это уведомление о расторжении. В настоящее время существует три вида мударабы в отношениях между страховой компанией и участниками по договору такафул.

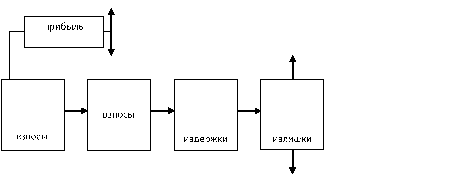

- — Первая модель — так называемая «чистая» мудараба, где компания и участник делят только доходы по прямым инвестициям, и участник имеет право на 100% излишков. При этом никаких вычетов на производственные затраты не производится до того момента, как будет распределен доход по инвестициям. Таким образом, фонд собранных взносов и доход по ним принадлежит исключительно участникам.

Рис. 1. Первая модель договора мудараба

Вторая модель — модифицированная мудараба, где доход по инвестициям сначала возвращается в такафул-фонд, а уже оттуда страховщик производит распределение излишков между участниками. Компаниям предоставлена возможность выбора — вычитать производственные и другие затраты до или после распределения излишков.

Рис. 2. Вторая модель договора мудараба

Любая из этих моделей может использоваться в зависимости от вида и формы страховой деятельности. Для общего такафулбизнеса, где практикуются недолгосрочные полисы, рекомендуется вторая модель страхование вычетом затрат до распределения излишков.

- 2. Мушарака (договор товарищества). В исламском страховом бизнесе и страхователи, и оператор являются партнерами и участниками в фонде уплаченных взносов и делят ответственность, прибыль и убытки в соответсвии с долями, определенными в соглашении.

- 3. Договор купли-продажи по отсроченной цене. В семейном такафуле участник как бы покупает риск у оператора, регулярно уплачивая оговоренные взносы, и затем продает его страховщику по согласованной цене при наступлении страхового случая.

- 4. Договор купли продажи с отсроченной поставкой). Участники договора выплачивают взносы оператору, который, в свою очередь, предоставляет гарантию безопасности их рискам.

- 5. Бай (договор купли-продажи). Участник и оператор договариваются, что первый как бы покупает у второго финансовую безопасность собственных рисков. Страхователь здесь по аналогии выступает в качестве покупателя, а страховщик — продавца.

- 6. Договор доверительной собственности. Регулярные выплаты, производимые участниками договора такафул, подобны доверительной собственности, управляемой оператором. Управление таким трастом направлено на предоставление финансовой безопасности рискам страхователей, а также на получение прибыли всеми сторонами договора в соответствии с соглашением о долях.

- 7. Договор поручительства и договор гарантии. Подобно поручителю страховщик может нести материальную ответственность перед третьими лицами, которым был причинен ущерб по вине страхователя.

- 8. Договор найма, в том числе и услуг. Услуга со стороны оператора состоит в управлении собранными взносами, доход от которых распределяется между ним и участником в соответствии с долями финансирования, а также в предоставлении безопасности рискам участников.

- 9. Агентский договор. Сходство такафула с договором вакала наблюдается как в отношениях между ним и участником в соответствии с долями финансирования, а также в предоставление безопасности рискам участников.

- 10. Договор дарения.

Договорные отношения в исламском страховании

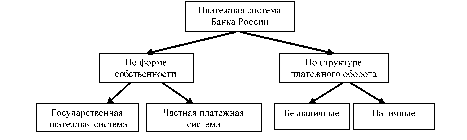

В исламском страховании существует три вида договорных отношений.

- -Фонд держателей полисов имеет право на взносы и прибыль по ним, на средства и резервы, относящиеся к страховой деятельности, а также на страховые излишки. Держатели полисов несут все прямые расходы по управлению страховыми операциями.

- -Отношения между компанией и фондом держателей полисов, представляющие собой вакала (агентирование) относительно управления или инвестиционное агентирование в отношении инвестирования активов фонда.

- -Отношения между держателями полисов и фондом в форме обязательства внести добровольные взносы (пожертвования) на стадии осуществления взносов, а также обязательства по предоставлению страхового возмещения на стадии предоставления компенсации за ущерб в соответствии с положениями договора и учредительными документами.

Виды исламского страхования

Имущественное страхование подразумевает возмещение фактически понесенных убытков в случае реального ущерба и включает страхование от пожара, автомобильной аварии, авиакатастрофы, возникновения ответственности, нарушения обязательств доверенным лицом и т. д. (см. Шариатский стандарт № 5 «Гарантии» — раздел 4.7).12

Личное страхование включает страхование от рисков нетрудоспособности или смерти, иногда также упоминается как такафул (взаимная поддержка), в противовес страхованию жизни в традиционной системе страхования.

Страхование от рисков нетрудоспособности или смерти имеет место при соблюдении следующих условий:

- — Подача заявления на участие с указанием всех персональных данных и характеристик, которые должны быть известны для предоставления страхового покрытия, наряду с подробными данными о причитающихся выплатах и обязательствах участника.

- — Указание суммы взноса.

- — Указание компенсационных выплат, причитающихся выгодоприобретателю в соответствии с соглашением.

- — В случае смерти выплаты по такафулу должны распределятьсямежду имеющими на них право лицами, сторонами или в целях, указанных в документах, в соответствии с нормативными актами,

- — В случае страхования от риска смерти в страховом полисе должно быть предусмотрено, что участник (выгодоприобретатель) или его наследник не имеют права на получение какой-либо компенсации при наступлении смерти в результате убийства, в которое вовлечены указанный выгодоприобретатель или наследник.

Общий такафул — это краткосрочный контракт, который обеспечивает защиту от материальных убытков или повреждения имущества, принадлежащего участникам, вытекающих из катастрофы или несчастья. Это означает, что группа лиц совместно вносит вклад в фонд для покрытия убытков, причиненных имуществу членов совместной группы. Общий такафул может быть сгруппирован по разному, а именно: такафулна случай пожара, такафул от несчастного случая, морской такафул и схема такафул оборудования. В качестве примера, Шарикат Такафул Малайзия предлагает услуги общего такафула, которые выглядят следующим образом:

- — Такафул на случай пожара: Страховка предоставляется для зданий, механизмов, бытовых материалов и запасов на случай пожара, удара молнии или взрыва бытового газа. Покрытие также предоставляется в случае потерь в результате бедствий, таких как беспорядки, забастовки, землетрясения, наводнения, ураганы и другие стихийные бедствия, которые находятся вне контроля человека.

- — Автомобильный такафул: Покрытие выдается владельцам транспортных средств в случае убытков или ущерба, причиненного в результате кражи или несчастного случая, касающегося их транспортных средств.

- — Такафул ответственности работодателя: Покрытие предоставляется работодателям за убытки, которые должны бытьпонесены в результате компенсаций, которые они должны платить обществу, работникам или другим субъектам из-за неосторожности с их стороны.

- — Такафул на случай поломки оборудования: Покрытие предоставляется владельцам оборудования, в частности владельцам завода, за убытки, связанные с потерей дохода в резуль-тате повреждения машин, взрывов и т. д.

- — Такафул морских грузов: Покрытие предоставляется вла-дельцам товаров, будь то продавец или покупатель, за по-вреждение или утрату груза в процессе доставки по земле, воздуху или морем.

- — Такафул домовладельцев: Покрытие предоставляется владельцам и арендаторам, которые получают покрытие за утрату или повреждение их домашнего имущества и дома (сооружения).