Совершенствование ипотечного кредитования в России

В России риски предоставления долгосрочных жилищных ипотечных кредитов усиливаются вследствие проблем, связанных с трудностями обращения взыскания на заложенное имущество в случае невозврата кредита и сложностями выселения залогодателя и членов его семьи. Однако они могут быть существенно снижены в результате устранения противоречия между нормами права, закрепленными, с одной стороны… Читать ещё >

Совершенствование ипотечного кредитования в России (реферат, курсовая, диплом, контрольная)

Влияние ипотечного кризиса в США на российский ипотечный рынок

В апреле 2013 г. Международный валютный фонд опубликовал достаточно пессимистический прогноз, касающийся потерь мировой экономики в результате ипотечного кризиса в США. По данным организации, эти потери могут достичь 1 трлн. долларов. В то же время ипотечный кризис в США может обойтись экономике страны в 422 млрд долл.

Около 20% жилья приобретается по ипотечным программам. Уменьшение кредитных программ, как отмечают эксперты, может привести к снижению спроса со стороны покупателей и даже к снижению цен на жилье.

Многие эксперты полагают, что ипотека в 2013 году подорожает. В первую очередь, это связано с тем, что мировые рынки испытывают огромный дефицит денег. При этом, повышение ипотечных ставок, скорее всего не скажется на спросе, так как никакой альтернативы в России по приобретению жилья, пока не существует.

В связи с произошедшим кризисом в США ситуация на экономическом рынке изменилась. Деньги для банков стали «очень дорогими», поэтому они стараются любыми способами переложить свои возможные риски на потребителей. Это привело к тому, что прошлым летом некоторые банки отказались от выдачи ипотечных кредитов, а те, кто их выдавали, предъявляли к заемщикам очень жесткие требования.

Многие игроки ипотечного рынка держались до последнего момента, но и они сейчас оказались в безвыходном положении. Так, банк ВТБ-24 в начале апреля 2013 г. был вынужден повысить ставки на 0, 7% по всем видам кредитов. В начале марта Райффазенбанк повысил на 0, 5% свои ставки. В банке «Уралсиб» также собираются увеличивать процентные ставки.

Что касается ближайшей перспективы, то ставки будут повышаться, но только в пределах 1−2%. В розничном сегменте царит большая конкуренция. Если банк ограничен в доступе к финансированию, то, скорее всего, постарается сократить объемы кредитования.

В тоже время, по заявлению в марте 2013 г. главы Минрегиона Дмитрия Козака объем ипотечных кредитов в РФ в 2013 году вырастет на 11,5% - до 600 миллиардов рублей.

В первом квартале 2013 г., по экспертным оценкам, общий объем ипотечных кредитов в РФ составил 150 миллиардов рублей по сравнению с 82 миллиардами рублей в первом квартале 2012 года, то есть объем кредитов увеличился на 80%.

Количество семей, имеющих возможность купить жилье на собственные средства, как ожидается, в 2013 году достигнет 23% по сравнению с 20% в 2012 году и 9% в 2009 году. Эти цифры позволяют сказать о том, что уровень доступности жилья для населения за последние годы удалось увеличить.

Удалось достигнуть и устойчивого роста объемов ввода жилья в эксплуатацию. В 2010 году объем ввода жилья вырос на 6%, в 2011 году — на 16%, в 2012;на 20%.

В 2013 году планируется ввести в эксплуатацию 72 миллиона квадратных метров жилья. В расчете на 1 человека объем ввода составит 0,51 квадратного метра, а к 2020 году планируется достигнуть уровня 0,67 квадратного метра на человека.

Пути совершенствования ипотечного кредитования в России.

.

В ипотечном кредитовании существует ряд проблем, касающихся правовой сферы. Основные из них:

- — отсутствие достаточного законодательного оформления функционирования вторичного рынка ипотечного кредитования — необходимо усиление контроля за деятельностью на вторичном рынке на федеральном и региональном уровнях;

- — отсутствие узаконенной частной собственности на землю, что тормозит приток инвестиций в эту сферуэта проблема устранима при развитии законодательства в земельной сфере;

- — несовершенный правовой механизм реализации прав по ипотеке.

С целью совершенствования последней проблемы необходимо внести в федеральное законодательство и нормативные документы ряд дополнений и изменений, касающихся проблем:

уточнения порядка реализации права пользования заложенным жилым помещением,.

обращения взыскания на заложенное жилое помещение, заключения сделок с жилыми помещениями, права на которые имеют несовершеннолетние граждане,.

создания механизмов социальной защиты граждан в случае обращения взыскания на заложенное жилое помещение.

Обращение взыскания на заложенное жилое помещение.

В России риски предоставления долгосрочных жилищных ипотечных кредитов усиливаются вследствие проблем, связанных с трудностями обращения взыскания на заложенное имущество в случае невозврата кредита и сложностями выселения залогодателя и членов его семьи. Однако они могут быть существенно снижены в результате устранения противоречия между нормами права, закрепленными, с одной стороны, в Федеральном законе «Об ипотеке (залоге недвижимости)», с другой — в Гражданском кодексе Российской Федерации, в отношении последствий невыполнения заемщиком обязательств по кредитному и ипотечному договорам.

Речь идет о правах пользования жилым помещением членами семьи собственника, проживающими в принадлежащем ему жилом помещении, приобретенном с помощью кредита и находящемся в залоге.

Федеральным законом «Об ипотеке (залоге недвижимости)» предусмотрено, что после обращения взыскания на заложенный жилой дом или квартиру и реализации этого имущества залогодатель и проживающие совместно с ним члены его семьи обязаны по требованию собственника жилого дома или квартиры в течение месяца освободить занимаемое жилое помещение при условии, если:

жилой дом или квартира были заложены по договору об ипотеке в обеспечение возврата кредита, предоставленного на приобретение или строительство этого жилого дома или квартиры;

проживающие с залогодателем члены его семьи дали до заключения договора об ипотеке, а если они были вселены в заложенный дом или квартиру позже, — до их вселения, нотариально удостоверенное обязательство освободить заложенный дом (квартиру) в случае обращения на него взыскания.

Необходимо внести ряд поправок в указанные законы в части оснований и порядка обращения взыскания на заложенное имущество, а также выселения с целью однозначного понимания закрепленных в Федеральном законе «Об ипотеке (залоге недвижимости)» норм.

Кроме того, есть необходимость в обобщении Верховным Судом Российской Федерации вопросов, связанных с особенностями рассмотрения судебных дел по обращению взыскания на заложенное жилое помещение и выселению недобросовестных заемщиков и членов их семей. Сегодня их доля в общей массе судебных дел составляет 46%, то есть около половины. Эта тема становится особо актуальной. В настоящее время нет однозначного подхода при рассмотрении такого рода судебных дел.

Создание механизмов социальной защиты при выселении граждан из жилых помещений в случае обращения взыскания на заложенное жилое помещение.

Необходимо внести изменения и дополнения в Жилищный кодекс, учитывающие необходимость создания правового механизма обеспечения жильем заемщика и его семьи в случае обращения взыскания на заложенное жилое помещение.

Уточнение порядка заключения сделок с жилыми помещениями, права на которые имеют несовершеннолетние граждане Необходимо заполнить существующий в настоящее время правовой вакуум по вопросам ипотеки жилых помещений, права на которые имеют несовершеннолетние члены семьи собственника.

Согласно Гражданскому кодексу Российской Федерации сделки с недвижимостью, права на которую имеют несовершеннолетние члены семьи собственника, совершаются только с согласия органов опеки и попечительства. Вместе с тем на федеральном уровне не урегулировано, что именно может служить основанием для такого согласия.

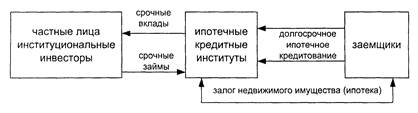

Несмотря на определенные ограничения масштабов использования системы стройсбережений (размер привлекаемых ресурсов определяется объемами сбережений вкладчиков), перспективы использования данной формы организации ипотечного кредитования в России в настоящее время представляются достаточно реальными (в частности, на базе филиальной сети Сбербанка РФ). Эффективное функционирование системы стройсбережений возможно даже в условиях отсутствия массового платежеспособного спроса на ипотечные ссуды. При улучшении экономической ситуации масштабы операций в рамках данной системы будут расти.

Рис. 2.1. Финансирование через срочные вклады и срочные займы

Источник: Калашникнова З. В. Зарубежный опыт жилищного кредитования и его применение в России // Финансовый менеджмент. — 2011. — № 1.

Как показывает рис. 3.1, финансирование ипотечных программ в значительной степени облегчится при упрощении и повышении прибыльности для клиентов системы депозитных срочных вкладов. Данная система является достаточно рискованной в связи с дисбалансом сроков привлечения и размещения ресурсов.

Примеры эффективного использования механизма мобилизации фондов через срочные вклады (Великобритания — строительные общества, США — ссудо-сберегательные ассоциации) свидетельствуют о необходимости его государственного регулирования (например, сглаживание колебаний в объеме и условиях привлечения ресурсов с помощью налоговой политики), а также жесткого надзора и контроля за ипотечными кредитными институтами, использующими данный метод привлечения ресурсов.

Использование заемных средств, аккумулированных через срочные займы, как правило, в качестве необходимых дополнительных ресурсов, в большей или меньшей степени практикуется всеми типами ипотечных кредитных институтов.

Заключение

Рынок жилья в нашей стране оказался не обеспечен соответствующими кредитно-финансовыми механизмами, которые поддержали бы платежеспособный спрос населения и сделали бы возможным приобретение жилья населением в массовом порядке. Если раньше практически единственной возможностью улучшить жилищные условия было получение государственного жилья, то сегодня эта проблема в основном решается населением через приобретение или строительство жилья за счёт собственных сбережений. Ограниченность бюджетных ресурсов сосредоточила внимание государства на решении жилищных проблем отдельных групп населения. Основная же часть населения оказалась не в состоянии улучшить свои жилищные условия из-за отсутствия необходимых сбережений и возможности их накопления.

Создание системы долгосрочного кредитования граждан на цели приобретения жилья позволит увеличить их платёжеспособный спрос и сделать приобретение жилья доступным для основной части населения. Оно обеспечивает взаимосвязь между денежными ресурсами населения, банками, финансово-строительными компаниями и предприятиями стройиндустрии, направляя финансовые средства в реальный сектор экономики.

В настоящее время ипотека является относительно новым понятием, несмотря на то, что Россия уже имела достаточно большой опыт применения ипотечного кредитования до начала XX века. Поэтому большинство людей не имеют даже общего представления об ипотечном кредитовании.

Ипотека позволяет направить значительную часть сбережений населения и средств инвесторов в важнейшие отрасли хозяйства, прежде всего связанные с жилищным строительством. Одновременно ипотека будет способствовать восстановлению доверия к государственным и коммерческим банкам, поскольку граждане, кредитующиеся в банке, как правило, держат в нём свои депозитные и расчётные счета. Ипотечное кредитование и есть тот механизм, который обеспечивает взаимосвязь между денежными ресурсами населения, банками и предприятиями стройиндустрии, направляя финансовые средства в реальный сектор экономики. Таким образом, российский рынок ипотечного кредитования представляет собой привлекательный и динамично — развивающийся сегмент кредитного рынка.

Список литературы

- 1. Конституция Российской Федерации. — М.: Приор, 2006. Многотомные издания

- 2. Гражданский Кодекс Российской Федерации (часть первая от 30.12.1994 г. № 51-ФЗ; часть вторая от 26.01.1996 г. № 14-ФЗ; часть третья от 26.11.2006 г. № 146-ФЗ (с изм. и доп., вступающими в силу с 01.01.2012 г.)) // Правовая система ГАРАНТ [Электронный ресурс]

- 3. Жилищный Кодекс Российской Федерации от 29.12.2009 г. № 188-ФЗ

- 4. «Об ипотеке (залоге недвижимости)» Федеральный закон от 16.07.1998 № 102-ФЗ // КонсультантПлюс: Высшая школа Законодательство ВерсияПроф [Электронный ресурс] / ЗАО «Консультант-Плюс», М., 2012

- 5. «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» Федеральный закон от 30.12.2009 г. № 214-ФЗ // Правовая система ГАРАНТ [Электронный ресурс].

- 6. «О государственной регистрации прав на недвижимое имущество и сделок с ним» Федеральный закон от 21.07.1997 г. № 122-ФЗ (в ред. Федерального Закона от 31.12.2010 г. № 206-ФЗ) // Правовая система ГАРАНТ [Электронный ресурс].

- 7. «О кредитных историях» Федеральный Закон от 30.12.2009 г. № 218- ФЗ // Правовая система ГАРАНТ [Электронный ресурс].

- 8. «Об ипотечных ценных бумагах» Федеральный Закон от 11.11.2008 г.№ 152-ФЗ (в ред. Федерального Закона от 29.12.2009 г. № 193-ФЗ) //Правовая система ГАРАНТ [Электронный ресурс].

- 9. «О банках и банковской деятельности» Федеральный закон 2.12.1990г. № 395−1 (в ред. Федерального Закона от 21.07.2010 г. № Ю 6-ФЗ) // Правовая система ГАРАНТ [Электронный ресурс].

- 10. О залоге. Закон РФ от 29.05.1992 № 2872−1 (ред. от 26.07.2011) // Правовая система КонсультантПлюс [Электронный ресурс]

- 11. «Жилище» Областная целевая программа на 2012; 2010 годы. Принята Законом Волгоградской области от 09.01.2012 г. М 1404-ОД

- 12. «О развитии жилищного кредитования в Волгоградской области» Закон Волгоградской области от 27.03.2006 г. № 524-ОД (с изменениями от 27.06.2006 г., 30.09.2008 г., 3.05.2011г.). Принят Волгоградской областной Думой 22.02.2006 г. // Правовая система ГАРАНТ [Электронный ресурс].

- 13. «О развитии жилищного кредитования в Волгоградской области» Закон Волгоградской области от 27.03.2006 г. № 524-ОД (с изменениями от 27.06.2006 г., 30.09.2008 г., 3.05.2011г.). Принят Волгоградской областной Думой 22.02.2006 г. // Правовая система ГАРАНТ [Электронный ресурс].

- 14. «О программе социально-экономического развития Волгоградской области на 2009, 2010 годы и на период до 2010 года» Закон Волгоградской области 21 ноября 2008 года N 885-ОД

- 15. «О Программе социально-экономического развития Волгоградской области на 2009, 2010 годы и на период до 2010 года» Закон Волгоградской области от 21.11.2008 г. № 885-ОД (с изменениями от 24.06.2010 г., 3.04.2011г.), Принят Волгоградской областной Думой 30.10,2008 г. // Правовая система ГАРАНТ [Электронный ресурс]

- 16. «Об Агентстве по ипотечному жилищному кредитованию» Постановление Правительства РФ от 26.08.1996 года № 1010 // Собрание законодательства РФ

- 17. «О мерах по развитию системы ипотечного жилищного кредитования в Российской Федерации» Постановление Правительства РФ от 11.01.2005 г. № 28 (в ред. Постановлений Правительства РФ от 12.04.2006 г. № 291, от 08.05.2007 г. № 302) // Правовая система Консультант плюс [Электронный ресурс].

- 18. «Об утверждении типовых правил доверительного управления ипотечным покрытием» Постановление Правительства РФ от 15.10.2009 года № 523 // Собрание законодательства РФ

- 19. «Об утверждении Правил предоставления молодым семьям субсидий на приобретение жилья в рамках реализации подпрограммы „Обеспечение жильем молодых семей“ федеральной целевой программы „Жилище“ на 2007;2010 гг.» Постановление Правительства от 13 мая 2011 года № 285

- 20. «О реализации подпрограммы „Обеспечение жильем молодых семей“ федеральной целевой программы „Жилище“ на 2007;2010 годы» Постановление Правительства РФ от 17.09.2006 № 675

- 21. «О реализации подпрограммы „Обеспечение жильем молодых семей“, входящей в состав федеральной целевой программы „Жилище“ на 2007 — 2010 годы, при рождении (усыновлении) ребенка» Постановление Правительства РФ от 28.08.2007 № 638

- 22. «О развитии ипотечного жилищного кредитования в Волгоградской области». Постановление главы администрации Волгоградской области от 22 марта 2009 года № 243

- 23. Бюллетень банковской статистики. — 2013. — № 3 (178).

- 24. Евремов И. А. Операции коммерческих банков с ценными бумагами / И. А. Евремов — М.:ИнфраМ, 2012. — 441 с.

- 25. Мартынова О. И. Банки на рынке ценных бумаг / О. И. Мартынов — М.:ИнфраМ, 2011. — 79 с.

- 26. Грудцына Л. Ю. Развитие системы ипотечного жилищного кредитования в России / Л. Ю. Грудцына //Законодательство и экономика, 2010. — № 10, с 31- 40.

- 27. Клочков И. И. Тенденции в развитии ипотечного жилищного кредитования / И. И. Клочков // Финансы и кредит, 2012. № 23, с 40- 45.

- 28. Кормош Ю., Буркова А. Хотели как лучше… Почему банкам невыгодно финансировать долевое строительство / Ю. Кормош, А. Буркова // Банковское дело, 2011. № 2, с 18- 19.

- 29. Котусова Ю. Г. Современное состояние «жилищного вопроса» в России и способы его решения / Ю. Г. Котусова // Юрист, 2011. № 2, с 49- 51.

- 30. Кульмухаметова Ф. М. Основные особенности и риски ипотечного жилищного кредитования /Ф.М. Кульмухаметова // Финансы и кредит, 2012. — № 23, с 33 — 39.

- 31. Лазарова Л. Б. Что влияет на развитие ипотечного жилищного рынка /Л.Б. Лазарова // Банковское дело, 2011. — № 1, с 38 — 42.

- 32. Левицкая А. Ю. Национальные проекты: от идеи к практике ее реализации / А. Ю. Левицкая // Журнал российского права, 2011. № 4, с 15−20.

- 33. Логинов М. П. Теоретические аспекты системы ипотечного жилищного кредитования в условиях России / М. П. Логинов // Финансы и кредит, 2010. — № 4, с 30 — 34.

- 34. Мальцев Р. Н., Зеленко Ю. А. Ипотечное кредитование и перспективы его развития в РФ / Р. Н. Мальцев, Ю. А. Зеленко // Сборник научных работ аспирантов и студентов ВАГС: сб. научных трудов / ГОУ ВПО «ВАГС», 2010. — выпуск 8, с 41−52.

- 35. Митрошина К. Ипотечные банки: зарубежная практика / К. Митрошина // Финансовый бизнес, 2011. — № 8, с 32−36.

- 36. Никоноров В. В. Развитие региональных рынков ипотечного кредитования / В. В. Никоноров // Финансы и кредит, 2013. — № 3, с 36 — 41.

- 37. Новикова В. Ипотека в законе / В. Новикова // Аналитический банковский журнал, 2011. — № 09, с 82 — 89.

- 38. Печатников А. Внешторгбанк 24: опыт работы на рынке ипотечного кредитования / А. Печатников // Банковское дело, 2011. — № 9, с 17 — 18.

- 39. Рубцов Б. Б. Современные фондовые инструменты финансирования ипотечных кредитов / Б. Б. Рубцов // Рынок ценных бумаг, 2011. — № 6, с 73−79.

- 40. Савина А. А. О перспективах ипотеки в России / А. А. Савинова // Адвокат, 2010. — № 1, с 41 — 44.

- 41. Саркисянц А. Г. Ипотечное кредитование на современном этапе / А. Г. Саркисянц //Банковское дело, 2011. № 8, с 46−51.

- 42. Сокол П. В. Ипотечное жилищное кредитование: некоторые проблемы правового регулирования / П. В. Сокол // Адвокат, 2012. — № 3, с 55 — 62.

- 43. Фролов А. Ипотечное кредитование: проблемы и перспективы / А. Фролов // Банковское обозрение, 2011. — № 5, с 30−48.

- 44. Экономико-статистический ежегодник, 2013. — № 3, с. 12−20.