Теорема Модильяни и Миллера в условиях корпоративного налога

Рассматривая в этом случае альтернативный вариант инвестирования средств в компанию, не обремененную долгом, предположим, что акционер, продав акции рычаговой компании за 11 млн долл. и заняв 13 млн долл., покупает 1% акций компании, свободной от долговых обязательств, принадлежащей к той же группе риска и с таким же объемом прибыли. В этом случае вся чистая операционная прибыль (270 млн долл… Читать ещё >

Теорема Модильяни и Миллера в условиях корпоративного налога (реферат, курсовая, диплом, контрольная)

Вывод ММ о том, что стоимость компании не зависит от структуры ее капитала, основан на предположении об отсутствии налогов, учет которых делает необходимым внести коррективы в рассмотренную выше модель.

Действующая в мировой экономике система корпоративного налогообложения наделяет заемное финансирование одним важным преимуществом. Выплачиваемые компаниями проценты по долгу относятся к расходам, которые подлежат вычету из налоговой базы. Таким образом, доход, который получают держатели облигаций, выводится из-под налогообложения на корпоративном уровне.

Для иллюстрации такой налоговой защиты в табл. 5.2 представлены упрощенные отчеты о прибылях и убытках двух условных компаний: компания А не имеет долга, а компания В работает в условиях займа на 1000 долл. под 8%. Налоговая защита возникает благодаря использованию компанией В заемного капитала. Общая прибыль, которую компания В распределяет среди держателей облигаций и акционеров, возрастет именно на эту величину (32). Отсюда следует, что компания, имеющая долги, будет иметь бо? льшую стоимость, чем свободная от долгов компания, принадлежащая к той же группе риска и имеющая тот же объем ожидаемой в будущем прибыли.

Для иллюстрации данного утверждения вернемся к исходным данным, представленным в табл. 5.1, учтя при этом 40%-ный налог на доходы рассматриваемой там корпорации. Владелец 1% акций этой корпорации, имеющей долговые обязательства, получает 1% чистого дохода после выплаты налогов, т. е. 1% суммы 99,6 млн долл. ((270 — 104) • 0,6), или 0,996 млн долл.

Таблица 5.2

Отчет о прибылях и убытках

Параметры компаний. | Компании. | |

А | В | |

Прибыль до уплаты процентов и налогов. | ||

Проценты, выплаченные держателям облигаций. | ||

Доналоговая прибыль. | ||

Налог по ставке 40%. | ||

Чистая прибыль для акционеров. | ||

Общая прибыль для держателей облигаций и акций. | ||

Налоговая защита (% • 0,4). | ||

Предположим, что стоимость компании, свободной от долговых обязательств, равна стоимости рассматриваемой рычаговой компании и составляет 2400 млн долл.

Рассматривая в этом случае альтернативный вариант инвестирования средств в компанию, не обремененную долгом, предположим, что акционер, продав акции рычаговой[1] компании за 11 млн долл. и заняв 13 млн долл., покупает 1% акций компании, свободной от долговых обязательств, принадлежащей к той же группе риска и с таким же объемом прибыли. В этом случае вся чистая операционная прибыль (270 млн долл.) подлежит налогообложению по ставке 40%. Доход акционера при этом составляет 1% суммы (270 • 0,6), т. е. 1,62 млн долл. Для расчета чистого дохода акционера из этой суммы (1,62 млн) необходимо вычесть проценты за кредит 13 млн, взятый им под 8% годовых, которые составят 13 • 0,08 = 1,04 млн долл. Чистый доход акционера, таким образом, в компании, свободной от долговых обязательств, будет равен 0,58 (1,62 — 1,04) млн долл.

Напомним, что в компании, использующей заемные средства, акционер получал чистый доход 0,996 млн долл. Согласитесь, что это очень плохой бизнес — продать акции за 11 млн и взять заем в 13 млн долл., чтобы приобрести акции компании, свободной от долговых обязательств. Отсюда необходимо сделать очевидный вывод: 1% акций в компании, свободной от долгов, стоит меньше 24 млн долл., и компания с долгами стоит больше, чем компания без долгов.

Теперь для рассматриваемого примера рассчитаем, в какой мере долги увеличивают стоимость компании. Для этого выясним, сколько инвестор готов будет заплатить за 1% акций компании, свободной от долговых обязательств. Исходим из того, что инвестор может использовать одну их следующих стратегий:

- 1) сохранить пакет акций на 11 млн долл. в компании, имеющей долговые обязательства, и получить 0,996 млн долл. дохода;

- 2) продать этот пакет, занять недостающие деньги и приобрести 1% акций в компании, свободной от долгов.

Если вторая стратегия также обеспечит доход в 0,996 млн долл., то обе стратегии будут обладать равной привлекательностью для инвестора. Чтобы по второй стратегии получить такой чистый доход, процентные платежи по займу не должны превысить величину, которая может быть найдена из выражения Чистый доход = Доход — Процентные платежи по займу, откуда процентные платежи по займу нс должны превысить 0,624 млн долл. (1,62 — 0,996).

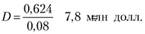

С учетом того, что кредит берется под 8% годовых, соответствующая сумма кредита.

Таким образом, инвестор может купить 1% акций в компании, свободной от долгов, и получить доход 0,996 млн, если уплатит за этот пакет 18,8 млн долл., в том числе 11 млн за счет продажи акций рычаговой компании, и 7,8 млн — кредита, полученного под 8% годовых. Отсюда следует, что рыночная стоимость компании, свободной от долгов, равна 1880 млн долл. Разница между стоимостью рассматриваемых компаний 520 млн долл. (2400 — 1880).

Долги повышают стоимость компании, поскольку средства на обслуживание долга вычитаются из налогооблагаемого дохода. Поэтому можно утверждать, что, при прочих равных условиях, чем больше задолженность, тем больше стоимость компании. В нашем примере долги повысили стоимость компании на 520 млн долл. т. е. на 40% (ставка корпоративного налога) от 1300 млн (общая сумма задолженности компании).

Этот вывод носит вполне общий характер, так что можно записать.

где  - стоимость компании, имеющей долги и свободной от долговых обязательств соответственно; t — ставка корпоративного налога; D — сумма долговых обязательств компании.

- стоимость компании, имеющей долги и свободной от долговых обязательств соответственно; t — ставка корпоративного налога; D — сумма долговых обязательств компании.

Это и есть теорема Модильяни — Миллера при наличии налогов. Из нее следует, что, при прочих равных условиях, стоимость компании можно увеличить, наращивая долю долговых обязательств в ее капитале. Для компании без долгов с ожидаемой чистой прибылью EBIT и ставкой налога t сумма прибыли, которая может быть распределена среди акционеров, равна (1 — t) EBIT. Если ставка дисконтирования будущих доходов для компаний в этой группе риска равна r, текущая стоимость ожидаемых доходов, подлежащих распределению среди акционеров, определяется как  .

.

Стоимость компании с таким же потоком ожидаемой прибыли, имеющей долговые обязательства и принадлежащей к той же группе риска,.

- [1] Рычаговой называют компанию, использующие эффект финансового рычага, обусловленного использованием заемного капитала.