Использование систем удаленного доступа к банковским счетам

Вопрос о развитии систем удаленного банковского обслуживания чрезвычайно актуален для России. На межрегиональной конференции «Развитие регионального кредитного рынка, повышение финансовой грамотности населения и доступности финансовых услуг», которая проводилась 14 марта 2008 г. в Ханты-Мансийске, президент Ассоциации региональных банков России А. Аксаков уделил внимание вопросу доступности… Читать ещё >

Использование систем удаленного доступа к банковским счетам (реферат, курсовая, диплом, контрольная)

Вопрос о развитии систем удаленного банковского обслуживания чрезвычайно актуален для России. На межрегиональной конференции «Развитие регионального кредитного рынка, повышение финансовой грамотности населения и доступности финансовых услуг», которая проводилась 14 марта 2008 г. в Ханты-Мансийске, президент Ассоциации региональных банков России А. Аксаков уделил внимание вопросу доступности финансовых услуг. Он отметил, что сегодня фактически 60 млн россиян не пользуются услугами банков. Здесь существуют два неоспоримых фактора — географический и социально-экономический, и оба они работают против доступности[1]. Масштабы страны, невысокая плотность населения, удаленность сельских районов — все это заставляет задуматься о нетрадиционных каналах доставки финансовых продуктов населению. Экономика банковского бизнеса устроена таким образом, что открытие банковских отделений и филиалов в отдаленных регионах оказывается убыточным делом. Следовательно, необходимы инновационные технологии — технологии из разных областей знаний: коммуникационных, организационных, финансовых и микрофинансовых[2].

В Стратегии развития банковского сектора на период до 2015 года особо подчеркнуто, что с момента зарождения в конце 80-х гг. XX в. и до настоящего времени развитие банковской системы шло преимущественно в рамках экстенсивной модели. При этом банковский сектор не вышел на требуемый уровень развития конкурентной среды и рыночной дисциплины, что отрицательно сказывается на доступности и качестве предоставляемых банками услуг. В связи с этим обращено внимание на необходимость более решительного перехода к модели развития банковского сектора, характеризующейся приоритетом качественных показателей деятельности и ориентацией на долгосрочную эффективность.

По данным Банка России, на 1 апреля 2011 г. из почти 2 млн банковских счетов, открытых юридическим лицам, не являющимся кредитными организациями, по более чем 1,3 млн банковских счетов операции совершаются дистанционно, посредством доступа через Интернет; на эту же дату из более чем 48 млн банковских счетов, открытых физическим лицам, 8,8 млн являются счетами с доступом через Интернет, а 9,5 млн — с доступом посредством мобильных телефонов[3].

Развитие банковских технологий и современное состояние платежной системы России создали для хозяйствующих субъектов реальную возможность широкого применения новых технологий проведения платежей, к числу которых относятся различные системы удаленного доступа к банковским счетам: интернет-банкинг, SMS-информирование и др. С их помощью банки решают проблемы привлечения новых клиентов и своевременной обработки значительного объема документов и информации.

К очевидным преимуществам использования банками систем удаленного доступа следует отнести:

- — централизованную обработку информации, предполагающую выполнение всех компьютерных программ на терминальных серверах и установку на клиентском месте лишь клиентских терминальных устройств;

- — эффективную работу с филиалами, позволяющую разрешить проблему оперативного сбора информации с мест;

- — высокую защищенность ресурсов, основанную на том, что все информационные массивы сосредоточены в едином месте, под контролем и защитой службы безопасности банка;

- — высокую надежность транзакций, обусловленную переносом исполнения клиентской части с потенциально ненадежных персональных компьютеров на отказоустойчивые терминальные серверы;

- — возможность работы на каналах связи с низкой пропускной способностью[4].

В настоящее время кредитные организации предлагают клиентам довольно широкий выбор платежных систем и услуг. Некоторые из них ограничиваются полным управлением денежными средствами через Интернет: ведением счетов, покупкой и продажей иностранной валюты, работой на рынке ценных бумаг, открытием и пополнением банковских вкладов, оплатой коммунальных и иных платежей. Другие предусматривают также возможность совершения операций с банковскими картами, а также позволяют частным и корпоративным клиентам в режиме онлайн оформить документы и реально оценить свои финансовые возможности для получения и обслуживания кредита. Третьи практикуют интерактивную торговлю акциями, опционами, фьючерсами, предлагая клиентам систему «электронного брокера», созданную по аналогии с интерфейсами торговых мест Московской межбанковской валютной биржи.

Различные комплекты банковских услуг предоставляют клиентам в настоящее время крупнейшие российские разработчики финансовых интернет-технологий[5], в частности:

Интернет-банкинг, предоставляющий управление банковскими счетами и картами через Интернет и web-браузер в режиме онлайн, а также поддерживающий все типы финансовых документов. Работает во всех web-браузерах и на всех платформах. Нет необходимости в установке клиенту специализированного программного обеспечения. Содержит механизмы шифрования и электронной цифровой подписи (ЭЦП) (см. Федеральный закон от 10.01.2002 № 1-ФЗ «Об электронной цифровой подписи»), поддерживает коллективную работу, взаимодействует с бухгалтерскими программами;

PC-банкинг, который также предоставляет услуги по управлению банковскими счетами и картами, но в режиме офлайн, через предустановленное на компьютере клиента программное обеспечение с использованием подключения через модем к банковскому модемному пулу (коммутируемый доступ). Синхронизация с банком — передача в банк финансовых документов, загрузка выписок, синхронизация справочников, загрузка обновлений клиентской компоненты РС-банкинга — происходит через защищенное соединение по протоколу TCP/IP;

Mobile-банкинг, который предусматривает управление банковскими счетами и картами с КПК, коммуникаторов и смартфонов. Работает в режиме онлайн. Поддерживает все типы финансовых документов. Клиентская компонента реализована для трех платформ: Java 2 ME, Microsoft.NET Compact Framework и Symbian OS. Пользовательский интерфейс разработан с учетом особенностей коммуникторов и смартфонов. Содержит механизмы шифрования и ЭЦП, поддерживает коллективную работу. Как правило, использование системы Mobile-банкинг позволяет проводить управление счетом, включающее «получение информации абонентом о состоянии счета в любой момент и любой точке нахождения, получение информации о зачислении суммы на счет, контроль совершающейся сделки в реальном времени, возможность остановить действие счета в случае подозрений использования счета другим лицом или утери»[6];

SMS-банкинг, позволяющий иметь доступ к банковским счетам и картам через SMS. Предусмотрена возможность рассылки SMS-сообщений о текущих остатках, движении средств по счетам и картам, выписки по расписанию. Настройка рассылки SMS-сообщений осуществляется клиентом самостоятельно в Интернет-банкинге и РС-банкинге. Реализована подписка на банковские новостные каналы, поддерживаются SMS-запросы клиентов;

WAP-банкинг, предусматривающий доступ к банковским счетам и картам с мобильного телефона через WAP. Предоставляется информация о реквизитах банка, курсах валют, текущих остатках по счетам и картам. Клиент может запрашивать выписки за произвольный период, пополнять и блокировать карты, осуществлять WAP-платежи;

Phone-банкинг, открывающий доступ к банковским счетам и картам с телефона. Предоставляется информация о текущих остатках, выписка за определенный период, пересылаемая на факс, пополнение и блокировка карт, телефонные платежи;

Web-банкинг, который является облегченной (html-интерфейс) версией Интернет-банкинга, не содержит механизма ЭЦП и предназначен для доступа к банковским счетам и картам через Интернет и любой web-браузер.

В настоящее время на практике кредитными организациями наиболее широко применяется система интернет-банкинга iBank 2 для частных и корпоративных клиентов[7]. Посредством системы iBank 2 клиент получает возможность:

- — отправлять в банк различные финансовые, в том числе платежные, документы, с целью поручить банку выполнить определенные действия (осуществить платеж, покупку иностранной валюты и проч.);

- — получать выписки по счетам за любой период времени;

- — осуществлять отзыв финансовых, в том числе платежных, документов;

- — обмениваться информационными сообщениями с банком;

- — осуществлять обмен документами (импорт/экспорт) с бухгалтерскими программами.

Работа подразумевает обязательную регистрацию клиента в системе, которая состоит из двух этапов: а) предварительная регистрация через Интернет; б) окончательная регистрация в офисе банка.

В процессе предварительной регистрации клиент вносит сведения о себе и о владельце ключа[8] в систему и генерирует открытый и закрытый ключи ЭЦП. На этапе окончательной регистрации клиент лично прибывает в банк с подписанным сертификатом открытого ключа ЭЦП и заключает с банком договор на обслуживание клиента в системе iBank 2[9].

ЭЦП используется в качестве аналога собственноручной подписи клиента для обеспечения целостности и аутентичности пересылаемых документов. Закрытый ключ ЭЦП используется для формирования ЭЦП под финансовыми документами и иными исходящими от клиента распоряжениями. Длина закрытого ключа ЭЦП равна 32 байтам. Закрытый ключ ЭЦП хранится на магнитном носителе (компьютерный диск) либо электронном носителе (USB-токен) клиента в зашифрованном виде.

Открытый ключ ЭЦП используется банком для аутентификации клиента и для проверки ЭЦП клиента иод финансовыми документами. Проверка ЭЦП клиента осуществляется сервером банка в момент подписания клиентом документов и в момент их выгрузки в базу банка. Открытые ключи ЭЦП клиентов хранятся в банке в виде сертификатов, заверенных системным администратором банка.

В целях разрешения конфликтных ситуаций в iBank 2 ведутся контрольные архивы, в которых содержатся все электронные документы с ЭЦП, а также хранится история документов с указанием, кем и когда документ был создан, отредактирован, подписан, исполнен или отвергнут. В iBank 2 также ведутся журналы учета доступа клиентов, в которых хранится информация об IP-адресе клиента, времени доступа, идентификаторе используемого ключа ЭЦП и проведенных операциях.

В iBank 2 используются документы следующих видов:

- — исходящие документы — документы, формируемые клиентом с целью поручить банку выполнить определенные действия;

- — выписки — формируются по счетам клиента на основании его запроса;

- — письма — информационные сообщения между банком и клиентом;

- — справочники — содержат информацию о реквизитах банков-корреспондентов, о кодах валют и другие данные, наиболее часто используемые при заполнении документов.

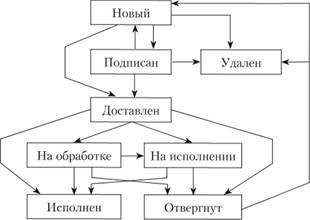

Для исходящих документов и писем в системе iBank 2 предусмотрено понятие «статус», которое характеризует стадию обработки документа. Возможные варианты изменения статуса документа представлены в виде следующей схемы.

Схема

Переходы статуса документа в системе iBank 2.

Каждый из этих статусов означает следующие стадии обработки документа:

- — «новый» — присваивается при создании и сохранении нового документа, при редактировании и сохранении существующего документа, а также при импорте документа из файла, сформированного в программе 1С-Бухгалтерия и других бухгалтерских программах. Документ со статусом «новый» банк не рассматривает и не обрабатывает;

- — «подписан» — присваивается в случае, если документ подписан ЭЦП, но число подписей меньше необходимого. При внесении изменений в документ с таким статусом и его последующем сохранении статус документа меняется на «новый» ;

- — «доставлен» — присваивается документу, когда число подписей под ним соответствует необходимому для рассмотрения банком. Статус «доставлен» является для банка указанием начать обработку документа (исполнить или отвергнуть);

- — «на обработке» — присваивается документу при его выгрузке с систему банка, после успешных пройденных проверок;

- — «на исполнении» — присваивается при принятии документа к исполнению;

- — «исполнен» — присваивается при исполнении документа банком и проведении в балансе банка соответствующей проводкой;

- — «отвергнут» — присваивается документу, не принятому к исполнению, с указанием причины отказа. Документ со статусом «отвергнут» клиент может удалить либо создать на его основе новый документ;

- — «удален» — присваивается документу, удаленному пользователем.

Юридическое оформление отношений между банком и клиентом при использовании системы iBank 2 осуществляется путем подписания самостоятельного договора на обслуживание клиента в данной системе либо дополнительного соглашения к договору банковского счета, по условиям которых:

- — банк осуществляет обслуживание банковских счетов клиента, открытых в банке, с использованием системы электронного документооборота iBank 2;

- — стороны признают метод ЭЦП, функционирующий в соответствии со стандартами ГОСТ Р 34.10−2001 и ГОСТ Р 34.11−2001 и используемый при передаче электронных документов от клиента в банк;

- — стороны признают, что открытый ключ ЭЦП клиента, указанный в заверенном подписью руководителя и оттиском печати клиента Сертификате открытого ключа ЭЦП, принадлежит клиенту;

- — стороны признают, что при произвольном изменении электронного документа, заверенного ЭЦП, ЭЦП становится некорректной, т. е. проверка ЭЦП дает отрицательный результат;

- — стороны признают, что подделка ЭЦП клиента, т. е. создание корректной электронной цифровой подписи электронного документа от имени клиента, практически невозможна без знания закрытого ключа ЭЦП клиента;

- — стороны признают, что электронные документы «платежное поручение» и «информационное сообщение (письмо)», заверенные ЭЦП клиента, юридически эквивалентны соответствующим документам на бумажном носителе, подписанным руководителем клиента и имеющем оттиск печати клиента, обладают юридической силой и подтверждают наличие правовых отношений между сторонами. Электронные документы без ЭЦП клиента не имеют юридической силы, банком не рассматриваются и не исполняются.

Клиент обязан:

- — заполнять электронные документы в системе iBank 2 в соответствии с действующим Положением о безналичных расчетах в Российской Федерации;

- — использовать аппаратный криптопровайдер в виде USB-токена «iBank 2 Key» для хранения своего закрытого ключа ЭЦП;

- — хранить в секрете и не передавать третьим лицам пароль и USB-токен «iBank 2 Key» с закрытым ключом ЭЦП;

- — по требованию банка сгенерировать новую пару ключей ЭЦП клиента и зарегистрировать новый открытый ключ ЭЦП клиента в банке;

- — сообщать Банку об обнаружении попытки несанкционированного доступа к системе iBank 2 не позднее следующего дня с момента обнаружения.

Клиент имеет право:

- — требовать от банка предоставление оригиналов платежных поручений с исполнением в день проведения операции банком;

- — досрочно прекратить действие своего активного открытого ключа ЭЦП и потребовать от банка блокировать этот ключ;

- — по своему усмотрению генерировать новые пары ключей ЭЦП и регистрировать в банке новые открытые ключи ЭЦП клиента;

- — позвонив в банк и произнеся блокировочное слово, впредь до письменного уведомления временно блокировать свою работу в системе iBank 2.

- [1] Ходырев, А. В. Открытие банковских счетов (вкладов) посредством удаленного доступа: правовые проблемы, риски и ответственность / А. В. Ходырев // Регламентация банковских операций. Документы и комментарии. 2008. № 3.

- [2] Использованы материалы сайта Ассоциации региональных банков России: asros.ru/?pid=19@cid_20@act_ 1 494 600 841.

- [3] cbr.ru/statistics/p_sys/print.aspx?file=sheet003.htm&pid-psRF&sid-ITM_10 980

- [4] Абросимов, В. Терминальным доступ. Архитектура «тонкого» клиента / В. Абросимов // Банковские технологии. 2005. № 2.

- [5] Более подробно об этом см. сайт bifit.com.

- [6] Лыкова, Е. Актуальность комплексных ИТ-решений для автоматизации банковских технологий / Е. Лыкова // Банковское обозрение. 2004. № 9.

- [7] Технические характеристики данной системы см. на сайте: bifit.com.

- [8] Независимо от вида клиента владельцем ключа всегда будет физическое лицо — работник организации-клиента.

- [9] Информация о вновь зарегистрированном клиенте и его открытом ключе хранится в системе не более 30 дней. Если в течение этого срока клиент не прошел окончательную регистрацию в офисе банка, информация о таком клиенте и его ключе автоматически удаляется с сервера банка.