Формы преимущественно долгосрочного финансирования

В настоящее время основным документом, регламентирующим выпуск облигаций, является Положение о стандартах эмиссии ценных бумаг. В соответствии с гл. 20 решение о размещении облигаций путем подписки должно содержать количество и номинальную стоимость размещаемых облигаций, форму и срок погашения облигаций, способ размещения облигаций — открытая или закрытая подписка, цену размещения облигаций или… Читать ещё >

Формы преимущественно долгосрочного финансирования (реферат, курсовая, диплом, контрольная)

Наиболее распространенным видом ценной бумаги для получения заемных средств является облигация.

В соответствии со ст. 816 ГК РФ облигацией признается ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента. Облигация предоставляет ее держателю также право на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права.

Как правило, продажа, погашение, а также выплата процентов осуществляются за деньги. В этом случае любой выпуск облигаций характеризуется пятью основными условиями:

- — номинальной процентной ставкой;

- — периодом обращения;

- — периодичностью выплаты процентов;

- — условиями погашения;

- — обеспечением.

Остановимся на этих условиях подробнее.

В традиционном варианте облигации эмитируются с купонами, позволяющими получать процентные выплаты. Число купонов соответствует числу периодов, в которые происходят эти выплаты. На пример, пятилетняя облигация с ежеквартальными выплатами процентов должна иметь 20 купонов.

Номинальная процентная ставка устанавливается в процентах годовых выплат. На Западе она, как правило, является неизменной на весь срок обращения облигации. Размер периодических выплат определяется исходя из годовой процентной ставки и объявленной периодичности выплаты процентов. Например, 10% годовых при ежеквартальной выплате процентов означает, что владельцу облигации каждый квартал выплачивается 2,5% от ее номинальной стоимости.

Номинальная процентная ставка — это объявленная процентная ставка. В действительности фактически выплачиваемый (и, соответственно, получаемый) процент часто не равен номинальному. Поэтому говорят об эффективном проценте. Почему эффективный процент не равен номинальному? В силу двух основных причин: во-первых, из-за того, что периоды выплаты процентов короче года, во-вторых, из-за того, что цена продажи (приобретения) облигации часто не совпадает с ее номинальной стоимостью.

Рассмотрим сначала первую причину.

Предположим, что выпущена облигация номинальной стоимость 1000 руб., сроком обращения один год и доходностью 20% годовых. Рассмотрим два варианта выплаты процентов:

Первый вариант — один раз в конце года одновременно с погашением облигации.

Второй вариант — два раза: первый раз через полгода, второй раз в конце года одновременно с погашением облигации.

В первом варианте владелец облигации, купив ее в начале года за 1000 руб., через год получит 1200 руб. Во втором — при такой же покупке владелец через полгода получит 100 руб. (10%) и еще через полгода оставшиеся 1100 руб., т. е. всего тоже 1200 руб.

Одинаковы ли условия? Нет. В этих случаях одинаковый номинальный процент, но разный эффективный. В первом варианте номинальный и эффективный проценты совпадают: владелец облигации через год после ее покупки получит 200 руб., т. е. 20% от 1000 руб. Во втором варианте, получив через полгода 100 руб., владелец облигации может положить их в банк, например под те же 20% годовых, и за полгода «заработать» некоторую сумму. В данном случае еще 10% от 100, т. е. еще 10 руб. В результате общая сумма дохода его составит: 100 + + 100 + 10 = 210 руб., или 21% годовых (210 руб. / 1000 руб.). Во втором варианте эффективный процент оказался выше.

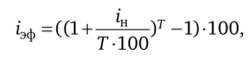

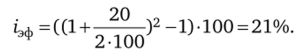

Рассчитывается эффективный процент ((Эф) в данном случае по следующей формуле:

где гн — номинальный процент за год; Т — число периодов выплат в течение года.

В нашем случае iH равнялся 20%; Т = 2, отсюда.

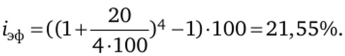

Если бы по условию выплата процентов происходила ежеквартально, то расчет эффективного процента выглядел бы следующим образом:

Облигации совершенно не обязательно продаются по номинальной стоимости. В этом случае эффективный процент также не равен номинальному. Поскольку здесь вычисления оказываются существенно сложнее, поясним сказанное на условном примере.

Пример 12.1.

Предположим, предприятие решило выпустить облигации доходностью 10% годовых номинальной стоимостью 1000 руб. со сроком обращения один год и выплатой процентов одновременно с погашением облигаций. Однако за время подготовки к эмиссии ситуация на рынке резко ухудшилась, и указанная выше доходность инвесторов уже не устраивает. Предприятие вынуждено было продать облигации по 950 руб. Таким образом, покупатель этой облигации смог за год «заработать» 150 руб. (50 + 100), что в процентах к эмиссионной цене облигации составит 15,8%.

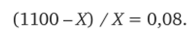

Могло произойти и обратное: рынок оказался готов принять эти облигации с доходностью всего 8% годовых. Тогда эмиссионная цена этих облигаций определилась бы из уравнения:

Откуда X — эмиссионная цена облигаций — оказывается равным 1018,5 руб.

Срок обращения промышленных облигаций в западных странах составляет обычно от 10 до 25 лет, т. е. это самые долгосрочные заемные деньги предприятия. Понятно, что выпуск таких облигаций под силу только очень известным и надежным предприятиям. У менее известных предприятий возможности, естественно, меньше, поэтому в случае выпуска облигаций и сумма у них будет незначительной, да и срок обращения существенно меньше.

Выплата процентов может производиться ежемесячно, ежеквартально и раз в год. Есть облигации, по которым в течение периода их обращения проценты не выплачиваются, а весь доход их владельцы получают один раз в момент погашения облигации.

Условия погашения облигаций могут быть разными. Как правило, в них должны быть отражены следующие моменты:

- — происходит ли погашение разовой выплатой в конце срока или какими-то долями, начиная с некоторого года;

- — как в последнем случае будут выплачиваться проценты;

- — возможно ли досрочное погашение и на каких условиях и т. п.

В России еще совсем недавно корпоративные облигации были довольно редким явлением. Еще в 1999 г. в котировальном списке ММВБ были облигации всего 19 эмитентов. При этом срок обращения облигаций, как правило, не превышал года. В настоящее время в этом списке облигации свыше 700 эмитентов, причем срок обращения большинства — 5 лет и более, а у некоторых — свыше 15.

В настоящее время основным документом, регламентирующим выпуск облигаций, является Положение о стандартах эмиссии ценных бумаг. В соответствии с гл. 20 решение о размещении облигаций путем подписки должно содержать количество и номинальную стоимость размещаемых облигаций, форму и срок погашения облигаций, способ размещения облигаций — открытая или закрытая подписка, цену размещения облигаций или порядок ее определения либо указание на то, что такие цена или порядок ее определения будут установлены уполномоченным органом управления эмитента не позднее начала размещения облигаций, а также может содержать иные условия размещения облигаций, включая срок или порядок определения срока размещения облигаций, форму, порядок и срок оплаты размещаемых облигаций, порядок заключения договоров в ходе размещения облигаций, доход или порядок определения дохода по облигациям. Цена размещения облигаций, как и в случае размещения акций, может определяться на конкурсной основе.

Очевидно, на доходность облигаций, кроме цены размещения, влияет размер купонного дохода. В последнее время достаточно широкое распространение получила практика, когда цена фиксируется на уровне номинальной, а вот величина купона определяется на конкурсной основе. В этом случае потенциальный покупатель подает заявку, в которой он указывает число облигаций, которое он хотел бы приобрести, а также ту величину процентной ставки по купону, при объявлении которой эмитентом потенциальный инвестор был бы готов купить количество облигаций, указанное в заявке. На основании анализа заявок, поданных на конкурс, уполномоченный орган эмитента принимает решение о величине процентной ставки по купону. Заявки покупателей, указавших ставку купона меньше той, которая принята, удовлетворяются. Остальные отклоняются. Если остались неразмещенные облигации, то принимаются заявки на их приобретение уже по той цене и с той ставкой купона, которые установлены.

Традиционно купонные облигации выпускались с фиксированным купонным процентом. Понятно, что долгосрочные облигации с фиксированным купонным доходом несут в себе риск, связанный с изменением ситуации. Этому риску подвергается как эмитент, так и инвестор. Причем, как показали условия России, это риск может быть весьма значительным. Чтобы обезопаситься от этого риска, выпускаются облигации с переменным купонным доходом. В этом случае оговаривается, что купонный доход для каждого купона определяется отдельно и описывается правило, как этот доход определяется (например, 75% ставки Банка России и т. д.).

Может использоваться и другой способ, при котором указанное правило не устанавливается. Например, при размещении пятилетних облигаций (20 купонов) на конкурсной основе определяется процентная ставка только первого купона. Далее руководство предприятия определяет число купонов, выплаты по которым будут производиться по данной процентной ставке. Например, восемь, т. е. два года. Начиная с девятого купона ставка будет пересмотрена. Новая ставка будет действовать тоже несколько купонов, а потом может быть пересмотрена и она. Такой порядок ставит в сложные условия лиц, желающих приобрести облигации: они знают, что будет два года, но понятия не имеют, что будет дальше. А вдруг эмитент возьмет и уменьшит процентную ставку по купону в 10 раз?! Для того чтобы избежать подобной неприятности, предусматривается следующий механизм. Не менее чем за 14 дн. до начала первого купона, по которому не определена ставка (в нашем случае — девятого), эмитент обязан объявить ставку на этот (девятый) и, возможно, последующие купоны. Владелец облигаций, если ему не нравится предложенные условия, в течение 10 дн. до момента выплаты по последнему объявленному ранее купону (в нашем случае восьмому) имеет право погасить свои облигации, а эмитент не имеет права ему отказать. Описанный механизм использовала «Алроса» в нескольких выпусках своих облигаций.

Еще одним механизмом страховки при долгосрочных облигационных займах являются так называемые промежуточные оферты. Промежуточная оферта — это предложение эмитента досрочно выкупить облигации. Обычно промежуточные оферты приурочиваются к выплатам купонного дохода. Правда при этом эмитент имеет право определить условия выкупа облигаций, например установить цену выкупа, отличную от номинальной.

Кроме традиционных купонных облигаций иногда используются так называемые дисконтные облигации. На Западе их называют «облигации с нулевым купоном», или Zero-Bonds.

Рассмотренные купонные облигации обладают существенным недостатком: они требуют значительных затрат при выплате процентов, связанных прежде всего с оплатой услуг банков-посредников. Поэтому весьма заманчивым представляется вариант облигаций, при котором проценты в течение периода их обращения не выплачиваются вовсе. В этом случае облигации эмитируются по эмиссионной стоимости, которая существенно ниже номинальной, а гасятся по номинальной стоимости. Разница между эмиссионной и номинальной стоимостью и есть доход инвесторов.

Таким образом, предприятие, выпустившее такие облигации, получает кредит на время их обращения в сумме, равной суммарной продажной стоимости, а возвращать должно будет уже суммарную выкупную, т. е. номинальную стоимость.

По какой же цене имеет смысл продавать облигации?

Предположим, некоторое предприятие, исходя из общих соображений решило, что если оно выпустит облигации на пять лет, по которым ежеквартально будет выплачивать 5% дохода, то эти облигации оно сможет продать по номинальной цене, т. е. оно могло бы выпустить облигации номиналом 1 тыс. руб. и выплачивать ее владельцу ежеквартально по купону 50 руб.

Однако это предприятие не захотело связываться с ежеквартальными выплатами, купонами и т. п. Поэтому оно решило осуществить бескупонный выпуск. Условия прежние: проценты должны начисляться ежеквартально, 5% в квартал, но выплачиваться один раз — в конце периода обращения, т. е. проценты накапливаются. Но раз они накапливаются, на них тоже должен начисляться процент. В результате мы приходим к так называемой схеме, или формуле, сложных процентов: если имеется период, состоящий из нескольких подперидов, по итогам которых по условию начисляется, но не выплачивается процент, то этот процент в конце каждого периода добавляется к основной сумме и во все последующие подпериоды на него, в свою очередь, также начисляется процент. Иными словами, если вложена 1000 руб. под 10% годовых, то к концу года эта 1000 руб. превратится в 1000 + (1000 • 0,1) = = 1100 руб., еще через год в 1100 + (1100 • 0,1) = 1210, еще через год в 1210 + (1210 • 0,1) = 1331 и т. д.

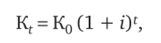

В общем виде формула сложных процентов выглядит следующим образом:

где К0 — первоначальная сумма; t — число периодов; i — процент, начисляемый за период (в долях единицы); Kt — конечная сумма.

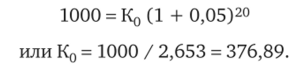

Если мы теперь вернемся к условиям нашей задачи, то, очевидно, решение мы получим из следующего уравнения:

Таким образом, предприятие должно продавать эти облигации примерно по 377 руб. за штуку, а через пять лет выкупить по 1000 руб. Разница как раз и будет представлять собой накопленные проценты.

Поскольку в данном случае средства инвестора «замораживаются» в облигациях на весьма продолжительный период, для успешного функционирования дисконтных облигаций совершенно необходимо наличие вторичного рынка, т. е. возможности их перепродажи. Естественно, по мере приближения срока выкупа их цена будет расти. Если предположить, что доходность аналогичных бумаг в течение всех пяти лет будет оставаться без изменения, и с предприятием-эмитентом ничего не произойдет, то можно достаточно уверенно предсказать, что через год эти облигации будут продаваться и покупаться по цене примерно 458 руб. за штуку (расчет по той же формуле, только возводим в 16-ю степень), еще через год — 557 руб. (возводим в 12-ю степень) и т. д. Легко убедиться, что, купив облигацию за 377 руб. и продав ее через год за 458 руб., инвестор получит доход в размере 81 руб., или 21,5% от инвестированных средств (377 руб.), что как раз и равно эффективному проценту данной облигации. Тот, кто купил эту облигацию у предыдущего инвестора за 458 руб., через год сможет продать ее за 577 руб., получив в итоге доход в размере тех же 21,5%.

Еще одной разновидностью облигаций является так называемая конвертируемая облигация. Погашение таких облигаций происходит путем обмена их через заранее определенный промежуток времени на акции общества, эмитировавшего облигации. В этом случае акции, которые получает инвестор, служат и выплатой процентов по облигации, и ее погашением.

По сути, в данном случае уже нельзя говорить о том, что мы имеем заемное финансирование. Речь здесь идет о некотором переходном варианте, который нельзя однозначно оценить ни как заемное, ни как собственное финансирование.

Для акционерного общества, безусловно, это очень выгодная форма финансирования, поскольку полученные деньги не надо возвращать, однако соответствующий объем прав инвесторы получат после обмена облигаций на акции, т. е. через четыре-пять или большее число лет.

С точки зрения инвесторов это достаточно рискованный вид финансирования, поскольку очень трудно оценить, сколько будут стоить акции общества через такой продолжительный промежуток времени. Естественно, этот риск должен компенсироваться потенциальной выгодностью предложения, что означает, что курс конвертации должен быть весьма благоприятным для инвесторов.