Формирование рыночного уровня ссудного процента

Теория рыночной сегментации исходит из предпосылки, что каждый заемщик и кредитор на денежно-кредитном рынке имеет определенные предпочтения по срокам размещения и привлечения средств (финансирование технического перевооружения предприятия всегда долгосрочно, а финансирование сезонных работ носит краткосрочный характер). Согласно данной теории, кривая доходности, отражающая взаимосвязь между… Читать ещё >

Формирование рыночного уровня ссудного процента (реферат, курсовая, диплом, контрольная)

На финансовом рынке с совершенной конкуренцией ни отдельные кредиторы, ни отдельные заемщики не могут влиять на рыночную ставку ссудного процента. Каждый кредитор предлагает незначительную долю общей суммы спроса на заемные средства Спрос каждого отдельного заемщика составляет лишь небольшую часть общего предложения заемных средств.

В наиболее общем виде, цена, уплачиваемая за использование заемных средств, определяется рыночным предложением накопленных средств со стороны кредиторов и рыночным спросом на заемные средства со стороны заемщиков. Однако рынков с совершенной конкуренцией не существует, государственное регулирование практически присутствует всегда. Поэтому на финансовом рынке цена денежного капитала формируется под влиянием двух основных факторов:

- — рыночного фактора (спроса и предложения на ссуды);

- — регуляторного фактора (государственного регулирования).

Рыночная ставка процента на заемные средства формируется на кредитном рынке. На кредитный рынок поступают средства, идущие на сбереженин, и на нем заемщики получают кредиты для инвестиций. Для выяснения механизма кредитного рынка особое значение имеет сопоставление временных предпочтений кредиторов и заемщиков. Кредиторы, составляя свои планы расходов и сбережений, исходят из того, чтобы максимизировать результат на определенном временном горизонте.

Их решения находятся в прямой зависимости от изменения процентных ставок на кредитном рынке. Рост процентных ставок будет означать, что доходность сбережений, предоставляемых в кредит, возрастает. При очень высоком уровне процентных ставок многие из тех, кто ориентирован на текущее потребление, сочтут целесообразным делать сбережения. При высокой ставке процента компании также обнаружат, что производительность капитала относительно низка и им выгоднее стать кредиторами. Предложение кредита увеличится. При понижении процентных ставок ситуация будет обратная, предложение кредита уменьшится.

Вместе с тем спрос на кредиты находится в обратной зависимости от процентных ставок. При снижении процентных ставок большая часть домашних хозяйств сделает выбор в пользу увеличения текущего потребления за счет займов. С точки зрения компаний появится большее число инвестиционных проектов, для реализации которых целесообразно привлекать заемный капитал. Так как государство также является крупным заемщиком и ему выгоднее делать займы иод низкие процентные ставки, спрос на денежные ресурсы возрастает при снижении процентных ставок и, наоборот, уменьшается при их повышении.

При избыточном предложении кредита кредиторы вынуждены будут снижать процентную ставку и соответственно сокращать объем предложения. При дефиците заемных средств конкуренция между заемщиками будет поднимать ставку процента и сокращать объем спроса. Процесс будет продолжаться до тех пор, пока рынок не достигнет равновесия, при котором ни у кредиторов, ни у заемщиков не будет стимулов для изменения своего поведения.

В модели кредитного рынка колебания процентных ставок объясняются сдвигами кривых спроса и предложения. Сдвиги кривых означают, что величина спроса (или предложения) становится иной при каждом заданном значении процентной ставки в ответ на изменения какоголибо из вышеназванных факторов. В результате сдвигов устанавливается новое равновесное значение ставки процента и объемов кредитования экономики.

Государство может корректировать уровень ставки процента для того, чтобы обеспечить приоритетное развитие отдельных отраслей экономики. Например, льготные условия кредитования экспортных отраслей наряду с налоговыми льготами позволяют компенсировать отставание национальных компаний от их иностранных конкурентов на внешнем рынке и тем самым сокращать дефицит торгового баланса. Другая цель регулирования ставок процента может заключаться в создании сравнительно одинаковых условий для участников национальной кредитной системы.

Рыночные ставки процента по кредитным ресурсам изменяются вследствие большого числа факторов, воздействующих на спрос и предложение кредита. К основным факторам спроса на кредиты относятся:

- — ожидаемая норма прибыли;

- — ожидаемая инфляция;

- — объем государственных заимствований.

Основными факторами предложения кредитов являются:

- — уровень доходов;

- — ожидаемая доходность активов;

- — риски;

- — ликвидность.

Ожидаемая норма прибыли. Расходы компаний на обновление основных фондов и поддержание товарно-материальных запасов зависят от прибыльности инвестиционных проектов. Если фирмы ожидают увеличения прибыли в будущем, то объем планируемых инвестиций увеличится и увеличится спрос на кредит. И наоборот, ожидания снижения нормы прибыли будут означать снижение объема планируемых инвестиций и спрос на кредит уменьшится при прочих равных условиях.

Ожидаемая инфляция. Рост инфляционных ожиданий заемщиков при неизменности номинальных процентных ставок означает, что реальные процентные ставки снижаются. Следовательно, повышается выгодность заимствований. Спрос на кредит растет.

Объем государственных заимствований. Для покрытия дефицита государственного бюджета правительство берег займы. Регионы также делают заимствования для покрытия своих расходов. При этом объем государственных заимствований может быть столь велик для любого значения процентных ставок, что может становиться важным драйвером всего кредитного рынка.

Уровень благосостояния. Рост благосостояния, уровня доходов и соответственно сбережений в экономике ведет к росту предложения кредита. Домашние хозяйства увеличивают объем сбережений, предоставляемых банкам, банки в свою очередь расширяют кредитование экономики и т. д. В период экономического спада падение доходов приводит к сокращению объемов предложения кредита.

Ожидаемая доходность активов. При принятии решения о предоставлении кредита важное значение имеет предположения кредиторов относительно изменений их доходности в будущем. Если кредиторы рассчитывают, что в будущем процентные ставки возрастут, то предложение кредита уменьшится при любой из возможных ставок процента. На решения кредиторов повлияют также ожидания изменений доходности финансовых инструментов и реальных активов — автомобилей, недвижимости и т. п. Если прогнозы будущего состояния фондовых рынков предсказывают рост курсов акций и, соответственно, повышение их доходности, предложение кредита уменьшится. К такому же результату приведут ожидания роста цен на реальные активы. При дайной ставке процента предоставление кредита окажется относительно менее выгодным делом по сравнению с покупкой недвижимости и предложение кредита уменьшится.

Риск. Если кредиторы не могут уверенно предсказать будущие темпы инфляции, а также на каком уровне установятся процентные ставки в среднесрочной и долгосрочной перспективе, они вероятно потребуют более высокие проценты, чтобы покрыть риск кредитования. Отношение кредиторов к риску, связанному с тем, что реальные доходы будут ниже ожидаемых, также будет воздействовать на предложение кредита и общий уровень процентных ставок.

Ликвидность. Предложение кредита может увеличиться в связи с повышением степени ликвидности долговых финансовых инструментов — векселей, корпоративных облигаций, государственных облигаций и т. д. В данном случае речь идет о том, что легкость, быстрота и дешевизна оформления сделок по купле продаже бумаг может при прочих равных условиях изменить предложение кредита.

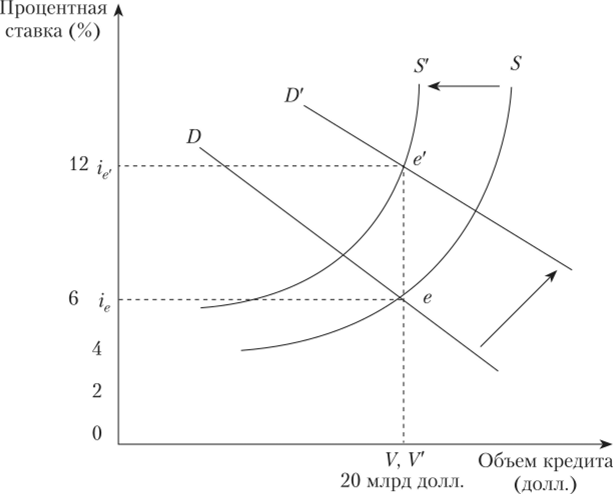

На рис. 6.1 представлена зависимость между изменениями в спросе и предложении кредитных ресурсов и рыночными процентными ставками.

Рис. 6.1. Формирование рыночной ставки процента:

е — точка равновесия спроса и предложения на кредитные ресурсы в период t0;

е' — точка равновесия спроса и предложения на кредитные ресурсы в период Гр 4 — равновесная процентная ставка в период Г(); (,? — равновесная процентная ставка в период tv V — равновесный объем кредитных ресурсов в период t0. V — равновесный объем кредитных ресурсов в период Гр D — кривая спроса; S — кривая предложения.

Первоначально, в период времени t0, кредитный рынок находится в состоянии равновесия при ставке процента ie (точка е). Таким образом, равновесная процентная ставка ie составляет 6%, а равновесный объем кредитных ресурсов V равен 20 млрд долл.

Далее предположим, что заемщики ожидают увеличения темпа инфляции и снижения реальных издержек заимствования. С одной стороны, возникает ситуация, при которой спрос на кредиты начинает превышать их предложение. Кривая спроса на кредит сдвигается вверх и в вправо, из положения D в положение П. Превышение спроса будет оказывать давление в сторону повышения процентной ставки.

С другой стороны, предположения кредиторов об увеличении темпов инфляции и, соответственно, снижении в будущем доходности их активов приведут к снижению предложения кредита при данной ставке процента, что усилит спрос на кредитные ресурсы. Кривая предложения сдвигается вверх и влево из положения S в положение У. Часть заемщиков в такой ситуации лишится возможности получить кредит. Другая часть вынуждена брать кредит, но более высокой ставке процента. Инвестиционные проекты, не обеспечивающие достаточно высокой нормы прибыли, не будут реализованы. Домашние хозяйства будут вынуждены делать выбор либо сократить использование кредитных карточек, либо платить более высокий процент по кредитной задолженности.

В результате, в период времени tx на рынке установится новый более высокий уровень процентных ставок ге (точка е'). Новая равновесная процентная ставка составляет 12%, а равновесный объем кредитных ресурсов, по-прежнему, составляет 20 млрд долл. Как мы видим на рис. 6.1, равновесный объем кредита в экономике не изменился по сравнению с предыдущим состоянием рынка. Изменение в объеме кредитования зависит от того, на сколько совпадают ожидания кредиторов и заемщиков относительно будущих темпов инфляции. В нашем случае ожидания кредиторов и заемщиков совпали.

При формировании рыночного уровня ссудного процента на него воздействуют два вида факторов:

- — макроэкономические факторы;

- — частные факторы деятельности кредитора.

К макроэкономическим факторам обычно относят:

- — соотношение спроса и предложения заемных средств;

- — уровень развития денежных рынков и кредитной системы;

- — международную миграцию капиталов;

- — состояние платежного баланса;

- — факторы риска;

- — денежно-кредитную политику денежных регуляторов;

- — инфляционные ожидания;

- — систему налогообложения и др.

Частные факторы определяются конкретными условиями деятельности кредитора, его положением на рынке кредитных ресурсов, характером операций и степенью риска.

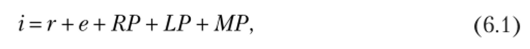

С учетом макроэкономических и частных факторов, определяющих уровень рыночных процентных ставок, механизм формирования рыночной процентной ставки выглядит следующим образом:

где г — реальная ставка процента по безрисковым операциям при ожидании нулевой инфляции; е — премия, эквивалентная уровню инфляционных ожиданий на момент исполнения кредитного обязательства; RP — премия за риск неплатежа; LP — премия за риск потери ликвидности; МР — премия за риск срочности в погашении кредитного обязательства.

Размер премии за риск неплатежа определяется кредитоспособностью заемщика, а также особенностями объекта кредитования. Уровень премии составляет разницу между процентными ставками по кредитным обязательствам заемщиков, имеющих различную рейтинговую оценку в сравнении с наивысшей. Величина премии за риск потери ликвидности зависит от вероятности потери ликвидности кредитного обязательства, т. е. возможности его обмена на наличные деньги без потери стоимости.

Величина премии за риск с учетом срока погашения кредитного обязательства определяется соотношением движения процентных ставок по долгосрочным кредитным обязательствам и краткосрочным долговым обязательствам. Кроме того, кредитор, отказываясь от потребления денежных средств на более длительный период времени, ожидает получить более высокий уровень компенсации.

Соотношение между краткосрочными и долгосрочными процентными ставками, получившее название временной структуры процентных ставок, важно как для кредитора, так и для заемщика. Кредитор решает вопрос о срочности предоставления кредита или приобретения долгового обязательства, а заемщик должен определить для себя предпочтительный срок заимствования. Существует несколько основных теорий, объясняющих различия во временной структуре процентных ставок.

Теория рыночной сегментации исходит из предпосылки, что каждый заемщик и кредитор на денежно-кредитном рынке имеет определенные предпочтения по срокам размещения и привлечения средств (финансирование технического перевооружения предприятия всегда долгосрочно, а финансирование сезонных работ носит краткосрочный характер). Согласно данной теории, кривая доходности, отражающая взаимосвязь между доходностью кредитных или долговых обязательств и сроками их погашения, зависит от спроса и предложения на краткосрочных и долгосрочных финансовых рынках.

Поэтому кривая доходности возрастает, если предложение средств на краткосрочном рынке превышает спрос, но имеется нехватка средств на долгосрочном рынке. В противном случае кривая доходности падает. Если кривая доходности пологая, то наблюдается баланс спроса и предложения ресурсов на обоих рынках.

Теория предпочтения ликвидности исходит из того, что процентные ставки по долгосрочным долговым обязательствам превышают ставки по краткосрочным долговым обязательства по двум причинам:

- 1) инвесторы предпочитают размещать денежные средства в краткосрочные активы в связи с их большей ликвидностью и меньшими рисками потери стоимости во времени;

- 2) заемщики предпочитают долгосрочные заимствования, поскольку привлечение краткосрочных ресурсов предполагает риск выплаты долга при одновременной невозможности дополнительного привлечения средств в случае неблагоприятного стечения обстоятельств.

В этой связи заемщики готовы платить повышенный процент по долгосрочным займам, чтобы увеличить свою финансовую стабильности. Данные предпочтения как заемщиков, так и кредиторов приводят к появлению премии за риск — МР (см. формулу (6.1)).

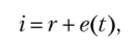

Теория ожиданий исходит из того, что процентная ставка по долговым обязательствам зависит от ожидаемого уровня инфляции. Можно сказать, что согласно теории ожиданий номинальная процентная ставка по долговым обязательствам через t лет будет определяться по формуле.

где г — реальная ставка процента; e (t) — ожидаемый уровень инфляции за t лет.

Эмпирические данные показывают, что каждая из рассмотренных теорий находит подтверждения. Поэтому временная структура процентных ставок, отражением которой является кривая доходности долговых обязательств, определяется взаимодействием следующих факторов:

- — соотношением спроса и предложения ресурсов на краткосрочном и долгосрочном сегментах финансового рынка;

- — предпочтением ликвидности со стороны инвесторов;

- — уровнем ожидаемой инфляции.

Колебание среднерыночной ставки процента зависит в значительной степени от стадии промышленного цикла. Па разных его фазах средняя норма ставки процента изменяется различным образом.

В начале промышленного подъема норма ставки процента остается низкой, несмотря на значительное повышение нормы прибыли, так как на этой стадии товаропроизводители используют преимущественно собственный, а не заемный капитал, спрос на последний очень невысок, а предложение возрастает.

На высшей стадии промышленного цикла норма ставки процента значительно возрастает, так как увеличивается спрос на заемный капитал, кредит используется не только для расширения производства, но и в спекулятивных операциях на валютном, фондовом и товарном рынках (товаропроизводителям выгодно брать деньги в долг).

В период экономического кризиса норма ставки процента резко достигает максимальных размеров. Растет спрос на ссудный капитал и падает его предложение, происходит «погоня» за деньгами и как платежным средством, и как средством для создания сокровищ. Все стараются изъять деньги из банков. Товары не реализуются, деньги нужны для платежей по ранее выданным долговым обязательствам.

В фазе депрессии норма ставка процента минимальная. В этот период резко возрастает предложение ссудного капитала, а спрос на него падает. Предложение увеличивается в результате упадка и застоя производства: часть капитала, функционирующего ранее (в период подъема) в промышленности и торговле, высвобождается в денежной форме и притекает в банки в виде вкладов.

Таким образом, накопление ссудного капитала в период депрессии приводит к уменьшению действительного капитала. Таким образом, движение ссудного капитала в целом происходит в направлении, обратном движению промышленного капитала. В то время как в промышленности после выхода из кризиса и перехода к депрессии начинается некоторое повышение нормы прибыли, в кредитной сфере наблюдается сильное понижение нормы процента.