Налог на имущество организаций

Средняя стоимость имущества, признаваемого объектом налогообложения, за отчетный период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества (без учета имущества, налоговая база в отношении которого определяется как его кадастровая стоимость) на 1-е число каждого месяца отчетного периода и 1-е число месяца, следующего за отчетным… Читать ещё >

Налог на имущество организаций (реферат, курсовая, диплом, контрольная)

Основным налогом, уплачиваемым юридическими лицами в сфере недвижимости, является налог на имущество организаций, введенный гл. 30 НК и законами субъектов РФ. В 2013 г. объем поступлений по налогу в консолидированный бюджет Российской Федерации составил 900,5 млрд руб. (7,95% от общего объема поступлений), что на 14,7% больше, чем в предыдущем году.

Налог на имущество организаций относится к региональным налогам и вводится в действие законами субъектов РФ, которые определяют порядок, сроки уплаты налога, форму отчетности, налоговые льготы и ставку налога.

Плательщиками налога на имущество организаций признаются организации, имеющие имущество, признаваемое объектом налогообложения (ст. 373 НК РФ).

Налоговый кодекс РФ предусматривает освобождение от налогообложения ряда организаций, перечень которых определен ст. 381. К таким организациям относят:

- 1) организации и учреждения уголовно-исполнительной системы — в отношении имущества, используемого для осуществления возложенных на них функций;

- 2) религиозные организации — в отношении имущества, используемого ими для осуществления религиозной деятельности;

- 3) общероссийские общественные организации инвалидов (в том числе созданные как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80%, — в отношении имущества, используемого ими для осуществления их уставной деятельности;

- 4) организации, основным видом деятельности которых является производство фармацевтической продукции, — в отношении имущества, используемого ими для производства ветеринарных иммунобиологических препаратов, предназначенных для борьбы с эпидемиями и эпизоотиями;

- 5) организации — в отношении федеральных автомобильных дорог общего пользования и сооружений, являющихся их неотъемлемой технологической частью. Перечень имущества, относящегося к указанным объектам, утверждается Правительством РФ;

- 6) имущество специализированных протезно-ортопедических предприятий;

- 7) имущество коллегий адвокатов, адвокатских бюро и юридических консультаций;

- 8) имущество государственных научных центров;

- 9) организации, признаваемые управляющими компаниями в соответствии с Федеральным законом «Об инновационном центре „Сколково“», а также организации, получившие статус участников проекта по осуществлению исследований, разработок и коммерциализации их результатов;

- 10) организации — в отношении вновь вводимых объектов, имеющих высокую энергетическую эффективность;

- 11) судостроительные организации, имеющие статус резидента промышленно-производственной особой экономической зоны;

- 12) организации, признаваемые управляющими компаниями особых экономических зон.

Имущество, переданное в доверительное управление, а также имущество, приобретенное в рамках договора доверительного управления, подлежит налогообложению у учредителя доверительного управления.

Согласно сг. 374 НК РФ объектом налогообложения является недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионном}' соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

Однако необходимо учитывать, что не все объекты основных средств облагаются налогом на имущество. Согласно п. 4 ст. 374 НК РФ объектами налогообложения не признаются:

- 1) земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы);

- 2) имущество, принадлежащее на праве оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в Российской Федерации;

- 3) объекты, признаваемые объектами культурного наследия (памятниками истории и культуры) народов Российской Федерации федерального значения в установленном законодательством РФ порядке;

- 4) ядерные установки, используемые для научных целей, пункты хранения ядерных материалов и радиоактивных веществ и хранилища радиоактивных отходов;

- 5) ледоколы, суда с ядерными энергетическими установками и суда атомно-технологического обслуживания;

- 6) космические объекты;

- 7) суда, зарегистрированные в Российском международном реестре судов;

- 8) движимое имущество, принятое с 1 января 2013 г. на учет в качестве основных средств.

Налоговая база по налогу на имущество организаций определяется налогоплательщиками самостоятельно как среднегодовая стоимость имущества, признаваемого объектом налогообложения (п. 1 ст. 375 НК РФ), рассчитанная в соответствии с установленным порядком ведения бухгалтерского учета[1].

Согласно п. 4 ст. 376 НК РФ среднегодовая стоимость имущества, признаваемого объектом налогообложения за налоговый (отчетный) периоду определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества (без учета имущества, налоговая база в отношении которого определяется как его кадастровая стоимость) на 1-е число каждого месяца налогового периода и последнее число налогового периода, на количество месяцев в налоговом периоде, увеличенное на единицу:

где ССИ — среднегодовая (средняя) стоимость имущества; ОСИ — остаточная стоимость имущества на 1-е число каждого месяца налогового (отчетного) периода и 1-е число месяца, следующего за налоговым (отчетным) периодом; п — количество месяцев в периоде, за который делается расчет, увеличенное на единицу.

Помимо понятия среднегодовой стоимости имущества, которое применяется при расчете налога за налоговый период (год), гл. 30 НК РФ введено понятие средней стоимости имущества, которое применяется при определении налоговой базы за отчетные периоды (I квартал, полугодие и девять месяцев).

Средняя стоимость имущества, признаваемого объектом налогообложения, за отчетный период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества (без учета имущества, налоговая база в отношении которого определяется как его кадастровая стоимость) на 1-е число каждого месяца отчетного периода и 1-е число месяца, следующего за отчетным периодом, на количество месяцев в отчетном периоде, увеличенное на единицу.

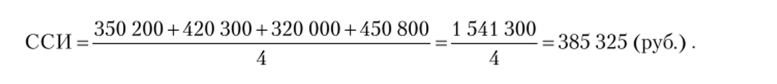

Пример 3.

Рассчитайте среднюю стоимость имущества за I квартал. Остаточная стоимость имущества организации составляет: на 1 января — 350 200 руб., на 1 февраля — 420 300, на 1 марта — 320 000, на 1 апреля — 450 800 руб.

Решение.

Средняя стоимость имущества находится по формуле (3.4). За I квартал она составит:

С 1 января 2014 г. в отношении отдельных объектов недвижимости указанный налог может исчисляться на основании их кадастровой стоимости по состоянию на 1-е число очередного налогового периода (п. 2 ст. 375 НК РФ). Так, согласно п. 1 ст. 378 база по налог на имущество организаций рассчитывается исходя из кадастровой стоимости в отношении следующих объектов недвижимости:

- • административно-деловые центры и торговые центры (комплексы), а также помещения в них (подп. 1 п. 1 ст. 378 НК РФ). В ст. 378 НК РФ приведены определения понятий «административно-деловой центр» и «торговый центр (комплекс)» соответственно. Критерием отнесения к такому имуществу является вид разрешенного использования земельного участка, на котором расположен центр, и (или) предназначение либо фактическое использование здания в установленных целях;

- • нежилые помещения, которые в соответствии с кадастровыми паспортами или документами технического учета предназначены или фактически используются для размещения офисов, торговых объектов, объектов общепита и бытового обслуживания (подп. 2 п. 1 ст. 378 НК РФ). Фактическим использованием нежилого помещения в этих целях признается использование не менее 20% площади помещения для размещения указанных объектов (п. 5 ст. 378 НК РФ);

- • объекты недвижимости иностранных организаций, которые не осуществляют деятельности в России через постоянное представительство, либо объектов, не относящихся к деятельности иностранной компании в Российской Федерации через постоянное представительство (подп. 3 п. 1 ст. 378 НК РФ). Напомним, что ранее такие налогоплательщики исчисляли базу на основании инвентаризационной стоимости указанного имущества (п. 2 ст. 375 и п. 5 ст. 376 НК РФ в редакции, действующей до 1 января 2014 г.).

Отметим, что в соответствии с п. 4 ст. 376 ПК РФ стоимость таких объектов не учитывается при расчете среднегодовой стоимости имущества налогоплательщика.

Ежегодно не позднее 1-го числа очередного налогового периода, т. е. не позднее 1 января, перечень имущества, которое относится к первым двум категориям, утверждается уполномоченным органом исполнительной власти субъекта РФ (п. 7 ст. 378 НК РФ). Этот же орган направляет такой перечень в электронной форме в инспекции по месту нахождения объектов недвижимости и размещает его на официальном сайте. Если в течение года выявлены иные объекты, не включенные в перечень, то они вносятся в список, устанавливаемый на следующий налоговый период (п. 10 ст. 378 НК РФ). Необходимо отметить, что состав сведений, которые должны быть включены в перечень, определяет Федеральная налоговая служба (далее — ФНС России) (п. 8 ст. 378 НК РФ). Однако до принятия налоговым ведомством данного акта соответствующие полномочия предоставлены высшему исполнительному органу государственной власти субъекта РФ по согласованию с ФНС России (ч. 1 ст. 4 Федерального закона от 02.11.2013 № 307-ФЗ «О внесении изменений в статью 12 части первой и главу 30 части второй Налогового кодекса Российской Федерации»).

Имущество, которое в течение года используется при осуществлении деятельности по разработке морских месторождений углеводородного сырья и располагается во внутренних морских водах России, в ее территориальном море, на континентальном шельфе, в исключительной экономической зоне РФ или в российской части дна Каспийского моря, не облагается налогом на имущество организаций (п. 24 ст. 381 НК РФ).

Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2%. Субъектам РФ разрешено устанавливать дифференцированные налоговые ставки в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения. При этом максимальная ставка налога не может превышать 2,2% налоговой базы.

В отношении объектов недвижимого имущества, налоговая база в отношении которых определяется как кадастровая стоимость, налоговая ставка не может превышать следующих значений:

- 1) для города федерального значения Москвы: в 2014 г. — 1,5%, в 2015 г. — 1,7%, в 2016 г. и последующие годы — 2,0%;

- 2) для иных субъектов РФ: в 2014 г. — 1,0%, в 2015 г. — 1,5%, в 2016 г. и последующие годы — 2,0%.

Налоговые ставки, определяемые законами субъектов РФ в отношении железнодорожных путей общего пользования, магистральных трубопроводов, линий энергопередачи, а также сооружений, являющихся неотъемлемой технологической частью указанных объектов, не могут превышать: в 2013 г. — 0,4%, в 2014 г. — 6,7%, в 2015 г. — 1,0%, в 2016 г. — 1,3%, в 2017 г. — 1,6%, в 2018 г. — 1,9%. Перечень имущества, относящегося к указанным объектам, утверждается Правительством РФ (п. 3 ст. 380 НК РФ).

Законом допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

Налоговым периодом признается календарный год, а отчетными периодами — I квартал, полугодие, девять месяцев календарного года. Законами о введении налога на имущество субъекты РФ имеют право не устанавливать отчетные периоды, а взимать налог один раз в год.

Порядок исчисления налога. Сумма налога исчисляется по итогам налогового периода как произведение соответствующей налоговой ставки и налоговой базы, определенной за налоговый период:

Налог на имущество = Налоговая база • Налоговая ставка. (3.5).

Для расчета авансового платежа за каждый отчетный период необходимо среднюю стоимость имущества за полугодие умножить на ¼ ставки налога. Если законом субъекта РФ установлена, например, максимальная ставка 2,2%, то величина ставки налога за каждый отчетный период составит 2,2%/4 = 0,55%.

Пример 4

Рассчитайте сумму налога на имущество за I квартал, если средняя стоимость имущества за I квартал составляет 385 325 руб.

Решение.

Годовая сумма налога на имущество = 2,2%, за I квартал 2,2/4 = 0,55%.

Сумма налога на имущество за I квартал = 385 325 • 0,55% = 2119 (руб.).

Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется как разница между суммой налога и суммами авансовых платежей по налогу, исчисленных в течение налогового периода.

Пример 5

Рассчитайте среднюю стоимость имущества и сумму налога за каждый отчетный период и за год. Данные об остаточной стоимости имущества организации представлены в таблице.

Дата. | Остаточная стоимость имущества, руб. |

1 января. | 350 200. |

1 февраля. | 420 300. |

1 марта. | 320 000. |

1 апреля. | 450 800. |

1 мая. | 380 700. |

1 июня. | 370 000. |

1 июля. | 360 400. |

1 августа. | 350 600. |

1 сентября. | 340 000. |

1 октября. | 440 500. |

1 ноября. | 424 300. |

1 декабря. | 412 500. |

1 января. | 400 800. |

Решение.

1. Средняя стоимость имущества за I квартал составит:

Сумма авансового платежа по налогу к уплате за I квартал составит:

- 385 325 • 0,55% = 2119 (руб.).

- 2. Средняя стоимость имущества за полугодие составит:

- 350 200 + 420 300 + 320 000 + 450 800 + 380 700 + 370 000 + 360 400 0_0 Л,. ч

- —-= 3/8 914,29 (руб.)

Сумма авансового платежа по налогу к уплате за полугодие составит: 378 914,29 • 0,55% = 2084,03 (руб.).

- 3. Средняя стоимость имущества за девять месяцев составит:

- 350 200 + 420 300 + 320 000 + 450 800 + 380 700

- —ь

- 10

- 370 000 + 360 400 + 350 600 + 340 000 + 440 500 0^0 0СЛ,. ч

±= 378 350 (руб.).

Сумма авансового платежа по налогу к уплате за девять месяцев составит:

- 378 350 • 0,55% = 2080,93 (руб.).

- 4. Средняя стоимость имущества за год составит:

- 350 200 + 420 300 + 320 000 + 450 800 + 380 700 + 370 000 + 360 400

- —ь

- 13

- 350 600 + 340 000 + 440 500 + 424 300 + 412 500 + 400 800 00— оос _,. ч

±—-= 386 238,46 (руб.).

Сумма налога за год составит:

- 386 238,46 • 2,2% = 8497,25 (руб.).

- 5. Сумма доплаты налога за год с учетом авансовых платежей составит: (8497,25 — 2119 — 2084,03 — 2080,93) = 2213,29 (руб.).

Если организация создана в середине года, то налог на имущество определяется следующим образом.

Пример 6.

Рассчитайте среднегодовую стоимость имущества и сумму налога, подлежащего уплате в бюджет по окончании налогового периода. Организация создана в августе 2013 г. Данные об остаточной стоимости имущества организации представлены в таблице.

Дата. | Стоимость, руб. |

1 сентября. | 1 340 000. |

1 октября. | 1 440 500. |

1 ноября. | 1 424 300. |

1 декабря. | 1 412 500. |

1 января. | 1 400 800. |

Решение.

Среднегодовая стоимость имущества за 2013 г. составит:

- 0 + 0 + 0 + 0 + 0 + 0 + 0 + 0 + 1340 000 + 1440 500 + 1424 300

- 13

- 1 412 500 + 1 400 800 сопо.оог/

±—-= 539 8эЗ, 85 (руб.).

Сумма налога за 2013 г.:

539 853,85 • 2,2% = 11 876,78 (руб.).

В отношении имущества, налоговая база в отношении которого определяется как его кадастровая стоимость, сумма налога (суммы авансовых платежей по налогу) исчисляется с учетом особенностей, установленных ст. 3782 НК РФ.

Сроки уплаты. Налог и авансовые платежи по налогу подлежат уплате налогоплательщиками в порядке и сроки, которые установлены законами субъектов РФ.

Налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по своему местонахождению, по местонахождению каждого своего обособленного подразделения, имеющего отдельный баланс, а также по местонахождению каждого объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога) налоговые расчеты по авансовым платежам по налогу и налоговую декларацию по налогу. Налогоплательщики представляют налоговые расчеты по авансовым платежам, но налогу не позднее 30 календарных дней с даты окончания соответствующего отчетного периода. Налоговые декларации по итогам налогового периода представляются налогоплательщиками не позднее 30 марта года, следующего за истекшим налоговым периодом.

- [1] При определении среднегодовой стоимости имущества, признаваемого объектом налогообложения, такое имущество учитывается по его остаточной стоимости, сформированнойв соответствии с установленным порядком ведения бухгалтерского учета, утвержденнымв учетной политике организации.