Государственное регулирование рыночных цен

Таким образом, практически не имеет значения, кто вносит в бюджет потоварный налог. Фактически его платят обе стороны: и продавцы, и покупатели. При этом введение потоварного налога вызывает сокращение равновесного объема продаж, а также повышение равновесной цены, фактически уплачиваемой покупателями, и снижение цены, реально получаемой продавцами. Такое расхождение в оценке товара его… Читать ещё >

Государственное регулирование рыночных цен (реферат, курсовая, диплом, контрольная)

Рассмотренный механизм установления равновесных рыночных цен требует определенного государственного регулирования. Основными направлениями вмешательства государства в функционирование рыночного механизма свободного ценообразования на товары и услуги являются: фиксированные цены, налоги, дотации или субсидии.

Так как последствия установления фиксированных цен были кратко рассмотрены в подпараграфе 1.2.4, остановимся на последних двух методах государственного регулирования рынка.

В современной рыночной экономике довольно широкое распространение получила практика так называемых потоварных налогов, к которым относятся: налог на добавленную стоимость (НДС), налог с продаж, налог с оборота, акцизный налог[1], таможенная пошлина и др. Непосредственными плательщиками этих налогов в бюджет являются, как правило, продавцы (производители) соответствующих товаров. Ставка потоварного налога устанавливается либо в определенном проценте от цены товара, либо в абсолютной сумме с каждой единицы товара.

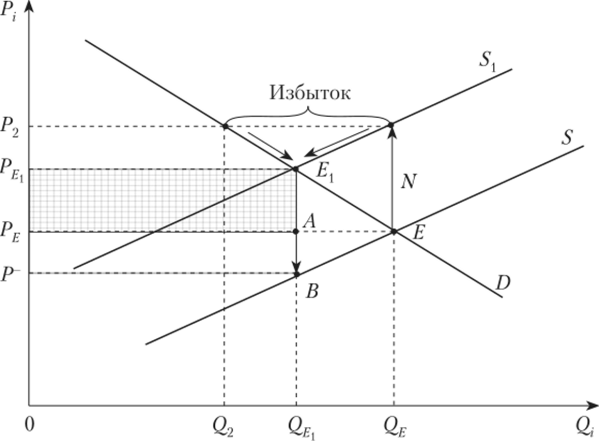

Предположим, что налог вносит в бюджет производитель (продавец), и рассмотрим при помощи графической модели, представленной на рис. 1.32, его последствия для рыночного равновесия. Допустим, что правительство ввело налог в размере N денежных единиц на каждую товарную единицу.

Рис. 1.32. Потоварный налог, уплачиваемый производителями.

Введение

потоварного налога вызовет параллельный сдвиг кривой предложения S влево-вверх на величину N до положения Sx. Если ранее производители готовы были предложить на рынке данный товар в объемах, соответствующих кривой предложения S (в зависимости от уровня цены), то с введением налога каждый объем товара они согласны будут предложить по цене на iV денежных единиц выше, чем ранее (до введения налога). В этом случае производители, уплатив налог, получат за свой товар ту же цену, что и до введения налога. Прежний равновесный объем товара QE

производители захотят продать по цене Р2 (Р2 = РЕ + N), однако при данной цене объем спроса (Q>) существенно ниже прежнего (Q?). В результате новое равновесие рынка данного товара, установившееся после введения налога N, будет определяться координатами точки Новая равновесная цена Р?] превысит исходный ее уровень Р[:, а равновесный объем продаж уменьшится до объема Q?].

Самый же интересный результат введения потоварного налога заключается в следующем: производителям не удалось переложить его полностью (целиком) на плечи покупателей. До введения налога продавцы реализовали каждую единицу товара по цене Рр после введения налога они за каждую единицу товара, проданную по цене РЕ, получали цену Р = Р?( — N, так как налог (N) они обязаны перечислять в государственный бюджет.

Таким образом, при общих поступлениях в государственный бюджет, соответствующих площади прямоугольника РеЕ^ВР, часть этих поступлений в объеме Р, АВР «ложится на плечи» производителей.

Оставшуюся же часть налоговых поступлений в государственный бюджет, соответствующую площади фигуры Pf E^APf, «возьмут па свои плечи» покупатели данного товара, вынужденные переплачивать в условиях действия налога за каждую единицу приобретаемого товара (Р? — Р?) денежных единиц при общем объеме покупок Q/:].

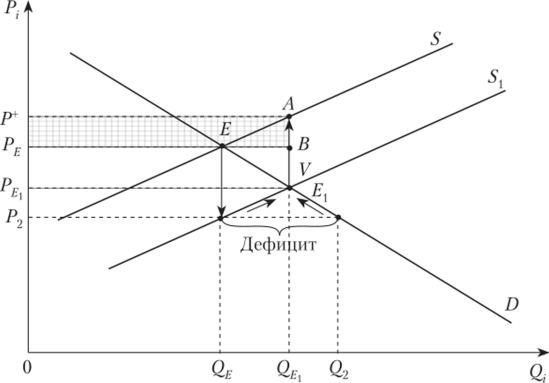

Представим ситуацию, когда потоварный налог вносится в государственный бюджет покупателем (например, уплата государственный пошлины при покупке недвижимости и т. п.). В этом случае, очевидно, происходит параллельный сдвиг вниз кривой спроса D на величину N до уровня Z), (рис. 1.33).

Рис. 1.33. Потоварный налог, уплачиваемый покупателям.

Нетрудно убедиться, что и в данном случае происходит распределение налогового бремени между покупателями и производителями.

Исходный объем товара QE потребители могут приобрести только по цене Р2, однако продавцы, но этой цене готовы предложить только Q2 единиц товара. Возникнет дефицит, следствием которого станет рост цены до уровня PEi с соответствующим равновесным объемом продаж QE^.

Итак, продавцы в условиях действия налога (N) получат за каждую единицу реализованного товара цену РЕ^ и «потеряют» при этом на каждой единице товара (РЕ — РЕ^) денежных единиц. При общем объеме продаж QE^ налоговое бремя, «ложащееся на плечи» производителей, будет соответствовать, очевидно, площади прямоугольника РеВЕхРе^

Потребители в условиях действия потоварного налога платят за каждую единицу товара цену Р*(Р* = + N), взваливая, таким образом, на себя общее налоговое бремя, соответствующее площади фигуры РЕР*АВ.

Таким образом, практически не имеет значения, кто вносит в бюджет потоварный налог. Фактически его платят обе стороны: и продавцы, и покупатели. При этом введение потоварного налога вызывает сокращение равновесного объема продаж, а также повышение равновесной цены, фактически уплачиваемой покупателями, и снижение цены, реально получаемой продавцами. Такое расхождение в оценке товара его производителями (продавцами) и потребителями (покупателями), так называемый налоговый клин, может привести к значительному сокращению объемов производства товара, необходимого потребителям.

Пропорция, в которой общее налоговое бремя распределяется между потребителями и производителями, зависит от эластичности функций спроса и предложения (см. параграфы 1.8 и 1.9).

Поговарная дотация — эго налог «наоборот». Она также устанавливается либо как определенный процент к цене товара, либо как абсолютная сумма в расчете на единицу товара. Потоварные дотации получают, как правило, производители, хотя нередки случаи, когда их получают непосредственно потребители (например, как компенсацию за повышение цен на отдельные товары и услуги).

Модель, позволяющая проанализировать последствия введения потоварной дотации, выплачиваемой производителям конкретного товара, приведена на рис. 1.34.

Введение

дотации в размере V денежных единиц в расчете на единицу продукции приведет, очевидно, к сдвигу кривой предложения вправо-вниз.

Если ранее производители согласны были предложить продать свой товар в соответствии с кривой предложения 5, то в условиях потоварной дотации те же объемы они готовы предложить по меньшим (на величину дотации) ценам (кривая Sj). В частности, прежний равновесный объем продаж Qe они готовы предложить по цене Р2. Очевидно при этом, что объем спроса при такой цене возрастет до величины Q2, что приведет к появлению дефицита продукции, преодоление которого приведет к росту равновесной цены Р2 до уровня РЕ.

Подведем итоги. Производители, реализовав Qr^ единиц своего товара, но цене РЕ, получат за каждую единицу товара с учетом дотации цену Р (Р = =РЕ{ + 1/).Ихвыи1рышнаединицутоварасоставитприэтомвеличину (/>-РЕ), что меньше всей величины дотации. Таким образом, общая сумма дотации,.

Рис. 1.34. Потоварная дотация, уплачиваемая производителями.

полученная производителями данного товара, будет соответствовать площади прямоугольника Р? АВРЕ.

Общая сумма дотации, полученная потребителями, составит величину, соответствующую площади фигуры РеВЕ{Ре^

Таким образом, дотация, как и налог, распределится между производителями (продавцами) и потребителями (покупателями), причем то же произойдет, если дотация будет выплачена потребителю (предлагаем читателю самостоятельно убедиться в этом). Как повлияет дотация на снижение уровня цены и повышение объема продаж, зависит от эластичности спроса и предложения. В какой пропорции распределится государственная дотация между производителями и покупателями, в свою очередь, обусловливается соотношением эластичности спроса и предложения.

- [1] Акциз — косвенный налог, с помощью которого в бюджет изымается часть стоимоститовара, как правило, не отражающая эффективность производства, а являющаяся результатом повышенного спроса на данный товар (автомобили, драгоценности, водка, табак и т. п.).