Анализ денежных потоков компании

Недостатком прямого метода является то, что он не раскрывает взаимосвязи полученного финансового результата и изменения денежных средств компании. В оперативном управлении прямой метод определения денежного потока может использоваться для контроля за процессом формирования прибыли и получения выводов относительно достаточности средств для платежей по текущим обязательствам. В долгосрочной… Читать ещё >

Анализ денежных потоков компании (реферат, курсовая, диплом, контрольная)

Прямой метод анализа денежных потоков

Цель анализа денежных средств состоит в получении необходимого объема параметров, дающих объективную, точную и своевременную характеристику направлений их поступления и расходования, объемов, состава, структуры, объективных и субъективных, внешних и внутренних факторов, оказывающих различное влияние на изменение денежных потоков.

Прямой метод анализа движения денежных средств заключается в рассмотрении данных о положительных и отрицательных денежных потоках организации, сформированных кассовым методом, путем включения в отчет хозяйственных оборотов, связанных с денежными операциями. Данный метод реализуется посредством динамического и структурного сравнения показателей в отчете о денежных потоках, исчисления и оценки необходимых величин (абсолютных и относительных отклонений, темпов роста и прироста, удельного веса отдельных показателей (элементов) притока и оттока денежных средств в общем объеме положительных и отрицательных денежных потоков) за отчетный период, а также с помощью оценки динамики исследуемых показателей.

Используя данные отчета о денежных потоках, можно сделать вывод о качестве управления денежными средствами организации. Высокий уровень качества характеризуется ситуацией, когда избыточная денежная масса по операционной деятельности используется для расширения масштабов бизнеса и есть высокая вероятность окупаемости связанных с этим процессом инвестиционных вложений долгосрочного характера.

Выделяют следующие достоинства прямого метода: возможность показать основные источники притока и направления оттока денежных средств, возможность делать выводы относительно достаточности средств для платежей по различным текущим обязательствам, непосредственная привязка к бюджету денежных поступлений и выплат, также он устанавливает взаимосвязь между продажами и денежной выручкой за отчетный период.

Информация об основных видах денежных поступлений и выплат может быть получена из учетных записей, из отчета о финансовом положении, отчета о совокупном доходе (прибылях и убытках), используя корректировку соответствующих статей. Однако анализ движения денежных средств на основе соответствующих счетов бухгалтерского учета и классификации денежных потоков по видам деятельности (операционной, финансовой или инвестиционной) на практике довольно трудно реализовать, так как большинство компаний ежедневно осуществляют много операций, требующих движения денежных средств. В этой связи метод построения на основе учетных данных зачастую оказывается слишком трудоемким даже для внутренних бухгалтерских служб. Кроме того, он неприменим для внешних пользователей, которые не имеют доступа к учетным данным компании, составляющим коммерческую тайну.

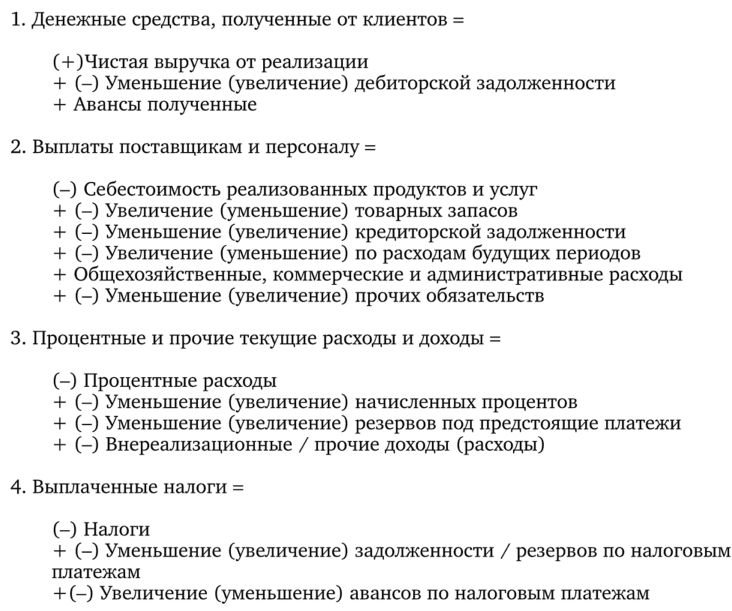

Более простым и универсальным способом является использование данных отчета о финансовом положении и отчета о совокупном доходе с проведением соответствующих корректировок. Схема процесса корректировки представлена на рис. 5.1.

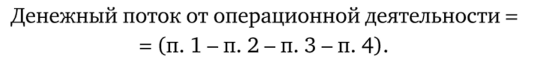

Рис. 5.7. Определение денежного потока от основной деятельности.

(прямой метод) Таким образом:

Недостатком прямого метода является то, что он не раскрывает взаимосвязи полученного финансового результата и изменения денежных средств компании. В оперативном управлении прямой метод определения денежного потока может использоваться для контроля за процессом формирования прибыли и получения выводов относительно достаточности средств для платежей по текущим обязательствам. В долгосрочной перспективе прямой метод расчета величины денежного потока дает возможность оценить ликвидность организации, поскольку детально раскрывает движение денежных средств на счетах, а также показывает степень покрытия инвестиционных и финансовых потребностей компании имеющимися у нее денежными ресурсами.

Прямой метод анализа движения денежных средств достаточно полно характеризует структуру и динамику входящих и исходящих денежных потоков, оценивает их сбалансированность в целом и по видам деятельности. Однако с его помощью не удастся установить причины кассовых разрывов, выявить воздействие на них тех или иных управленческих решений, имевших место в анализируемом периоде.

Оценить причины положительных и отрицательных кассовых разрывов позволяет косвенный метод анализа денежных потоков.

Сравнительный анализ методов составления отчета о движении денежных средств приведен в табл. 5.1.

Таблица 5.1

Сравнительный анализ методов составления отчета о движении денежных средств.

Метод составления. | Преимущества. | Проблемы. | |

Суть проблем. | Существующий подход к решению. | ||

Прямой. | 1. Показывает реальное движение денежных средств и их эквивалентов, так как формируется по данным счетов бухгалтерского учета: Главной книги, журналов-ордеров, других регистров учета. | 1. Достаточно трудоемок — для его составления необходим большой массив данных по денежным операциям, поэтому требуется детализированный классификатор движений денежных средств и их эквивалентов и автоматизация учетного процесса. | Ключом к решению этих проблем является автоматизация учета. |

Метод составления. | Преимущества. | Проблемы. | |

Суть проблем. | Существующий подход к решению. | ||

| 2. Сложности при составлении консолидированного отчета: трудоемкость анализа оборотов, сформированных на счетах учета денежных средств в разрезе валовых притоков и оттоков каждой компании, входящей в Группу; элиминирование (исключение) внутригрупповых операций; отражение в консолидированном отчете о движении денежных средств операций по покупкам и продажам организаций.

| Составление отчета о движении денежных средств косвенным методом. | |

Косвенный. | 1. Простота расчетов и установление связи между чистой прибылью или прибылью до налогообложения и изменениями по статьям баланса, задействованным в основной деятельности. Таким образом, отчет о движении денежных средств можно. | 1. Необходимость ожидания закрытия отчетного периода. Не представляет оперативно информацию после окончания отчетного периода, так как составляется на основе отчета о финансовых результатах и бухгалтерского баланса, которые по правилам российского учета формируются до конца марта. | Составление регламента составления отчетности, требование раннего закрытия периода, разработка форм сбора данных для целей составления отчета о движении. |

Метод составления. | Преимущества. | Проблемы. | |

Суть проблем. | Существующий подход к решению. | ||

составить на основе отчета о финансовых результатах и бухгалтерского баланса. 2. Не требуются данные о реальных денежных потоках, взятых из бухгалтерских систем, или сколько-нибудь существенная автоматизация учета. | Именно в этот момент данный отчет требуется управлению компании для целей согласования бюджетов и стратегических прогнозов на год. 2. Менее нагляден и на его основе трудно «расшифровать» какую-либо цифру отчета до уровня проводок по движению денежных средств, что часто требуется для внутреннего контроля и бюджетирования. 3. Не обеспечивает информацией, полезной для оценки будущих потоков денежных средств. | денежных средств и консолидации. Составление отчета о движении денежных средств прямым методом. | |