Статические методы инвестиционных расчетов

В том случае, когда в качестве критерия отбора инвестиционных альтернатив используется минимизация издержек, речь идет о сравнительных расчетах издержек, которые возникают в процессе функционирования соответствующего инвестиционного объекта. Виды и основные формы издержек, которые необходимо учитывать, будут перечислены ниже (табл. 6.1). Основная предпосылка корректного использования… Читать ещё >

Статические методы инвестиционных расчетов (реферат, курсовая, диплом, контрольная)

В соответствии с приведенным выше определением статические методы инвестиционных расчетов применяются в том случае, когда анализируемый инвестиционный проект рассчитан на краткосрочный период, на протяжении которого не ожидается значительной динамики доходов и расходов. Как правило, в качестве такого периода рассматривается год. Для анализа долгосрочного проекта при помощи статических методов требуется, чтобы этот проект без особого ущерба можно было описать среднегодовыми показателями. В качестве критерия выбора инвестиционной альтернативы используются соответственно годовые или среднегодовые показатели, такие как прибыль, издержки, рентабельность.

Статические методы инвестиционных расчетов основаны на проведении сравнительных расчетов прибыли, издержек или рентабельности и выборе инвестиционного проекта на основе оптимального значения одного из этих показателей, которые данном случае рассматриваются в качестве краткосрочной цели инвестора.

Для корректного применения статических методов инвестиционных расчетов все рассматриваемые проекты или инвестиционные альтернативы должны быть приведены в сравнимый или сопоставимый вид. Это означает, что все показатели рассматриваемых проектов, за исключением учитываемых при определении выбранного в качестве критерия показателя (прибыль, издержки, рентабельность), должны быть одинаковы. В противном случае оптимальное значение критериального показателя по одному из проектов может оказаться не соответствующим наилучшему варианту, поскольку при проведении анализа не были учтены различия между существующими инвестиционными альтернативами.

Выделяют следующие показатели, в отношении которых необходимо провести предварительный анализ и привести по ним проекты в сопоставимый вид.

1. Объем инвестиционных затрат или стоимость приобретения соответствующего инвестиционного объекта. Сопоставимость инвестиционных проектов по объему инвестиционных затрат означает, что эти затраты по всем рассматриваемым вариантам одинаковы.

Пример 6.6

Предположим, что речь идет о приобретении оборудования, которое различается ценой. Пусть оборудование первого вида стоит 1000 д.е., а второго 1500 д.е. Если в распоряжении инвестора имеется только 1200 л.с., то рассматриваемые проекты приобретения оборудования не сопоставимы между собой, поскольку у инвестора нет возможности приобрести оборудование второго вида. Приведение вариантов в сопоставимый вид в данном случае означает, что инвестор должен получить недостающие для реализации второго инвестиционного варианта 300 д.е. в качестве дополнительного финансирования, при этом следует учесть выплату долга и его обслуживание и соответствующие издержки включить в состав затрат по второму варианту. Кроме того, необходимо принять решение о дополнительном инвестировании 200 д.е., которые остаются временно свободными, в случае приобретения оборудования первого вида. Доходы от дополнительного инвестирования (например, банковского депозита) следует включить в сумму прибылей по первому варианту. Только после этого сопоставление доходов и издержек по первому и второму вариантам инвестирования будет корректным.

2. Сроки эксплуатации или использования инвестиционного проекта. Суммарные сроки использования или эксплуатации инвестиционных объектов должны совпадать для всех рассматриваемых проектов.

Пример 6.7

Например, если для одного из рассматриваемых проектов срок эксплуатации составляет три года, а для другого — пять лет, то для получения сопоставимых общих и среднегодовых показателей инвестор должен определить, что он будет делать в течение остающихся двух лет, если выберет проект с трехлетним сроком эксплуатации. При определении среднегодовых показателей по варианту с меньшим сроком эксплуатации следует учесть доходы и расходы инвестора в течение этих двух недостающих лет.

Указанные параметры должны быть приведены в сопоставимый вид при осуществлении расчетов по критерию максимума прибыли или рентабельности.

3. В том случае, когда в качестве критерия отбора инвестиционных альтернатив используется минимизация издержек, речь идет о сравнительных расчетах издержек, которые возникают в процессе функционирования соответствующего инвестиционного объекта. Виды и основные формы издержек, которые необходимо учитывать, будут перечислены ниже (табл. 6.1). Основная предпосылка корректного использования сравнительных расчетов издержек состоит в том, что все рассматриваемые варианты инвестиционных проектов должны быть приведены в сопоставимый вид, и для них должны совпадать не только сроки использования и объемы инвестиционных затрат, но и доходы от реализации рассматриваемых продуктов. Один из путей практического обеспечения этого условия состоит в приведении всех рассматриваемых вариантов к одинаковому объему и составу выпускаемой продукции.

Кратко сущность этого метода приведения инвестиционных проектов к тождественному эффекту по объему и составу продукции состоит в следующем: рассматриваются проектные варианты, которые различаются как видами, так и объемами производимой продукции. Для того чтобы эти проекты были сравнимы между собой, необходимо каждый рассматриваемый проектный вариант дополнить другим, обеспечивающим дополнительное производство тех продуктов, которые по данному варианту либо вообще не выпускаются, либо выпускаются в недостаточных объемах, таким образом, чтобы, но каждому расширенному варианту обеспечивались бы одинаковые объемы производства всех видов рассматриваемой продукции. Одновременно необходимо увеличить на соответствующую величину издержки по каждому варианту. После этого все рассматриваемые варианты имеют одинаковый объем производимой продукции, реализация которой приносит одинаковый доход, что позволяет осуществить корректное сопоставление инвестиционных вариантов на основе минимизации издержек. Этот метод был разработан отечественным экономистом В. В. Новожиловым [Новожилов, 1967]. Для практического осуществления метода Новожилова необходимо, чтобы все нужные варианты производства недостающей продукции можно было бы практически реализовать. Для этого они должны быть разработаны наряду с основными рассматриваемыми вариантами.

Практически сравнительные расчеты издержек осуществляются аналогично расчетам, приведенным в табл. 6.1, за исключением того, что не учитывается получаемый доход и прибыль. Если проект реализуется на протяжении нескольких лет, то расчеты осуществляются на основе среднегодовых показателей, а в качестве критерия используется минимум среднегодовых издержек.

Основная трудность осуществления статических инвестиционных расчетов заключается именно в приведении альтернативных вариантов в сопоставимый вид и в определении основных условий и возможностей его осуществления. При этом сами статические расчеты при наличии всей необходимой исходной информации выполняются достаточно просто, не требуя использования специальных средств (прикладных аналитических программ и т. п.).

Рассмотрим осуществление статических инвестиционных расчетов на примере сравнительных расчетов прибыли. В качестве критериального показателя принимается максимум среднегодовой прибыли.

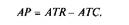

Среднегодовая прибыль (average profits, АР) определяется как разность между среднегодовым доходом (average total revenues, A TR) и среднегодовыми издержками (average total costs, АТС), связанными с реализацией каждого инвестиционного проекта:

В состав среднегодовых издержек входят:

- o заработная плата персонала;

- o издержки на приобретение сырья, полуфабрикатов и вспомогательных материалов;

- o затраты на текущий ремонт и техническое обслуживание оборудования;

- o расчетная среднегодовая амортизация и т. п.

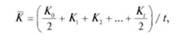

Кроме того, следует учитывать так называемые расчетные издержки, отражающие потери инвестора вследствие долгосрочного связывания капитала. Расчетные издержки определяются как произведение ставки потерь (учетная ставка процента по альтернативному варианту использования капитала) га на среднегодовую стоимость капитала. Среднегодовой связанный капитал определяется по формуле средней геометрической:

где К0 — первоначальная величина инвестируемого капитала на момент старта инвестиционного проекта; /С, — величина капитала на конец первого года реализации проекта, АГ, = АГ0 — А" 0//;? — количество лет реализации проекта; К{ = О (капитал на конец срока реализации проекта полностью амортизирован).

В результате простых преобразований получаем, что величина среднегодового связанного капитала.

Таким образом, расчетные издержки определяются следующим образом:

Поясним проведение сравнительных расчетов по прибыли на примере. Предположим, что инвестор предполагает осуществлять некоторый проект в течение четырех лет. Он должен из двух инвестиционных альтернатив, обеспечивающих выпуск одной и той же продукции, совпадающей по качеству и цене реализации, выбрать вариант, обеспечивающий получение максимальной среднегодовой прибыли. Маркетинговые исследования показали, что максимальный объем сбыта данного вида продукции составляет 120 тыс. шт. в год, а цена реализации единицы продукции составляет 40 руб. Инвестор может приобрести оборудование либо по варианту А, либо по варианту Б. Все исходные данные, необходимые для осуществления сравнительных расчетов, приведены в табл. 6.1.

Таблица 6.1. Исходные данные по проектам, А и Б

Показатель | Проект | |

А | Б | |

Объем инвестиционных затрат, тыс. руб. | ||

Ожидаемый срок службы оборудования, лет. | ||

Объем производства за год, шт. | 80 000. | 90 000. |

Условно-постоянные издержки в год (без амортизации), тыс. руб. | ||

Условно-переменные издержки на единицу продукции, руб. | ||

Кроме указанных в табл. 6.1 условно-переменных и условно-постоянных издержек, необходимо учесть амортизацию оборудования, которая начисляется равномерно исходя из того, что амортизационный период составляет четыре года (норма амортизации 25%). Тогда годовая сумма амортизации равна отношению объема инвестиций (в нашем случаестоимость приобретаемого оборудования) к продолжительности периода эксплуатации. Кроме того, будем считать, что расчетные издержки, отражающие потери от долгосрочного связывания капитала, определяются в размере 25% на средний за четыре года связанный капитал. Используя эту информацию и данные, приведенные в табл. 6.1, осуществим сравнительные расчеты прибыли по проекту (табл. 6.2).

Таблица 6.2. Сравнительные расчеты среднегодовой прибыли по проектам, А и Б, тыс. руб.

Показатель | Проект | |

А | Б | |

Валовой доход. | ||

Издержки: | 3112,5. | |

в том числе. | ||

условно-переменные. | ||

условнопостоянные. | ||

амортизация. | ||

расчетные. | 187,5. | |

Прибыль. | 87,5. | |

Рассмотрим полученные результаты.

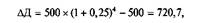

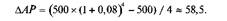

1. Если у инвестора достаточно собственных средств для осуществления более капиталоемкого проекта Б и у него нет возможности дополнительно инвестировать неиспользуемый в случае выбора проекта, А свободный капитал в объеме 500 тыс. руб., то по критерию наибольшей среднегодовой прибыли следует выбрать проект Б. Если у инвестора имеется возможность дополнительно инвестировать временно свободные 500 тыс. руб., например положить указанную сумму в банк сроком на четыре года под 25% годовых, то к концу четвертого года у него образуется дополнительный доход, тыс. руб.:

что эквивалентно дополнительной среднегодовой прибыли в 180,1 тыс. руб. в год. Если эти 180,1 тыс. руб. добавить к прибыли, которую приносит реализация проекта А, то получается, что совместное осуществление проекта, А и дополнительное инвестирование в среднем за год принесет инвестору прибыль равную 267,6 тыс. руб., что превышает величину прибыли, получаемой при реализации проекта Б (267,6 >" 150).

Большое влияние на выбор проекта в данной ситуации оказывает уровень процентной ставки, предлагаемый при дополнительном инвестировании свободных средств. В случае когда дополнительное инвестирование возможно только под 8% годовых, дополнительная среднегодовая прибыль составит, тыс. руб.:

Таким образом, прибыль от реализации проекта, А и дополнительная прибыль составят в сумме 87,5 + 58,5 = 146 тыс. руб., что меньше прибыли, получаемой при реализации проекта Б (146 < 150). Окончательное решение о выборе одного из вариантов для реализации существенно зависит от процентной ставки.

2. Если у инвестора не хватает собственных средств для реализации проекта Б, то либо принимается решение о реализации проекта А, либо необходимо изыскать возможность дополнительного финансирования. Если эти средства будут получены в кредит, то величину прибыли по проекту Б необходимо уменьшить на сумму уплачиваемых процентов и затем сопоставить ее с величиной среднегодовой прибыли, получаемой по проекту А. Возможность реализации проекта Б в значительной степени будет зависеть от величины кредитного процента. Чем он выше, тем меньше шансов на относительное преимущество по критерию среднегодовой прибыли имеет проект Б.

В любом случае все рассматриваемые инвестиционные проекты должны быть приведены в сопоставимый (сравнимый) вид не только по объему инвестиционных затрат, но и по срокам эксплуатации инвестиционного объекта, если они различны. Возможности такого приведения существенно зависят от внешних по отношению к инвестору факторов и условий, прежде всего положения на рынке капиталов.

К числу статических методов инвестиционных расчетов также относятся сравнительные расчеты рентабельности. В отличие от расчетов абсолютных показателей, таких как прибыль и издержки, при расчете рентабельности следует исходить из предположения, что инвестиционные объекты в процессе эксплуатации по-разному связывают первоначальный капитал инвестора.

Рентабельность инвестиций (returns on investments, ROI) характеризует «отдачу», эффективность использования инвестиционных ресурсов. Этот показатель определяется как отношение получаемой среднегодовой прибыли к объему используемого капитала. Этот объем может быть выражен либо величиной авансируемого капитала (в большинстве случаев он равен стоимости приобретаемого инвестиционного объекта), либо величиной среднего связанного капитала за период эксплуатации инвестиционного объекта (расчет его величины рассматривался выше). Поскольку чем больше авансированный капитал, тем больше средний связанный капитал за период эксплуатации, то с формальной точки зрения не имеет значения, какой показатель использовать — рентабельность авансированного или среднего связанного капитала. Оптимальные значения по этим показателям будут указывать на один проект.

Таким образом, в общем случае рентабельность инвестиций рассчитывается по формуле.

Следует учитывать, что инвестиционный проект, обеспечивающий получение максимальной среднегодовой прибыли, может не обладать наибольшей рентабельностью вследствие значительной величины применяемого капитала. Поясним сказанное на уже рассмотренном примере. В качестве объема среднего связанного капитала возьмем среднюю величину капитала за четыре года. С учетом полного возмещения авансированного капитала к концу четвертого года эта величина составит для проекта, А — 750 тыс. руб., для проекта Б — 1000 тыс. руб. Результаты расчетов рентабельности приведены в табл. 3.6, в которой рассмотрены оба способа расчета рентабельности: по отношению к среднему связанному капиталу и авансированному капиталу.

Таблица 6.3. Расчеты рентабельности инвестиций по проектам, А и Б

Показатель | Проект | |

А | Б | |

Среднегодовая прибыль, тыс. руб. | 87,5. | |

Средний связанный капитал, тыс. руб. | 7.10.0. | 1000.0. |

Авансированный капитал, тыс. руб. | 1500,0. | 2000,0. |

Рентабельность инвестиций, %: среднего связанного капитала авансированного капитала. | 11,7 5,8. | 15,0 7,5. |

Данные табл. 6.3 показывают, что тот вариант инвестиционного проекта, для которого выше рентабельность по отношению к среднему связанному капиталу, имеет и более высокий уровень рентабельности по отношению к авансированному капиталу.

Может оказаться, что проект, приносящий большую среднегодовую прибыль, обладает меньшим уровнем рентабельности. Поэтому использование определенного метода сравнительных инвестиционных расчетов для выбора оптимального инвестиционного проекта зависит от того, какую цель преследует инвестор: получить максимальную среднегодовую прибыль или обеспечить максимальную отдачу используемого капитала.

Поскольку в расчетах рентабельности используется среднегодовая прибыль, то корректное использование этого метода требует выполнения одних и тех же предпосылок, что и сравнительные расчеты прибыли. Рассматриваемые инвестиционные альтернативы должны быть сопоставимы по объему инвестиционных затрат и по сроку использования или эксплуатации инвестиционного объекта.

Если рассматриваемые инвестиционные проекты предполагают одинаковый объем авансированного капитала, то осуществление сравнительных расчетов рентабельности не требуется, поскольку тот вариант, для которого будет выше среднегодовая прибыль при равных инвестиционных затратах, и будет обладать более высокой рентабельностью.

Точка безубыточности (break-even point, ВЕР) — это объем реализации продукции (работ, услуг) проекта, при котором валовая выручка от реализации (TR) становится равной валовым издержкам (ГС)1.

Валовая выручка определяется выражением.

где Р — цена продукта; 0_ - объем реализации продукции в натуральных единицах.

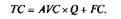

Валовые издержки представляют собой сумму постоянных издержек (ГС) и переменных издержек (УС). Величина переменных издержек может быть выражена как.

где АУС — средние переменные издержки на единицу продукции.

Следовательно, величина валовых издержек может быть рассчитана по следующей формуле:

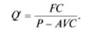

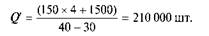

Искомое значение точки безубыточности определяется, исходя из уравнения.

Отсюда следует:

Для того чтобы определить точку безубыточности в денежном выражении, нужно умножить полученную величину (2'на цену единицы продукции Р.

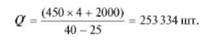

Рассчитаем значение точки безубыточности для примера, рассматриваемого в табл. 6.1 — 6.3. Для проекта А:

Для проекта Б:

Учитывая запланированные объемы реализации (80 000 шт. в год для проекта, А и 90 000 шт. в год для проекта Б), это означает, что по обоим проектам точка безубыточности будет достигнута на третий год их осуществления.

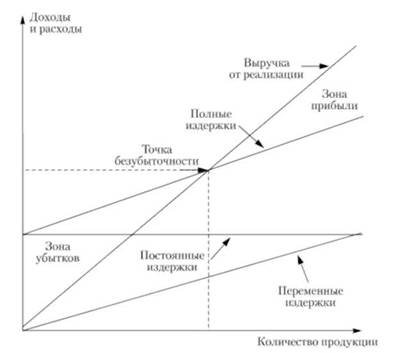

Точка безубыточности может быть найдена графически (рис. 6.4).

Рис. 6.4. Графическая интерпретация точки безубыточности.

Период возврата (срок окупаемости) инвестиционного проекта (payback period, РР) определяет календарный промежуток времени от момента первоначального вложения капитала в инвестиционный проект до момента времени, когда нарастающий итог суммарного чистого дохода (чистого денежного потока) становится равным 0. При использовании среднегодовых показателей.

Срок окупаемости может быть охарактеризован как период времени, необходимый для покрытия средств, первоначально инвестированных в проект. Это время, которое необходимо для того, чтобы денежный поток проекта покрыл первоначальные затраты.

Инвестиционное предложение рассматривается, если его срок окупаемости меньше максимально допустимого инвестором количества лет.

Характеризуя показатель «срок окупаемости», следует отметить, что он может быть использован для оценки не только эффективности инвестиций, но и уровня инвестиционных рисков. Чем более коротким является срок окупаемости, тем менее рискованны инвестиции в проект.

В качестве критерия оценки инвестиционных проектов срок окупаемости имеет несколько серьезных недостатков:

- 1. Срок окупаемости рассчитывается простым сложением будущих денежных потоков, не учитывая эффект временной стоимости денег и не применяя метод дисконтирования будущих денежных потоков.

- 2. Правило возврата также не принимает во внимание степени риска, присущей конкретному проекту.

- 3. Главная проблема правила срока окупаемости связана с определением действительного момента возврата вложенных средств. Рассчитывая период возврата чисто арифметическим путем, мы полностью игнорируем периодичность денежных поступлений, а также не принимаем во внимание денежные потоки после расчетного момента возврата.

Пример 6.8. Рассмотрим два проекта — А и Б, которые приносят чистые денежные потоки планируемых инвестиций.

Год | Поток, тыс. руб. | |

Проект А | Проект Б | |

— 250. | — 250. | |

Период возврата для четырехлетнего проекта составит 2,5 года, а для двухлетнего — 1,75 года. При условии отсечения инвестиционных проектов с периодом возврата не более двух лет долгосрочный проект будет отвергнут, а краткосрочный — принят к исполнению. Однако за весь период проект, А приносит инвестору на 100 тыс. руб. больше чистого дохода, чем проект Б (А -150 тыс. руб., Б — 50 тыс. руб.). Таким образом, возможен отказ от более выгодного варианта инвестирования.

Игнорируя денежные потоки за пределами срока окупаемости, мы можем отвергать прибыльные долгосрочные проекты. Обычно использование в качестве оценки срока окупаемости склоняет нас к краткосрочным инвестиционным проектам.

Несмотря на эти недостатки, срок окупаемости часто используется в качестве критерия при принятии относительно простых решений вследствие своей простоты, стимулирования высокой ликвидности компании и игнорирования повышенного риска более отдаленных по времени денежных потоков.

Основным недостатком статических инвестиционных расчетов является то, что среднегодовые показатели не отражают динамики доходов и расходов инвестора, которые могут иметь место в процессе реализации инвестиционного проекта в течение всего срока его эксплуатации или использования. Происходящие изменения можно учесть только в процессе динамических инвестиционных расчетов.