Анализ положения организации на рынке ценных бумаг

Эффективность инвестиций сравнивается с экономической рентабельностью организации (чистая прибыль / итог баланса). Если рентабельность инвестиций превышает экономическую рентабельность, то проект признается эффективным. Если рентабельность инвестиций меньше экономической рентабельности, то от проекта следует отказаться и вложить денежные средства в собственное производство, которое обеспечит… Читать ещё >

Анализ положения организации на рынке ценных бумаг (реферат, курсовая, диплом, контрольная)

Данный вид анализа делается только организациями — эмитентами ценных бумаг.

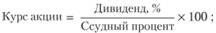

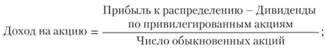

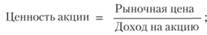

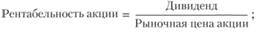

Положение АО на рынке ценных бумаг характеризуется следующими показателями:

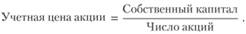

Факторная модель фирмы «Дюпон» :

где РСК — рентабельность собственного капитала; РАК — рентабельность авансированного капитала; КФЗ — коэффициент финансовой зависимости;

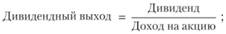

Доходность акции (Д):

где Р1 - цена продажи акции; Р0 - цена покупки акции; d — дивиденд.

Анализируемая организация представляет собой закрытое акционерное общество, поэтому приведенный выше вид анализа в ней не производится.

Анализ возможности банкротства организации

Внешними признаками банкротства являются:

- — неспособность организации погашать долговые обязательства в течение трех месяцев со дня наступления срока их погашения;

- — неудовлетворительная структура баланса;

- — размеры требований к должнику — юридическому лицу составляют не менее 100 000 руб., к должнику — физическому лицу — не менее 10 000 руб.

Для определения неудовлетворительной структуры баланса используются два критерия:

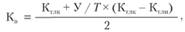

Структура баланса считается неудовлетворительной, если коэффициент текущей ликвидности меньше 2, а коэффициент обеспеченности собственными средствами меньше 0,1. Если хотя бы по одному критерию результаты не соответствуют нормативным, то структура баланса считается неудовлетворительной. Для проверки способности предприятия восстановить свою платежеспособность рассчитывается коэффициент восстановления платежеспособности со сроком на 6 мес. — Кв.

где Ктлк — значение коэффициента текущей ликвидности в конце отчетного периода; Ктлн — значение коэффициента текущей ликвидности в начале отчетного периода; Т — продолжительность отчетного периода в мес.; У — период восстановления (утраты) платежеспособности.

Если коэффициент восстановления платежеспособности меньше 1, это значит, что у предприятия нет реальной возможности восстановить платежеспособность.

При удовлетворительной структуре баланса для проверки устойчивости финансового положения рассчитывается коэффициент утраты платежеспособности на срок 3 мес. Он рассчитывается по той же формуле, что и коэффициент восстановления платежеспособности, но вместо срока в 6 мес. берется срок в 3 мес. Если значение этого коэффициента менее 1, то это значит, что предприятие в ближайшее время сможет выполнить свои обязательства перед кредиторами.

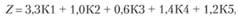

Для прогнозирования возможного банкротства предприятия используется Z-счет Альтмана (Z).

где.

Таблица 15.13.

Показатели степени вероятности банкротства

Значение Z-счета. | Вероятность банкротства. |

1,8 и меньше. | Очень высокая. |

от 1,8 до 2,7. | Высокая. |

от 2,71 до 2,9. | Существует возможность. |

от 2,91 и выше. | Очень низкая. |

По расчетам российских экономистов, критическое значение индекса Z равно 2,675. Если Z > 2,675, то финансовое положение предприятия достаточно устойчиво. Если Z < 2,675, то возможно банкротство предприятия (табл. 15.13).

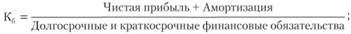

Для оценки платежеспособности предприятия можно воспользоваться коэффициентом Бивера (Кб):

В зависимости от величины коэффициента предприятия делятся на три группы:

- 1 группа: 0,17 < Кб < 0,45 — платежеспособные;

- 2 группа: Кб > 0,45 — высоко платежеспособные;

- 3 группа: Кб < 0,17 — высоко рисковые (с риском потерять платежеспособность в ближайшие 1−2 года.

Если произвести расчеты по ЗАО «Темп», то можно сделать вывод, что структура баланса является неудовлетворительной. У предприятия нет возможности восстановить ее в ближайшие 6 мес., вероятность банкротства очень велика.

Федеральная служба по финансовому оздоровлению и банкротству (ФСФО России) для проведения финансового анализа утвердила приказом от 23 января 2001 г. № 16.

Методические указания по проведению анализа финансового состояния организаций. Для проведения анализа рекомендовано использовать пять групп показателей.

- 1. Общие показатели.

- 2. Показатели платежеспособности и финансовой устойчивости.

- 3. Показатели эффективности использования оборотного капитала (деловой активности), доходности и финансового результата (рентабельности).

- 4. Показатели эффективности использования внеоборотного капитала и инвестиционной активности организации.

- 5. Показатели исполнения обязательств перед бюджетом и государственными внебюджетными фондами.

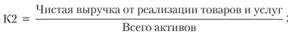

Общие показатели включают три коэффициента — К1, К2 и К3:

К1 — среднемесячная выручка, рассчитываемая как отношение валовой выручки организации по оплате, полученной ею за отчетный период, к количеству месяцев в отчетном периоде. Валовая выручка включает НДС, акцизы и другие обязательные платежи. Среднемесячную выручку сравнивают с аналогичным показателем других организаций и из этого делают вывод о масштабе бизнеса организации;

К2 — доля денежных средств в выручке, определяемая как отношение выручки организации, полученной в денежной форме, к общему объему выручки от реализации по оплате. Этот показатель отражает уровень бартерных (зачетных) операций, ликвидность продукции организации, уровень менеджмента и эффективность работы маркетингового подразделения организации;

К3 — среднесписочная численность работников.

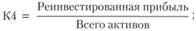

Показатели платежеспособности и финансовой устойчивости состоят из десяти коэффициентов — К4-К13:

К4 — общая платежеспособность организации, определяемая частным от деления суммы заемных средств (стр. 690 + стр. 590) на среднемесячную выручку (К1). Этот показатель характеризует возможное погашение задолженности организации перед ее кредиторами;

К5 — коэффициент задолженности по кредитам банков и займам, рассчитываемый как частное от деления суммы долгосрочных пассивов и краткосрочных кредитов банков и займов (стр. 590 + стр. 610) на среднемесячную выручку (К1);

К6 — коэффициент задолженности другим организациям, равный частному от деления суммы обязательств по строкам «Поставщики и подрядчики», «Векселя к уплате», «Задолженность перед дочерними и зависимыми обществами», «Авансы полученные» и «Прочие кредиторы» (стр. 621 + стр. 622 + стр. 523 + стр. 627 + стр. 628) на среднемесячную выручку (К1);

К7 — коэффициент задолженности фискальной системе, определяемый как частное от деления суммы обязательств по строкам «Задолженность перед государственными внебюджетными фондами» и «Задолженность перед бюджетом» (стр. 625 + стр. 626) на среднемесячную выручку (К1);

К8 — коэффициент внутреннего долга, равный частному от деления суммы обязательств по строкам «Задолженность перед персоналом организации», «Задолженность участникам (учредителям) по выплате доходов», «Доходы будущих периодов», «Резервы предстоящих расходов и платежей», «Прочие краткосрочные обязательства» (стр. 624 + стр. 630 + стр. 640 + стр. 650 + стр. 660) на среднемесячную выручку (К1). Коэффициенты К4, К5, Кб, К7 и К8 являются показателями оборачиваемости обязательств организации;

К9 — степень платежеспособности по текущим обязательствам организации, определяемая отношением текущих заемных средств или краткосрочных обязательств (стр. 690) к среднемесячной выручке (К1);

К10 — коэффициент покрытия текущих обязательств оборотными активами, рассчитываемый как отношение стоимости всех оборотных средств (стр. 290) к текущим обязательствам организации (стр. 690);

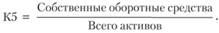

?11 — собственный капитал в обороте (собственные оборотные средства), равный разности между собственным капиталом (стр. 490) и внеоборотными активами (стр. 190);

К 12 — доля собственного капитала в оборотных средствах (коэффициент обеспеченности собственными оборотными средствами), определяемый как отношение собственных оборотных средств (стр. 490 — стр. 190) ко всей величине оборотных средств (стр. 290);

К13 — коэффициент автономии (финансовой независимости), равный отношению стоимости капитала и резервов организации, очищенных от убытков (стр. 490), к сумме средств организации в виде оборотных и внеоборотных активов (стр. 190 + стр. 290) .

Показатели эффективности использования оборотного капитала (деловой активности), доходности и финансового результата (рентабельности) включают шесть коэффициентов — К14-К19.

К14 — коэффициент обеспеченности оборотными средствами, определяемый делением оборотных активов организации (стр. 290) на среднемесячную выручку (К1) и характеризующий оборачиваемость оборотных средств;

К15 — коэффициент оборотных средств в производстве, рассчитываемый как отношение стоимости оборотных средств в производстве (стр. 210 + стр. 220) к среднемесячной выручке (К1). Он характеризует оборачиваемость товарно-материальных запасов организации;

К16 — коэффициент оборотных средств в расчетах, равный отношению стоимости оборотных средств за вычетом оборотных средств в производстве (стр. 290 — стр. 210 — стр. 220 + стр. 215) к среднемесячной выручке (К1). Он характеризует оборачиваемость оборотных активов, не участвующих в производстве, ликвидность продукции организации, эффективность кредитной политики организации;

К17 — рентабельность оборотного капитала организации, рассчитываемая как отношение чистой прибыли к сумме оборотных средств (стр. 290);

К18 — рентабельность продаж, равная частному от деления прибыли от реализации продукции на выручку организации;

К19 — среднемесячная выработка на одного работника, равная частному от деления среднемесячной выручки (К1) на среднесписочную численность работников.

Показатели эффективности использования внеоборотного капитала и инвестиционной активности организации представляют собой два коэффициента — К20 и К21.

К20 — фондоотдача, определяемая как отношение среднемесячной выручки (К1) и стоимости внеоборотного капитала (стр. 190), и характеризующая эффективность использования внеоборотного капитала. Ее сравнивают со среднеотраслевыми показателями фондоотдачи;

К21 — коэффициент инвестиционной активности, рассчитываемый как частное от деления суммы стоимости внеоборотных активов в виде незавершенного строительства, доходных вложений в материальные ценности и долгосрочных финансовых вложений (стр. 130 + стр. 135 + стр. 140) на общую стоимость внеоборотных активов (стр. 190).

Показатели исполнения обязательств перед бюджетом и государственными внебюджетными фондами включают пять коэффициентов — К22-К26.

К22 — коэффициент исполнения текущих обязательств перед федеральным бюджетом;

К23 — коэффициент исполнения текущих обязательств перед бюджетом субъекта РФ;

К24 — коэффициент исполнения текущих обязательств перед местным бюджетом;

К25 — коэффициент исполнения текущих обязательств перед государственными внебюджетными фондами;

К26 — коэффициент исполнения текущих обязательств перед Пенсионным фондом РФ.

Эти коэффициенты определяются отношением величины уплаченных налогов (взносов) к величине начисленных налогов (взносов) за тот же отчетный период. Все эти коэффициенты отражают состояние расчетов с бюджетами соответствующих уровней и характеризуют платежную дисциплину организации.

Для оценки возможности банкротства организации можно использовать двухфакторную модель Альтмана:

Z= -0,3877 + (-1,0736)? КТЛ + 0,0579? ЗС / П, где КТЛ — Коэффициент текущей ликвидности = Оборотные активы (стр. 290)/ Краткосрочные пассивы (стр. 690; ЗС / П = Заемные средства (стр. 590 + стр. 690) / Общие пассивы (стр. 700).

Если Z < 0, то вероятность банкротства в течение года не превышает 50%, при Z > 0 — больше 50%, при Z = 0 — равна 50%.

Оценка возможности банкротства при использовании метода рейтинговой оценки финансового состояния организации Р. С. Сайфулина и Г. Г. Кадырова осуществляется по формуле.

? = 2? Коб + 0,1? Клик + 0,08? Кинт + 0,45 х Кмен + Кпр, где Коб — коэффициент обеспеченности собственными средствами; Клик — коэффициент текущей ликвидности; Кинт — интенсивность оборота авансированного капитала (объем реализованной продукции / авансированный капитал); Кмен — коэффициент менеджмента (отношение прибыли от реализации продукции к выручке от реализации продукции); Кпр — рентабельность собственного капитала (отношение прибыли до налогообложения к собственному капиталу).

Нормативное значение R = 1. Если R больше или равно единице, то это означает улучшение финансового состояния организации, при R < 1 — ухудшение.

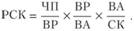

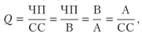

Для оценки возможности банкротства организации можно воспользоваться формулой Du Pont:

где ЧП — чистая прибыль; В — выручка от реализации продукции; А — сумма активов; СС — собственный капитал; ЧП / СС — рентабельность собственного капитала; ЧП / В — рентабельность продаж; В / А — оборачиваемость активов; А / СС — коэффициент финансовой зависимости; Q — норма дисконтирования (цена капитала).

Если рентабельность собственного капитала больше или равна Q, то возможность банкротства отсутствует, если меньше Q — то такая возможность существует.

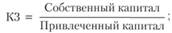

Оценить возможность банкротства можно с помощью дискриминантной модели Лиса:

Z= 0,063 X1 + 0,092 Х2 + 0,057 ХЗ + 0,001 Х4,.

где:

X1 = Чистый оборотный капитал (стр. 290 — стр. 690) / Итог баланса (стр. 300);

Х2 = Прибыль от реализации продукции / Итог баланса;

Х3 = Нераспределенная прибыль / Итог баланса;

Х4 = Собственный капитал / Заемный капитал (стр. 590 + стр. 690) .

Предельное значение Z = 0,037. Если Z больше 0,037, то возможность банкротства отсутствует, при Z < 0,037 такая возможность сохраняется.

При оценке возможности банкротства используется также четырехфакторная модель угрозы банкротства Тоффлера:

Z = 0,53X1 + 0,13X2 + 0,18X3 + 0,16X4,.

где:

X1 = Прибыль от реализации продукции / Краткосрочные обязательства (стр. 690);

Х2 = Оборотные активы (стр. 290) / Итог баланса (стр. 700);

Х3 = Краткосрочные обязательства (стр. 690) / Итог баланса (стр. 300);

Х4 = Выручка от реализации продукции / Итог баланса (стр. 300).

При Z < 0,3 — возможность банкротства отсутствует. При Z > 0,2 — банкротство более чем вероятно.

Основы инвестиционного анализа

Коммерческая организация составляет бюджет капиталовложений, который представляет схему предполагаемого инвестирования в основные средства. В его основе лежит анализ инвестиционных проектов и выбор наиболее приемлемого из них.

Различают простые и дисконтированные методы инвестиционного анализа. Простые методы оценки эффективности инвестиций предполагают расчет следующих показателей:

1) срок окупаемости капитальных вложений (Т), лет:

где К — капитальные вложения; П — среднегодовая прибыль, полученная от капиталовложений;

2) рентабельность капиталовложений (R):

3) минимум приведенных затрат (З):

З = С + Ен х К, где Ен — нормативный коэффициент эффективности капиталовложений.

В соответствии с этими показателями инвестиционный проект считается эффективным, если срок его окупаемости не превышает нормативный, рентабельность инвестиций больше нормативной. По минимуму приведенных затрат производится выбор наиболее эффективного проекта.

Основным недостатком перечисленных выше показателей является игнорирование при их расчете фактора времени, который при инвестировании играет решающую роль.

Дисконтированные методы отражают фактор времени.

В международной и российской практике используются следующие показатели:

1) NPV — чистая текущая стоимость, определяемая как разность между дисконтированными денежными потоками от инвестиций и капитальными вложениями:

где Рt — денежные потоки по годам; r — ставка дисконтирования; t — порядковый номер года.

Если сумма дисконтированных денежных потоков превышает инвестиции, т. е. NPV > 0, то проект является эффективным. При NPV = 0 проект не приносит ни прибыли, ни убытка. При NPV < 0 проект считается неэффективным, так как сумма дисконтированных денежных потоков меньше суммы инвестиций;

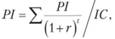

2) PI — рентабельность инвестиций:

где IC — инвестиции.

Если сумма дисконтированных денежных потоков больше 1, то проект считается эффективным. Если она меньше 1 — неэффективным. При рентабельности инвестиций, равной 1, проект не приносит ни прибыли, ни убытка;

- 3) Внутренняя норма доходности проекта (IRR) — это такое значение ставки дисконтирования, при которой NPV = 0. Внутренняя норма доходности сравнивается с ценой капитала (WACC), которая показывает, во что обходится организации привлечение всех источников финансирования. Если внутренняя норма доходности больше цены капитала, то проект является эффективным. При IRR < WACC проект следует отклонить;

- 4) Срок окупаемости инвестиций (РР) — это минимальное количество лет, при котором сумма дисконтированных денежных потоков превысит сумму инвестиций;

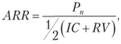

- 5) Эффективность инвестиций (ARR):

где Рп - средняя величина денежных потоков; RV — остаточная, или ликвидационная, стоимость.

Эффективность инвестиций сравнивается с экономической рентабельностью организации (чистая прибыль / итог баланса). Если рентабельность инвестиций превышает экономическую рентабельность, то проект признается эффективным. Если рентабельность инвестиций меньше экономической рентабельности, то от проекта следует отказаться и вложить денежные средства в собственное производство, которое обеспечит более высокую рентабельность инвестиций.