Методы расчетов, используемые в международной торговле

Гарантия платежа по чеку — дополнение к ответственности, возлагаемой законом на чекодателя и индоссанта чека в случае его неоплаты, платеж по чеку может быть гарантирован на всю сумму или ее часть любым другим лицом, кроме плательщика по чеку. Такая гарантия обычно выражается словами «гарантирован», «аваль», «считать за аваль», другими равнозначными словами и сопровождается подписью лица… Читать ещё >

Методы расчетов, используемые в международной торговле (реферат, курсовая, диплом, контрольная)

Как уже отмечалось, существуют различные методы расчетов между экспортером и импортером, каждый из которых имеет свои особенности. Рассмотрим эти особенности подробнее.

Чеки

Платеж посредством чеков

Чек (Cheque) — это вид цепной бумаги, денежный документ, строго установленной законом формы, содержащий приказ (в письменной форме) владельца счета (чекодателя — Drawer-трассанта) банку чекодателя (DrawceBank — банку трассанта) о выплате держателю чека означенной в нем суммы денег по предъявлении или в течение срока, установленного законодательством (приказ платить сумму бенефициару чека или конкретному лицу, представляющему бенефициара (Payee-Beneficiary — получателю)).

Большинство стран в нормах, регулирующих чековое обращение, руководствуются Женевской конвенцией, устанавливающей Единообразный закон о чеках 1931 г. Англия, США и ряд других стран придерживаются принципов английского Закона о переводных векселях 1882 г., в соответствии с которым чек рассматривается как переводной вексель на банк с платежом по предъявлении.

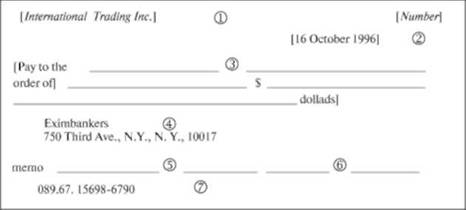

Существуют определенные требования к форме чеков. В соответствии с Женевской конвенцией чек должен содержать ряд необходимых, определенных законодательством реквизитов, отсутствие которых может привести к признанию его недействительным и не подлежащим оплате (рис. 3.1).

Рис. 3.1. Основные обязательные реквизиты чеков:

I — фирма-плательщик, выписавшая чек (чекодатель); 2 — дата; 3 — наименование лица (фирмы), которому производится платеж (чекодержатель); 4 — наименование банка, в котором чекодатель держит свой счет и который произведет оплату чека; 5 — для заметок (к примеру, платеж по контракту № …); 6 — подпись чекодателя (или его уполномоченного лица); 7 — номер счета чекодателя в банке В соответствии со ст. 878 ГК РФ чек должен содержать: наименование «чек» (чековая метка), включенное в текст чека и написанное на том же языке, что и текст чека («Платите против этого чека…»); чековый приказ, т. е. не обусловленное никакими оговорками предложение чекодателя плательщику произвести уплату определенной денежной суммы предъявителю чека или лицу, указанному на чеке в качестве получателя, либо его приказу («Платите против этого чека пятьдесят млн рублей XXX или его приказу…»); чековый приказ должен быть безусловным, т. е. чекодатель не должен связывать платеж с предъявлением держателем чека каких-либо документов либо выполнением каких-либо обязательств под угрозой признания чека недействительным; наименование плательщика (необходимо также указание счета, с которого будет производиться платеж, плательщиком по чеку может быть только банк или приравненное к нему кредитное учреждение); валюту платежа; сумму чека; дату и место составления чека; подпись чекодателя.

Чек может выступать в качестве платежного средства. Однако долг чекодателя остается в полной силе до момента оплаты чека банком наличными средствами или зачисления суммы чека на текущий счет предъявителя.

Чек не является элементом кредитования и подлежит оплате, как уже отмечалось, по предъявлении, поэтому срок его обращения ограничен. Если выдача чека и его оплата происходят в одной стране, то срок его обращения, как правило, ограничен 8 днями, в разных странах — 20, в случае осуществления оплаты в другой части света — 70 днями.

Оплаченный чек с подписью предъявителя служит для банка распиской в выплате указанной в чеке суммы и подтверждением правильности совершаемой операции. Чекодатель в момент выписки чека или предъявления его в банк должен иметь требования на банк (денежные средства на счете), т. е. чек должен быть «покрытым». За выдачу чека без покрытия законодательства многих стран предусматривают уголовные санкции. Отказ в оплате чека (из-за отсутствия средств на счете чекодателя) должен быть удостоверен протестом.

Для того чтобы чек стал надежным способом обеспечения платежа, уплата по нему должна быть гарантирована третьим лицом (авалистом) путем соответствующей надписи на самом чеке или на прикрепленном к нему листе (аллонже). Такими авалистами могут быть сами банки.

Виды чеков

Предъявительский чек выписывается на предъявителя, его передача и обращение происходят как у наличных денег (чеки содержат пометки «Платите предъявителю сего чека», а также могут быть выписаны вообще без указания получателя). Предъявительскими также являются чеки, выписанные в пользу определенного лица, но с пометкой «или на предъявителя» или равнозначной пометкой (альтернативные чеки).

Именной чек выписывается на определенное имя с оговоркой «не приказу» или равнозначной оговоркой и не может передаваться обычным порядком другому лицу (например, оговоркой «Платите г-ну Петрову, не приказу» или «Платите только г-ну Петрову» запрещается дальнейшая передача чека по индоссаменту другому лицу).

Ордерный чек выписывается в пользу определенного лица с оговоркой «или его приказу» или без таковой (например, «Платите приказу Петрова», «Платите Петрову или его приказу», «Платите Петрову»). Ордерный чек может быть передан новому владельцу при наличии индоссамента, т. е. передаточной надписи на оборотной стороне. Ордерный чек — наиболее удобный и распространенный вид чека, так как передается более простым, нежели именной чек, способом и в то же время гарантирует, что им не сможет воспользоваться случайное лицо.

Дорожный чек — обязательство компании выплатить указанную в чеке сумму владельцу, образец подписи которого проставляется на чеке в момент продажи. Оплата чека производится в иностранных банках (компаниях) против повторной подписи держателя чека. Следует, однако, различать компании, выдавшие (эмитировавшие) чек, от одноименных банков, в которых последние могут быть приняты к оплате. Так, эмитентом чека может являться, к примеру, American Express или Citi Corporation, но American Express Bank Ltd. и Citibank не имеют к этому отношения. Более того, обязательства компании-эмитента не являются обязательствами банка. Дорожный чек не может гарантировать, что им не воспользуется случайное лицо.

В международной торговле расчеты чеками не приняты. Они характерны скорее в секторе услуг (чаще всего применяются в туристических компаниях и гостиницах). Эмитенты чеков выдают специальные разрешения компаниям для приема и работы с чеками. По российскому валютному законодательству использование чеков во внешнеторговых отношениях напрямую запрещено.

По способу оплаты чеки можно подразделить на расчетные и кроссированные.

В процессе чекового обращения может возникать потребность ограничить способы оплаты чека, для этого в его текст вносят специальные отметки. На лицевой стороне чека, обычно по диагонали, проставляют «только для расчетов», «расчетный», «с оплатой на счет» или аналогичные им пометки.

Кроссированные чеки — это чеки, перечеркнутые с лицевой стороны двумя косыми или поперечными линиями. Цель кроссирования — снизить риск ошибочной выплаты по чеку не тому лицу путем ограничения круга возможных держателей чека, имеющих право предъявлять их к оплате, только банковскими учреждениями.

Различают общее и специальное кроссирование. Общее кроссирование (чек перечеркнут двумя косыми чертами) означает обязанность банка-плательщика оплатить сумму чека только зачислением ее на счет держателя чека у данного банка, если таковой имеется, либо переводом ее по указанию держателя чека другому банку, где держатель имеет счет. Специальное кроссирование отличается от общего только тем, что между двумя поперечными линиями на чеке вписано наименование банка, которому банк-плательщик должен перевести сумму чека.

Банковский чек — чек, выставленный банком на банк. Различают авизованные и неавизованные банковские чеки. Первые обычно содержат в тексте указание на то, как банк-плательщик может получить покрытие по чеку (например, «в оплату дебетуйте суммой чека наш у вас счет № …»), либо банк-чекодатель отдельным письмом (авизо) направляет банку-плательщику покрытие (кредитовое авизо) или уведомление о том, куда, в какой банк это покрытие поставлено. Авизованные банковские чеки могут заменять собой банковские переводы. Неавизованные чеки для получения платежа по ним нуждаются в инкассации, т. е. представлении для оплаты указанному на чеке банку-плательщику непосредственно или через другой банк.

Для расчетов с фирмами США могут использоваться сертифицированные банком чеки (certified cheque). Такие чеки являются одним из способов удостоверения надежности плательщика.

Российское чековое законодательство, так же как и Единообразный закон о чеках, утвержденный Женевской конвенцией 1931 г., не признает акцепта чека плательщиком. Учиненная на чеке надпись об акцепте считается ненаписанной. Чековые законы в ряде стран допускают акцепт чека банком-плательщиком, который, как правило, играет роль удостоверения банком-плательщиком наличия покрытия по данному чеку, а иногда и обязанность банка, акцептовавшего чек, блокировать это покрытие до момента платежа по чеку или истечения срока его предъявления к платежу.

Сертификацией банк удостоверяет на чеке подпись, наличие на счете плательщика средств в банке и выписанную сумму, которую он обязуется уплатить по предъявлении чека.

Коммерческий чек отличается от других чеков тем, что принимается только на инкассо (в отличие от дорожных чеков) от бенефициара и передаче не подлежит. Коммерческий чек включает следующие обязательные реквизиты:

- • наименование эмитента (банк, компания, частное лицо);

- • наименование банка-плательщика (т.е. банка, на который выставляется чек и который будет его оплачивать);

- • имя или название бенефициара (получателя средств по чеку — им может являться физическое или юридическое лицо, в пользу которого выписан чек);

- • сумму к оплате;

- • валюту платежа.

На оборотной стороне чека клиент пишет индоссамент в следующей форме: «Рау to the order of Bank… Moscow…» — и ставит свою подпись, тем самым поручая иностранному банку произвести платеж по приказу банка. Коммерческие чеки имеют ограниченный срок действия. Если на чеке не обозначен срок, он обычно действует не более 6 месяцев. Часто встречаются чеки со сроком действия 90 дней, 45 дней, очень редко один год. Дли успешной оплаты принимаемые чеки должны иметь срок действия, до истечения которого осталось не менее двух недель.

При приеме от клиента чека на инкассо с него берется залог в размере: 20—30 долл. при совпадении валюты, в которой выписан чек, с валютой страны банка-плательщика; 50—75 долл. при несовпадении этих валют. Залог взимается с каждого чека, предъявленного к оплате. Различие в сумме залога (30 и 75 долл.) обусловлено существованием двух форм оплаты чеков, которые практикуются в иностранных банках — cash и collection. При оплате cash иностранный банк немедленно (имеется в виду 3, 6 и 14 банковских дней) зачисляет всю требуемую сумму в покрытие отправленных ему чеков, а затем проверяет возможности платежа, связываясь с банками-плательщиками, на которые выписаны чеки. При оплате collection иностранный банк кредитует счет банка только после всевозможных проверок, что гарантирует окончательное зачисление. В США право регресса сохраняется от семи до 30 лет в зависимости от штата, в котором находится банк, осуществляющий платеж.

Оплата cash осуществляется без взимания комиссии с банка. При принятии чеков от клиентов для направления их в иностранные банки-корреспонденты на инкассо, как правило в одну отправку, включается такое число чеков, чтобы комиссия банка (ее размер от номинала чека) окупила расходы на отправку чеков и принесла доход.

Первичными документами при приеме коммерческого чека являются два заявления от клиента: о приеме на инкассо коммерческого чека и об открытии специального залогового счета.

Для заявления клиента с просьбой принять на инкассо коммерческий чек (от частного лица) разработан специальный бланк, содержащий некоторые сведения о клиенте и определенные реквизиты чека (паспортные данные и подпись клиента, наименование банка, сумму и валюту платежа). Клиент заполняет специальное заявление с просьбой открыть на него специальный залоговый счет. Если клиент имеет текущий счет и его сальдо позволяет списать залог, то подобная операция совершается. Если сальдо не позволяет списать сумму залога или лицо не имеет текущего счета в банке, то сумма залога вносится наличными и проводится через кассу. Настоящая процедура характерна для зарубежной банковской практики. В России для приема чека на инкассо не требуется открытия залоговых счетов.

Чек как оборотный документ

Чек относится к категории оборотных документов, т. е. для передачи прав по чеку другому лицу нет необходимости прибегать к цессии. Вес права по чеку, как было упомянуто, могут быть переданы посредством передаточной надписи — индоссамента, проставляемого на оборотной стороне чека или на присоединенном к чеку дополнительном листе (аллонже).

Оформленный индоссаментом чек должен быть вручен индоссатом (лицом, которому чек принадлежал ранее и которое проставило на нем свой индоссамент) индоссатору (новому владельцу чека). Индоссамент может быть:

- • именным — содержит наименование лица, которому должен быть оплачен чек: «Платите фирме XXX…» ;

- • ордерным — рядом с указанием лица, которому оплачивается чек, содержит приписку «или его приказу» либо содержит формулировку «Платить приказу…» ;

- • бланковым — состоит из одной подписи последнего законного держателя чека или подписи, сопровождаемой указанием на то, что чек оплачивается любому его владельцу. Лицо, ставшее обладателем чека по бланковому индоссаменту, может передать его другому лицу простым вручением, посредством бланкового индоссамента либо проставить ордерный или именной индоссамент;

- • перепоручительным — содержит слова «на инкассо», «валюта к получению», «в депозит», «как доверенному» или равнозначные им.

Международная банковская практика выработала универсальный текст перепоручительного чекового индоссамента, когда вместо указания в индоссаменте наименования банка, которому поручается инкассация с добавлением вышеуказанных слов, проставляется штамп следующего вида:

Pay to the order of any Bank, Banker or Trust Company. Prior endorsements guaranteed.

Платите приказу любого банка, банкира или траст-компании. Предыдущие индоссаменты гарантируются.

Негоциация чека (negotiation) — всегда с правом регресса и может быть осуществлена любым банком, который согласен провести эту операцию. Такой банк выдает аванс бенефициару и направляет негоциируемый чек в банк трассанта (Drawee Bank) для платежа. В случае неплатежа бенефициар должен возвратить (refund) негоциирующему банку сумму полученного аванса.

Гарантия платежа по чеку — дополнение к ответственности, возлагаемой законом на чекодателя и индоссанта чека в случае его неоплаты, платеж по чеку может быть гарантирован на всю сумму или ее часть любым другим лицом, кроме плательщика по чеку. Такая гарантия обычно выражается словами «гарантирован», «аваль», «считать за аваль», другими равнозначными словами и сопровождается подписью лица (авалиста), принявшего на себя ответственность за платеж. Причем лицу, подписывающемуся в качестве гаранта, можно, но не обязательно указывать, за кого оно дает гарантию. При отсутствии такого указания гарантия считается данной за чекодателя. Ответственность гаранта (авалиста) по чеку является акцессорной, т. е. придаточной, неосновной. По российскому законодательству аваль регулируется теми же положениями, что и поручительство, а значит, может быть определен как чековое поручительство.

Согласно такому положению гарант может ограничить свою ответственность лишь частью суммы чека или указать, что его гарантия действует только до определенного срока. Оплатив чек, гарант приобретает по нему права требования против стороны, за которую он дал гарантию, и против тех сторон, которые ответственны перед последней; к гаранту нельзя предъявлять требования по чеку до того, как наступила ответственность по чеку у лица, за которое он дал гарантию.

Платежи посредством чеков можно отнести к сравнительно медленным методам расчетов, поскольку получатель платежа должен ожидать того, что данный чек вернется в банк трассанта для клиринга до того, как будет кредитован его собственный счет. Экспортер должен выдать своему банку распоряжение для инкассирования этого платежа. В международной торговле чеки обязательно высылаются для инкассирования.

Процесс инкассирования: инопокупатель выписывает чек в пользу российского экспортера и направляет его по почте; экспортер представляет этот чек в свой банк в России; банк отсылает чек в банк покупателя, который затем выплачивает сумму по чеку и дебетует своего клиента, т. е. счет получателя; после получения платежа из банка покупателя российский банк выплачивает деньги экспортеру (или кредитует его счет), вычтя плату за инкассо и почтово-телеграфные расходы.

В международной торговле оплата долгов посредством чека может оказаться недостаточно привлекательной по следующим причинам:

- • экспортер должен обратиться в свой банк с распоряжением об инкассировании платежей, за что взимается определенная плата;

- • чек может противоречить внутреннему валютному законодательству и положениям о валютном регулировании в стране покупателя, поэтому расчеты могут быть задержаны до получения необходимого разрешения властей на осуществление платежа;

- • может произойти утеря чека при пересылке почтой;

- • чек может оказаться «непокрытым», а следовательно, не будет оплачен после предъявления.

Применяемые термины.

Draft — тратта; переводной вексель.

Draw — выписывать (платежный документ, вексель и т. п.).

Draw a check— выписывать чек.

Draw check on bank for collection & payment — выписывать чек на банк для инкассации и платежа.

Drawee — плательщик (лицо, на которое выставляется инкассо, тратта); трассат (лицо, на которое выписана тратта и которое обязано платить по тратте).

Drawer — трассант (лицо, выписывающее тратту и приказывающее трассату (Drawee) заплатить ремитенту (Payee).

Payee — получатель денежной суммы по долговому или иному имущественному обязательству; получатель платежа; ремитент (лицо, получающее от трассата сумму платежа по тратте).

Paying bank — банк — держатель счета, с которого чековые платежи инкассируются и затем перечисляются в банк получателя.

Paying cashier — кассир расходной кассы.