Неналоговые доходы бюджетов

Другие неналоговые доходы бюджетной системы по итогам 2017 г. составили 9,0% от общей суммы доходов. Среди них преобладают доходы от использования имущества, находящегося в государственной и муниципальной собственности, — 3,1%. В последние годы помимо традиционно высоких поступлений от арендной платы, увеличиваются поступления дивидендов от чистой прибыли компаний, в уставном капитале которых… Читать ещё >

Неналоговые доходы бюджетов (реферат, курсовая, диплом, контрольная)

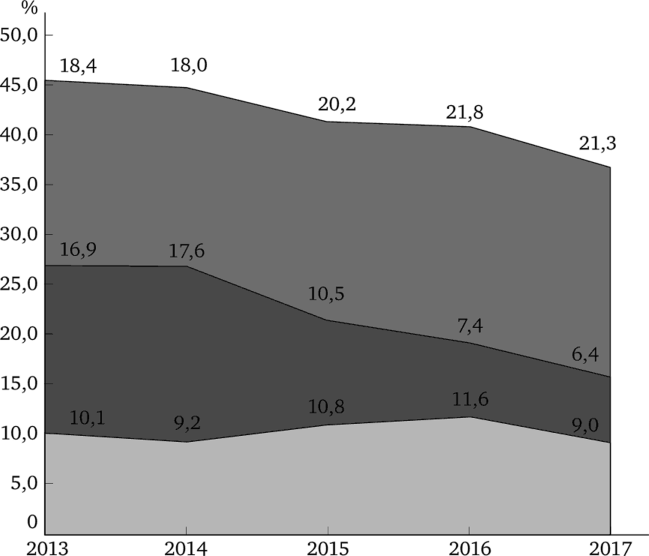

Современной особенностью доходов бюджетов бюджетной системы РФ является большой удельный вес неналоговых доходов, который в 2017 г. составил 36,8%. Однако доля неналоговых доходов в структуре доходов бюджетной системы РФ ежегодно снижается (рис. 2.3).

Среди неналоговых доходов наибольший удельный вес занимают страховые взносы и таможенные пошлины. По итогам 2013 г. страховые взносы впервые вышли на первое место среди доходов бюджетной системы и в 2017 г. составили 6 524 млрд руб. или 21,3% от общей суммы доходов. Страховые взносы полностью поступают в бюджеты государственных внебюджетных фондов.

Рис. 2.3. Неналоговые доходы бюджетной системы РФ, % к общей сумме доходов:

? — страховые взносы; Щ — таможенные пошлины;

Щ — другие неналоговые доходы Таможенные пошлины за 2017 г. составили 1 968 млрд руб., или 6,4% от общей суммы доходов. Доля таможенных пошлин в неналоговых доходах уменьшается, что объясняется несколькими факторами: • снижением цен на экспортируемые энергоресурсы. Среднегодовая цена на нефть марки Urals в 2017 г. составила 53,0 долл. США за баррель, в то время как в 2013 г. она была более чем в 2 раза выше — 107,9 долл. США за баррель. С 1 по 31 марта 2018 г. ставка вывозной таможенной пошлины на нефть сырую (за 1000 кг) установлена в размере 119,5 долл. США[1];

- • налоговый маневр в нефтегазовой отрасли, который состоял в снижении предельной ставки экспортной пошлины на нефть при одновременном увеличении базовой ставки налога на добычу полезных ископаемых с целью решения одновременно и задач развития отрасли, и фискальных задач;

- • выполнение обязательств в рамках Всемирной торговой организации (ВТО) и ЕАЭС.

Таможенные пошлины полностью поступают в федеральный бюджет. Среди них преобладающее значение имеют вывозные таможенные пошлины. По прогнозам Минфина России, доходы федерального бюджета от поступлений вывозных таможенных пошлин на нефть, природный газ и нефтепродукты будут снижаться в относительном выражении и составят в 2020 г. 1,7% ВВП (табл. 2.4)Т.

Таблица 2.4

Поступление доходов от взимания вывозных таможенных пошлин на нефть сырую, газ природный и товары, выработанные из нефти.

Показатель | ||||||

млрд руб. | %. от ВВП | млрд руб. | %. от ВВП | млрд руб. | %. от ВВП | |

Всего. | 1 932,1. | 2,0. | 1 837,2. | 1,8. | 1 907,1. | 1,7. |

Нефть сырая. | 919,1. | 0,9. | 898,4. | 0,9. | 942,1. | 0,9. |

Газ природный. | 532,9. | 0,6. | 517,1. | 0,5. | 538,8. | 0,5. |

Товары, выработанные из нефти. | 480,1. | 0,5. | 421,7. | 0,4. | 426,2. | 0,4. |

Другие неналоговые доходы бюджетной системы по итогам 2017 г. составили 9,0% от общей суммы доходов. Среди них преобладают доходы от использования имущества, находящегося в государственной и муниципальной собственности, — 3,1%. В последние годы помимо традиционно высоких поступлений от арендной платы, увеличиваются поступления дивидендов от чистой прибыли компаний, в уставном капитале которых есть доля государства. В основном это связано с повышением размера чистой прибыли (до 50%), которая зачисляется в федеральный бюджет в форме дивидендов. Кроме того, деятельность Федерального казначейства по размещению средств федерального бюджета с каждым годом приносит все больший результат — на 2018 г. предусмотрены доходы в размере 141,6 млрд руб. По результатам деятельности в 2018—2019 гг. Банк России не планирует получение прибыли, поэтому поступления средств от перечисления части прибыли Банка России в федеральный бюджет не ожидаются.

Важно обратить внимание на то, что основная часть неналоговых доходов федерального бюджета формируется от управления финан-[2]

совыми активами и денежными средствами, в то время как основная часть арендной либо иной платы поступают в консолидированные бюджеты субъектов РФ. В условиях слабого роста российской экономики и сложившейся структуры доходов бюджетов субъектов РФ с большим, но нестабильным доходом — налогом на прибыль организаций, необходимо повышать качество управления государственным имуществом. Еще в большей степени это касается муниципальных образований.

При управлении имуществом у публично-правовых образований может быть две стратегии:

- 1) оставить имущество в собственности публично-правового образования и получать арендную плату, которая является возобновляемым и стабильным источником дохода;

- 2) продать имущество, что приводит к расширению возможностей для бизнеса и увеличению налоговых поступлений, в частности от налога на имущество организаций.

Таким образом, важным аспектом в управлении государственным (муниципальным) имуществом является поиск баланса между интересами бизнеса и публично-правового образования: в проведении арендной политики, которая бы удовлетворяла интересам сторон; реализации имущества, которое нецелесообразно иметь в собственности публично-правовым образованиям.

Усиление работы по совершенствованию управления имуществом во всех публично-правовых образованиях, включая мониторинг имущества, планирование доходов от его использования и продажи, приводит к необходимости формирования системы управления финансовыми и нефинансовыми активами с учетом возникающих экономических, социальных и бюджетных эффектов.

Основные цели управления имуществом на федеральном уровне изложены в государственной программе «Управление федеральным имуществом»[3], важнейшими индикаторами которой являются средние темпы сокращения количества организаций с государственным участием и имущества государственной казны РФ. В долгосрочной перспективе доходы в виде прибыли, приходящейся на доли в уставных (складочных) капиталах, будут снижаться.

Широкую дискуссию в научном и экспертном сообществе вызывает совершенствование нормативного правового регулирования неналоговых доходов. К началу 2018 г. в бюджеты поступало порядка 90 неналоговых платежей, которые регулируются отдельными нормативными актами, взимаются по разным правилам и администрируются разными ведомствами. По данным Федерального казначейства, всего за 2017 г. в федеральный бюджет поступило в виде таких платежей, как курортный, утилизационный, экологический сборы, 221,1 млрд руб., и больше всего за счет утилизационного сбора — 206 млрд руб. В федеральном бюджете на 2018 г. поступления от него запланированы в сумме 247 млрд руб.

От бизнес-структур поступило предложение о формализации неналоговых доходов с целью повышения их прозрачности и понятности. Для них предпочтителен закон прямого действия. Такой подход можно реализовать посредством либо принятия отдельного закона о неналоговых доходах, либо закрепления части неналоговых доходов в НК РФ. Принятие отдельного закона, регулирующего неналоговые доходы, представляется сложным в силу большого их количества и различий между ними. Ряд экспертов выступают с предложением о закреплении отдельных неналоговых платежей в составе НК РФ. Это обусловлено тем, что они по своей природе практически не отличаются от государственных пошлин или налогов, например арендная плата за недвижимое имущество, плата за парковку, штрафы за нарушение Правил дорожного движения, лицензионные авторские сборы и др. Такие меры обяжут профильные ведомства утверждать методику планирования доходов, улучшат их администрирование. В дальнейшем данные платежи можно передать на администрирование ФНС, которая доказала свою эффективность в администрировании налоговых доходов, а с 2017 г. — и страховых взносов.

Вне зависимости от способа формализации неналоговых доходов, Минфин России в 2018 г. в целях обеспечения стабильности и предсказуемости фискальных условий и улучшения условий ведения бизнеса планирует установить систему регулирования неналоговых платежей предпринимателей, предполагающую законодательное закрепление закрытого перечня таких платежей, правил их установления и изменения[4].

Неналоговые доходы бюджетной системы разнородны и значительно отличаются по подходам к их управлению. Но их роль важна, некоторые неналоговые доходы имеют хороший потенциал к развитию и повышению стабильности как отдельных бюджетов, так и всей бюджетной системы в целом.

- [1] См.: О вывозных таможенных пошлинах на нефть и отдельные категории товаров, выработанных из нефти, на период с 1 по 31 марта 2018 г.: информация Минэкономразвития России [Электронный ресурс] // Министерство экономического развития Российской Федерации: [офиц. сайт]. URL: http://economy.gov.ru/minec/activity/sections/foreignEconomicActivity/regulation/201 820 094 (дата обращения: 03.10.2018).

- [2] См.: Пояснительная записка к проекту Федерального закона «О федеральном бюджете на 2018 год и на плановый период 2019 и 2020 годов».

- [3] 2 Утверждена постановлением Правительства РФ от 15.04.2014 № 327.

- [4] См.: Публичная декларация целей и задач Минфина России на 2018 г. (проект) :[Электронный ресурс] / Расширенная коллегия Минфина России. М., 2018. URL: https://www.minfin.ru/common/upload/library/2018/03/main/Declaration19.03.2018.pdf (датаобращения: 20.09.2018).