Порядок составления финансового бюджета

Для расчёта плановых показателей ликвидности составляется проект отчёта об изменении финансового состояния, который непосредственно строится на основе планового проекта баланса и является второй «выходной» формой финансового бюджета. Напомним, что первой «выходной» формой является проект отчёта о движении денежных средств. Под ликвидностью бизнеса предприятия (которая всегда определяется… Читать ещё >

Порядок составления финансового бюджета (реферат, курсовая, диплом, контрольная)

Следующим шагом составления сводного бюджета предприятия является составление проекта бюджета денежных средств. Проект бюджета движения денежных средств (другое название проект отчёта о движении денежных средств) является первой из двух «выходных форм» финансового бюджета.

Проект бюджета движения денежных средств составляется на основе проектов отчёта о финансовых результатах и инвестиционного бюджета. Следует отметить, что бюджет движения денежных средств не является чисто расчётным из двух упомянутых:

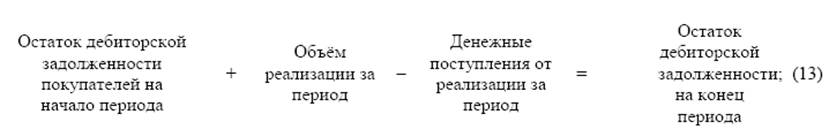

— статьи отчёта о финансовых результатах могут существенно отклоняться от соответствующих статей денежных поступлений и расходов на величину сальдо изменения дебиторской и кредиторской задолженности.

— существуют статьи денежных поступлений и расходов, не связанных с текущим кругооборотом капитала и инвестиционной деятельностью. Это привлечение денежных средств (кредиты и займы, эмиссия акций) и, наоборот, осуществление расчётов по кредитному финансированию (погашение процентов и суммы основного долга по кредитам). Таким образом, на стадии составления проекта бюджета движения денежных средств анализируется прогнозная динамика расчётов предприятия, возможного привлечения средств и погашения кредитной задолженности.

На основе проектов отчётов о финансовых результатах (операционный бюджет), инвестициях (инвестиционный бюджет) и движении денежных средств (финансовый бюджет), а также баланса на начало бюджетного периода строится проект баланса на конец бюджетного периода.

Баланс на конец бюджетного периода строится на основе балансовых равенств по отдельным статьям актива и пассива по принципу (формула 14).

При этом плановый балансовый остаток на конец периода является расчётной (искомой) величиной, балансовый остаток на начало периода берётся как фактическая величина из формы № 1 (баланс) на начало бюджетного периода. Величины же планового прихода и расхода берутся из соответствующих сводных форм операционного, инвестиционного и финансового бюджетов.

Проект отчёта о движении денежных средств (первая «выходная форма» финансового бюджета) является исходной бюджетной формой при составлении прогнозного баланса (т.е. данные проекта отчёта о движении денежных средств являются «входными» при составлении проекта баланса на конец периода (рис. 6).

Вторая «выходная форма» финансового бюджета — отчёт об изменении финансового состояния — является производной бюджетной формой от проекта баланса на конец бюджетного периода, т. е. строится на основе «готового» проекта баланса.

Структура проекта баланса строится аналогично структуре формы № 1 сводной финансовой отчётности, составляемой для подачи в налоговую инспекцию. Это удобно на практике, так как не нужно двойной работы по составлению отдельно фискального и управленческого балансов и, при такой унификации счёта бухгалтерии одновременно используются для целей налогообложения и управленческого учёта.

До сих пор бюджетирование исходило из одного критерия — максимизации конечных финансовых результатов, т. е. повышения эффективности деятельности предприятия. Однако для успешного осуществления бизнеса предприятию необходимо учитывать и второй, не менее существенный критерий — поддержание на должном уровне финансовой устойчивости фирмы.

В долгосрочном ключе критерии эффективности и финансовой стабильности являются сопряжёнными — полученная прибыль увеличивает собственные средства предприятия и, тем самым, улучшает его платёжеспособность. Если рассматривать оперативное планирование, здесь возможна ситуация овертрейдинга, когда в погоне за перспективными возможностями увеличения объёмов производства через повышение текущих затрат либо инвестиционных вложений предприятие сокращает ниже разумного предела свои финансовые (ликвидные) резервы и оказывается в ситуации банкротства вследствие потери текущей платёжеспособности.

Таким образом, в краткосрочном аспекте задачи увеличения эффективности и поддержания финансовой устойчивости являются конфликтными, иначе говоря, после составления первичных вариантов операционного, инвестиционного и финансового бюджетов менеджеры должны обязательно тщательнейшим образом проанализировать плановый уровень финансового дефицита (профицита) компании на бюджетный период.

Для расчёта плановых показателей ликвидности составляется проект отчёта об изменении финансового состояния, который непосредственно строится на основе планового проекта баланса и является второй «выходной» формой финансового бюджета. Напомним, что первой «выходной» формой является проект отчёта о движении денежных средств. Под ликвидностью бизнеса предприятия (которая всегда определяется по состоянию на конкретную дату) понимается степень покрытия его текущих обязательств (текущих пассивов) за счёт различных статей ликвидных (оборотных) активов. Коэффициенты ликвидности являются индикаторами финансового состояния предприятия. Значения коэффициентов ликвидности рассчитываются непосредственно из данных отчёта об изменении финансового состояния.

Следует отметить, что предприятие само определяет оптимальные (нормативные) значения коэффициентов ликвидности с учётом собственных индивидуальных и отраслевых особенностей. Уровень финансового дефицита определяется путём сопоставления расчётных (на базе первичного проекта сводного бюджета) коэффициентов ликвидности с нормативными значениями [33].

По результатам рассмотрения величины первичного финансового дефицита финансово-экономическая служба предприятия формулирует управленческую задачу по его сокращению в соответствии с требованиями поддержания финансовой стабильности.

Следует при этом отметить, что показателем, на который необходимо ориентироваться при расчёте величины первичного финансового дефицита, является именно коэффициент текущей ликвидности. Коэффициент текущей ликвидности фиксирует общую величину финансового баланса/дисбаланса оборотных активов и краткосрочных обязательств, в то время как остальные показатели ликвидности по своей сути лишь определяют структуру оборотных активов.

Таким образом, при «выводе» текущей ликвидности на нормативный уровень оптимизация остальных показателей ликвидности достигается сугубо посредством реструктуризации величины оборотных активов, но не изменения общей величины оборотных активов либо краткосрочных обязательств.

Для достижения поставленной управленческой цели: сокращения уровня первичного финансового дефицита анализируются возможности повышения доходной либо сокращения расходной части первичного проекта операционного и инвестиционного бюджетов.

После того как возможности сокращения финансового дефицита выявлены, первичный сводный бюджет компании пересчитывается (подвергается корректировке). При этом следует отметить, поскольку основные подбюджеты (операционный, инвестиционный и финансовый) являются взаимосвязанными, практически любое изменение хотя бы одного бюджетного параметра ведёт к ревизии всех первичных «выходных» форм сводного бюджета. Изменяются: — проект отчёта о финансовых результатах; - проект инвестиционного бюджета; - проект отчёта о движении денежных средств; - прогнозный баланс; - проект отчёта об изменении финансового состояния. В наибольшей степени первичный сводный бюджет корректируется при увеличении планового объёма реализации, или сокращении переменных издержек, так как показатели объёмов и текущих затрат являются взаимосвязанными и в этом случае имеет место не частичное изменение бюджетных форм, а ревизия затрагивает большинство статей первичных отчётов.

Осуществив вышеперечисленные изменения, можно сказать, что бюджет компании является сбалансированным, т. е.: — обеспечивает положительные плановые финансовые результаты как по реализации отдельных видов продукции, так и для предприятия в целом; - поддерживает нормативные уровни показателей финансового состояния, т. е. обеспечивает достаточные гарантии сохранения платёжеспособности предприятия в течение бюджетного периода.