Анализ хозяйственной деятельности Торгового унитарного предприятия «Торговый Дом «Стройпродукт»

С помощью абсолютных показателей определяется тип финансовой устойчивости. В ходе производственного процесса постоянно пополняются материальные запасы. Для этого используются как собственные оборотные средства, так и заемные источники. Достаточность источников для формирования материальных оборотных средств может характеризовать различные условия финансовой устойчивости. Выделяют следующие типы… Читать ещё >

Анализ хозяйственной деятельности Торгового унитарного предприятия «Торговый Дом «Стройпродукт» (реферат, курсовая, диплом, контрольная)

Анализ финансово-хозяйственной деятельности играет важную роль в повышении экономической эффективности деятельности организации, в её управлении, в укреплении её финансового состояния. Он представляет собой экономическую науку, которая изучает экономику организаций, их деятельность с точки зрения оценки их работы по выполнению бизнес-планов, оценки их имущественно-финансового состояния и с целью выявления неиспользованных резервов повышения эффективности деятельности организаций.

С целью анализа хозяйственной деятельности Унитарного предприятия «Торговый дом «Стройпродукт» в первую очередь были проанализированы состав, структура и источники формирования хозяйственных средств предприятия.

Главная цель анализа финансового состояния предприятия — своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности.

Анализ бухгалтерской отчетности предполагает использование конкретных приемов или методов. К ним относятся горизонтальный, вертикальный, трендовый, факторный анализ и расчет коэффициентов.

Горизонтальный анализ предполагает изучение абсолютных показателей статей отчетности организации за определенный период, расчет темпов их изменения и оценку.

В условиях инфляции ценность горизонтального анализа несколько снижается, так как производимые с его помощью расчеты не отражают объективного изменения показателей, связанных с инфляционными процессами.

Горизонтальный анализ дополняется вертикальным анализом изучения финансовых показателей.

Под вертикальным анализом понимается представление данных отчетности в виде относительных показателей через удельный вес каждой статьи в общем итоге отчетности и оценка их изменения в динамике.

Данные вертикального анализа позволяют оценить структурные изменения в составе активов, пассивов, других показателей отчетности, динамику удельного веса основных элементов доходов организации, коэффициентов рентабельности продукции и т. п.

Трендовый анализ (анализ тенденций развития) является разновидностью горизонтального анализа, ориентированного на перспективу. Трендовый анализ предполагает изучение показателей за максимально возможный период времени, при этом каждая позиция отчетности сравнивается со значениями анализируемых показателей за ряд предшествующих периодов и определяется тренд.

Для проведения факторного анализа изучаемый показатель выражается через формирующие его факторы, проводятся расчет и оценка влияния этих факторов на изменение показателя. Факторный анализ может быть прямым, т. е. показатель изучается и раскладывается на составные части, и обратным (синтез) — отдельные элементы (составные части) соединяются в общий изучаемый (результативный) показатель.

Сравнительный (пространственный) анализ — это сравнение и оценка показателей деятельности предприятия с показателями организаций-конкурентов, со среднеотраслевыми и средними хозяйственными данными, с нормативами и т. п.

Анализ коэффициентов (относительных показателей) предполагает расчет и оценку соотношений различных видов средств и источников, показателей эффективности использования ресурсов предприятия, видов рентабельности. Анализ относительных показателей позволяет оценить взаимосвязь показателей и используется при изучении финансовой устойчивости, платежеспособности предприятия, ликвидности ее баланса.

Одновременное использование всех приемов (методов) дает возможность наиболее объективно оценить финансовое положение предприятия, ее надежность как делового партнера, перспективу развития.

Устойчивость финансового состояния предприятия характеризуется системой показателей — финансовых коэффициентов. Анализ финансовых коэффициентов заключается в сравнении их значений со стандартными значениями и в изучении их динамики за несколько лет.

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и наоборот. Поэтому, одним из показателей, характеризующих финансовое положение предприятия, является его платежеспособность, т. е. возможность наличными денежными ресурсам своевременно погашать свои платежные обязательства. Оценка платежеспособности осуществляется на основе расчета относительных показателей ликвидности (коэффициент текущей ликвидности, коэффициент промежуточного покрытия и коэффициент абсолютной ликвидности). Коэффициент абсолютной ликвидности — отношение стоимости абсолютно и наиболее ликвидных активов к величине краткосрочных обязательств.

Оценка платежеспособности организации и оборачиваемости ее оборотных средств.

Наименование показателя. | На начало периода (года). | На момент установления неплатежеспособности (на конец года). | Норматив коэффициента. |

Коэффициент абсолютной ликвидности. |  0,05. | 0,02. | Кабсл>= 0,2. |

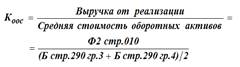

Коэффициент оборачиваемости оборотных средств. |  ; | 5,82. | оборачиваемость оборотных средств повысилась. |

Коэффициент абсолютной ликвидности показывает какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности.

Коэффициент текущей ликвидности (общего покрытия) — показывает достаточно ли у предприятия средств для погашения краткосрочных обязательств в течение определенного времени. Он характеризует устойчивость финансов. Чем выше его величина, тем лучше финансовое состояние предприятия.

Еще один показатель ликвидности (коэффициент самофинансирования) — отношение суммы самофинансируемого дохода (прибыль + амортизация) к общей сумме внутренних и внешних источников финансовых доходов. Данные коэффициента можно рассчитать отношением самофинансируемого дохода к добавленной стоимости. Он показывает степень, с которой предприятие самофинансирует свою деятельность в отношении к созданному богатству.

В отдельных случаях требуется рассчитать коэффициент срочной (быстрой) ликвидности. Он рассчитывается по состоянию на сегодняшний день как отношение имеющейся в наличии суммы денежных средств (остатки по счетам 50 и 51) к сумме возникшего обязательства.

Анализ финансового состояния Унитарного предприятия «Торговый Дом „Стройпродукт“» по состоянию на 01.01.2014 г.

Наименование показателя. | На начало года. | На конец отчетного периода (момент установления неплатежеспособности). | Норматив коэффициента. |

Коэффициент текущей ликвидности K1. |  1,56. | 1,64. | К1 >= 1,5. |

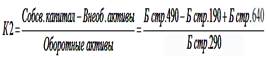

Коэффициент обеспеченности собственными оборотными средствами К2. | 0,37. | 0,39. | К2 >= 0,2. |

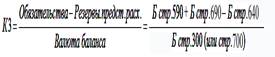

Коэффициент обеспеченности финансовых обязательств активами К3. | 0,83. | 0,94. | К3 <= 0,85. |

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовывать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создание условий для самопроизводства.

Финансовая устойчивость анализируется на основе расчета абсолютных и относительных показателей по данным формы № 1 и формы № 5.

С помощью абсолютных показателей определяется тип финансовой устойчивости. В ходе производственного процесса постоянно пополняются материальные запасы. Для этого используются как собственные оборотные средства, так и заемные источники. Достаточность источников для формирования материальных оборотных средств может характеризовать различные условия финансовой устойчивости. Выделяют следующие типы финансовой устойчивости:

- — абсолютная финансовая устойчивость, при которой материальные оборотные средства формируются за счет собственных оборотных средств;

- — нормальная финансовая устойчивость, при которой материальные запасы формируются за счет чистых мобильных активов (собственных оборотных средств и долгосрочных кредитов и займов);

- — неустойчивое финансовое состояние — материальные запасы формируются за счет собственных оборотных средств, долгосрочных и краткосрочных кредитов и займов. В этой ситуации условие платежеспособности нарушается, но сохраняется возможность восстановления равновесия за счет пополнения собственных оборотных средств;

- — кризисное финансовое состояние, при котором материальные запасы превышают величину источников их формирования.

В этом случае предприятие считается неплатежеспособным, т. к не выдерживает условие платежеспособности — денежные средства, краткосрочные финансовые вложения и дебиторская задолженность не покрывают кредиторскую задолженность.

Для анализа финансовой устойчивости используются также относительные показатели. Они характеризуют степень зависимости предприятия от внешних инвесторов и кредиторов.

- 1. Коэффициент автономии (финансовой независимости) — рассчитывается как отношение собственных источников к итогу баланса и показывает, какая часть имущества организации сформирована за счет собственных средств.

- 2. Коэффициент соотношения заемных и собственных средств — рассчитывается как отношение величины обязательств к собственному капиталу.

- 3. Коэффициент покрытия долгов собственным капиталом (платежеспособности) — рассчитывается как отношение собственного капитала к общей величине обязательств.

- 4. Коэффициент соотношения мобильных и иммобилизованных средств — рассчитывается как соотношение стоимости мобильных средств к стоимости иммобилизованных.

- 5. Коэффициент маневренности — рассчитывается путем деления собственных оборотных средств на общую сумму собственного капитала.

- 6. Коэффициент обеспеченности оборотных активов собственными источниками формирования — рассчитывается как отношение собственных оборотных средств к общей сумме оборотного капитала.

- 7. Коэффициент имущества производственного назначения — рассчитывается как отношение суммы стоимостей (взятых по балансу) основных средств, капитальных вложений, нематериальных активов, запасов к итогу баланса.

- 8. Коэффициент текущей задолженности — рассчитывается как отношение краткосрочных обязательств к итогу баланса.

- 9. Коэффициент постоянного капитала — рассчитывается как отношение суммы собственного капитала и долгосрочного заемного капитала к итогу баланса.

Эти коэффициенты находятся в прямой зависимости от изменения финансовой устойчивости, т. е. рост каждого из них (кроме коэффициента соотношения заемных и собственных средств) подтверждает укрепление финансовой устойчивости. Но одновременный рост всех показателей невозможен, так как некоторые из них могут повышаться только за счет снижения других.

Для общей оценки изменения финансовой устойчивости предприятия необходимо осуществить сопоставление расчетных значений показателей со стандартными.

Анализ финансового состояния предприятия выполняется на основе баланса, формы № 2 и приложений к балансу, форма № 3, форма № 5.

Анализ начинают с просмотра статей финансовой отчетности с целью выявления критических статей и негативных моментов. К ним следует отнести: наличие непокрытого убытка, отсутствие прибыли от основной деятельности, отсутствие резервного капитала, наличие задолженности по налогам и сборам, снижение величины чистых активов.

Далее необходимо составить общее представление об изменениях и структуре важнейших показателей предприятия. Для этого составляется аналитический баланс, и на его основе выполняется горизонтальный и вертикальный анализ баланса.

Горизонтальный анализ состоит в сравнении каждой позиции отчетности с предыдущим периодом, вычислении относительных и абсолютных приростов. При проведении вертикального анализа рассчитывается удельный вес отдельных статей актива и пассива баланса или в итоге раздела баланса.

Анализ финансового состояния предприятия следует выполнять в следующих основных направлениях:

- 1) оценка имущественного положения и структуры капитала;

- 2) оценка эффективности использования капитала и деловой активности;

- 3) оценка финансовой устойчивости;

- 4) анализ ликвидности баланса, платежеспособности предприятия;

- 5) комплексная оценка финансового состояния предприятия.

Анализируя платежеспособность предприятия, необходимо рассматривать причины финансовых затруднений, частоту их образования и продолжительность просроченных долгов. Причинами неплатежеспособности могут быть невыполнение плана по производству и реализации продукции; повышение ее себестоимости; невыполнение плана прибыли и как результат — недостаток собственных источников самофинансирования предприятия; высокий процент налогообложения. Одной из причин ухудшения платежеспособности может быть неправильное использование оборотного капитала: отвлечение средств в дебиторскую задолженность, вложение в сверхплановые запасы и на прочие цели, которые временно не имеют источников финансирования.

Эффективность использования капитала характеризуется его отдачей (рентабельностью) как отношение суммы прибыли к среднегодовой сумме основного и оборотного капитала. Для характеристики интенсивности использования капитала рассчитывается коэффициент его оборачиваемости отношение выручки от реализации продукции, работ и услуг к среднегодовой стоимости капитала).

Показатели эффективности использования средств Унитарного предприятия «Торговый Дом «Стройпродукт» и ее финансовой устойчивости.

Наименование показателя. | Формула расчета. | Значение показателя на начало и конец отчетного года. | ||

Рентабельность совокупного капитала (активов) (характеризует, сколько прибыли получено на рубль вложенного капитала) | РА=. | Прибыль за отчетный период (Ф2 стр.200) | 11,4. | 0,2. |

Среднегодовая стоимость активов ((Б стр. 300 гр.3 + Б стр. 300 гр.4) / 2) | ||||

Рентабельность продаж (характеризует уровень прибыльности продукции) | РП=. | Прибыль от реализации продукции отчетного периода (Ф2 стр.060) | 2,4. | 0,3. |

Выручка (нетто) от реализации продукции в отчетном периоде (Ф2 стр.010) | ||||

Рентабельность затрат (характеризует окупаемость затрат) | РЗ=. | Прибыль от реализации продукции отчетного периода (Ф2 стр.060) | 2,4. | 0,3. |

Полная себестоимость реализованной продукции (Ф2 сумма строк 020, 040, 050) | ||||

Коэффициент финансовой независимости (автономии) (характеризует, какая часть активов сформирована за счет собственных средств организации). | КФН=. | Собственный капитал (Б стр.490) | 0,17. | 0,06. |

Валюта баланса (Б стр.700) |

Одной из важнейших характеристик устойчивости финансового состояния предприятия является коэффициент финансовой независимости (автономии), который характеризует, какая часть активов сформирована за счет собственных средств. Он равен доле источников средств в общем итоге баланса.

Рентабельность совокупного капитала (активов) характеризует, сколько прибыли получено на рубль вложенного капитала. Рентабельность затрат характеризует окупаемость затрат организации.

Как видно из таблицы на начало года она равна 2,4% и на конец года снизилась и составила 0,3%., т. е. показатель отражает, сколько прибыли приходится на 1 рубль затрат по реализованной продукции.

Таким образом, на основании анализа структуры прибыли Унитарного предприятия «Торговый Дом «Стройпродукт» можно сделать вывод о том, что предприятие в 2013 году получило чистую прибыль в 4 млн руб.