Анализ финансовой отчетности ООО «Магнат»

На анализируемом предприятии достаточно средств для погашения наиболее срочных обязательств, а так как их достаточно, то это обеспечивает их ликвидность и постоянный доход от операций с финансовыми инструментами. Таким образом, оборотные активы организации ООО «Магнат» характеризуются большой долей дебиторской задолженности, товарных запасов и низкой долей денежных средств, что ухудшает… Читать ещё >

Анализ финансовой отчетности ООО «Магнат» (реферат, курсовая, диплом, контрольная)

Анализ состава и структуры активов и пассивов баланса

Вертикальный анализ полагает исследование соотношения разделов и статей баланса, т. е. их структуру. Вертикальный анализ проводиться при помощи аналитической таблицы и предполагает изучение изменений удельных весов статей актива и пассива баланса с целью прогнозирования изменения их структуры.

Вертикальный анализ дополняет горизонтальный анализ. Вертикальный анализ, как и горизонтальный широко используют при проведении межхозяйственных сравнений.

На практике интерпретация результатов вертикального и горизонтального анализа взаимосвязано в единое целое.

Для проведения вертикального анализа составим аналитические таблицы 3.1.

Таблица 3.1. Вертикальный анализ активов ООО «Магнат» за 2011;2013 г.

АКТИВЫ. | 2011 г. | 2012 г. | 2013 г. | Изменение удельного веса в %. | |||

Стоимость Тыс. руб. | Удельный вес %. | Стоимость. Тыс. руб. | Удельный вес %. | Стоимость. Тыс.руб. | Удельный вес %. | ||

I. Внеоборотные активы. | |||||||

Долгосрочные финансовые вложения. | 1,46. | 1,28. | 0,83. | — 0,63. | |||

Основные средства. | 58,47. | 42,78. | 26,88. | — 31,59. | |||

Внеоборотные активы, всего. | 59,93. |  44,06. | 27,71. | — 32,23. | |||

II .Оборотные активы. | 0,00. | 0,00. | 0,00. | 0,00. | |||

Денежные средства. | 3,57. | 2,71. | 3,06. | — 0,51. | |||

Дебиторская задолженность. | 9,57. | 28,09. | 34,85. | 25,28. | |||

Запасы. | 26,92. | 25,14. | 34,39. | 7,46. | |||

Итого оборотные активы. | 40,07. | 55,94. | 72,29. | 32,23. | |||

Оборотные активы всего. | 100,00. | 100,00. | 100,00. |

В структуре активов баланса ООО «Магнат» значительная доля принадлежит оборотным активам. На начало 2011 г. величина оборотных активов составила 40,07% от их общей величины, а на конец 2013 года — 72,29%. Прослеживается тенденция увеличения доли этого вида активов.

В структуре оборотных активов в ООО «Магнат» преобладала дебиторская задолженность, доля которых по состоянию на начало 2012 г составляла 34,85%. В течение 2013 г произошло увеличение запасов, и их доля на конец 2013 г составила 34,39%.

Рост доли денежных средств свидетельствует с одной стороны об улучшении ликвидности в ООО «Магнат», а с другой стороны — о недостаточно эффективном их использовании.

Денежные средства за рассматриваемый период имеет снижение. В 2011 г. Доля денежных средств составила 3,57%, а в 2013 г. — 3,06%, данное снижение произошло на 0,51%.

Таким образом, оборотные активы организации ООО «Магнат» характеризуются большой долей дебиторской задолженности, товарных запасов и низкой долей денежных средств, что ухудшает ликвидность текущих активов.

Доля внеоборотных активов ООО «Магнат» на 2011 г составляла 59,93%, а на 2013 г только 27,71%. Прослеживается тенденция уменьшения доли этого вида актива.

Основное снижение удельного веса этого вида активов произошло в части уменьшения удельного веса основных средств на 3159%. Уменьшение удельного веса основных средств связано в основном с ликвидацией устаревшего оборудования.

В состав пассивов входит собственный капитал и краткосрочные обязательства. Поэтому по удельному весу пассивов можно сделать вывод об изменении источников финансово-хозяйственной деятельности «Магнат».

Таблица 3.2. Вертикальный анализ пассивов ООО «Магнат».

ПАССИВЫ. | 2011 г. | 2012 г. | 2013 г. | Изменение удельного веса в %. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Стоимость Тыс. руб. | Удельный вес %. | Стоимость. Тыс. руб. | Удельный вес %. | Стоимость. Тыс. руб. | Удельный вес %. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

III. КАПИТАЛ И РЕЗЕРВЫ. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Уставный капитал. | 8,27. | 4,97. | 3,03. | — 5,24. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Добавочный капитал. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Резервный капитал. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Нераспределенная. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Фонды. | 12,82. | 25,40. | 55,33. | 42,51. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Итого по разделу III. | 21,09. | 30,37. | 58,36. | 37,27. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Займы и кредиты. | 6,28. | 5,94. | 4,63. | — 1,65. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Итого по разделу IV. | 6,28. | 5,94. | 4,63. | — 1,65. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА. | 0,00. | 0,00. | 0,00. | 0,00. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Займы и кредиты. | 0,00. | 0,00. | 0,00. | 0,00. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Кредиторская задолженность. | 72,63. | 63,70. | 37,01На основании данных структуры активов и пассивов ООО «Магнат» рассчитаем показатели платежеспособности предприятия за 2011;2013 г. Анализируя табл. 3.10 видно, что баланс ООО «Магнат» за 2013 г. не считается ликвидным. Таблица 3.10. Анализ ликвидности баланса ООО «Магнат», руб.

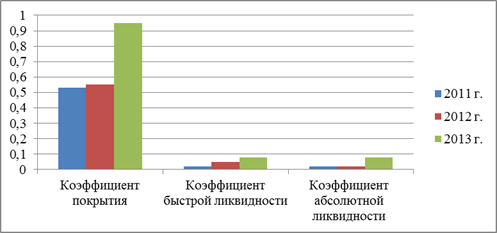

На предприятии не хватает денежных средств быстрореализуемых активов (на начало 2013 г. -175 851 руб. на конец -446 902 руб.). На анализируемом предприятии достаточно средств для погашения наиболее срочных обязательств, а так как их достаточно, то это обеспечивает их ликвидность и постоянный доход от операций с финансовыми инструментами. На основании данных структуры активов и пассивов ООО «Магнат» рассчитаем показатели платежеспособности предприятия за 2011;2013 г. Расчет показателей платежеспособности в 2011;2013 гг. отражен в таблице 3.11. Таблица 3.11. Коэффициенты ликвидности ООО «Магнат» в 2011;2013 гг.

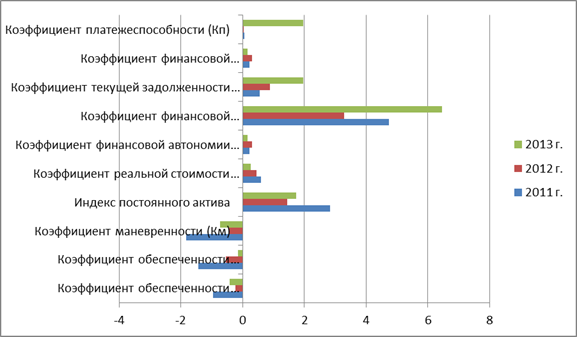

Рис. 3.2. Гистограмма показателей ликвидности ООО «Магнат» Данные коэффициенты ликвидности ООО «Магнат» ниже нормативов. Это говорит о том, что краткосрочных заемных обязательств (на конец 2013 года) предприятие не хватит погасить за счет имеющихся денежных средств. Важнейшей деятельностью финансовой службы ООО «Магнат» является финансовое управление текущими операциями. Анализируя финансовую устойчивость предприятия, рассчитаем ряд финансовых коэффициентов. Для данного расчета на предприятии используют бухгалтерский баланс за 2011;2013 год. Анализ показателей финансовой устойчивости предприятия приведен в таблице 3.12. Таблица 3.12. Анализ показателей финансовой устойчивости ООО «Магнат».

Рис. 3.3. Гистограмма показателей финансовой устойчивости ООО «Магнат» Данные таблицы 3.12 свидетельствуют о том, что ООО «Магнат» до 2011 года состояние предприятие имело не достаточное количеством собственных средств. Однако к концу 2013 года эта ситуация существенно не изменилась. Коэффициент маневренности и индекс постоянного актива, говорит о том, что предприятие в 2011 г. по 2013 г. не вовлекала собственные средства в текущую деятельность предприятия, то есть не направляла на обеспечение внеоборотных активов. Уровень производственного потенциала по сравнению с 2011 г. понизился на 33%, от общей стоимости имущества предприятия. Собственные средства предприятия наконец 2013 года уменьшились: коэффициент независимости составляет 6%. Анализируя коэффициент платежеспособности можно сказать, в 2011 г. был низкий коэффициент платежеспособности данное предприятие не могло покрыть свои расходы, но 2013 г. коэффициент повысился, что говорит о том, что предприятие способно погасить свои расходы за счет дебиторской задолженности. В целом можно сказать, на предприятии наблюдается спад финансовой устойчивости ООО «Магнат». Основные задачи совершенствования управления финансами ООО «Магнат»:

Предполагаемые результаты:

|