Анализ формы «Бухгалтерский баланс»

Вывод: В данной организации в предыдущем году коэффициент составляет 0,003, в отчетном году 0,009. Коэффициент увеличился на 0,006. Это говорит о том, что погасить свои обязательства в срочном порядке организация не смогла бы, т.к. считается достаточным значение для коэффициента срочности соотношение 0,2:1. Данная организация в отчетном году смогла оплатить срочных обязательств только 0,9%, это… Читать ещё >

Анализ формы «Бухгалтерский баланс» (реферат, курсовая, диплом, контрольная)

Состав и содержание бухгалтерской (финансовой) отчетности

Бухгалтерский баланс, как основа финансового анализа. Экономическая характеристика его разделов и статей.

Бухгалтерский баланс содержит обобщенную информацию о состоянии хозяйственных средств организации, входящих в актив и источников их образования, составляющих пассив.

Бухгалтерский баланс имеет 5 разделов: 2 раздела в активе и 3 в пассиве.

Бухгалтерский баланс позволяет оценить эффективность размещения капитала организации, его достаточность для текущей хозяйственной деятельности, оценить структуру заемных источников и эффективность их привлечения.

На основе изучения бухгалтерского баланса внешние пользователи могут принять решение о целесообразности ведения дел с данной организацией, как с партнером, с целесообразности приобретения акций данной организации, вложения инвестиций.

Актив баланса строится в порядке возрастающей ликвидности средств, т. е. в порядке возрастания скорости превращения этих активов в процессе хозяйственного оборота в денежную форму.

Таблица 6. Бухгалтерский баланс.

на. | г. | Коды. | |

Форма по ОКУД. | |||

Дата (число, месяц, год). | |||

Организация. | по ОКПО. | ||

Идентификационный номер налогоплательщика. | ИНН. | ||

Вид экономической деятельности. | по ОКВЭД. | ||

Организационно-правовая форма/форма собственности. | |||

по ОКОПФ/ОКФС. | |||

Единица измерения: тыс. руб. (млн. руб.). | по ОКЕИ. | 384 (385). |

Местонахождение (адрес).

На. | На 31 декабря. | На 31 декабря. | |||||

Пояснения 1. | Наименование показателя 2. | г. 3. | г. 4. | г. 5. | |||

АКТИВ. | |||||||

I. ВНЕОБОРОТНЫЕ АКТИВЫ. | |||||||

Нематериальные активы. | |||||||

Результаты исследований и разработок. | |||||||

Нематериальные поисковые активы. | |||||||

Материальные поисковые активы. | |||||||

Основные средства. | |||||||

Доходные вложения в материальные ценности. | |||||||

Финансовые вложения. | |||||||

Отложенные налоговые активы. | |||||||

Прочие внеоборотные активы. | |||||||

Итого по разделу I. | |||||||

II. ОБОРОТНЫЕ АКТИВЫ. | |||||||

Запасы. | |||||||

Налог на добавленную стоимость по приобретенным ценностям. | |||||||

Дебиторская задолженность. | |||||||

Финансовые вложения (за исключением денежных эквивалентов). | |||||||

Денежные средства и денежные эквиваленты. | |||||||

Прочие оборотные активы. | |||||||

Итого по разделу II. | |||||||

БАЛАНС. | |||||||

На. | На 31 декабря. | На 31 декабря. | |||||

Пояснения 1. | Наименование показателя 2. | г. 3. | г. 4. | г. 5. | |||

ПАССИВ. | |||||||

III. КАПИТАЛ И РЕЗЕРВЫ 6. | |||||||

Уставный капитал (складочный капитал, уставный фонд, вклады товарищей). | |||||||

Собственные акции, выкупленные у акционеров. | (. | )7. | (. | ). | (. | ). | |

Переоценка внеоборотных активов. | |||||||

Добавочный капитал (без переоценки). | |||||||

Резервный капитал. | |||||||

Нераспределенная прибыль (непокрытый убыток). | |||||||

Итого по разделу III. | |||||||

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА. | |||||||

Заемные средства. | |||||||

Отложенные налоговые обязательства. | |||||||

Оценочные обязательства. | |||||||

Прочие обязательства. | |||||||

Итого по разделу IV. | |||||||

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА. | |||||||

Заемные средства. | |||||||

Кредиторская задолженность. | |||||||

Доходы будущих периодов. | |||||||

Оценочные обязательства. | |||||||

Прочие обязательства. | |||||||

Итого по разделу V. | |||||||

БАЛАНС. | |||||||

Руководитель. | Главный бухгалтер | ||||||

(подпись). | (расшифровка подписи). | (подпись). | (расшифровка подписи). |

1 раздел — внеоборотные активы: в нем отражается имущество, которое практически до конца своего существования сохранит первоначальную форму. Ликвидность, т. е. подвижность этого имущества в хозяйственном обороте самая низкая.

Строка 1110 «Нематериальные активы» — отражают остаточную стоимость нематериальных активов, которые принадлежат организации.

Строка 1120 «Результаты исследований и разработок» — отражают все расходы на выполнение НИОКР.

Строка 1130 «Основные средства» — это имущество, которое предназначено для использования в качестве средств труда более одного года (например, здания, станки и оборудование, вычислительная техника, транспорт) или сдается в аренду (лизинг), отражаемое по остаточной стоимости.

Строка 1140 «Доходные вложения в материальные ценности» — имущество, которое предназначено для сдачи в аренду, лизинг или прокат, отражаемое по остаточной стоимости.

Строка 1150 «Финансовые вложения» — указывают приобретенные фирмой акции, облигации, финансовые векселя и другие ценные бумаги. А также отражают вклады в уставные (складочные) капиталы других организаций, в договоры о совместной деятельности и суммы займов, предоставленных вашей фирмой (если они произведены на срок свыше одного года).

Строка 1160 «Отложенные налоговые активы» — указывают сальдо по отложенным налоговым активам на конец отчетного периода. Сумму отложенных налоговых активов получают, умножив величину так называемых вычитаемых временных разниц на ставку налога на прибыль. К вычитаемым разницам относятся: сумма амортизации, которую начислили по бух. учету, но которая превышает начисленную по налоговому учету; коммерческие и управленческие расходы так же; переплата по налогу на прибыль и др.

Строка 1170 «Прочие внеоборотные активы» — отражают данные об активах и вложениях фирмы, не нашедших своего отражения по другим строкам раздела I.

Строка 1100 «Итого по разделу I» — приводится сумма следующих строк баланса: 1110, 1120, 1130, 1140, 1150, 1160, 1170.

2 раздел — оборотные активы: в этом разделе отражены элементы имущества организации, которое в течение отчетного периода многократно меняют свою форму. Подвижность этих элементов актива баланса, т. е. ликвидность, выше чем у элементов 1 раздела. Ликвидность денежных средств = 1 (т.е. 100%), т. е. они абсолютно ликвидны.

Строка 1210 «Запасы» — отражают стоимость всех запасов и затрат фирмы (материалов, готовой продукции, товаров, незавершенного производства, расходов будущих периодов и т. д.).

Строка 1220 «НДС по приобретенным ценностям» — учитывают суммы НДС, которые еще не приняты к вычету из бюджета.

Строка 1230 «Дебиторская задолженность» — отражает дебиторскую задолженность, не погашенную на отчетную дату. Дебиторскую задолженность, погашение которой ожидается более чем через 12 месяцев после отчетной даты, называют долгосрочной, а дебиторскую задолженность, которая должна быть погашена в течение 12 месяцев после отчетной даты — краткосрочной.

Строка 1240 «Финансовые вложения» — отражают вложения фирмы в акции, облигации и другие ценные бумаги, осуществленные на срок не более одного года. Здесь также указывают сумму займов, предоставленных другим организациям на срок менее 12 месяцев.

Строка 1250 «Денежные средства» — записывают общую сумму, которой располагает организация: остатки наличных в кассе, а так же все деньги, что лежат в банках.

Строка 1260 «Прочие оборотные активы» — отражают остатки оборотных активов, не нашедших своего отражения по другим статьям раздела II.

Строка 1200 «Итого по разделу II» — приводят сумму строк: 1210, 1220, 1230, 1240, 1250, 1260.

Строка 1600 «Баланс» — указывают сумму строк: 1100, 1200.

В пассиве баланса группировка статей дана по юридическому признаку. Вся совокупность обязательств организации разделяется по субъектам:

перед 3-ми лицами (кредиторами, банками);

перед собственниками организации;

Собственный капитал состоит из 2-х частей:

из капитала, который организация получает от акционеров и пайщиков;

из капитала, который организация пополняет в процессе хозяйственной деятельности, создавая фонды в виде накоплений от части полученной прибыли.

Статьи пассива баланса группируется по степени срочности погашения обязательств в порядке ее возрастания: 1-е место занимает УК, как наиболее постоянная часть баланса, за ним следуют остальные статьи.

3 раздел — капитал и резервы:

Строка 1310 «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)» — отражают сумму уставного капитала фирмы (складочного капитала, уставного фонда). Она должна совпадать с суммой уставного капитала, который зафиксирован в учредительных документах.

Строка 1320 «Собственные акции, выкупленные у акционеров» — Акционерные общества по строке 1320 баланса отражают собственные акции, выкупленные у акционеров, как по их требованию, так и по решению совета директоров. Общества с ограниченной ответственностью по строке 1320 отражают стоимость долей в уставном капитале, выкупленных у участников (учредителей) фирмы.

Строка 1340 «Переоценка внеоборотных активов» — отражают сумму увеличения стоимости основных средств и нематериальных активов от их переоценки.

Строка 1350 «Добавочный капитал (без дооценки внеоборотных активов)» указывают остаток по garantf1://12 021 087.83/" Добавочный капитал" на отчетную дату за исключением сумм дооценки от переоценки основных средств и нематериальных активов.

Строка 1360 «Резервный капитал» — Это данные о величине резервного капитала, который образован в соответствии с учредительными документами компании и в соответствии с законодательством.

Строка 1370 «Нераспределенная прибыль (непокрытый убыток)» — указывают сумму нераспределенной прибыли фирмы по состоянию на отчетную дату. Здесь отражают прибыль как прошлых лет, так и отчетного года.

Строка 1300 «Итого по разделу III» — приводится сумма следующих строк: 1310, 1320, 1340, 1350, 1360, 1370.

4 долгосрочные обязательства:

Строка 1410 «Заемные средства» — отражают остаток заемных средств с учетом процентов, которые ваша фирма получила на срок более года и которые не были погашены на отчетную дату.

Строка 1420 «Отложенные налоговые обязательства» — как и отложенные налоговые активы определяют умножая сумму временных разниц на ставку налога на прибыль.

Строка 1430 «Резервы под условные обязательства» — Оценочное обязательство может возникнуть:

- — из законодательных норм, судебных решений, договоров;

- — в результате действий организации, из которых следует, что она принимает на себя определенные обязанности, а третьи лица могут обоснованно ожидать их выполнения.

Строка 1450 «Прочие обязательства» — указывают сумму привлеченных долгосрочных средств фирмы, не поименованных в строках, о которых шла речь выше, со сроком погашения более 12 месяцев.

Строка 1400 «Итого по разделу IV» — указывают сумму строк 1410, 1420, 1430, 1450.

5 краткосрочные обязательства:

Строка 1510 «Заемные средства» — учитываются краткосрочные кредиты банков и займы небанковских организаций, полученные менее чем на 12 месяцев.

Строка 1520 «Кредиторская задолженность» — отражают общую сумму кредиторской задолженности фирмы, не погашенной на отчетную дату перед:

- — поставщиками и подрядчиками;

- — персоналом фирмы;

- — государственными внебюджетными фондами;

- — по налогам и сборам;

- — прочими кредиторами.

Строка 1530 «Доходы будущих периодов» — указывают доходы, полученные организацией в отчетном периоде, но относящиеся к будущим периодам.

Строка 1540 «Резервы предстоящих расходов» — отражают суммы оценочных обязательств, предполагаемый срок исполнения которых не превышает 12 месяцев после отчетной даты.

Строка 1550 «Прочие обязательства» — показывают сумму краткосрочных пассивов, не нашедших отражения по другим статьям раздела V.

Строка 1500 «Итого по разделу V» — приводят сумму строк: 1510, 1520, 1530, 1540, 1550.

Строка 1700 «Баланс» — приводят сумму строк: 1300, 1400, 1500.

Внешние обязательства организации (заемный капитал) подразделяются на долгосрочные (свыше 1 года) и краткосрочные (до 1 года). С экономической точки зрения внешние обязательства — это источник формирования активов организации, а с юридической — это долг организации 3-м лицам.

Характеристика структуры и статей Отчета о прибылях и убытках.

Отчет о прибылях и убытках содержит сведения о финансовых результатах организации за отчетный и предыдущий периоды. Отчет о финансовых результатах является важнейшим источником информации для анализа показателей рентабельности активов организации, рентабельности реализованной продукции, определения величины чистой прибыли, остающейся в распоряжении организации и др. показателей.

Отчет о прибылях и убытках делится на:

- — доходы и расходы по обычным видам деятельности;

- — прочие доходы и расходы.

Данные текущего и прошлого года, которые указаны в Отчете, должны быть сопоставимы. Это позволяет проанализировать те или иные показатели фирмы в динамике. Поэтому в столбце 5 приводят данные на прошлый год, а в столбце 4 приводят данный за аналогичный период отчетного года.

Строка 2110 «Выручка» — доходы, полученные от обычных видов деятельности фирмы, такими доходами считают: выручку от продажи продукции (товаров), поступления, связанные с выполнением работ или оказанием услуг. Основные виды деятельности организации перечислены в ее уставе.

Строка 2120 «Себестоимость продаж» — указывают сумму расходо…

Анализ проводится путем сравнения данных отчетного года с данными предыдущего года, определяется изменение за год в сумме и в %-х и делаются выводы.

Источником анализа является пассив бухгалтерского баланса.

Таблица 9. Структура капитала организации.

Показатели. | Пред. год. | Отчет. год. | Изменение. | |||

Тыс.руб. | %. | Тыс.руб. | %. | Тыс.руб. | %. | |

Валюта баланса (итог). | +9753. | ; | ||||

1. Источники собственных средств (III раздел). | 84,1. | 75,2. | +1062. | — 8,9. | ||

2. Заемные средства (IV+V раздел), в т. ч.: | 15,9. | 24,8. | +8691. | +8,9. | ||

2.1. Долгосрочные обязательства (итог IV). | ; | ; | ; | ; | ; | ; |

2.2. Краткосрочные заемные средства (стр.1510). | 3,8. | 5,2. | +1538. | +1,4. | ||

2.3. Кредиторская задолженность (стр.1520). | 11,4. | 19,3. | +7389. | +7,9. |

1. Определим долю кредиторской задолженности в общей величине заемных средств:

Пред. год = 8056 / 11 186 * 100 = 72,0%.

Отчет. год = 15 445 / 19 877 * 100 = 77,7%.

- 77,7 — 72,0 = +5,7%

- 2. Определим долю краткосрочных займов в общей величине заемных средств:

Пред. год = 2657 / 11 186 * 100 = 23,8%.

Отчет. год = 4195 / 19 877 * 100 = 21,1%.

- 21,1 — 23,8 = -2,7%

- 3. Определим долю долгосрочных обязательств в общей величине заемных средств:

Вывод: Пассивная часть бухгалтерского баланса характеризуется преобладающим удельным весом источников собственных средств. В отчетном году составляет 75,2%, хотя их доля в общем объеме средств сократилась на 8,9%. Соответственно, возросла доля заемных средств на 8,9% и в отчетном году удельный вес составил 24,8%. Следовательно, в течение отчетного периода произошли изменения в структуре заемных средств.

Состав привлеченных средств изменился в лучшую сторону, т.к. увеличилась доля относительно дешевых источников (кредиторская задолженность) на 5,7% и произошло уменьшение удельного веса кредитов и займов в отчетном году на 2,7%.

4. Анализ ликвидности баланса и анализ платежеспособности организации Анализ платежеспособности необходим организации для оценки и прогнозирования финансовой деятельности, а так же необходим для внешних пользователей информации, в частности для инвесторов и кредиторов для рациональных управленческих решений.

Прежде чем выдать кредит, банк должен удостоверится в платежеспособности заемщика. Тоже должны сделать и организации, которые хотят вступить в экономические отношения друг с другом. Им важно знать о финансовых возможностях партнера, если возникнет вопрос о предоставлении коммерческого кредита или отсрочки платежа.

Оценка платежеспособности (кредитоспособности) инвесторами осуществляется на основе характеристики ликвидности текущих активов, которые определяются временем, необходимым для превращения их в денежные средства. Чем меньше требуется времени для инкассации данного актива, тем выше его ликвидность (кредитоспособность).

Для определения кредитоспособности (ликвидности) определяют ликвидность баланса и ликвидность организации.

Ликвидность бухгалтерского баланса — это возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее — это степень покрытия обязательств организации ее активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Ликвидность зависит от степени соотношения величины, имеющихся платежных средств, к величине краткосрочных и долгосрочных обязательств.

Ликвидность организации — это более общее понятие, чем ликвидность баланса, предполагающее изыскание платежных средств не только за счет внутренних источников (реализации активов), но и привлечения заемных средств со стороны.

От степени ликвидности баланса зависит платежеспособность организации.

Источником анализа является бухгалтерский баланс.

Группировка, А по степени их ликвидности.

Активы организации имеют различные сроки превращения в наличность, одни виды активов обращаются в деньги быстрее, другие медленнее. А организации группируются по степени их ликвидности, т. е. по возможности обращения их в деньги.

Всего 4 группы А:

А1 — наиболее ликвидные А: денежные средства и краткосрочные финансовые вложения (стр.1240+1250);

А2 — быстрореализуемые А: дебиторская задолженность (стр.1230);

А3 — медленнореализуемые А: запасы, НДС и прочие оборотные, А (стр. 1210+1220+1260);

А4 — труднореализуемые А: внеоборотные, А (стр.1100).

Группировка П по степени их оплаты.

Анализ ликвидности баланса заключается в сравнении размеров средств по активу, сгруппированных по степени их ликвидности, с суммами обязательств по пассиву, сгруппированных по срокам их погашения.

Пассивы баланса по степени срочности их погашения делятся на 4 группы:

П1 — наиболее срочные обязательства — кредиторская задолженность (стр.1520);

П2 — краткосрочные пассивы — краткосрочные займы и прочие обязательства (стр.1510+1550);

П3 — долгосрочные пассивы — долгосрочные обязательства, доходы будущих периодов и оценочные обязательства (стр.1400+1530+1540);

П4 — постоянные пассивы — собственный капитал (стр.1300).

Для определения ликвидности баланса сопоставляют итоги приведенных сумм по группам, А и П.

Баланс считается абсолютно ликвидным, если выполняются следующие соотношения:

А1?П1, А2? П2, А3? П3, А4? П4.

Таблица 10. Соотношение, А по степени ликвидности и П по степени оплаты.

А. | Показатели. | Тыс.руб. | П. | Показатели. | Тыс.руб. |

А1. | Наиболее ликвидные А. | П1. | Наиболее срочные П. | ||

А2. | Бастрореализуемые А. | П2. | Краткосрочные П. | ||

А3. | Медленнореализуемые А. | П3. | Долгосрочные П. | ||

А4. | Труднореализуемые А. | П4. | Постоянные П. |

А1 = 173 ‹ П1 = 15 445.

А2 = 2606 ‹ П2 = 4195.

А3 = 24 088 › П3 = 237.

А4 = 53 330 ‹ П4 = 60 320.

Вывод: Баланс данной организации нельзя считать ликвидным, т.к. 2 условия из 4 не выполняются. Наиболее срочные и краткосрочные обязательства не покрываются платежными средствами.

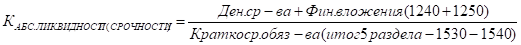

Относительные показатели ликвидности баланса:

Основными показателями, характеризующими ликвидность (платежеспособность) организации являются:

1.

Пред. год: 32 / 11 186 — 473 = 0,003: 1.

Отчет. год: 173 / 19 877 — 237 = 0,009: 1.

0,009 — 0,003 = + 0,006.

Вывод: В данной организации в предыдущем году коэффициент составляет 0,003, в отчетном году 0,009. Коэффициент увеличился на 0,006. Это говорит о том, что погасить свои обязательства в срочном порядке организация не смогла бы, т.к. считается достаточным значение для коэффициента срочности соотношение 0,2:1. Данная организация в отчетном году смогла оплатить срочных обязательств только 0,9%, это свидетельствует о ее затруднительном финансовом положении и плохой платежеспособности.

Коэффициент абсолютной ликвидности (срочности) показывает, какая часть текущей задолженности организации может быть погашена за счет наиболее ликвидных средств на дату составления бухгалтерского баланса.

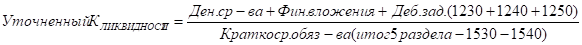

2.

Пред. год: (32 + 2652) / (11 186 — 473) = 0,25:1.

Отчет. год: (173 + 2606) / (19 877 — 237) = 0,14:1.

0,14 — 0,25 = - 0,11.

Вывод: В данной организации уточненный коэффициент ликвидности снизился на 11 пунктов. И организация в отчетном году могла оплатить только 14% срочных обязательств, при условии поступления всей суммы дебиторской задолженности. Это указывает на снижение ликвидности баланса и платежеспособности организации.

Этот коэффициент характеризует, какая часть текущих обязательств может быть погашена не только за счет наличности, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы, оказанные услуги.

В общем случае нормальным считается значение уточненного коэффициента ликвидности близкое к 1, которое означает, что реализовав некоторую часть запасов готовой продукции организация будет в состоянии полностью оплатить свои краткосрочные обязательства. Однако следует иметь в виду, что достоверность выводов по результатам расчетов указанного коэффициента в значительной степени зависит от качества дебиторской задолженности (сроки образования ее, финансовое положение должника и др.) это может быть выявлено только по данным внутреннего учета по Ж/О № 8 и ведомости № 16.

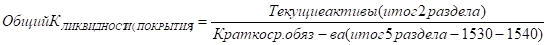

3.

Пред. год: 16 323 / (11 186 — 473) = 1,52:1.

Отчет. год: 26 867 / (19 877 — 237) = 1,37:1.

1,37 — 1,52 = - 0,15.

Вывод: В данной организации значение коэффициента покрытия в отчетном году снизилось на 15 пунктов, и составляет 1,37:1. Это говорит о том, что недостаточность высоко ликвидных средств у организации привела к тому, что значительный объем срочных обязательств оказался покрытым активами с относительно невысокой степенью ликвидности и не высокой оборачиваемостью, т. е. запасами и дебиторской задолженностью.

Коэффициент покрытия позволяет установить, в какой степени текущие активы покрывают краткосрочные обязательства. Нормативным значением для данного К считается соотношение в пределах от 2:1 до 3:1. Если соотношение текущих активов и краткосрочных обязательств ниже, чем 1:1, то можно говорить о высоком финансовом риске, связанного с тем, что организация не в состоянии оплатить свои счета. Соотношение 1:1 предполагает равенство текущих активов и краткосрочных обязательств. Принимая во внимание разную степень ликвидности активов можно предполагать, то не все активы будут реализованы в срочном порядке. Это значит, что в данной ситуации (соотношение 1:1) возникает угроза финансовой стабильности.

Если же значение коэффициента покрытия значительно превышает соотношение 1:1, то сделать вывод о том, что организация располагает свободными ресурсами, сформированными за счет собственных источников.

4. Нор-в = 2.

Пред. год: (32 + 2652 + 13 639) / (8056 + 2657+473) = 1,5.

Отчет. год: (173 + 2606 + 24 088) / (15 445 + 4195+237) = 1,4.

1,4 — 1,5 = - 0,1.

Вывод: В данной организации Кт.л. меньше нормативного, при этом он снизился в отчетном периоде на 0,1, что свидетельствует об ухудшении финансового состояния организации.

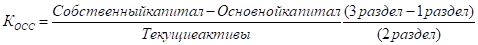

5.

Нор-в = не менее 0,1.

Пред. год: (59 258 — 54 121) / 16 323 = 0,31.

Отчет. год: (60 320 — 53 330) / 26 867 = 0,26.

0,26 — 0,31 = - 0,05.

Вывод: Косс в предыдущем и отчетном годах выше нормативного, но в динамики происходит его уменьшение на 0,05.

6. Собственный оборотный капитал — определяется как разность текущих активов и краткосрочных обязательств (итог II — (итог V — стр. 1530 — стр.1540)). Организация имеет ОБОРОТНЫЙ КАПИТАЛ до тех пор, пока текущие активы превышают краткосрочные обязательства или до тех пор, пока она ликвидна.

Пред. год: 16 323 — (11 186 — 473) = 5610 тыс. руб.

Отчет. год: 26 867 — (19 877 — 237) = 7227 тыс. руб.

7227 — 5610 = + 1617 тыс. руб.

Вывод: в данной организации оборотный капитал имеется и в предыдущем и в отчетном периодах. По сравнению с предыдущим годом он увеличился на 1617 тыс. руб., что свидетельствует об общей ликвидности организации.

5. Критерии оценки несостоятельности (банкротства) организации В соответствии с действием Федерального закона «О несостоятельности (банкротстве)» организация объявляется банкротом, если она не способна в полном объеме удовлетворить требованиям кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей. К обязательным платежам относятся налоги, сборы и иные обязательства, взносы в бюджет и во внебюджетные фонды в порядке и на условиях, которые определяются законодательством РФ.

Виды обязательств перед кредиторами: задолженность за проданные товары, выполненные работы, оказанные услуги, а так же суммы займов с процентами, подлежащими уплате должником.

Одной из актуальных проблем является определение причин банкротства организаций. Причины банкротства организаций можно подразделить на внешние и внутренние. К внешним факторам банкротства относят причины, связанные с общеэкономической ситуацией в стране и практически неустранимые на уровне организации:

ь изменение общеэкономической и политической ситуации в стране;

ь несовершенство законодательной и нормативной базы;

ь высокие темпы инфляции;

ь несовершенная налоговая и денежная политика государства;

ь недостатки в работе финансово-кредитной системы страны;

ь неблагоприятная рыночная конъюнктура и др.

К внутренним факторам банкротства относят причины, вытекающие из хозяйственной деятельности организации, вследствие ее неудовлетворительной работы:

ь высокие затраты на производство и реализацию продукции;

ь снижение качества продукции и отсутствие спроса;

ь ориентация организации на одного или нескольких покупателей;

ь длительный производственный цикл;

ь неэффективное использование ресурсов, в том числе финансовых, снижение объемов производства и продаж;

ь рост внешней задолженности другим предприятиям и бюджету;

ь необоснованное увеличение дебиторской задолженности;

ь низкий уровень планирования и прогнозирования;

ь недостатки системы внутреннего контроля;

ь некомпетентность руководства или недостаточная квалификация сотрудников и др.

Критерии неплатежеспособности организации:

- ? неисполнение обязанностей по уплате платежей в течение трех месяцев с момента наступления даты платежей;

- ? требование к должнику в совокупности составляет 500 минимальных размеров оплаты труда.

Оценка возможности восстановления (утраты) платежеспособности организации.

Одной из основных задач анализа ликвидности является оценка степени близости организации к банкротству. Существуют критерии формального и неформального характера, по которым организация может быть признана не состоятельной (банкротом).

Такими критериями могут быть:

- 1. К текущей ликвидности;

- 2. К обеспеченности собственными средствами;

- 3. К восстановления (утраты) платежеспособности.

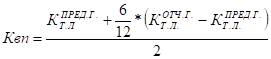

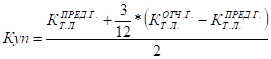

Для оценки структуры баланса и возможности банкротства организации рассчитывается коэффициент утраты или коэффициент восстановления платежеспособности. Для этого используется Кт.л. и Ко.с.с. Если один из вышеуказанных коэффициентов или оба ниже нормативного, то рассчитывается коэффициент восстановления платежеспособности. Если оба коэффициента выше нормативного, то рассчитывается коэффициент утраты платежеспособности.

К восстановления платежеспособности рассчитывается по формуле:

К утраты платежеспособности рассчитывается по формуле:

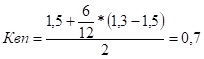

Так как на данной организации один коэффициент ниже нормативного, то рассчитывается коэффициент восстановления платежеспособности.

Таблица 11. Оценка структуры баланса.

Показатель. | Пред. год. | Отчет. год. | Норматив. |

Кт.л. | 1,5. | 1,3. | |

Ко.с.с. | 0,31. | 0,26. | 0,1. |

Кв.п. | ; | 0,7. |

Вывод: Данная организация согласно коэффициентам имеет тенденцию к банкротству, т.к. 2 показателя из 3 ниже нормативного.

6. Абсолютные и относительные показатели финансовой устойчивости. Типы финансовой устойчивости организации Финансовая устойчивость хозяйствующего субъекта — такое состояние его денежных ресурсов, которое обеспечивает развитие предприятия преимущественно за счет собственных средств, при сохранении достаточной платежеспособности и кредитоспособности при минимальном уровне предпринимательского риска.

Финансовое со стояние субъекта хозяйствования, его устойчивость во многом зависит от оптимальности структуры источников капитала, т. е. соотношения собственных и заемных средств; от оптимальности структуры активов организации, в первую очередь от соотношения основного и оборотного капитала.

Необходимость в собственном капитале обусловлена требованиями самофинансирования организации. Собственный капитал является основой самостоятельности и независимости организаций. Чем выше его доля в общей сумме капитала и меньше доля заемного капитала, тем организация финансово устойчивее.

Каждая статья актива бухгалтерского баланса имеет свои источники финансирования. Наиболее полно финансовая устойчивость организации может быть раскрыта на основе изучения соотношений между статьями актива и пассива бухгалтерского баланса.

Финансовая устойчивость в зависимости от влияния на нее различных факторов, подразделяется на: внутреннюю, внешнюю, общую и финансовую.

Внутренняя устойчивость — это такое общее фин. состояние организации, когда обеспечивается стабильно высокий результат его функционирования.

Внешняя устойчивость — обусловлена стабильностью внешней экономической среды.

Общая устойчивость — достигается такой организацией движения денежных потоков, которое обеспечивает постоянное превышение поступления средств (доходов) над их расходованием (затратами).

Финансовая устойчивость — является отражением стабильного превышения доходов над расходами.

К абсолютным показателям финансовой устойчивости относятся:

- 1. Сумма чистых активов организации, которые должны быть больше или равны сумме уставного капитала.

- 2. Наличие собственного оборотного капитала, т. е. сколько собственного капитала используется в обороте у организации (собственные источники + долгосрочные обязательства — внеоборотные активы).

- 3. Обеспеченность материальных оборотных активов плановыми источниками финансирования.

- 1. Расчет реальных (чистых) активов, темпов их прироста.

Чистые активы — это величина, определяемая путем вычитания из суммы активов организации, принимаемых к расчету, суммы обязательств, принимаемых к расчету.

Данные о стоимости чистых активов используют для оценки степени ликвидности организации (платежеспособности).

Все общества, как акционерные, так и с ограниченной ответственностью, начиная со второго отчетного года, должны контролировать размер чистых активов. Эта величина не должна быть меньше уставного капитала организации. Если вдруг это произошло, то компания должна уменьшить до необходимого уровня уставный капитал. В случае, когда чистые активы стали меньше критического уровня — минимального размера уставного капитала, установленного законом, то компания может быть ликвидирована налоговиками.

Источником анализа является, А и П бухгалтерского баланса.

Таблица 12. Расчет чистых активов.

Показатели. | Код стр.б.б. | Пред. год. | Отчет. год. |

1. Внеоборотные активы (итог I раздела). | |||

2. Оборотные активы (итог II раздела). | |||

3. Задолженность учредителей по взносам в уставный капитал (отражается в дебиторской задолженности). | ; | ; | |

Итого активы (1+2−3). | Х. | ||

4. Долгосрочные обязательства (итого по разделу IV баланса). | ; | ; | |

5. Краткосрочные обязательства (итого по разделу V баланса). | |||

6. Доходы будущих периодов. | |||

Итого пассивы (4+5−6). | Х. | ||

Стоимость чистых (реальных) активов (А-П). | Х. |

Сумма чистых активов сравнивается с суммой УК в предыдущем и отчетном годах:

Пред. год: 59 731 — 27 565 = + 32 166 тыс. руб.

Отчет. год: 60 557 — 27 565 = + 32 992 тыс. руб.

32 992 — 32 166 = +826 тыс. руб.

Вывод: в данной организации стоимость чистых активов выше стоимости УК и в предыдущем и в отчетном периодах, с приростом на 826 тыс. руб. Это говорит о том, что в целом финансовое состояние организации устойчивое.