SWOT — анализ

Данные приведены без учета обуви производства стран Юго-Восточной Азии из-за крайне низкого качества. Данные этой таблицы свидетельствуют о значительном колебании цены в рамках одной ассортиментной группы. Это обусловлено присутствием на обувном рынке России обуви различного уровня качества от эксклюзивной (Англия, Германия, Италия, Испания) для элитарного покупателя до низкокачественной обуви… Читать ещё >

SWOT — анализ (реферат, курсовая, диплом, контрольная)

Для того, чтобы провести SWOT — анализ предприятия, необходимо изучить внешнюю и внутреннюю среду предприятия.

Анализ внешней среды компании, который еще можно назвать внешним аудитом или аудитом маркетинговой среды, исследует макросреду и среду задач компании. Результаты анализа необходимы для разработки маркетингового плана компании.

Сначала проводим анализ внешней макросреды компании.

Развитие конкуренции в большинстве отраслей экономики означает, что покупатели получают лучший сервис, лучшее качество и более широкий круг товаров и услуг. Следовательно, покупатели становятся более требовательными.

Политическая, нормативно-правовая, экономическая среда в России постепенно стабилизируются.

Культура, язык, деловые традиции и стандарты особенно не препятствуют производству и продажам товаров «Пальмира» в России. Также это относится к экономическим, социальным различиям, условиям сбыта и инфраструктуре.

По статистическим подсчетам в России, в прошлом году производство обуви выросло на 2, 5%.

Этот рыночный сегмент динамично развивается, растет и производство, и потребление. Если для 90-х годов было характерно буквально взрывное увеличение числа компаний, то сейчас новые производители появляются все реже. Нынче «новости с фронтов» сводятся, скорее, к сообщениям о реструктурировании: кто-то укрупняется, объединяясь в союзы и альянсы, а кто-то сходит с арены.

В экономической литературе изучена динамика основных показателей исследуемого рыночного сегмента.

Рынок обуви во времена существования плановой системы хозяйствования был развит достаточно хорошо. В связи с переходом на рыночные рельсы, экономика страны попала в серьезный кризис, большинство предприятий не смогли существовать в новых условиях. Поэтому к середине 90 — х годов наблюдается тенденция падения объемов продаж. Однако ситуация в отрасли после 1997 года меняется в лучшую сторону в связи с рядом положительных тенденций в политической и экономической жизни страны.

В настоящее время российский рынок обуви растет, хоть и медленными темпами. По оценкам экспертов, за прошлый год потребление выросло почти на 10%.

Однако, все же положение многих средних и мелких фирм — производителей в отрасли достаточно сложное. Дорожает сырье, приходится выдерживать серьезную конкуренцию с более крупными производителями.

Непростая экономическая ситуация (низкая платежеспособность населения, высокие ставки налогов и ставки платы за кредиты, высокая стоимость сырья и энергоресурсов) привела к резкому спаду производства на отечественных предприятиях и, следовательно, к уменьшению коэффициента использования производственных мощностей.

Емкость обувного рынка России определяется объемом реализуемой продукции отечественного и зарубежного производства, который находится в непосредственной зависимости от факторов определяющих платежеспособный спрос населения.

В России в настоящее время зарегистрировано более 300 предприятий всех форм собственности, производящих обувь различного назначения и ассортимента, однако только 195 из них функционируют постоянно в соответствии с данными Госкомстата.

В 2004 г. производственные мощности обувной промышленности использовались на 23%. По официальной статистике к концу 2004 г. объем выпускаемой в России обуви упал до 24, 5 млн. пар в год. За первые полгода 2005 г. объем производства увеличился почти на 20%, а во втором полугодии — еще на 13% и составит около 33 млн. пар в год. Обувь изготавливали на 207 предприятиях легкой промышленности, в том числе почти 30 предприятий — это предприятия бытового обслуживания, обществ инвалидов, небольшие производства на кожевенных, меховых и других предприятиях. Две трети всего объема произвели 30 предприятий, выпуск на каждом из которых превысил 300 тыс. пар, их доля в объеме выпуска легкой промышленности составила 67%. В их число вошли 7 предприятий, ранее выпускавших небольшие объемы. На этих 30 предприятиях выпуск увеличился на 14, 5%.

Из 30 наиболее крупных по выпуску обуви предприятий на пяти выпуск сократился в среднем на 18%, а на остальных 25 — вырос на 28%, в том числе на 7 крупнейших — на 86%.

Низкая конкурентоспособность российской обуви на мировом рынке является причиной столь низкой доли экспорта обуви в объеме производства российских предприятий — всего 8%. Из отчета World Footwear Markets 2004 следует, что доля стран Восточной Европы в мировом производстве обуви составляет всего 2, 3%. Россия в этой группе стран занимает третье место после Польши и Румынии.

Доля импортной продукции на российском рынке составляет около 70−80%. Причем доля качественной импортной обуви крайне низка. По информации Ассоциации производителей обуви Италии (ANCI) в 2003;2004 г. г. объем импорта из Италии в Россию сократился в 9 раз по сравнению с 2003 годом. В 2004 году объем ввезенной в Россию итальянской обуви составил всего 3, 6−3, 7 млн. пар. По данным ГТК РФ, объем легально ввезенной в Россию обуви в 2003 году составил 9 млн. пар, а в 2004 году т- 11, 9 млн. пар. Экспорт обуви в Россию из стран Евросоюза сократился на 73, 2% - до 2, 53 млн. пар с 9, 44 млн пар в соответствующем периоде 2003 года.

Основной вал импорта приходится на КНР и Юго-Восточной Азии. Причем эта продукция отличается крайне низким качеством по сравнению. С российской продукцией и тем более по сравнению с европейской, а также заниженными ценами при ввозе в Россию.

Следует отметить, что на внутреннем обувном рынке России значительное место занимает неучтенная продукция. По данным Госкомстата и ГТК РФ, 179 млн. пар обуви — это неучтенная продукция в 2003 г., а в 2004 г. — более 100 млн. пар, это свыше 60% от всего объема потребляемой обуви в стране.

Наносится ущерб отечественным товаропроизводителям, так как ввозимая контрабандным путем обувь на 50−60% дешевле обуви российских обувных предприятий, что создает неравные условия конкуренции.

Массовому незаконному ввозу обуви в страну способствует утвержденное постановлением Правительства РФ от 10. 07. 99 № 783 положение «О перемещении товаров физическими лицами через таможенную границу Российской Федерации», согласно которому физическое лицо может беспошлинно провозить через границу до 50 кг, с пошлиной 4 ЕВРО за 1 кг — до 200 кг груза.

Отрицательным для реализации отечественных изделий является сближение уровня цен на отечественные и импортные изделия за счет более быстрого роста цен на отечественные изделия (табл. 1).

Таблица 1.

Средние цены на отдельные виды обуви отечественного и импортного производства и их соотношение в 2004 г.

Вид обуви из натуральной кожи. | Средняя цена на обувь, руб. | Соотношение средних потребительских цен. | Справочно: 2003 г. | |||

Ср. цена на обувь, руб. | Соотношение средних потребительских цен. | |||||

Отечеств. | Импорт. | Отечест. | Импорт. | |||

Полуботинки мужские Сапоги зимние женские Туфли кросовые детские. |

|

|

|

|

|

|

Одной из характерных особенностей обувного рынка на настоящем этапе является сокращение товарных остатков предыдущих периодов. По оценкам специалистов доля остатков поставок предыдущих периодов в общей структуре обувного рынка уменьшилась более чем в 2 раза по сравнению с 2004 г. и составила около 10% от емкости рынка.

Важным аспектом развития обувного рынка России является тот факт, что, несмотря на сложные макроэкономические процессы, сохраняется достаточно высокий спрос на обувь различного ассортимента. Известно, что в результате финансового кризиса резко упал уровень жизни большей части населения.

По оценке Всемирного банка в 2004 г. в России стало в два раза больше бедных по сравнению с 2003 г. и около половины жителей имеют доходы ниже прожиточного уровня. Тем не менее, объем продаж обуви не только не снизился по аналогии с общим розничным товарооборотом, но наоборот возрос на 7, 2% по сравнению с 2003 г.

Изменения, произошедшие на потребительском рынке обуви свидетельствуют, что в регионах спрос на обувь по розничной цене выше 30 долл. США уменьшился значительнее, чем в Москве, хотя изначально он был намного ниже.

Изменилось распределение спроса между каналами сбыта. По этому показателю есть существенная разница между Москвой и регионами. В Москве после кризиса число покупателей обуви на вещевых рынках практически не возросло. Во-первых, это связано с тем, что ассортимент вещевых рынков резко сместился в сторону более дешевой и менее качественной обуви, что не устраивает значительную часть розничных покупателей. Во-вторых, группа покупателей, испытывающих недоверие к покупкам обуви на рынках, вполне устойчива и составляет не менее 30% даже среди населения с доходами ниже среднего уровня.

В регионах доля продаж обуви на вещевых рынках заметно возросла в силу того, что значительно увеличилось число людей, приобретающих более дешевую обувь. Если до кризиса во многих регионах основным местом покупки обуви (50−60%) были магазины, то к середине 2005 г. такую долю стали занимать покупки на вещевых ранках.

В регионах и в магазинах и на рынках основной спрос приходится на туфли по розничным ценам 450−600 руб. за пару, сапоги 700−900 руб. за пару. Розничные покупатели стали больше приобретать отечественную обувь, поэтому в новых условиях повышенной популярностью пользуются магазины при производителях обуви, где розничная наценка минимальна.

Анализ баланса спроса и предложения на обувном рынке РФ (табл. 2) свидетельствует о том, что спрос на обувь (объем продаж) в стоимостном выражении вырос с 40 361 млн руб. в 2003 г. до 67 948 млн руб. (на 68, 4) в 2004 при одновременном снижении индекса физического объема.

Таблица 2.

Баланс спроса и предложения на обувном рынке РФ.

Наименование показателя. | В 2003 г. млн. пар | В 2004 г. млн. пар |

1. Потребность в обуви. | 260, 0. | 260, 0. |

2. Объем продаж (спрос на обувь). | 120, 0. | 110, 0. |

3. Импорт. | 12, 0. | 6, 0. |

4. Экспорт. | 3, 9. | 4, 5. |

5. Товарные запасы. | 20, 4. | 9, 8. |

6. Производство обуви. | 29, 3. | 33, 0. |

7. Предложение рынку (п. 6 + п. 3 — п. 4 + п. 5). | 57, 8. | 41, 9. |

8. Избыток/дефицит (п. 2 — п. 7). | 62, 2. | 68, 1. |

Статистические данные подтверждают динамику роста объемов производства обуви российскими предприятиями с 29, 3 млн. пар в 2003 г. до 33, 0 млн. пар в 2004 г., в 2004 г. объем выпуска должен составить не менее 35, 5 млн. пар (за 1 квартал 2004 г. изготовлено 7, 7 млн. пар).

Расчеты показали, что потребность в обуви по РФ составляет 260, 0 млн. пар при уровне отечественного производства в 2003 г. — 33 млн. пар, а степень ее удовлетворения за счет отечественного производства — 11, 4%. В 2004 г. ожидается некоторый рост отечественного производства обуви до 35, 5 млн. пар и как следствие, увеличение степени удовлетворения потребности за счет отечественного производства до 13, 6%.

Важной характеристикой и регулятором рынка является диапазон цен на различные виды продукции, который не должен превышать предельный уровень платежеспособности по каждой категории покупателей. Сложившийся диапазон цен на рынке обуви приведен в таблице 3.

Таблица 3.

Диапазон цен на рынке обуви РФ.

Вид обуви из натуральной обуви. | Диапазон цен, руб. (min — max). |

1. Традиционная обувь: | 600−8000. |

1. 1. Сапожки, ботинки утепленные. | 600−7500. |

1. 2. Сапожки, ботинки неутепленные. | 300−5000. |

1. 3. Полуботинки, туфли на кожаной подошве. | 250−5000. |

1. 4. Полуботинки, туфли на резиновой подошве. | 350−2500. |

1. 5. Сандалеты, туфли летние. | 500−5000. |

1. 6. Туфли модельные. | 200−3750. |

2. Спортивная обувь. |

Данные приведены без учета обуви производства стран Юго-Восточной Азии из-за крайне низкого качества. Данные этой таблицы свидетельствуют о значительном колебании цены в рамках одной ассортиментной группы. Это обусловлено присутствием на обувном рынке России обуви различного уровня качества от эксклюзивной (Англия, Германия, Италия, Испания) для элитарного покупателя до низкокачественной обуви из Азии. Обувь российских производителей занимает промежуточное положение на уровне между дешевой импортной обувью и импортной обувью со средней стоимостью. Эта отличительная особенность российского рынка обусловлена также резким расслоением покупателей по уровню доходов.

В таблице 4 приведены цены, сложившиеся на российском рынке, дифференцированные для отечественной и импортной обуви. Импортная обувь представлена тремя группами: высококачественная элитная обувь с высоким уровнем цены (Англия, Германия, Канада, Италия), достаточно качественная со средним уровнем цен (Финляндия, Япония, Чехия, Испания, Португалия, Италия) и низкокачественная обувь из дешевых комплектующих с низким уровнем цены, ниже цен российских производителей (Китай, Вьетнам, Бангладеш, Тайвань).

Таблица 4.

Диапазон цен на российском рынке дифференцированный для отечественной и импортной обуви.

Вид обуви из натуральной обуви. | Диапазон цен, руб. (min — max). | |||

Отечественная. | Импортная. | |||

Дорогая. | Ср. ур-нь. | Дешевая. | ||

1. Традиционная обувь: | ||||

1. 1. Сапожки, ботинки утепленные. | 400−1500. | 2275−8000. | 825−2100. | 280−480. |

1. 2. Сапожки, ботинки неутепленные. | 400−1200. | 1500−7500. | 600−2400. | 250−450. |

1. 3. Полуботинки, туфли на кожаной подошве. | 300−680. | 1200−5000. | 500−1300. | 170−370. |

1. 4. Полуботинки, туфли на резиновой подошве. | 220−400. | 900−5000. | 370−680. | 100−230. |

1. 5. Сандалеты, туфли летние. | 210−480. | 800−2500. | 350−850. | 100−180. |

1. 6. Туфли модельные. | 250−850. | 750−5000. | 420−1100. | 200−450. |

2. Спортивная обувь. | 200−400. | 550−3750. | 340−700. | 150−320. |

Следует подчеркнуть, что рост производства и реализации обуви в последние дватри года в том числе был обеспечен предприятиями, построенными за счет иностранных вложений и инвестиций, так как эта отрасль привлекательна по широкому спектру позиций.

Характерной особенностью отрасли является тот факт, что инвестиционные средства стали использоваться преимущественно на установку нового оборудования. На эти цели выделяется около 60% средств. Эту тенденцию следует признать положительной.

Ряд крупных предприятий отрасли целиком изменил форму собственности, их пакет акций находится у отечественных и зарубежных представителей и инвесторов. Многие предприятия отрасли объединяются друг с другом в концерны. В такие концерны объединяются несколько фабрик, каждая из которых имеет свою историю, узнаваемое название, сложившийся круг потребителей, но переживает сейчас нелучшие времена. Объединение таких фабрик в концерны позволяет в целом снизить себестоимость продукции местных фабрик.

Позитивными сдвигами, безусловно, были принятые в последние годы федеральные законы, указы Президента, и Постановления Правительства РФ, направленные на поддержку отечественных производителей.

Положительное влияние со стороны внешней среды оказывает демографическая ситуация.

В январесентябре текущего года в демографическом развитии имели место позитивные сдвиги — прослеживался рост рождаемости (на 5, 5%) и снижение смертности (на 4, 6%), а также сокращение уровня естественной убыли населения (на 20%). Общая характеристика воспроизводства населения выглядит следующим образом, представленным в таблице 5.

Таблица 5.

Показатели естественного движения населения.

Январь — сентябрь. | ||||||

Человек. | На 1000 человек населения. | |||||

динамика. | Динамика. | |||||

Родившихся. | 229−339. | 10, 4. | 105, 8. | |||

Умерших. | — 239. | 16, 6. | 17, 4. | 95, 4. | ||

В том числе детей до 1 года. | 16, 6. | 15, 9. | 104, 4. | |||

Естественная убыль. | — 1978. | — 2446. | — 468. | — 5, 6. | — 7. | |

Браков. | — 36. | 6, 1. | 6, 2. | 98, 4. | ||

Разводов. | — 615. | 4, 9. | 6, 7. | 73, 1. |

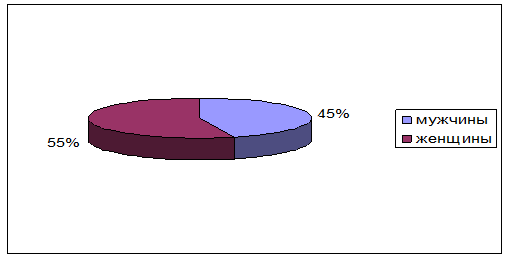

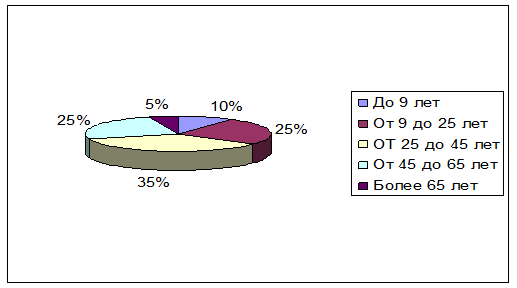

На рис. 1 и 2 представлена половозрастная структура населения Западно-Сибирского ФО по данным январясентября 2005 года.

Рис. 1. Половозрастная структура населения Западно-Сибирского ФО в январе — сентябре 2005 года

Рис. 2. Возрастная структура населения Западно-Сибирского ФО в 2005 году

По предварительным данным краевого комитета государственной статистики ЗСФО, в январе — октябре 2005 года номинальные денежные доходы населения составили 26 875, 9 млн руб., что на 18, 9% выше, чем в январе — октябре 2004 года.

Поэтому внешнюю среду для ООО «Пальмира» в целом можно охарактеризовать как благоприятную. Тем не менее можно выделить и ряд потенциальных и фактических угрожающих факторов.

В заключение анализа внешней среды выявим возможности и угрозы для компании «Пальмира» (табл. 6).

Таблица 6.

Потенциальные возможности и угрозы в деятельности ООО «Пальмира».

Возможности. | Угрозы. |

Значительный потенциал спроса и его расширение. | Выход на рынок новых конкурентов. |

Расширение рынка, открытие новых сегментов. | Рост продаж товаров заменителей. |

Ослабление позиций конкурентов. | Изменения потребностей покупателей и структуры спроса. |

Возможности интеграции. | Сокращение рынка. |

Разработка новых технологий. | Нестабильность банковского процента. |

Рассмотрим более подробно влияние угроз на деятельность компании:

выход на рынки новых потребителей может способствовать сокращению объемов продаж товаров компании и потери части потребителей;

увеличение объемов продаж товаров-заменителей может способствовать снижению объемов продаж и прибыли;

изменение потребностей покупателей может также снизить спрос на ряд товаров компании и сократить объемы продаж;

сокращение рынка способствует потере части покупателей, снижению объемов продаж и прибыли;

повышение банковского процента способствует увеличению издержек и при тех же объемах продаж, сокращению прибыли компании.

Проанализируем влияние возможностей компании:

расширение спроса на товары компании и потенциал спроса являются источниками увеличения объемов продаж и прибыли организации;

расширением рынка и открытие рынка способствуют появлению новых покупателей и росту объемов продаж;

ослабление позиций конкурентов способствует увеличению числа покупателей, приобретению новых покупателей и росту объемов продаж и прибыли;

возможности интеграции предполагают снижение себестоимости товаров и рост прибыли;

использование и освоение новых технологий также способствует экономии издержек и росту прибыли.

Таким образом, внешняя среда благоприятна деятельности компании «Пальмира». Основные возможности для организации зависят от потенциала спроса, расширения рынка, открытия новых сегментов, ослабления позиций конкурентов (отечественных и зарубежных), создания сетевой структуры, а также разработки и внедрения новых технологий производства и обслуживания. Основные угрозы исходят от существующих конкурентов, также существует опасность выхода на рынок новых конкурентов, роста продаж товаров-заменителей, изменения потребностей покупателей и структуры спроса, сокращения рынка, которые могут способствовать снижению доли компании «Пальмира» на обувном рынках ЗСФО.

Спрос на обувь обусловлен потребительскими предпочтениями, где решающими являются не объективные характеристики, а субъективное восприятие свойств обуви — покупательская ценность, состоящая из ряда компонентов.

Поэтому важно установить, по каким критериям оценивает и приобретает покупатель обувь с желательной для него комбинацией свойств.

С этой целью был проведен опрос в форме анкетирования. Опрос показал, что значимость показателей, влияющих на выбор и покупку обуви у групп потребителей различных по возрасту, полу и социальному положению варьируется.

Опрос охватил 100 респондентов, из них 37% мужчин и 63% женщин. Распределение респондентов по возрасту: до 25 лет — 42%, 25−39 — 22%, 40−54 лет — 20%, старше 55лет — 16%; по социальному положению: студенты — 36%, занятые физическим трудом — 34%, руководители — 6%, пенсионеры — 6%, домохозяйки — 18%.

Для женщин старше 40 лет — качество, цена, сервисные услуги имеют большее значение, чем для возрастной группы до 25 лет, для которых важны — качество обуви, соответствие моде, внешнее оформление, торговый знак.

В группе 25−39 лет нет особого постоянства во мнениях. Примерно такая же картина наблюдается при опросе респондентов-мужчин.

Большое влияние при покупке на респондентов оказывает реклама на телевидении и радио, реклама в прессе. Следует отметить, что уровень доверия к информации, получаемой из непосредственного общения (знакомые, сослуживцы, личный опыт, наблюдение в магазинах), к фирменным каталогам, которые, как правило, также изучаются в магазинах или получаются от знакомых, иногда превышает уровень использования этих источников информации. Это говорит о том, что данные коммуникативные каналы имеют очень большой резерв и представляют особый интерес в силу высокого уровня доверия к ним.

На вопрос анкеты о предпочитаемых местах покупки обуви респонденты-мужчины ответили следующее: 45% - предпочитают покупать обувь на рынке, 33% - в обувном магазине, 20% - в фирменном магазине, 2% - в других местах. Респонденты-женщины предпочитают делать покупки: 43% - на рынке, 40% - в обувном магазине, 15% - в фирменном магазине, 2% - в бутике.

Для определения потребительского поведения при покупке обуви следует знать мотивы приобретения: к началу нового сезона делают покупку 22% мужчин и 28% женщин; когда найдут удачную модель 19% мужчин и 30% женщин; при острой необходимости купить обувь 43% и 24% соответственно; когда бывают скидки 15% и 16%; по другим причинам 1% мужчин и 2% женщин.

О предпочитаемых материалах для обуви респонденты-мужчины и женщины ответили следующее. Лидирующее положение занимает натуральная кожа, на втором месте — текстильные материалы. Мужчины предпочитают выбирать обувь из натуральной кожи — 81%, текстильных материалов — 12%. Женщины, в свою очередь, предпочитают обувь из натуральной кожи — 72%, текстильных материалов — 22%.

На вопрос «Какие отечественные обувные фирмы Вам известны?» Респонденты затруднялись ответить, называли несуществующие фирмы или давались их неточные названия. Это говорит о том, что потребитель мало интересуется отечественной обувью, и ему недостаточно поступает информации рекламного характера об отечественных обувных производителях.

Данные Госкомстата о численности населения, денежных расходах, потребности в обуви (1, 77 пары на потребителя), срока обновления гардероба (2, 4 года), объема выпуска обуви, дают оценку степени привлекательности региона и позволяют выделить целевые сегменты, на которые предприятие должно ориентироваться.

Основными конкурентами компании на данном сегменте являются: АО «Парижская коммуна» с годовым объемом выпуска 527 тыс. пар; МОФ им. Муханова — 583 тыс. пар; ЗАО МОФ Заря свободы — 1055 тыс. пар; Новосибирская обувная фабрика — 632 тыс. пар.

В качестве сравниваемых направлений деятельности ООО «Пальмира» и основных конкурентов выбраны следующие параметры (табл. 7).

Из таблицы напрямую вытекают составляющие успешной деятельности на данном сегменте: разработка системы патентной защиты собственной продукции; более гибкая ценовая политика; активная рекламная и PR компании.

Таблица 7.

Оценка конкурентной силы.

Факторы конкурентоспособности. | «Пальмира». | «Парижская коммуна». | «Муха-нова». | «Заря свобо; ды". | Новосибирская обувная фабрика. |

Товар | |||||

Качество. | |||||

Престиж торговой марки. | |||||

Защищенность патентами. | |||||

Цена. | |||||

Продажная. | |||||

Процент скидки с цены. | |||||

Продвижение товара. | |||||

Реклама. | |||||

Пропаганда. | |||||

Общее кол-во баллов. |

В список потенциальных конкурентов предприятий-производителей можно включить также: СП «Красквест» — три магазина в Красноярске; «Юничел» — три магазина в Красноярске; «Вестфалика» — два магазина в Красноярске.

Общая потребность в обуви в ЗСФО равна 64 647 тыс. шт — 100% от всего потенциального объема продаж. Что составляет 1/3 от всего объема обуви, купленной россиянами в прошлом году. Доля импортной продукции составляет 80% или 51 718 тыс. пар. Таким образом, платежеспособный спрос на целевых сегментах составляет 12 929 тыс. пар. Эта цифра согласуется с общим выпуском российских предприятий в прошлом году 33 000 тыс. пар (целевые сегменты занимают долю чуть больше 1/3).

Применяя в данном случае базовый метод (метод от достигнутого результата в прошедших периодах), вычисляем емкость потенциального рынка удовлетворенного платежеспособного спроса:

12 929 (прогнозный объем продаж) х 80% (ценовой фактор) = 10 343 тыс пар — емкость рынка, скорректированная на ценовой фактор сбыта.

Анализ показывает, что по ценовому фактору потенциальные потребители модельной женской и мужской обуви — это фирмы, готовые платить за модельную обувь предлагаемые цены, и, естественно, выше. Это позволяет им сделать их потребительская платежеспособность.

Рассмотрение рынка далее показывает, что 90% от числа потенциальных пользователей в цену обуви сегодня включают стоимость доставки продукции.

10 343 (емкость, скорректированная на ценовой фактор) х 0, 90 = 9308 тыс. пар — емкость рынка, скорректированная на ценовой и эксплутационный факторы сбыта.

Доля рынка на выделенных сегментах путем сбыта 700 000 тыс. пар, составит только.

(700/9308) х100% = 7, 52%.

Очевидно, что в результате реализации проекта ООО «Пальмира», выпускающей продукцию данных объемов, сумеет закрыть лишь небольшую часть нынешнего сектора неудовлетворенного спроса на рынке. Это значит, что ООО «Пальмира» устойчиво будет чувствовать себя на рынках обуви.