Экономическое содержание и назначение обязательного страхования гражданской ответственности владельцев транспортных средств

Страхование ответственности — это отрасль страхования, где объектом страхования выступает ответственность перед третьими лицами (гражданами и хозяйствующими субъектами) вследствие какого-либо действия иди бездействия страхователя. Гражданская ответственность — это предусмотренная законом (или договором) мера государственного принуждения, применяемая для восстановления нарушенных прав… Читать ещё >

Экономическое содержание и назначение обязательного страхования гражданской ответственности владельцев транспортных средств (реферат, курсовая, диплом, контрольная)

Сущность и роль обязательного страхования гражданской ответственности владельцев транспортных средств

Страхование является одним из важнейших социально-экономических институтов, деятельность которого оказывает реальное влияние на повышение эффективности общественного развития, способствует сохранению достигнутого уровня благосостояния, а также решению насущных задач государственной и личной безопасности. Значение страхования проявляется в возмещении страховщиками убытков, нанесенных имуществу или личности людей случайными опасными событиями [6, c.14].

Становление и развитие рыночной экономики коренным образом изменяет роль страхования в защите экономических интересов субъектов хозяйствования. В условиях командно-административной системы и государственной монополии возможности страхования как особой сферы экономических отношений были искусственно ограничены личным и имущественным страхованием граждан и организаций сельского хозяйства. Функции финансовой защиты убытков государственных организаций от чрезвычайных событий брало на себя государство. Рыночная экономика базируется на экономической независимости товаропроизводителей любых форм собственности. Это увеличивает вероятность потерь от чрезвычайных событий, поскольку успех деятельности в условиях конкуренции требует быстрых, неординарных решений и, следовательно, повышает степень риска. В таких обстоятельствах возрастает потребность субъектов хозяйствования в страховой защите [50, c 34].

Социальная цель страхования заключается в охране имущественных интересов лиц от последствий неблагоприятных обстоятельств. И рассматривая страхование гражданской ответственности, страховой фонд создается из взносов страхователей, однако, выплаты из него производятся, как правило, не страхователям, а лицам, потерпевшим от деятельности страхователей, в этом случае социальной целью страхования является возмещения ущерба потерпевшему лицу. Поэтому при страховании гражданской ответственности необходимо учитывать и социальный аспект, ставя его на первое место.

Страхование ответственности — это отрасль страхования, где объектом страхования выступает ответственность перед третьими лицами (гражданами и хозяйствующими субъектами) вследствие какого-либо действия иди бездействия страхователя. Гражданская ответственность — это предусмотренная законом (или договором) мера государственного принуждения, применяемая для восстановления нарушенных прав потерпевшего, удовлетворения его за счет нарушителя. Особенностью гражданско-правовой ответственности является ее имущественный характер: лицо, причинившее ущерб, обязано полностью возместить убытки потерпевшему. Необходимо четко определять гражданскую ответственность. Цель гражданской ответственности — возмещение причиненного ущерба.

Суть страхования гражданской ответственности состоит в том, что страховщик принимает на себя обязательство возместить ущерб, причиненный страхователем третьему лицу или группе лиц. Эта отрасль имеет большое значение, как для страхователя, так и для пострадавшего. Если страхователь причинил кому-либо ущерб, то его оплачивает страховая компания, а не сам страхователь. Иногда нанесенный ущерб может составлять значительную сумму и в случае отсутствия надлежащего страхования привести к ухудшению материального положения человека. Страхование гражданской ответственности улучшает шансы потерпевшего, так как при наличии страхования у лица, нанесшего ущерб, потерпевший получит достаточно быстро возмещение со стороны страховой компании. Страхование ответственности имеет свою специфику и отличается от других отраслей страхования.

Страхование ответственности существует в двух формах: добровольной и обязательной. Ели добровольное страхование гражданской ответственности направлено на освобождение страхователя от обязанности прямого возмещения причиненного вреда, то целью обязательного страхования гражданской ответственности является защита интересов третьих лиц, потерпевших от действий страхователя, что, на наш взгляд, наиболее точно характеризует цель обязательного страхования гражданской ответственности, в том числе и обязательного страхования гражданской ответственности владельцев транспортных средств.

Многие институты и категории страхового права мы нередко воспринимаем как данные раз и навсегда. Между тем все они прошли определенный путь развития, и для того чтобы понимать сущность некоторых из них, важно знать, как это развитие происходило, то есть на каком этапе этой эволюции данный институт или категория права находятся сейчас, в каком направлении они могут эволюционировать в дальнейшем.

Первые признаки страхования ответственности появились еще в античные времена. Элементы страхования ответственности (освобождение от обязательств) можно увидеть уже в Древнем Риме. Созданные там «сообщества от морских опасностей» брали на себя расходы по выкупу членов сообщества у морских разбойников. В греческом праве можно также найти элементы страхования ответственности. Так, уклад морских сообществ оплачивал убытки при несчастных случаях, произошедших с кораблем или грузом одного из членов сообщества. По германскому праву товарищеские гильдии имели право на частичное возмещение денежного штрафа, выкуп людей из плена[39, c. 46].

Впервые в современном виде страхование ответственности встречается во Франции в первой половине XX века. Оно относилось к области страхования от несчастных случаев и каско-страхованию владельцев лошадей и машин, которое было распространено с первой четверти XX века. Страховались все несчастные случаи, возникающие при использовании лошади или машины или с ними самими.

Импульсом для развития страхования ответственности в качестве самостоятельной отрасли послужило быстрое промышленное развитие. Фабричный способ производства неминуемо влек за собой увеличение рисков при использовании средств производства, а развитие средств транспорта увеличивало не только их скорость, но и риски, связанные с ними.

В 1871 году в Германии был принят закон рейха об ответственности, где была частично введена ответственность за причинение вреда на организациях железной дороги. Вскоре возникают и специальные страховые компании. Так, в 1875 году был создан Всеобщий немецкий страховой союз. Его руководитель Карл Готлоб Мольт считается создателем отрасли страхования ответственности. Он первый обозначил разницу между риском несчастного случая и риском ответственности и провел четкое разделение обеих отраслей страхования[53, c. 311].

Начало XX века характеризуется дальнейшим развитием правовой базы отношений гражданской ответственности. В Германии с 1900 года действует Гражданский кодекс, который ввел многократное увеличение ответственности по рискам за причинение вреда в частной сфере. Закон об автомобильном транспорте (1909 года) и закон о воздушном Транспорте (1922 года) благоприятно воздействовали на создание новых специализированных отраслей, увеличивая потребность в страховании, и сегодня страхование ответственности является важнейшей отраслью страхования в мире, обороты которой увеличиваются с каждым годом. Этому способствует ряд причин:

- — осознание гражданами своих прав;

- — рост благосостояния населения и соответственно увеличение его платежеспособности и размеров ущерба;

- — увеличение числа вызывающих ущерб факторов, связанных с индустриализацией общества, развитием техники и технологий;

- — рост числа случаев причинения ущерба;

- — новые инициативы законодательной власти в сфере гражданской ответственности.

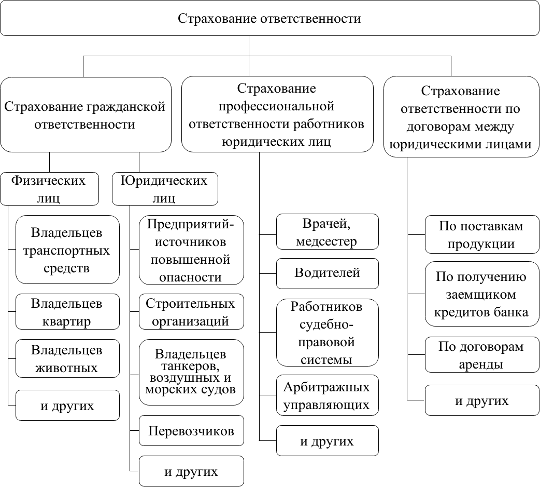

Виды страхования ответственности в разрезе объектов страхования в мировой практике представлены на Рисунке 1.1.

Рисунок 1.1 — Виды страхования ответственности в разрезе объектов страхования

Примечание — Источник: собственная разработка на основе [11, с. 127].

Страхование гражданской ответственности владельцев транспортных средств является наиболее известным видом страхования гражданской ответственности, начавшим бурно развиваться в 20-е годы прошлого столетия, когда стала возрастать интенсивность автомобильного движения, и увеличился риск дорожно-транспортных происшествий. Проблема гарантированного обеспечения материальных интересов пострадавших от дорожно-транспортных происшествий занимала умы законодателей ряда стран Европы несколько десятилетий. В результате многих правовых решений появился такой вид страхования, как страхование гражданской ответственности владельцев транспортных средств. В большинстве развитых стран оно проводится в настоящее время в обязательной форме, которая во многих европейских государствах (Финляндии, Норвегии, Дании, Великобритании, Германии и др.) была введена еще до Второй мировой войны. Это обусловлено стремлением органов власти предоставить потерпевшим в дорожных авариях гарантию возмещения причиненного им вреда. С другой стороны, обязательная форма проведения страховых операций, приводя практически к полному охвату страхованием имеющегося в той или иной стране парка автотранспортных средств (как правило, незастрахованными оказываются от 1 до 6% средств транспорта), обусловливает одно из ведущих мест данного вида страхования в объеме собираемых страховых премий.

Страхование гражданской ответственности владельцев транспортных средств имеет некоторые особенности. Из сторон, участвующих в страховании, здесь четко определены только страховщик (страховая организация) и страхователь (владелец транспортного средства), которые вступая во взаимоотношения (обычно в соответствии с существующим законодательством данной страны), создают за счет средств страхователей специальный страховой фонд для расчета с потерпевшими. В договоре страхования гражданской ответственности владельцев транспортных средств отсутствует застрахованное конкретное лицо или имущество, не может быть заранее установлена страховая сумма, что вызывает большие затруднения при разработке тарифных ставок. В этом отличие от страхования имущества, при котором страховая сумма обычно определяется страховой стоимостью имущества либо частью ее. По договору страхования гражданской ответственности владельцев транспортных средств установлена предельная сумма возмещения — лимит принимаемой на себя страховщиком ответственности страхователя, которая может возникнуть при причинении последним вреда (убытков) третьим лицам. При страховании гражданской ответственности владельцев транспортных средств, страховщик принимает на себя обязательство возместить имущественный вред третьим лицам из числа участников дорожного движения, который возник в результате эксплуатации страхователем автомобиля, мотоцикла, мотороллера и т. п., в пределах установленного лимита.

Рассматривая обязательное страхование гражданской ответственности владельцев транспортных средств, стоит выделить такой вид договора как «Зеленая карта».

Как отмечалось ранее, страхование гражданской ответственности владельцев транспортных средств получило стремительное развитие в первой половине XX века. Так оно было введено в Дании в 1927 году, затем в 1930 году в Англии, в 1932 году в Швейцарии, в 1935 году в Чехословакии, в 1939 году в Германии. Несколько позднее оно было принято в Швеции, Норвегии, Дании, Финляндии, Бельгии, Румынии, Югославии и в других странах Европы.

Естественно, что каждое государство имело свои собственные законодательные акты, которые во многом отличались друг от друга; отличия касались также правил дорожного движения и дорожных знаков. Все это создавало значительные трудности при передвижении автомобилей из страны в страну и возникновении дорожно-транспортных происшествий. Это были проблемы, связанные как с различиями в дорожных правилах, так и с компенсацией причиненного ущерба, так как соответствующие законы предусматривали возмещение ущерба, причиненного транспортным средством данной страны, но не иностранным [50, c. 459].

Поэтому в середине XX века возникла настоятельная необходимость решения этой проблемы. Европейской экономической комиссией было предложено создание системы взаимного признания страхового покрытия гражданской ответственности при международном автомобильном движении. В основу была положена система, которая действовала еще до Второй мировой войны в Скандинавских странах, где страховые свидетельства были зеленого цвета, что и послужило основанием для названия новой системы — «зеленая карта».

В 1949 году страховщики нескольких стран учредили новую систему и создали орган управления ею — Совет бюро со штаб-квартирой в Лондоне. Правила функционирования «Зеленой карты» были разработаны к началу 1950;х годов, и с 1 января 1953 года она начала свою деятельность. Таким образом, деятельность системы «Зеленая карта» основана на лондонском образце соглашения, согласно которому участники заключали между собой двусторонние соглашения о взаимном признании страхового покрытия, а также об обязательствах по урегулированию претензий и по порядок выдачи документов [50, c. 460].

Основополагающими принципами соглашения являются:

- — признание страной, которую посетило иностранное лицо, страхового покрытия его гражданской ответственности, которую он несет как владелец автотранспортного средства, согласно законам страны пребывания;

- — страховые организации страны, где произошел ущерб, уполномочены регулировать от имени страховой организации иностранного виновника происшествия претензии, пострадавших лиц своей страны за ущерб, причиненный им при эксплуатации автотранспортного средства.

Следует отметить, что соглашения, заключаемые без участия государства национальными бюро, не являются ни межгосударственными, ни коллективными. Законность системы «Зеленая карта» должна быть официально признана государствами участников, которые должны гарантировать отсутствие препятствий для ее деятельности на своих территориях.

Создание системы «Зеленая карта» обеспечило достижение двух основных целей:

- — интересы потерпевшей стороны должны быть защищены в любой стране посещения в случае дорожно-транспортного происшествия, виновником которого является иностранный гражданин;

- — иностранный гражданин, являющийся владельцем или водителем автотранспортного средства, зарегистрированного за рубежом, не должен встречать препятствий в стране посещения в виде различных требований и ограничений, определяемых национальным законами об обязательном страховании гражданской ответственности автовладельца.

В случае если владелец договора «Зеленая карта» становится виновником дорожно-транспортного происшествия, он предъявляет свой страховой полис представителям власти или полиции, подтверждая тем самым наличие страхования, а пострадавшей стороне сообщает адрес Бюро в стране посещения, которое будет осуществлять урегулирование его претензии.

Первоначально обязательное страхование владельцев автотранспортных средств по системе «Зеленая карта» действовало в 13 странах, в конце 70-х годов их количество увеличилось до 23. В системе состояли Австрия, Бельгия, Чехословакия, Дания, Финляндия, Франция, ФРГ, Великобритания, Ирландия, Греция, Венгрия, Италия, Люксембург, Голландия, Норвегия, Польша, Португалия, Румыния. Испания, Швеция, Швейцария, Турция, Югославия.

На 1 сентября 1995 года Универсальный договор объединял 37 государств, в том числе 18 западноевропейских, 7 ближневосточных, африканских и других стран, а также 11 бывших социалистических государств.

В 1996 году к ним присоединилась Эстония. На сегодняшний день система «3еленая карта» включает национальные бюро 47 стран. В 2003 году членом Международной системы «Зеленая карта» стала Республика Беларусь [36].

Таким образом, в настоящее время страхование гражданской ответственности (в том числе гражданской ответственности владельцев транспортных средств) является важнейшей отраслью страхования, обороты которой увеличиваются с каждым годом. Рост интенсивности дорожного движения, сопровождающийся количественным ростом дорожно-транспортных происшествий, объективно требует организации страхования гражданской ответственности владельцев транспортных средств. Механическое транспортное средство выступает источником повышенной опасности, которая может причинить имущественный вред участникам дорожного движения (водителям и пешеходам) [21].

Глобальные издержки, связанные с дорожно-транспортной аварийностью, оцениваются в 518 миллиардов долларов США. Расходы, связанные с ДТП, достигают 2% валового национального продукта развитых стран. В Республике Беларусь этот ущерб достигает, примерно, 200 миллионов долларов США.

По данным государственной статистики в Республике Беларусь в 2014 году в результате дорожно-транспортных происшествий, произошедших по вине индивидуальных владельцев транспорта, погибло 894 человека и ранено 5033 человек, свыше 70 тысяч ДТП произошло с материальными повреждениями транспортных средств, дорожных сооружений и т. п. 33].

Анализ причинных факторов показывает, что основная доля дорожно-транспортных происшествий (почти 50%) происходит при наезде транспортного средства на пешехода, 25% дорожно-транспортных происшествий — столкновения, 12% — опрокидывание.

Исходя из вышесказанного, можно сделать вывод, что страхование гражданской ответственности владельцев транспортных средств — современный, набирающий все большую популярность, а в некоторых случаях обязательный способ защиты интересов лиц в случае нанесения ими ущерба имуществу и здоровью третьих лиц.